Με τα NPEs να πλησιάζουν το 5%, τα κεφαλαιακά αποθέματα να αυξάνονται και τις εξαγορές και τα μερίσματα να επιστρέφουν στην ατζέντα, οι ελληνικές τράπεζες φαίνονται πιο "φυσιολογικές" από τρίμηνο σε τρίμηνο, επισημαίνει η Autonomous.

«Οι ελληνικές τράπεζες ξεπέρασαν τις προσδοκίες μας στο πρόσφατο τεστ αντοχής και υπάρχουν ελάχιστα σημάδια φυγής καταθέσεων ή TLTRO που σχετίζονται με το στρες τεστ και τα οποία αποτελούσαν ανησυχίες νωρίτερα μέσα στο έτος. Όσον αφορά τα κέρδη, τα χαμηλά beta καταθέσεων και η αργή μετάβαση στις προθεσμιακές καταθέσεις παρέχουν ευελιξία για την απορρόφηση των αντιξοοτήτων», εξηγεί η εταιρεία έρευνας.

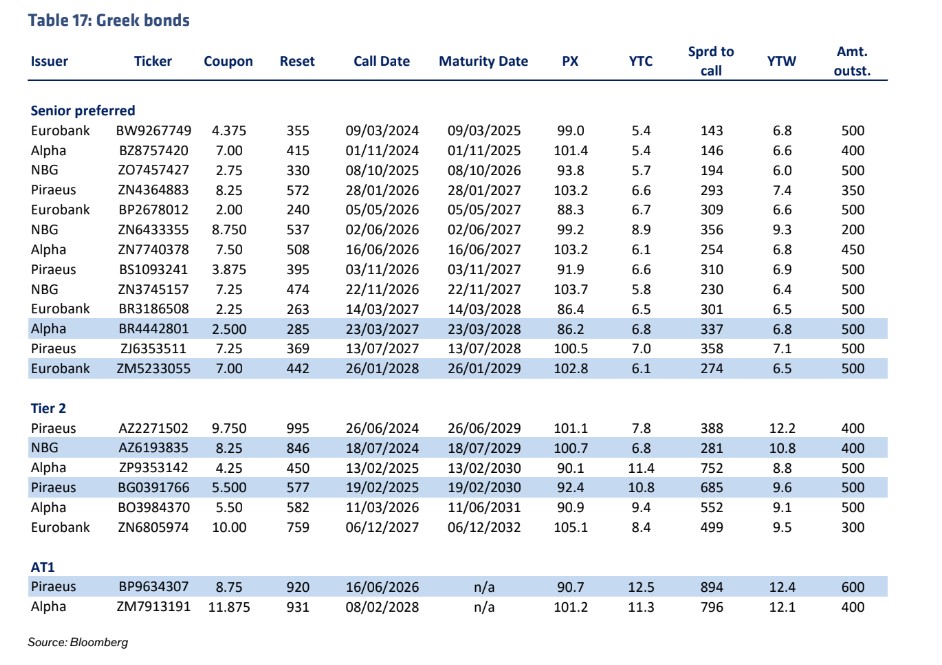

Οι κανόνες MREL παραμένουν ένας αντίξοος άνεμος, αλλά παρέχουν επίσης ευκαιρίες για τους επενδυτές ομολόγων, καθώς η μετακίνηση προς την επενδυτική βαθμίδα παραμένει σε εξέλιξη. Συνολικά, η Autonomous παραμένει θετική για τις ελληνικές τράπεζες και οι επιλογές της από τα ελληνικά ομόλογα περιλαμβάνουν αυτό της Τράπεζα Πειραιώς AT1, ενώ προσθέτει το senior preferred ομόλογο της Alpha Bank με κουπόνι 2,5% λήξης το 2028 και με δυνατότητα ανάκλησης 2027 (28NC27) και το ανταλλάσσει με το ομόλογο Tier 2 της Τράπεζας Πειραιώς με κουπόνι 5,5% και λήξης το 2030 και με δυνατότητα ανάκλησης 2025 (30NC25).

Επίσης επιλέγει τη senior preferred έκδοση της Eurobank με 7% κουπόνι και με χαμηλότερη δυνητική απόδοση (yield to worst) 6.5%. Από την κατηγορία Τier 2 επιλέγει το ομόλογο της ΕΤΕ με λήξη το 2029 και δυνατότητα ανάκλησης το 2024 με yield to worst 10,8%.

Τα μακροοικονομικά μεγέθη βοηθούν

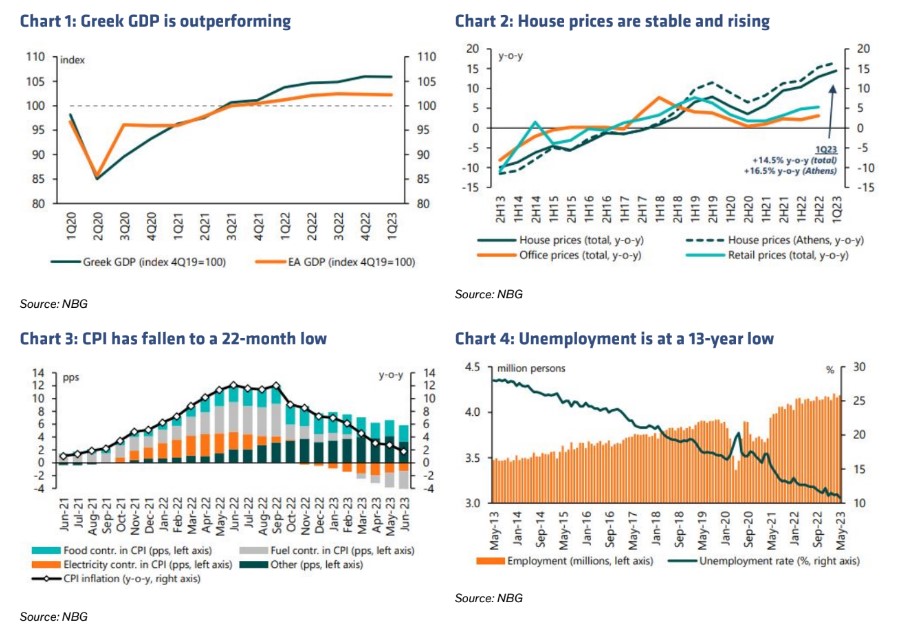

Η Ελλάδα και η οικονομία της, η οποία ποτέ δεν απομακρύνεται από τα πρωτοσέλιδα, παραμένει σε καλή θέση στο ευρύτερο ευρωπαϊκό πλαίσιο. Οι ελληνικές εκλογές, οι οποίες ολοκληρώθηκαν στα τέλη Ιουνίου, είδαν τη Νέα Δημοκρατία και τον πρωθυπουργό Μητσοτάκη να διατηρήσουν την εξουσία και να εξασφαλίζουν πλειοψηφία 158 εδρών. Η συνεχιζόμενη ανάκαμψη της χώρας και η ανάπτυξη εξακολουθεί να εξαρτάται σε μεγάλο βαθμό από τη χρηματοδότηση του Μηχανισμού Ανάκαμψης και Ανθεκτικότητας (RRF) της ΕΕ και υπάρχουν ελάχιστα περιθώρια για μια σημαντική αλλαγή πολιτικής. Παρ' όλα αυτά, η Ελλάδα φαίνεται τώρα να είναι έτοιμη για άλλη μια τετραετή περίοδο για φιλικές προς τους επενδυτές πολιτικές.

Υπενθυμίζεται ότι η Ελλάδα πρόκειται να λάβει 30,5 δισ. ευρώ (17,8 δισ. ευρώ σε επιχορηγήσεις, 12,7 δισ. ευρώ σε δάνεια) μέσω του RRF, ποσό που αντιπροσωπεύει 17% περίπου του ΑΕΠ του 2021. Αυτό ήταν το μεγαλύτερο όφελος από όλα τα κράτη της ΕΕ σε όρους ΑΕΠ.

Η Ελλάδα έλαβε προχρηματοδότηση ύψους 4 δισ. ευρώ τον Αύγουστο του 2021, ακολουθούμενη από 3,6 δισ. ευρώ τον Απρίλιο του 2022 και 3,6 δισ. ευρώ τον Ιανουάριο του 2023. Η τελευταία δόση καταβλήθηκε αφού η Ελλάδα αφού εκπλήρωσε 28 ορόσημα και στόχους. Ενώ οι μελλοντικές πληρωμές εξαρτώνται επίσης από την επίτευξη των στόχων της ΕΕ, η Ελλάδα έχει να λαμβάνει περίπου τα δύο τρίτα της χορηγηθείσας χρηματοδότησης. Το RRF παραμένει σημαντικός καταλύτης και η κατανομή μέσω των τραπεζών συμπληρώνεται συχνά με τραπεζικά δάνεια, τα οποία θα πρέπει να παρέχουν μια σταθερή πηγή αύξησης των δανείων, η οποία έχει μείνει στάσιμη το 2023. Το Μάιο υποβλήθηκε αίτημα για την τρίτη δόση της χρηματοδότησης από το RRF.

Ωστόσο, παρά τα θετικά στοιχεία, το ελληνικό χρέος σε σχέση με το ΑΕΠ παραμένει το υψηλότερο στην Ευρωζώνη. Η μέση διάρκεια του είναι 20 έτη, κυρίως λόγω των δανείων της ΕΕ και του ΔΝΤ, σε σύγκριση με τα 8 έτη στην περιφέρεια της ζώνης του ευρώ, γεγονός που υποδηλώνει χαμηλότερες ανάγκες αναχρηματοδότησης από ότι στις ομόλογες χώρες της ΕΕ. «Παρ' όλα αυτά, το χρέος προς το ΑΕΠ παραμένει ένα σημαντικό στατιστικό στοιχείο που πρέπει να μειωθεί. Η S&P αναμένει ότι ο δείκτης χρέους προς ΑΕΠ της Ελλάδας θα μειωθεί στο 145% στο τέλος του έτους και η Ελλάδα φαίνεται σε καλό δρόμο για να πετύχει τον δημοσιονομικό στόχο της κυβέρνησης για το 2023 για πρωτογενές πλεόνασμα 0,7% του ΑΕΠ.

Ο ρόλος από τις θετικές ανοδικές αξιολογήσεις

Ένας από τους τεχνικούς καταλύτες για τις ελληνικές τράπεζες το δεύτερο εξάμηνο είναι η πιθανότητα ενός μια αναβάθμισης του κρατικού χρέους σε επενδυτική βαθμίδα. Η S&P, επί του παρόντος, αξιολογεί το ελληνικό δημόσιο μία βαθμίδα κάτω από την IG και με θετικές προοπτικές. Η επόμενη αναθεώρηση αναμένεται τον Οκτώβριο. Στην αναθεώρηση των αξιολογήσεων του Απριλίου, ο οίκος σχολίασε: "Θα μπορούσαμε να αυξήσουμε τις αξιολογήσεις μας για την Ελλάδα εντός των επόμενων 12 μηνών, αν η δημοσιονομική πειθαρχία διατηρηθεί κατά την περίοδο των προβλέψεών μας έως το 2026. Η άνοδος των αξιολογήσεων εξαρτάται από την επόμενη κυβέρνηση και αν διατηρήσει το ρυθμό των διαρθρωτικών μεταρρυθμίσεων, με αποτέλεσμα την ενίσχυση της ανταγωνιστικότητας της ελληνικής οικονομίας".

Κατά τη γνώμη της Autonomous, μια αναβάθμιση της S&P σε IG το 2023 δεν θα ήταν έκπληξη. Θα μπορούσε να υποστηριχθεί ότι το όφελος από μια αναβάθμιση IG έχει ήδη τιμολογηθεί στις αποδόσεις των ελληνικών ομολόγων. Το ελληνικό 10ετές διαπραγματεύεται πλέον εντός του ιταλικού ομολόγου και εξετάζοντας το ιστορικό της αναβάθμισης σε IG την Πορτογαλία, οι αποδόσεις του πορτογαλικού 10ετούς συνέχισαν να μειώνονται και μετά την πρώτη αναβάθμιση της IG.

Οι ελληνικές τράπεζες παραμένουν μερικές βαθμίδες κάτω από το δημόσιο στην S&P και μπορεί ένα ακόμη έτος για να φτάσουν οι ελληνικές τράπεζες στην IG. Αλλά μια αναβάθμιση του Δημοσίου θα προσέφερε μια χρήσιμη τεχνική ώθηση στο δεύτερο εξάμηνο.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα

Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα