Η UBS επανέρχεται με αναβαθμισμένες εκτιμήσεις για τις ελληνικές τράπεζες, ανεβάζοντας τις τιμές-στόχους από 8% έως 13% και επιβεβαιώνοντας τη σύσταση «αγορά» για όλες τις συστημικές.

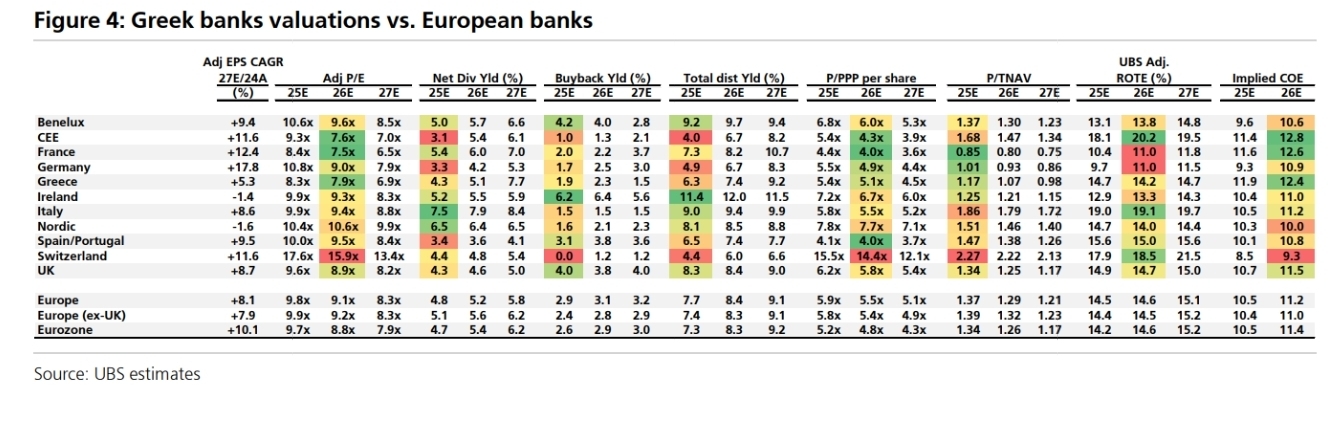

Η σημερινή έκθεση υπογραμμίζει πως παρότι οι τραπεζικές μετοχές έχουν ήδη κερδίσει περίπου 70% από την αρχή του έτους, οι αποτιμήσεις παραμένουν ελκυστικές. Ο κλάδος διαπραγματεύεται σε δείκτη τιμής προς κέρδη (P/E) 7,9 φορές για το 2026 και 6,9 φορές για το 2027, σε σύγκριση με τον μέσο όρο των ευρωπαϊκών τραπεζών, που βρίσκεται στις 9,1 φορές και 8,3 φορές, αντίστοιχα.

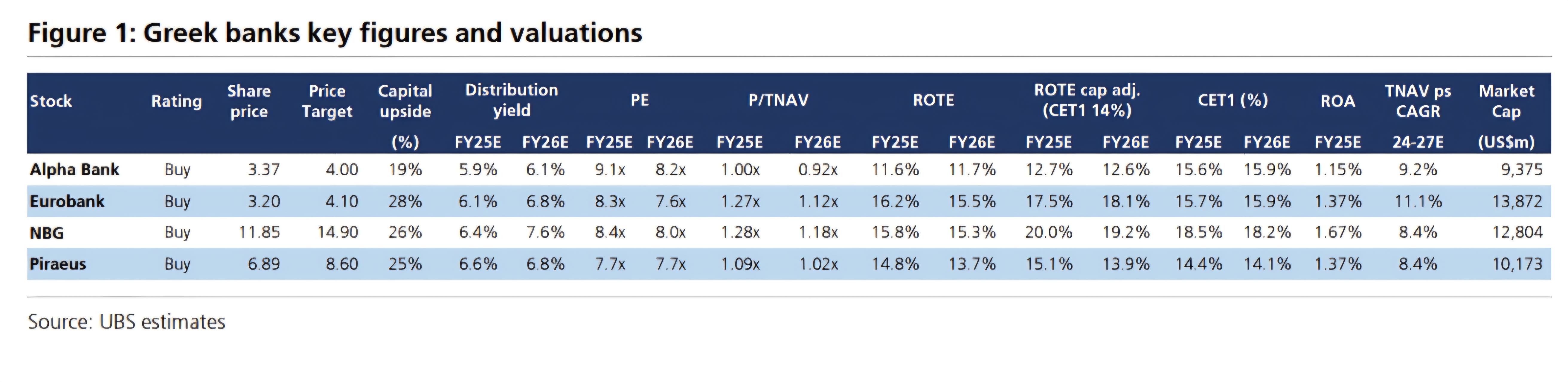

Νέες τιμές-στόχοι και περιθώρια ανόδου:

- Alpha Βank: νέα τιμή-στόχος €4,00 από €3,70, με περιθώριο ανόδου 19%.

- Eurobank: νέα τιμή-στόχος €4,10 από €3,64, με περιθώριο ανόδου 28%.

- Εθνική Τράπεζα: νέα τιμή-στόχος €14,90 από €13,40, με περιθώριο ανόδου 26%.

- Τράπεζα Πειραιώς: νέα τιμή-στόχος €8,60 από €7,60, με περιθώριο ανόδου 25%.

Οι αναθεωρήσεις βασίζονται στη μείωση του κόστους ιδίων κεφαλαίων (COE) κατά 90-120 μονάδες βάσης, χάρη στη σταθερή αποκλιμάκωση των αποδόσεων των ελληνικών 10ετών ομολόγων στο 3,4% -επίπεδο που πλησιάζει Ιταλία και Ισπανία- καθώς και στη βελτίωση του μακροοικονομικού περιβάλλοντος.

Οι κορυφαίες επιλογές της UBS

Η UBS επισημαίνει τη Eurobank ως κορυφαία επιλογή, χάρη στην ισχυρή περιφερειακή της θέση και τις υψηλές διανομές, ενώ αναδεικνύει και την Τράπεζα Πειραιώς για τη δυνατότητα περαιτέρω ανατίμησης. Η Εθνική Τράπεζα ξεχωρίζει για τον σημαντικό «χώρο» επιστροφής κεφαλαίου, ενώ η Alpha Bank παραμένει σταθερή επιλογή λόγω των συνεργειών με UniCredit και της αναμενόμενης βελτίωσης της κερδοφορίας.

Ισχυρό κεφαλαιακό προφίλ και στρατηγικές κινήσεις

Η UBS τονίζει ότι το «κλειδί» για το επόμενο στάδιο rerating είναι η αξιοποίηση του πλεονάζοντος κεφαλαίου. Η Εθνική Τράπεζα, με CET1 στο 18,9%, έχει τον μεγαλύτερο χώρο για αυξημένα μερίσματα ή εξαγορές, ενώ ήδη εφαρμόζει payout ratio 60%.

Η Eurobank συνεχίζει την εξωστρέφεια με την ολοκλήρωση της εξαγοράς της Ελληνικής Τράπεζας Κύπρου, ενώ ισορροπεί ανάμεσα σε διανομές και περιφερειακή ανάπτυξη. Η Alpha Βank κινείται με στοχευμένες εξαγορές που αναμένεται να αυξήσουν τα κέρδη ανά μετοχή κατά περίπου 7% έως το 2027, ενώ η συνεργασία με τη UniCredit παραμένει στρατηγικό πλεονέκτημα.

Η Τράπεζα Πειραιώς, με CET1 στο 14,2%, επενδύει κυρίως στην εξαγορά της Εθνικής Ασφαλιστικής, η οποία εκτιμάται ότι θα προσθέσει τουλάχιστον 5% στα κέρδη ανά μετοχή έως το 2027.

Προοπτικές κερδοφορίας

Η κερδοφορία ενισχύεται από την εντυπωσιακή πιστωτική επέκταση, που έφτασε το 17% ετησίως το β' τρίμηνο του 2025, αποτέλεσμα των επενδυτικών έργων και της αξιοποίησης των κονδυλίων του Ταμείου Ανάκαμψης. Αυτό, σε συνδυασμό με την υποχώρηση της πίεσης στα επιτοκιακά περιθώρια, δημιουργεί πρόσθετο έδαφος για αύξηση καθαρών εσόδων από τόκους.

Η UBS προβλέπει αποδόσεις ιδίων κεφαλαίων (ROTE) προσαρμοσμένες για τα κεφάλαια CET1 στο 14%-16%, ποσοστά αισθητά υψηλότερα του ευρωπαϊκού μέσου όρου. Για Eurobank και Εθνική, τα ποσοστά αυτά ξεπερνούν το 19% με βάση τα εσωτερικά κεφαλαιακά όρια, γεγονός που αναδεικνύει την υποκρυπτόμενη δυναμική τους.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία

Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία