Σύμφωνα με δικαστικά έγγραφα που κατατέθηκαν την Παρασκευή, οι ομοσπονδιακές αρχές των ΗΠΑ στις 14 Μαρτίου 2023, πούλησαν 9.861 Bitcoin, αξίας 215,5 εκατομμυρίων δολαρίων. Αυτό σημαίνει πως έστω και για λίγο, η αγορά του κρυπτονομίσματος λειτούργησε με… τις ευλογίες του επίσημου κράτους.

Τα συγκεκριμένα νομίσματα βρίσκονται στην κατοχή τους από παλιά, από την εποχή του Silk Road. Το Silk Road ήταν το πρώτο on-line κατάστημα που άρχισε να δέχεται Bitcoin ως μέσο πληρωμής το 2011. Μόνο που υπήρχε ένα πρόβλημα. Δραστηριοποιούνταν στο επονομαζόμενο «σκοτεινό Internet». Τον Οκτώβριο του 2011, οι αρχές συνέλαβαν τον ιδιοκτήτη του Silk Road, κατέβασαν το site και κατάσχεσαν όλα τα Bitcoin που βρήκαν, τα οποία άξιζαν τότε 3,6 εκατομμύρια δολάρια. Εκείνη την περίοδο, το Bitcoin αντιμετώπισε την πρώτη μεγάλη κρίση. Από την κορυφή του Ιουνίου 2011 και μέσα σε τέσσερις μήνες, έχασε το 92% της αξίας του.

Δυστυχώς εξαιτίας εκείνης της περιόδου, ακόμα και σήμερα θεωρείται από πολλούς αδαείς πως η αγορά των κρυπτονομισμάτων είναι χώρος που ευνοεί τις παράνομες δοσοληψίες. Ήταν η εποχή που ούτε οι παράνομοι, ούτε οι διωκτικές αρχές γνώριζαν τα χαρακτηριστικά του.

Για μισό λεπτό όμως. Πώς κατάφερε το FBI να κατασχέσει τα νομίσματα; Εμείς τόσο καιρό ισχυριζόμαστε πως κάτι τέτοιο είναι αδύνατον! Για να την πατήσει ο κάτοχός τους θα πρέπει να ομολογήσει από μόνος του τον μυστικό κωδικό που ανοίγει το πορτοφόλι ή να φανεί εξαιρετικά αφελής. Στο Silk Road είχαν αφήσει το laptop ανοιχτό!

Στον παρακάτω πίνακα φαίνονται όλες οι ενέργειες των αμερικάνικων αρχών που σχετίζονται με πωλήσεις και κατασχέσεις Bitcoin.

.PNG)

Όπως παρατηρούμε, η συνολική ποσότητα αυτών που έχουν κατασχεθεί και πουληθεί είναι 195.000 Bitcoin, από τα οποία εισπράχθηκαν 366,5 εκατομμύρια δολάρια. Αν τα είχαν κρατήσει θα άξιζαν 5,5 δισεκατομμύρια δολάρια! Από μια απλή πράξη αριθμητικής αντιλαμβανόμαστε πως οι «traders» των διωκτικών αρχών από τις δημοπρασίες που έχουν διενεργήσει, έχουν διαφυγόντα κέρδη «μόλις» 5 δισεκατομμυρίων!

Αν πουλήσουν τα υπόλοιπα από τα 41.819 Bitcoin σε τέσσερις διαφορετικές παρτίδες, όπως έχουν δηλώσει, τι επίπτωση θα υπάρξει στην αγορά; Τίποτα ιδιαίτερο, αν κρίνουμε την συμπεριφορά της τιμής του κρυπτονομίσματος την στιγμή που πουλήθηκαν. Όπως φαίνεται στο παρακάτω ωριαίο διάγραμμα, η τιμή επηρεάστηκε προσωρινά. Ίσως να βρήκαν οι traders αφορμή για να υπάρξει κάποια διόρθωση από το +35% μέσα σε ελάχιστες ημέρες που είχε διανύσει. Συνέχισε όμως την ανοδική του πορεία, παρόλο που ήταν σε εξέλιξη η τραπεζική κρίση.

.PNG)

Ο πόλεμος crypto VS κυβέρνησης

Τελικά οι αρχές των ΗΠΑ εχθρεύονται ή όχι τον χώρο των crypto; Γιατί κάποιοι ανησυχούν πως διεξάγουν μια συντονισμένη επίθεση εναντίων τους. Αυτή η ανησυχία πηγάζει από δύο κυρίως δεδομένα. Το πρώτο είναι οι ενέργειες της αμερικάνικης επιτροπής κεφαλαιαγοράς (SEC) και το δεύτερο είναι η παρότρυνση των τραπεζικών ιδρυμάτων να μην ασχολούνται με επιχειρήσεις κρυπτονομισμάτων.

Όσο αφορά το πρώτο, είναι γεγονός πως ο Gary Gensler, επικεφαλής της SEC, φαίνεται πως το έχει πάρει προσωπικά, εξαντλώντας την αυστηρότητα του. Όπως ισχυρίστηκε ενώπιον του Κογκρέσου αυτή την εβδομάδα, υπάρχουν ήδη κανονισμοί και νόμοι που διέπουν τον χώρο των κρυπτονομισμάτων, οι οποίες αφορούν γενικά τα χρεόγραφα, αμφισβητώντας την ιδιαιτερότητα τους.

Κανόνες πρέπει να υπάρχουν. Είναι σωστό και προς όφελος όλων, κοινότητας των crypto, καταναλωτών και επενδυτών, να υπάρχουν αυστηρές προϋποθέσεις λειτουργίας των ανταλλακτηρίων και των stablecoins, αν με αυτόν τον τρόπο αποτρέπονται οι περιπτώσεις απάτης και κακοδιαχείρισης. Αν και όπως διαπιστώσαμε για άλλη μια φορά τον τελευταίο καιρό, αυτά τα φαινόμενα έδειξαν το άσχημο τους πρόσωπο και στον απόλυτα ρυθμισμένο χώρο της παραδοσιακής τραπεζικής. Ωστόσο ιδανικά, θα πρέπει να ενθαρρύνουν την δημιουργικότητα και την καινοτομία, να μην την καταπνίγουν με αναχρονιστικούς κανονισμούς.

Για το θέμα της ύπαρξης οργανωμένου σχεδίου αποκοπής των επιχειρηματικών σχημάτων που δραστηριοποιούνται στον χώρο των crypto από τις τράπεζες, δεν είναι κάτι μυστικό. Το εκφράζουν οι ρυθμιστικές και ελεγκτικές αρχές ανοικτά σε υπομνήματα, κανονιστικές οδηγίες και δημοσιεύσεις.

Ενδεικτικά, από την αρχή της χρονιάς Fed, FDIC OCC και Εθνικό Οικονομικό Συμβούλιο, έχουν δημοσιεύσει δηλώσεις, σχετικά με τους κινδύνους για τις τράπεζες που ασχολούνται με τα crypto. Δεν απαγορεύουν με σαφήνεια στις τράπεζες να τους εξυπηρετούν, όμως τους αποθαρρύνουν, συχνά έντονα, καθώς όπως υποστηρίζουν διακυβεύονταν η «ασφάλεια και ευρωστία» τους. Χρησιμοποιώντας συνεχώς την έκφραση «ασφάλεια και ευρωστία», έχουν καταστήσει σαφές ότι για μια τράπεζα η ενασχόληση με τις επιχειρήσεις blockchain θεωρείται απαράδεκτα επικίνδυνη.

Αυτές οι ενέργειες θυμίζουν την πολιτική της αμερικάνικης κυβέρνησης το 2013, για την απομόνωση των εταιριών διαδικτυακού πόκερ που λειτουργούσαν νόμιμα. Δεν θέσπισαν νόμους που απαγόρευαν αυτή τη δραστηριότητα, αλλά άσκησαν πίεση μέσω του τραπεζικού τομέα. Αργότερα οι ενέργειες αυτές επεκτάθηκαν σε άλλους αμφιλεγόμενους κλάδους, όπως τους κατασκευαστές πυροβόλων όπλων και την ψυχαγωγία ενήλικων.

Ο αντίλογος

Ίσως όμως το κίνητρο των αρχών δεν είναι ο οικονομικός στραγγαλισμός του κλάδου, αλλά αποτελεί παράπλευρη απώλεια. Οι υπεύθυνοι χάραξης οικονομικής πολιτικής, αντιλαμβανόμενοι είναι ότι η Fed δημιούργησε ένα εξαιρετικά ασταθές οικονομικά περιβάλλον, εστίασαν εκεί που θεωρούσαν πως βρίσκεται ο αδύναμος κρίκος. Θεώρησαν πως οι πρώτες εταιρίες που θα καταρρεύσουν είναι της νέας τεχνολογίας και των startups, ως κλάδος υψηλού κινδύνου. Ίσως να θέλησαν να περιορίσουν τη δυνητική ζημιά, αποκόβοντας τους προληπτικά από το τραπεζικό σύστημα.

Τελικά, όπως αποδείχθηκε δεν καταφέρανε πολλά πράγματα. Οι τράπεζες που κατέρρευσαν επιδίωκαν σχετικά ασφαλή διαχείριση περιουσιακών στοιχείων. Όχι μόνο ακολουθούσαν το κλασικό επιχειρηματικό μοντέλο μιας τράπεζας όσο αφορά της εξασφαλίσεις, αλλά δάνειζαν μεγάλο μέρος των διαθέσιμων κεφαλαίων τους στους ασφαλέστερους τίτλους: της Fed.

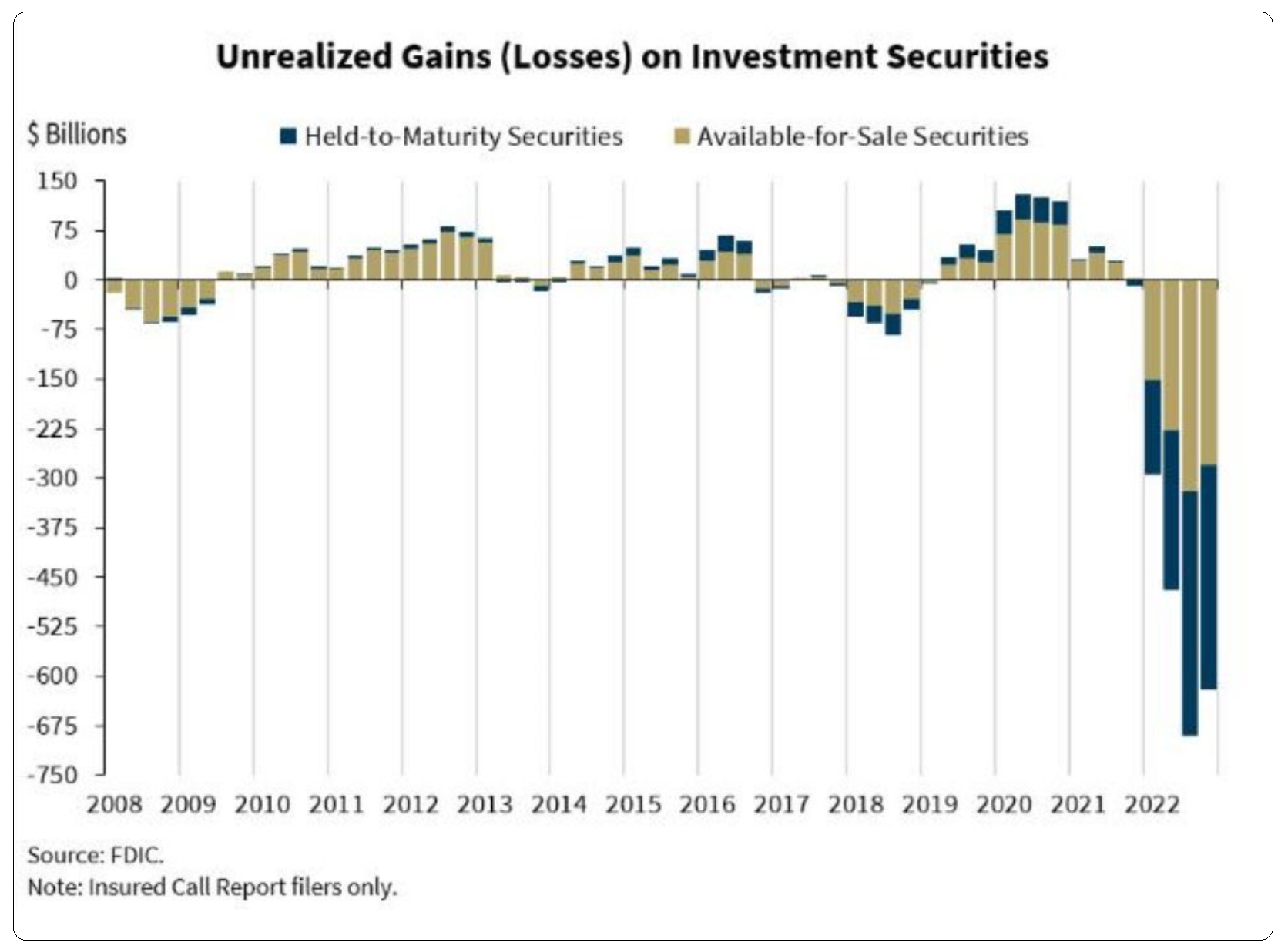

Δυστυχώς, οι τράπεζες που αγόρασαν τους πιο ασφαλείς τίτλους, δεν είχαν άλλη διέξοδο από το να πουλήσουν τα ομόλογά με ζημία πριν τη λήξη τους, για να καλύψουν την απομάκρυνση των αυξημένων απότομα λόγω των πολιτικών νομισματικής και δημοσιονομικής επέκτασης, καταθέσεων. Οι μη πραγματοποιηθείσες ζημίες στους ισολογισμούς της τράπεζας, έγιναν απροσδόκητα πραγματικές, προκειμένου να καλυφθούν οι ανάγκες ρευστότητας, επιταχύνοντας το bank run. Οι εκτιμώμενες μη πραγματοποιηθείσες ζημίες των χρεογράφων των τραπεζών στις ΗΠΑ που διακρατούνται μέχρι τη λήξη ανήλθαν συνολικά σε 620 δισεκατομμύρια δολάρια στο τέλος του 2022.

Οι προοπτικές

Ο φόβος για επέκταση της μόλυνσης οδήγησε σε υπερβολές. Η Signature αν και παρουσίασε εκροή καταθέσεων αξίας 10 δισεκατομμυρίων δολαρίων, δεν είχε τα περιουσιακά της στοιχεία στο κόκκινο. Οι μη πραγματοποιηθείσες ζημιές δεν ήταν μεγάλες σε σχέση με το συνολικό ενεργητικό της. Από τη στιγμή που τα δεδομένα δεν δικαιολογούσαν την δράση στην φιλική προς τα crypto Signature, μια που δεν υπήρχε αφερεγγυότητα με βάση τα θεμελιώδη, μάλλον υποκινήθηκε από την ανάγκη των ρυθμιστικών αρχών να στείλουν ένα ισχυρό μήνυμα στις υπόλοιπες τράπεζες για να απομακρυνθούν από τον κλάδο των κρυπτονομισμάτων.

Παρά την προσπάθεια των αρχών, δεν έχουν τη δυνατότητα να ρυθμίσουν την οικονομία με την ακρίβεια που επιθυμούν. Η οικονομία είναι πολύ περίπλοκος μηχανισμός για να ελεγχθεί απόλυτα από κάποια κεντρική αρχή. Παρά το ότι την εβδομάδα που μας πέρασε οι ανησυχίες σχετικά με τις καταρρεύσεις και άλλων τραπεζών υποχώρησαν, ο κίνδυνος δεν έχει περάσει. Όπως βλέπουμε στο παρακάτω διάγραμμα, συνεχίζεται η αιμορραγία από τις καταθέσεις στις αμερικάνικες τράπεζες.

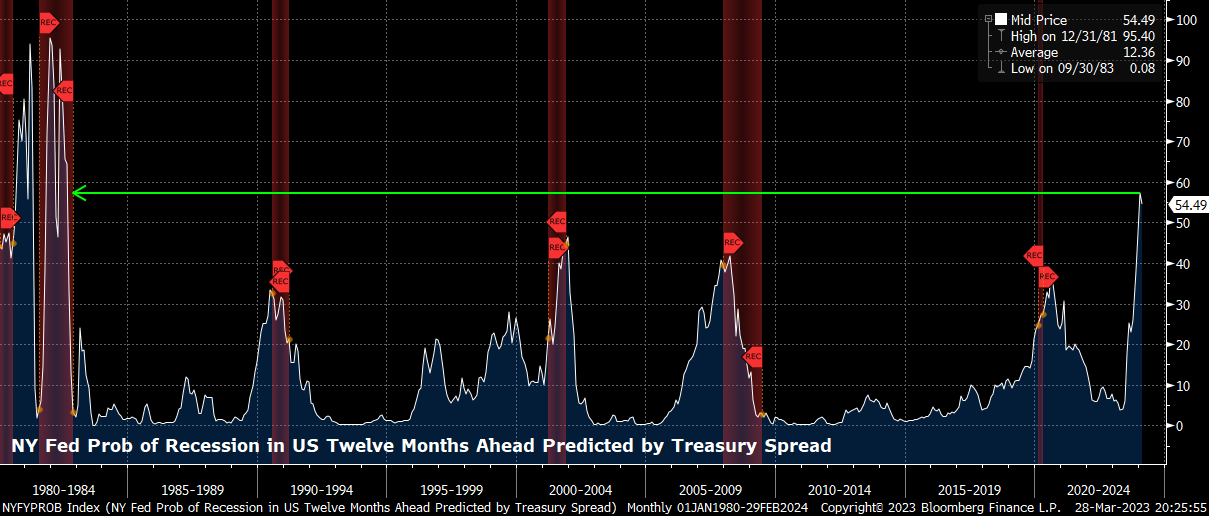

Καθόλου ενθαρρυντικό δεν είναι ούτε το παρακάτω διάγραμμα από την κεντρική τράπεζα της Νέας Υόρκης, όπου δείχνει πως η πιθανότητα ύφεσης είναι η μεγαλύτερη που έχει υπάρξει από το 1982!

Σεμινάρια και βιβλίο για τα κρυπτονομίσματα

Για τον νέο κύκλο σεμιναρίων που οργανώνει το Euro2day.gr, μπορείτε να ενημερωθείτε από εδώ.

Ξεκινάμε την Δευτέρα 13 Μαρτίου με το «Επενδύσεις και trading στα κρυπτονομίσματα». Το βιβλίο «Το επενδυτικό εγχειρίδιο του Bitcoin» μπορείτε να το προμηθευτείτε από το https://shop.media2day.gr/books/2/prodcategory

.png)

* Το άρθρο δεν αποτελεί προτροπή για αγορά ή πώληση των αναφερόμενων τίτλων. Παρέχεται για πληροφοριακούς σκοπούς και μόνο

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα

Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα