Τα ευρωπαϊκά θεσμικά όργανα προέβησαν σε πλήρη αναθεώρηση του πλαισίου ανάλυσης του δημόσιου χρέους για την Ελλάδα στην 8η Έκθεση για την Ελληνική Οικονομία.

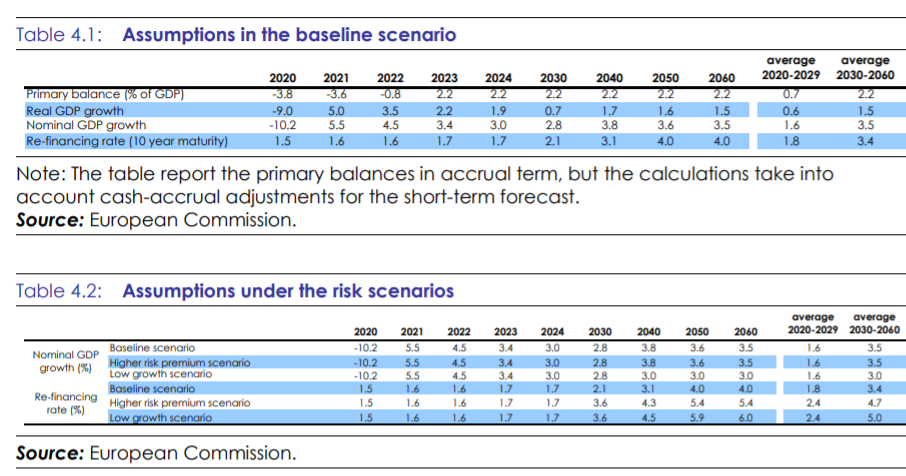

Το αναθεωρημένο πλαίσιο περιλαμβάνει ένα βασικό σενάριο, το οποίο ευθυγραμμίζεται με την αξιολόγηση της βιωσιμότητας του χρέους όπως χρησιμοποιείται για όλα τα άλλα κράτη-μέλη και μια ανάλυση ειδικά φτιαγμένη για την Ελλάδα και τους εγχώριους κινδύνους, με ορίζοντα έως το 2060.

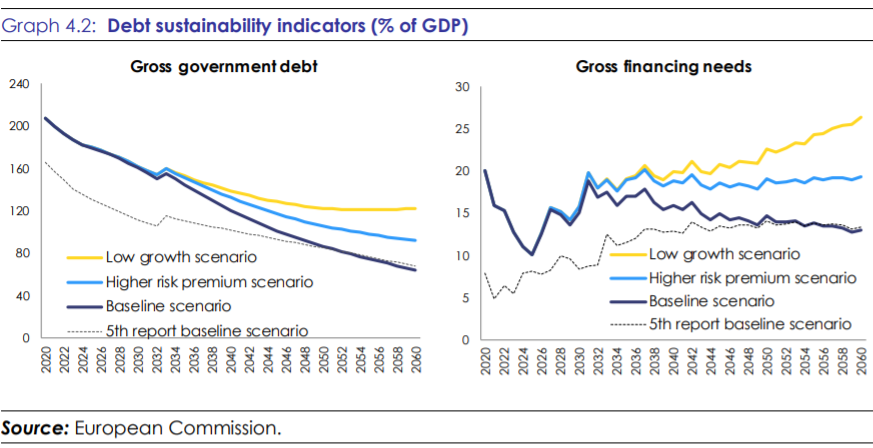

Το βασικό συμπέρασμα των αναλύσεων της βιωσιμότητας του δημόσιου χρέους είναι ότι παρά την επιδείνωση της βραχυπρόθεσμης εικόνας, το βασικό σενάριο δείχνει επιστροφή στην πτωτική πορεία της αναλογίας χρέους προς ΑΕΠ. Η πανδημία αναμένεται να έχει σημαντικό αντίκτυπο στο χρέος της ελληνικής κυβέρνησης, το οποίο προβλέπεται να αυξηθεί από το 180,5% του ΑΕΠ το 2019 σε πάνω από το 207% του ΑΕΠ το 2020.

Αυτό θα προκαλούσε a priori αύξηση των κινδύνων για τη μεσοπρόθεσμη βιωσιμότητα. Ωστόσο, τα έκτακτα δημοσιονομικά μέτρα που ελήφθησαν κατά τη διάρκεια της πανδημίας είναι προσωρινά και η οικονομία αναμένεται να αρχίσει να ανακάμπτει το 2021. Ως εκ τούτου, ο λόγος χρέους προς ΑΕΠ αναμένεται να συνεχίσει την πτωτική τάση, υποστηριζόμενος επίσης από τους ευνοϊκούς όρους χρηματοδότησης.

Από την άλλη, μέχρι τα μέσα της δεκαετίας του 2040, ο δείκτης χρέους εκτιμάται ότι θα παραμείνει άνω του 100%. Οι ακαθάριστες ανάγκες χρηματοδότησης της κυβέρνησης αναμένεται να κυμαίνονται γύρω στο 15% του ΑΕΠ για τα επόμενα 20 χρόνια, πριν μειωθούν στο 13% περίπου του ΑΕΠ έως το 2060.

Αυτά τα μακροπρόθεσμα αποτελέσματα ευθυγραμμίζονται στενά με τις προβλέψεις που παρουσιάζονται στην προηγούμενη έκθεση και οι δυσμενείς επιπτώσεις της σημερινής αύξησης του δημόσιου χρέους και η επιδείνωση των βραχυπρόθεσμων μακροοικονομικών προοπτικών αναμένεται να αντισταθμιστούν από τους πιο ευνοϊκούς όρους χρηματοδότησης.

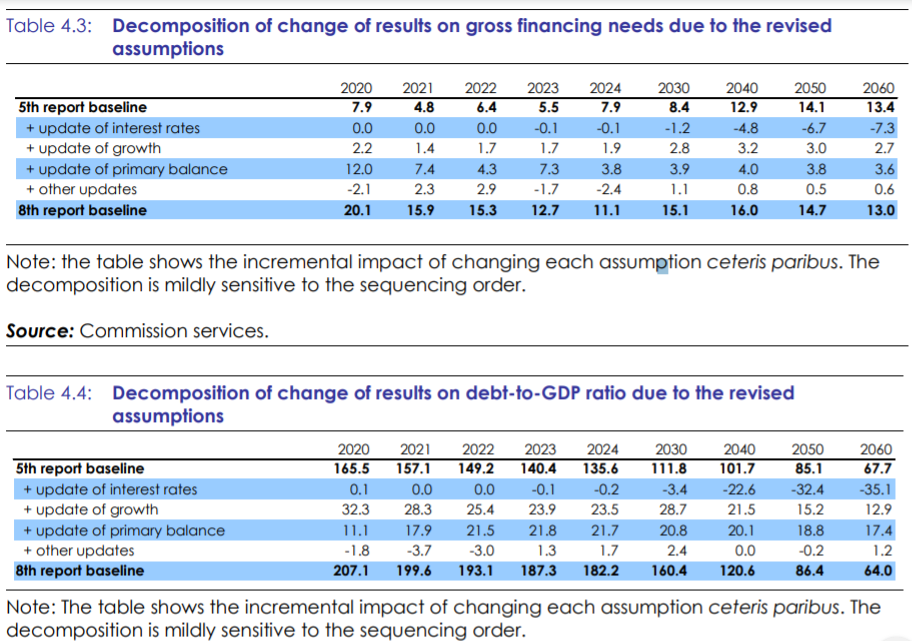

Σε σχέση με την 5η αξιολόγηση, που ήταν η προηγούμενη αναλυτική παρουσίαση της βιωσιμότητας του δημόσιου χρέους, η Επιτροπή εκτιμά ότι αντί για 165,5%, του ΑΕΠ φέτος το δημόσιο χρέος θα είναι 207,1%. Για το 2030, αντί για 111,8% το χρέος θα είναι 160,4% αλλά το 2040 θα έχει συγκλίνει σημαντικά με τις προηγούμενες εκτιμήσεις, σε 120,6% αντί για 101,7%.

Το 2050 θα έχει υπάρξει ουσιαστική σύγκλιση και το 2060 το χρέος, βάσει των νέων εκτιμήσεων, θα είναι και ελαφρώς χαμηλότερο, στο 64% από 67,7% που προέβλεπε η 5η αξιολόγηση.

Τα εναλλακτικά σενάρια

Αυτοί οι παράγοντες ανησυχίας καταγράφονται στα εναλλακτικά σενάρια της Επιτροπής. Οι βασικές παραδοχές υπόκεινται σε αβεβαιότητα, η οποία αυξάνει τη διάρκεια του ορίζοντα προβολής. Οι όροι χρηματοδότησης θα μπορούσαν να αποδειχθούν λιγότερο ευνοϊκοί από ό,τι υποτίθενται, ιδιαίτερα μεσοπρόθεσμα.

Η αβεβαιότητα σχετίζεται επίσης με τις υποθέσεις για τη μακροπρόθεσμη ανάπτυξη, οι οποίες καθίστανται ακόμη πιο σημαντικές κατά τη διάρκεια της τρέχουσας πανδημίας, δεδομένης της μεγάλης αβεβαιότητας σχετικά με τη διάρκειά της και τις πιθανές μακροχρόνιες επιπτώσεις της στις οικονομίες. Εάν η κρίση επιμείνει, δύο εναλλακτικά σενάρια εκτιμούν υψηλότερα επιτόκια αναχρηματοδότησης και επιδείνωση στις προοπτικές.

Στο σενάριο με αύξηση του risk premium, ο δείκτης χρέους, ενώ βρίσκεται σε πτωτική πορεία, παραμένει σημαντικά υψηλότερος από ό,τι στο βασικό σενάριο. Οι ακαθάριστες ανάγκες χρηματοδότησης είναι επίσης υψηλότερες και παραμένουν οριακά κάτω από το 20% του ΑΕΠ μακροπρόθεσμα. Ωστόσο, με το υψηλότερο ασφάλιστρο κινδύνου και με χαμηλή ανάπτυξη, το κατά κεφαλήν ΑΕΠ δεν συγκλίνει στη ζώνη του ευρώ.

Τα αποτελέσματα αυτού του σεναρίου υπογραμμίζουν τη σημασία υλοποίησης της αναπτυξιακής ατζέντας της οποίας το σχέδιο εκπονήθηκε από την «Επιτροπή Πισσαρίδη» και δημοσιεύθηκε από τις αρχές Αυγούστου. Αυτό υπογραμμίζει τη σημασία της διατήρησης της δυναμικής των μεταρρυθμίσεων και της συνέχισης μιας φιλόδοξης μεταρρυθμιστικής ατζέντας στο μέλλον. Το Recovery and Resilience Facility θα είναι βασική ευκαιρία από αυτή την άποψη.

Πρόσθετοι ελαφρυντικοί και επιβαρυντικοί παράγοντες για το χρέος

Η σύνθεση και το προφίλ λήξης του δημόσιου χρέους μετριάζει τα τρωτά σημεία, ενώ πρόσθετοι κίνδυνοι θα μπορούσαν να προκύψουν από σημαντικές ενδεχόμενες υποχρεώσεις.

Ένα μεγάλο μέρος του χρέους χρηματοδοτείται με χαμηλά επιτόκια από τους επίσημους δανειστές, ενώ ο μέσος όρος ωρίμανσης του χρέους αυξήθηκε σε μεγάλο βαθμό τα τελευταία χρόνια (μέση εναπομένουσα διάρκεια σε μεσαίο και μακροπρόθεσμο χρέος είναι περίπου 21 χρόνια το 2020 επισημαίνει η Ευρωπαϊκή Επιτροπή), με αποτέλεσμα την αποτελεσματική διαχείριση του κόστους χρηματοδότησης απέναντι σε βραχυπρόθεσμες διακυμάνσεις και τη μείωση ανατρεπτικών κινδύνων και παραγόντων.

Το Recovery and Resilience Facility (Ταμείο Ανάκαμψης) αναμένεται επίσης να είναι ένας ελαφρυντικός παράγοντας που θα μπορούσε να υποστηρίξει την αναπτυξιακή δυναμική, τις επενδύσεις και τις μεταρρυθμίσεις. Οι συνολικές δαπάνες για τόκους θα παραμείνουν χαμηλές βάσει των ιστορικών δεδομένων.

Το μεγάλο μερίδιο του δημόσιου χρέους που κατέχουν οι επίσημοι δανειστές και τα αποθέματα ρευστότητας συμβάλλουν επίσης στην ανθεκτικότητα του χρέους στις διακυμάνσεις της παγκόσμιας αγοράς. Αντίθετα, οι κίνδυνοι προέρχονται από την αβεβαιότητα που σχετίζεται με τις ενδεχόμενες ευθύνες που θα προκύψουν από τις κρατικές εγγυήσεις σε επιχειρήσεις του ιδιωτικού τομέα και αυτοαπασχολούμενους, που χορηγήθηκαν κατά τη διάρκεια της πανδημίας.

Τέλος, μια αντιστροφή στο περιβάλλον χαμηλών επιτοκίων που παρατηρείται σήμερα, μεσοπρόθεσμα θα μπορούσε επίσης να θεωρηθεί επιβαρυντικός παράγοντας, εφόσον υλοποιηθεί.

* Δείτε όλη την έκθεση στη στήλη Συνοδευτικό Υλικό.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα

Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS

Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών

Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο

Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς

Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς