Σημαντική άνοδος σημειώθηκε για τους βασικούς δείκτες το πρώτο τρίμηνο του 2014, με τον Γενικό Δείκτη να ενισχύεται σταδιακά από τις 1.162,68 μονάδες (Τρίτη 31/12/2013) και τις 1.204,96 (Πέμπτη 2/1/2014) μέχρι τις 1.335,74 στη συνεδρίαση της Δευτέρας 31 Μαρτίου.

Να τονιστεί πως ενδιάμεσα (στο διήμερο 18-19/3) σημειώθηκε διπλή υψηλή κορυφή για τον Γ.Δ. στις 1.369-1.364 μονάδες, διαμορφώνοντας στην ευρύτερη περιοχή των 1.370 μον. μία σημαντική -καθότι ισχυρή- αντίσταση.

Στο διάστημα του πρώτου τριμήνου για την πλειονότητα των μετοχών της μεγάλης και της μεσαίας κεφαλαιοποίησης σημειώθηκαν μικρές ή μεγαλύτερες αποδόσεις.

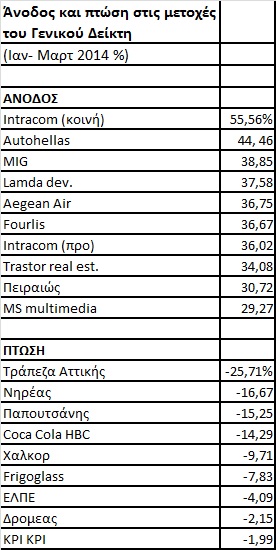

Όπως φαίνεται και στον σχετικό πίνακα, από τους τίτλους που συγκροτούν τον Γενικό Δείκτη η μετοχή της Intracom με 55,56% είχε τη μεγαλύτερη απόδοση, παρά την υποχώρηση των ενοποιημένων πωλήσεων στα 513,7 εκατ. ευρώ και τη διεύρυνση των ζημιών (μετά από φόρους και δικαιώματα μειοψηφίας) στα 64,6 από 42,9 εκατ. ευρώ.

Ωστόσο ο όμιλος σύναψε νέες συμβάσεις ύψους 480,7 εκατ. ευρώ ανεβάζοντας το συνολικό ανεκτέλεστο συμβάσεων (στις 31/12/2013) σε 703,1 εκατ. ευρώ.

Ωστόσο ο όμιλος σύναψε νέες συμβάσεις ύψους 480,7 εκατ. ευρώ ανεβάζοντας το συνολικό ανεκτέλεστο συμβάσεων (στις 31/12/2013) σε 703,1 εκατ. ευρώ.

Ακολούθησε η μετοχή της AUTOHELLAS με 44,46%, με την εισηγμένη να εμφανίζει ενοποιημένο κύκλο εργασιών 151,4 εκατ. ευρώ, ενώ όπως αναφέρεται σε ανακοίνωση της εταιρείας η ενδυνάμωση του τουρισμού στην Ελλάδα το 2013 είχε ως αποτέλεσμα την κάλυψη σημαντικού μέρους της κάμψης εργασιών που οφείλεται στην εσωτερική ζήτηση. Στη μετοχή αποτυπώνεται εν μέρει και προεξόφληση μελλοντικών αποτελεσμάτων από μία εξίσου ή και καλύτερη τουριστική περίοδο φέτος.

Στην τρίτη θέση η μετοχή της MIG με 38,85%, καθώς ο όμιλος παρουσίασε πωλήσεις 1,189 δισ. ευρώ (έναντι 1.264,4 το 2012) παρά τη βαθιά και παρατεταμένη ύφεση της ελληνικής οικονομίας.

Ο όμιλος παρουσίασε βελτιωμένα αποτελέσματα παρά την έκτακτη επιβάρυνση των 28 εκατ. ευρώ στα αποτελέσματα του ΥΓΕΙΑ από μονομερή ενέργεια από την πλευρά του Δημοσίου (claw back και rebate).

Ο όμιλος προχωρά στην πώληση non core business assets, ενώ αναμένει περαιτέρω βελτίωση στα λειτουργικά κέρδη.

Τα ενοποιημένα κέρδη (EBITDA) των θυγατρικών ανήλθαν σε 62 εκατ. ευρώ (+113%) έναντι 29,1 δισ. το 2012. Η αύξηση της λειτουργικής κερδοφορίας προήλθε κυρίως από τη βελτίωση των αποτελεσμάτων των θυγατρικών ATTICA, VIVARTIA και FAI.

Στα 209 εκατ. ευρώ τα διαθέσιμα του ομίλου, ενώ σημειώνεται πως η Καθαρή Εσωτερική Αξία είναι στο 1,26 ευρώ/μετοχή.

Ακολουθεί με 37,58% η μετοχή της Lamda Develοpment. Η εισηγμένη μπορεί να εμφάνισε ζημίες 48,6 εκατ. ευρώ (μειωμένες ωστόσο σε σχέση με το 2012), όμως αποτέλεσε ένα απο τα ισχυρότερα προεξοφλητικά στοιχήματα της αγοράς λόγω της διεκδίκησης του διαγωνισμού του Ελληνικού και της τελικής κατακύρωσής του σε αυτήν.

Το δ.σ. της εταιρείας αποφάσισε έκτακτη γ.σ. με θέμα την άντληση κεφαλαίων μέχρι το ποσό των 150 εκατ. ευρώ.

Με 36,75% η μετοχή της Aegean Air στην πέμπτη θέση σε ένα turn around story άρρηκτα συνδεδεμένο με τη θεαματική ανάκαμψη του τουρισμού, την ισχυροποίηση της εταιρείας (μετά και την απορρόφηση της Olympic Air) κυρίως όμως των προοπτικών της για το 2014.

Το ενδιαφέρον είναι πως στην πρώτη 10άδα συμπεριλαμβάνονται μόλις δύο μετοχές εταιρειών του FT25 (MIG και Πειραιώς), τέσσερις από τον FT MID (Intracom, Autohellas, Fourlis και MLS), ενώ οι υπόλοιπες είναι από τις... χαμηλότερες κατηγορίες.

Μία μετοχή (από τη μεσαία κατηγορία), της Attica Bank, καταγράφει με 25,71% τις μεγαλύτερες απώλειες στο πρώτο τρίμηνο, ενώ ακολουθούν ο Νηρέας (-16.67%), ο Παπουτσάνης (-14,29%), η ΧΑΛΚΟΡ (-9,71%), η Frigoglass (-7,83%), τα Ελληνικά Πετρέλαια (-4,09%), ο ΔΡΟΜΕΑΣ (-2,15%) και η ΚΡΙ ΚΡΙ (-1,99%).

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα

Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα