Μετά τις ισχυρές απώλειες ακολουθούν τα ισχυρά κέρδη, τόσο στις εγχώριες μετοχές όσο και τις βασικές σειρές των κρατικών και των εταιρικών ομολόγων. Από τη στιγμή που ξεκίνησαν οι συνθήκες αποστροφής του κινδύνου στις παγκόσμιες χρηματοπιστωτικές αγορές, η μεταβλητότητα ακόμα και στις πιο «ήπιες» αγορές των εταιρικών ομολόγων έχει αυξηθεί κατακόρυφα.

Οι λόγοι για την αναπήδηση των τιμών είναι η καλύτερη ορατότητα για την πανδημία και το πετρελαϊκό σοκ, οι παρεμβάσεις-μαμούθ κεντρικών τραπεζών και κεντρικών κυβερνήσεων αλλά και η ελαφριά βελτίωση της εικόνας στην Ιταλία. Όλα τα παραπάνω προκάλεσαν άμεση μείωση των αρνητικών στοιχημάτων αλλά και άμεση αποκλιμάκωση του κινδύνου. Το ερώτημα του εκατομμυρίου είναι αν η άνοδος που διανύουμε σε όλα τα περιουσιακά στοιχεία είναι ένα bear market rally ή κάτι μεγαλύτερο.

Για την ώρα, οι αγορές φαίνεται να «χωνεύουν» και να επικροτούν την αντίδραση των κυβερνήσεων και των νομισματικών αρχών. Αυτό είχε ως αποτέλεσμα, η απόδοση του δεκαετούς κρατικού ομολόγου από 3,65% να διαμορφωθεί χθες στο 1,8% και ο δείκτης των μετοχών να «γράψει» ένα +30% σε 13 συνεδριάσεις. Με λίγα λόγια και σε όρους τιμής, το εγχώριο δεκαετές εισήλθε και εξήλθε από το bear market ή πτώση άνω του 20% σε διάστημα 15 ημερών.

Παρότι εγχώρια η δεκαετία διαμορφώνεται σε υψηλότερα επίπεδα πλέον από την αντίστοιχη της Ιταλίας, αρκετά φαίνεται να έχουν αποτιμηθεί στις εγχώριες ομολογιακές εκδόσεις σε ένα μήνα. Το ζητούμενο πλέον είναι τι θα κάνουν οι επενδυτικοί οίκοι στις διαδικασίες αναθεώρησης της ελληνικής οικονομίας αφού το ποσοστό της ύφεσης φέτος, σύμφωνα με αρκετές εκτιμήσεις, θα ξεπεράσει το 7%-8% και μπορεί να κινηθεί και σε επίπεδα του 10%. Μια πρώτη γεύση του τι θα επακολουθήσει, θα έχουμε από τους οίκους Moody’s και Standard & Poor’s στις 24 Απριλίου.

Οι ειδικοί της αγοράς των ομολόγων επισημαίνουν πάντως ότι οι τιμές δεν αποτιμούν τέτοια επίπεδα ύφεσης στα τρέχοντα επίπεδα τιμών. Σε αντίθεση με την αγορά των μετοχών, η πιο ορθολογική αγορά των ομολόγων είναι πιο επιφυλακτική στο να περιλάβει στις αποτιμήσεις ύφεση στην οικονομία διψήφιου μεγέθους.

Τα εταιρικά ομόλογα

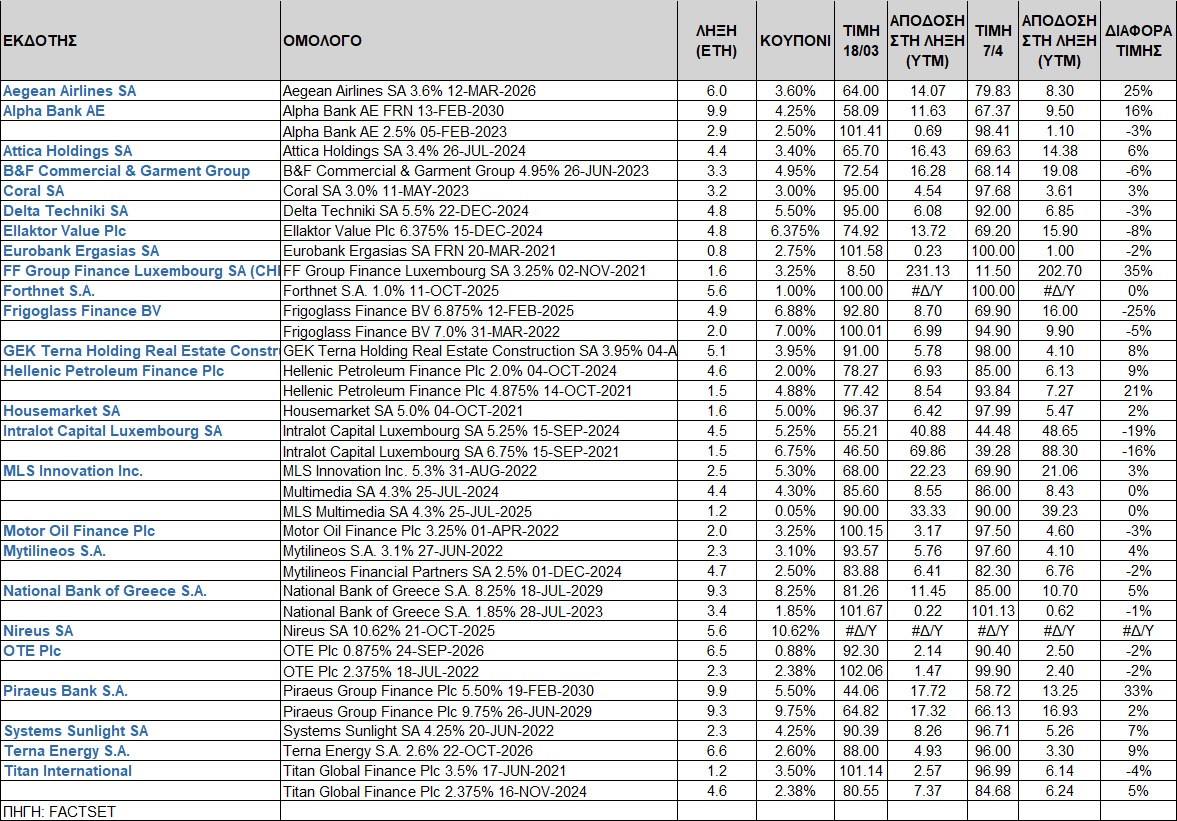

Οι τιμές στις εγχώριες εταιρικές ομολογιακές εκδόσεις μειώθηκαν από 10%-30% και σε αυτό έχει παίξει σημαίνοντα ρόλο η επιμέρους ρευστότητα των εκδόσεων, αλλά με την εξομάλυνση των συνθηκών αντέδρασαν από 5%-15%.

• Οι τραπεζικές senior εκδόσεις και οι αποδόσεις στη λήξη είναι υψηλότερες από ό,τι 15 μέρες πριν, με 1,10% για την Alpha Βank με κουπόνι 2,5% και λήξη το 2023, 1% για τη Eurobank και λήξη το 2020 και, τέλος, 0,69% για την Εθνική Τράπεζα, με λήξη το 2020. Στον αντίποδα, οι εκδόσεις των Tier 2 των Εθνικής Τράπεζας, Alpha Bank και Τράπεζας Πειραιώς διαμορφώνονται με χαμηλότερες αποδόσεις στη λήξη από ό,τι 15 μέρες πριν. Πλέον οι αποδόσεις είναι της τάξεως του 10,70% (από 11,45%), 9,50% (από 11,63%) και 16,93% (17,32%). Η πιο πρόσφατη έκδοση της Τράπεζας Πειραιώς εμφανίζει απόδοση 13,25% από 17,72% στη λήξη και άνοδο 33% σε όρους τιμής.

• Σημαντική άνοδος σε όρους τιμής σημειώνει η έκδοση της Aegean Airlines λήξης Μαρτίου 2026, με κουπόνι 3,60% και τιμή 79,83 μονάδες βάσης (μ.β.) (από 64 μ.β.), με απόδοση στη λήξη 8,30% (από 14,07%). Οι φόβοι για τον κλάδο του τουρισμού διατηρούνται αλλά τα ομόλογα της Aegean Airlines έχουν κινηθεί με +25%.

• Παρόμοιοι φόβοι έχουν χτυπήσει και την Attica Holdings στην έκδοση λήξεως Ιουλίου 2024, με κουπόνι 3,40%. Η απόδοση στη λήξη (yield to maturity - ΥΤΜ) έχει κινηθεί όμως από το 16,43% σε 14,38% και +6% σε όρους τιμής.

• Για την Ελλάκτωρ, η έκδοση υψηλής απόδοσης πράσινου ομολόγου (high yield green bond) το επιτόκιό της ήταν στο 6,375%. Η απόδοση στη λήξη είναι στο 15,90% από 13,72% στις 18/3 και η τιμή διαμορφώνεται 8% χαμηλότερα.

• Η τιμή στην έκδοση της Housemarket (θυγατρική της Fourlis) επίσης κινείται ανοδικά, με τιμή πλέον 97,99 μ.β. από 96,4 μ.β. και απόδοση στο 6,42% από 5,47% μερικές εβδομάδες πριν.

• Για τη Μυτιληναίος, η έκδοση με λήξη το 2022 έχει σημειώσει άνοδο και διαπραγματεύεται στις 97,60 μ.β. από 93,6 μονάδες βάσης στις 18/3, με απόδοση στη λήξη στο 4,10% από 5,76%. Ταυτόχρονα, η έτερη έκδοση των 500 εκατ. ευρώ με λήξη τον Δεκέμβριο του 2024 είναι διαπραγματεύσιμη στις 82,30 μ.β. και 6,76%.

• Για τα Ελληνικά Πετρέλαια, καταγράφεται άνοδος στις τιμές ομολόγων λήξεως το 2021 και 2024 με κουπόνια 4,875% και 2,00%, με τις αποδόσεις στη λήξη να διαμορφώνονται σε 6,13% και 7,27%.

• Τα ομόλογα της Motor Oil των 350 εκατ. ευρώ με κουπόνι 3,25% και της θυγατρικής Coral των 90 εκατ. ευρώ κινούνται με αρνητικές μεταβολές, με απόδοση στη λήξη στο 4,60% από 3,17% στις 18/3 και 3,61%, αντίστοιχα.

• Για τις εκδόσεις του ΟΤΕ, η απόδοση στη λήξη των δύο εκδόσεων ανέρχεται σε 2,50% με λήξη τον Σεπτέμβριο του 2026 και 2,40% με λήξη τον Ιούλιο του 2022, αυξημένες σε σχέση με τις 18/3.

• Για τις εκδόσεις της Titan International, η απόδοση στη λήξη της έκδοσης Νοεμβρίου 2024 είναι 6,24% και η λήξη τον Ιούνιο του 2021 με απόδοση στη λήξη 6,14%.

• Για την έκδοση της ΓΕΚ ΤΕΡΝΑ, το ΥΤΜ κινείται στο 3,84% πλέον 4,10%, για την ΤΕΡΝΑ Ενεργειακή σε 3,30%, για τη Sunlight σε 5,26%, για τη Δέλτα Τεχνική στο 6,85%, για την B&F στο 19,08%.

• Τέλος, για την Intralot, με λήξη το 2021 και κουπόνι στο 6,75% και την έτερη έκδοση με κουπόνι 5,25% και λήξη 2024, οι αποδόσεις στη λήξη (YTM) διαμορφώνονται σε 88,30% και 48,65%.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα

Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS

Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών

Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο

Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς

Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς