Το προφίλ ρίσκου - απόδοσης των τεσσάρων ελληνικών τραπεζών δείχνει ελκυστικό, τονίζει η Morgan Stanley σε έκθεσή της, με την οποία ξεκινά εκ νέου κάλυψη των τεσσάρων μετοχών.

Σημειώνει ότι οι μετοχές έχουν υποχωρήσει κατά 57-69% από τις αρχές του έτους, προσθέτοντας ότι οι ανησυχίες της αγοράς είναι κατανοητές, δεδομένου ότι η ελληνική οικονομία οδεύει προς ύφεση 10,8% φέτος, σύμφωνα με τις εκτιμήσεις της.

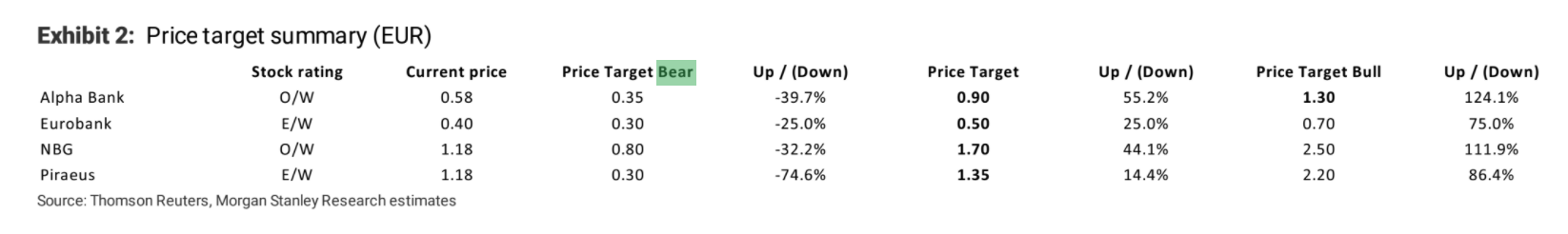

Ο οίκος θέτει σύσταση overweight για την Alpha Bank (με στόχο το 0,90 ευρώ) και την Εθνική Τράπεζα (με τιμή-στόχο στο 1,70 ευρώ), τονίζοντας ότι προσφέρουν τον καλύτερο συνδυασμό ρίσκου και απόδοσης.

Παράλληλα, θέτει σύσταση equalweight για τη Eurobank, με τιμή-στόχο στο 0,50 ευρώ, σημειώνοντας ότι έχει εμφανίσει τη μεγαλύτερη πρόοδο στη μείωση των μη εξυπηρετούμενων ανοιγμάτων αλλά διαπραγματεύεται με πολύ υψηλότερο δείκτη τιμής προς λογιστική αξία.

Τέλος, θέτει σύσταση equalweight για τον τίτλο της Τράπεζας Πειραιώς, με τιμή-στόχο στο 1,35 ευρώ, σημειώνοντας ότι έχει τον υψηλότερο δείκτη μη εξυπηρετούμενων ανοιγμάτων (οδηγώντας πιθανώς σε μεγαλύτερη χρονική περίοδο ως το ξεκαθάρισμα) και το πιο αδύναμο «μαξιλάρι» έναντι τυχόν ενδεχόμενων αρνητικών σοκ.

Το «καλό» και το «κακό» σενάριο

Ο οίκος εκτιμά ότι οι η αγορά ανησυχεί για τις τράπεζες, ωστόσο δεν λαμβάνει υπόψη τους θετικούς καταλύτες του επόμενου διαστήματος, οι οποίοι θα οδηγήσουν σε μείωση των NPEs στο 5% ή χαμηλότερα των συνολικών δανείων των ελληνικών τραπεζών.

Στο κακό σενάριό της, οι τιμές-στόχοι για τις Αlpha Βank και ΕΤΕ είναι 0,35 ευρώ και 0,80 ευρώ αντίστοιχα, με περιθώρια πτώσης 40% και 32% αντίστοιχα.

Στο θετικό σενάριο, οι τιμές-στόχοι διαμορφώνονται στα 1,30 ευρώ και 2,50 ευρώ αντίστοιχα, με περιθώρια ανόδου από τα τρέχοντα επίπεδα στο ταμπλό στο 124% για την Αlpha Bank και 112% για την ΕΤΕ.

Για τις Eurobank και Πειραιώς, στο κακό σενάριό της, οι τιμές-στόχοι είναι 0,30 ευρώ και για τις δύο μετοχές αντίστοιχα, με περιθώρια πτώσης 25% και 75% αντίστοιχα. Στο θετικό σενάριο, οι τιμές-στόχοι διαμορφώνονται στα 0,70 ευρώ και 2,20 ευρώ αντίστοιχα, με περιθώρια ανόδου από τα τρέχοντα επίπεδα στο ταμπλό στο 75% για τη Eurobank και 86% για την Πειραιώς.

Σύμφωνα με τη Morgan Stanley, τόσο το Ταμείο Ανάκαμψης όσο και τα προγράμματα στήριξης της κυβέρνησης περιορίζουν τον αντίκτυπο της πανδημίας στην οικονομία και τις τράπεζες. Η πρόοδος στις τιτλοποιήσεις NPEs δείχνει τη δύναμη μετασχηματισμού που προσφέρει αυτή η διαδικασία στην εξυγίανση των ισολογισμών των τραπεζών.

Παράλληλα, η πιθανή νέα αύξηση των μη εξυπηρετούμενων δανείων που θα οφείλεται στα moratoria θα είναι διαχειρίσιμη και θεωρεί ότι οι ελληνικές τράπεζες προσφέρουν ελκυστικό προφίλ κινδύνου-απόδοσης στις τρέχουσες αποτιμήσεις, με τις Αlpha Bank και Εθνική Τράπεζα να αποτελούν τις προτιμώμενες μετοχές από τον κλάδο.

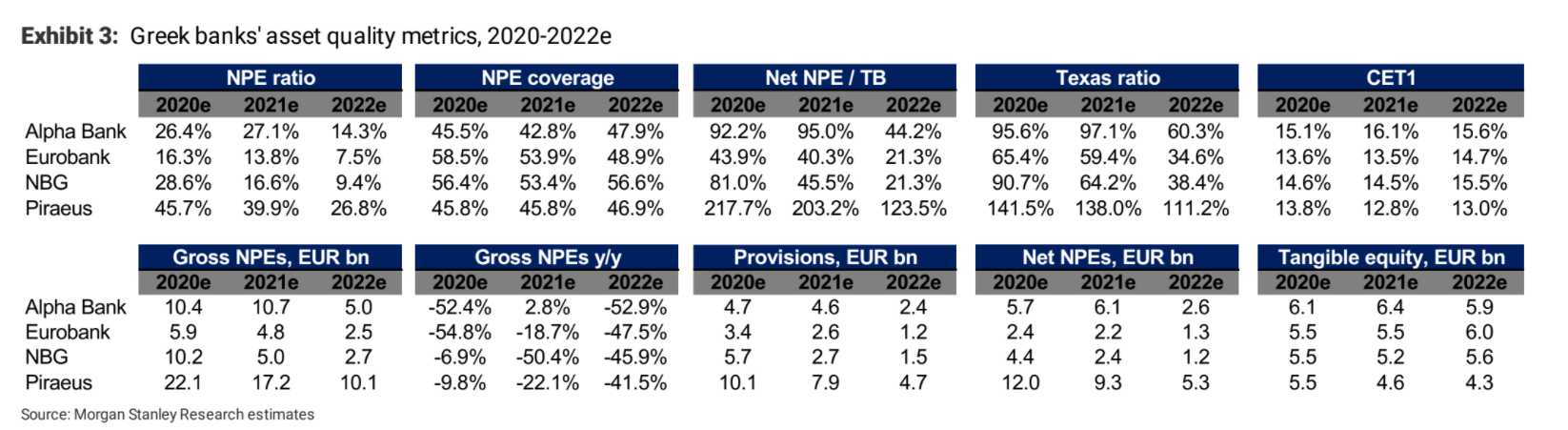

Με τις ελληνικές τράπεζες να εξακολουθούν να παρουσιάζουν τους υψηλότερους δείκτες NPEs στην Ευρώπη, η Morgan Stanley θεωρεί ότι η επίτευξη επιπέδων NPE στο 5% των δανείων είναι δυνατή, αν και αναμένει ότι αυτό θα διαρκέσει αρκετά χρόνια και με σημαντικό κόστος. Όπως επισημαίνει, το σχέδιο Ηρακλής θα βοηθήσει στην αντιμετώπιση περίπου του μισού του τρέχοντος αποθέματος NPEs, ενώ ο περαιτέρω καθαρισμός των ισολογισμών θα μπορούσε να λάβει διάφορες μορφές.

Οι ευκαιρίες μείωσης των NPEs υποτιμώνται από την αγορά, ιδίως για την Εθνική Τράπεζα και την Alpha Βank, σύμφωνα με τη Morgan Stanley. Παρά τις αντιξοότητες λόγω της πανδημίας, η Eurobank ολοκλήρωσε με επιτυχία τη συναλλαγή Cairo ύψους 7,5 δισ. ευρώ στα τέλη του β’ τριμήνου του 2020, φέρνοντας τον δείκτη NPEs στο 15%, έναντι του 37% το 2018). Αυτό υπογραμμίζει τον τρόπο με τον οποίο το σχέδιο Ηρακλής μπορεί να βοηθήσει τις τράπεζες. Η αγορά δίνει στη Eurobank premium για τη βελτίωση της ποιότητας των περιουσιακών της στοιχείων, εξού και διαπραγματεύεται με δείκτη P/ΤBV στις 0,3 φορές, αλλά πολύ λιγότερο στην Εθνική Τράπεζα που σημειώνει δείκτη P/TBV στις 0,2 φορές και η οποία ότι θα μπορούσε να μειώσει τον δείκτη NPEs στο 16% το 2021 από 30% σήμερα.

Η Alpha και η Πειραιώς έχουν τους υψηλότερους δείκτες NPEs (44% και 48%, αντίστοιχα) και διαπραγματεύονται με P/ΤBV στις 0,1 φορές, με την Αlpha Bank να έχει πολύ ισχυρότερο κεφαλαιακό μαξιλάρι για να επιτρέψει την επιτάχυνση της μείωσης των NPEs.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα

Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα