Οι αναλυτές του αμερικανικού επενδυτικού οίκου BofA Securities δίνουν τίτλο για την κατάσταση στην εγχώρια αγορά μετοχών «Περιμένοντας το καλοκαίρι», αφού η σταδιακή άρση των περιοριστικών μέτρων θα επιτρέψει την επιστροφή στην ανάπτυξη την άνοιξη, με αποτέλεσμα το 2021 να κλείσει με θετικό ρυθμό ανάπτυξης 2,8%.

Η Bank of America Securities εξηγεί ότι ο Γενικός Δείκτης του Χ.Α. αποτελεί έναν σταθμισμένο δείκτη μετοχών με βάση την κεφαλαιοποίηση. Ο δείκτης ΜSCI Greece αποτελείται από τρεις μόλις μετοχές (OTE, ΟΠΑΠ, Jumbo) και καλύπτει περίπου το 26% της σταθμισμένης με το free float κεφαλαιοποίησης της εγχώριας αγοράς.

Τα προθεσμιακά συμβόλαια στην αγορά των παραγώγων δεν είναι προϊόντα με ρευστότητα, αλλά τα swaps έχουν μεγαλύτερη ρευστότητα και διατίθενται τόσο σε μεμονωμένες μετοχές όσο και στον MSCI Greece. Δεν υπάρχει αγορά options, επισημαίνει η BofA (σ.σ. υπάρχει αγορά options αλλά είναι ρηχή).

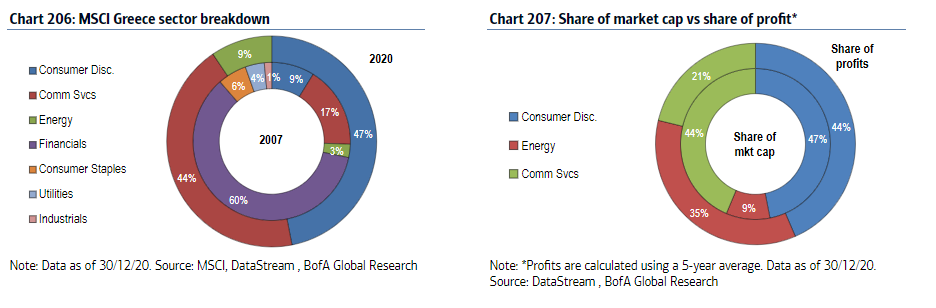

Σε ό,τι αφορά τους κλάδους, έως τα τέλη του 2020, οι τράπεζες είχαν αφαιρεθεί από τον MSCI Greece, παρότι κάποτε αποτελούσαν το 60% του δείκτη. Ο κλάδος των καταναλωτικών ειδών τώρα αποτελεί το 47% της αγοράς και παράγει κατά μέσο όρο το 44% των ετήσιων κερδών, ενώ οι τηλεπικοινωνιακές υπηρεσίες αποτελούν το 44% της κεφαλαιοποίησης και το 21% των κερδών.

Οι αποτιμήσεις της αγοράς

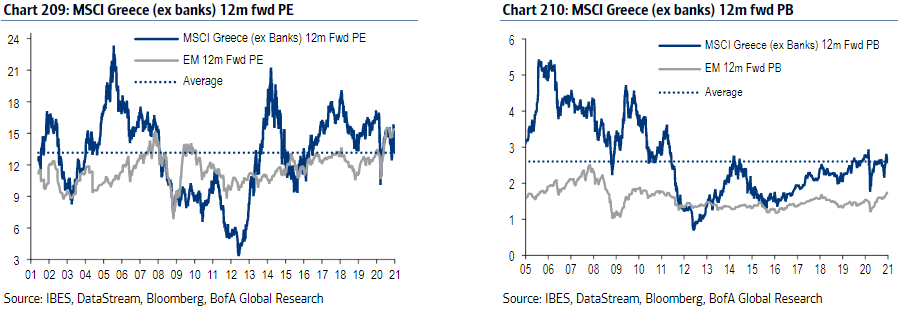

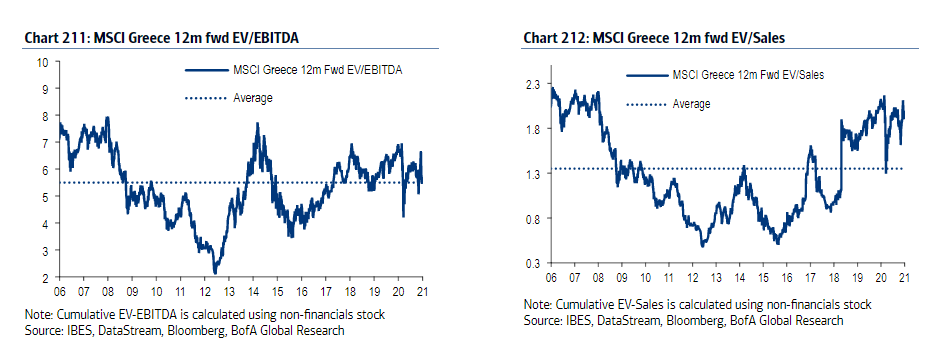

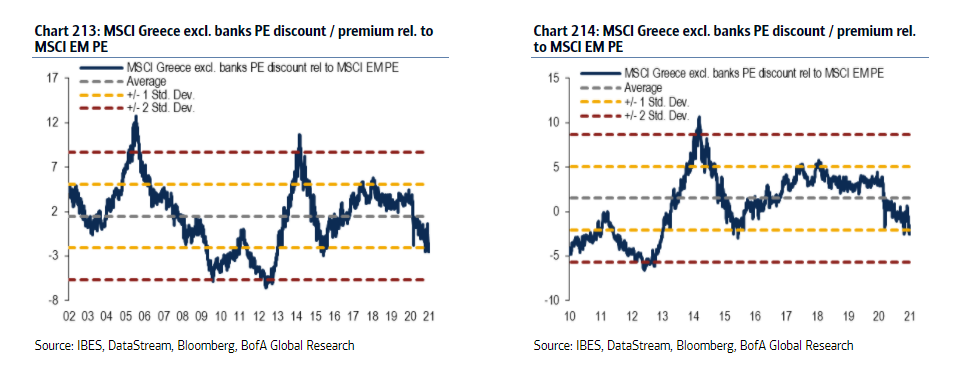

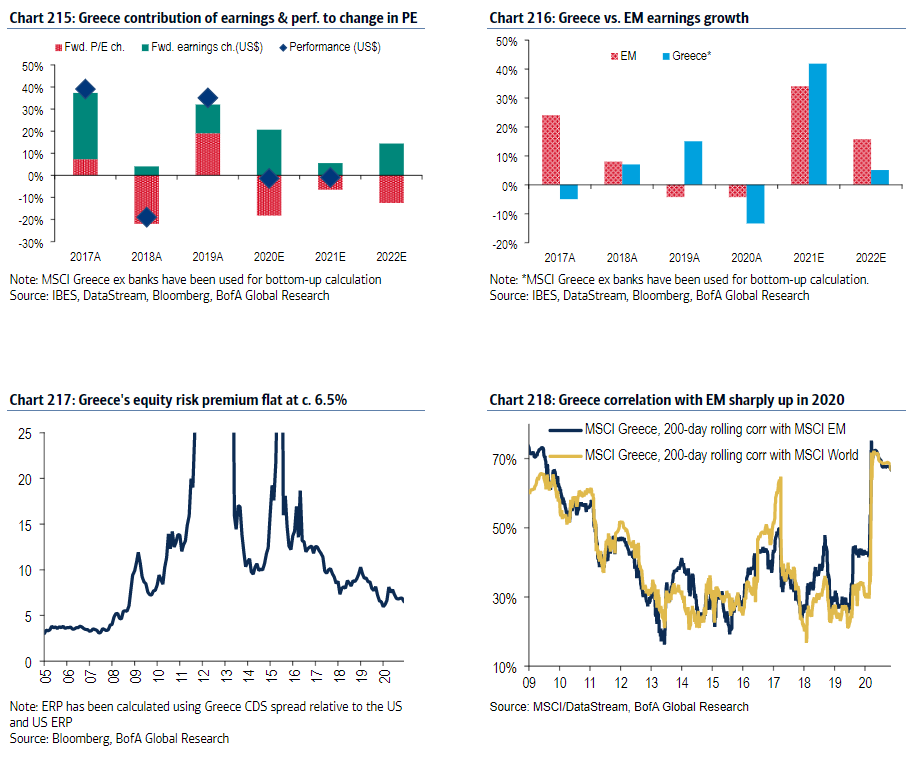

Η Bank of America επισημαίνει ότι η ελληνική αγορά (πλην τραπεζών) διαπραγματεύεται σε παρόμοια επίπεδα αποτιμήσεων με τον μέσο όρο των αναδυόμενων σε όρους πολλαπλασιαστή κερδών (P/E) και με σημαντικό premium σε όρους πολλαπλασιαστή λογιστικής αξίας (P/B). Οι δείκτες EV/EBITDA και EV/Sales είναι υψηλότεροι των μακροπρόθεσμων μέσων όρων τους. Η BofA εκτιμά ότι η αύξηση των εταιρικών κερδών θα είναι καλύτερη του μέσου όρου των αναδυόμενων το 2021 και μετά θα υποχωρήσει σημαντικά το 2022.

Το risk premium των ελληνικών μετοχών έχει αυξηθεί σημαντικά κατά τη διάρκεια της κρίσης χρέους, αλλά έχει επιστρέψει στα προ κρίσης επίπεδα έκτοτε, στα επίπεδα του 6,5%. Σε σύγκριση με τις άλλες αγορές της ΕΕΜΕΑ, οι εγχώριες μετοχές παρουσιάζουν μικρότερη συσχέτιση με τις διεθνείς αγορές, καθώς επηρεάζονται κυρίως από τις εγχώριες εξελίξεις. Τον τελευταίο χρόνο, ο βαθμός συσχέτισης έχει αυξηθεί.

Από τους εγχώριους δείκτες, οι επενδυτές θα πρέπει να παρακολουθούν κυρίως την καταναλωτική εμπιστοσύνη και τον δείκτη PMI της μεταποίησης, όπως και τα spreads των ελληνικών ομολόγων έναντι των αντίστοιχων γερμανικών bunds, αφού έχει διαπιστωθεί ότι αυτοί είναι οι παράγοντες που επηρεάζουν την πορεία των μετοχών. To correlation με το ευρώ έχει αυξηθεί και για τις τρεις μετοχές που απαρτίζουν τον δείκτη MSCI Greece.

Οι εκτιμήσεις για την οικονομία

Η BofA αναμένει μερική μόνο ανάκαμψη της ελληνικής οικονομίας τα επόμενα χρόνια, με την ανάπτυξη να προβλέπεται στο 2,8% το 2021 και στο 5,6% το 2022 και τη συνολική οικονομική δραστηριότητα να παραμένει κατά μία ποσοστιαία μονάδα χαμηλότερη σε σχέση με τα προ κορωνοϊού επίπεδα στο τέλος της περιόδου που καλύπτουν οι προβλέψεις του οίκου.

Τα δημοσιονομικά μέτρα που έλαβε η κυβέρνηση για να αντιμετωπίσει το σοκ του κορωνοϊού διαμορφώθηκαν στο 4,1% του ΑΕΠ το 2020, ενώ το 2021 η δημοσιονομική πολιτική αναμένεται να παραμείνει υποστηρικτική, με τους πόρους στο 2% του ΑΕΠ να είναι διαθέσιμοι μέσω του Ευρωπαϊκού Ταμείου Ανάκαμψης.

Η Ελλάδα επηρεάστηκε σε μεγάλο βαθμό από την πανδημία, με το ΑΕΠ της χώρας να συρρικνώνεται κατά 9% το 2020. Ο βαθμός ευαισθησίας της ελληνικής οικονομίας στην πανδημία εντάθηκε εξαιτίας της μεγάλης έκθεσης στους κλάδους που επηρεάστηκαν από τα περιοριστικά μέτρα και ειδικότερα στις υπηρεσίες (που αποτελούν το 80% της ελληνικής οικονομίας έναντι μέσου όρου 74% στην Ευρωζώνη) και στον τουρισμό, εξηγεί η Bank of America.

Έπειτα από μία σημαντική πτώση του ΑΕΠ κατά το δεύτερο τρίμηνο λόγω του lockdown, η ανάκαμψη του τρίτου τριμήνου στην Ελλάδα σε σχέση με τις άλλες χώρες της Ευρωζώνης ήταν πολύ περιορισμένη, εξαιτίας της πτώσης του τουρισμού. Μετά το καλοκαίρι, η αύξηση των κρουσμάτων ανάγκασε την κυβέρνηση να εντείνει τους περιορισμούς και τα νέα μέτρα έχουν επιβραδύνει την ανάκαμψη το τέταρτο τρίμηνο.

H BofA αναμένει αρνητική μεταβολή του ΑΕΠ και για το πρώτο τρίμηνο του 2021. Η επιστροφή στην ανάπτυξη αναμένεται την άνοιξη, με τη βοήθεια της προόδου στους εμβολιασμούς και τη δημοσιονομική στήριξη. Η διάθεση των εμβολίων αναμένεται να επιτρέψει το άνοιγμα των περισσότερων υπηρεσιών. Οι κλάδοι των ταξιδιών και ο τουρισμός θα εμφανίσουν καθυστέρηση, μέχρι να υπάρχει μεγαλύτερη ανοσία στον παγκόσμιο πληθυσμό, εκτιμά η BofA.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία

Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία