Η Alpha Finance εκτιμά ότι το 2021 θα είναι μια χρονιά που θα απαιτήσει οι βασικές θέσεις σε μετοχές να συνδυάζονται με ευέλικτη τακτική και ενεργή διαχείριση, καθώς η ροή ειδήσεων σχετικά με το άνοιγμα της οικονομίας και τους άλλους παράγοντες θα είναι κρίσιμες για τον καθορισμό της θέσης των επενδυτών.

Στις τράπεζες, το βασικό θέμα είναι η αναβάθμιση των μετοχών μέσω της μείωσης του κινδύνου των ισολογισμών τους και της κανονικοποίησης και τα top picks είναι η Εθνική Τράπεζα και η Eurobank.

Στον τομέα της ενέργειας και των πράσινων επενδύσεων, η μετάβαση σε πιο «καθαρή» ενέργεια και η έκθεση σε έργα ΑΠΕ δίνουν premium στις μετοχές των Mytilineos, ΔΕΗ και οι εναλλακτικές επιλογές είναι Terna Energy και ΑΔΜΗΕ Συμμετοχών.

Οι αυξημένες αξίες συναλλαγών και τα μέτρα που προωθούν τις μετοχικές επενδύσεις είναι προς όφελος της ΕΧΑΕ.

Στον τομέα του retail, το εκ νέου άνοιγμα του εμπορίου και η βελτιωμένη κατανάλωση ευνοούν την ΟΠΑΠ και εναλλακτικά τη Fourlis.

Τέλος, η αναδιάρθρωση του τομέα ύδρευσης και η αυξημένη ορατότητα σε όρους θεσμικού πλαισίου ευνοεί τις ΕΥΔΑΠ και ΕΥΑΘ.

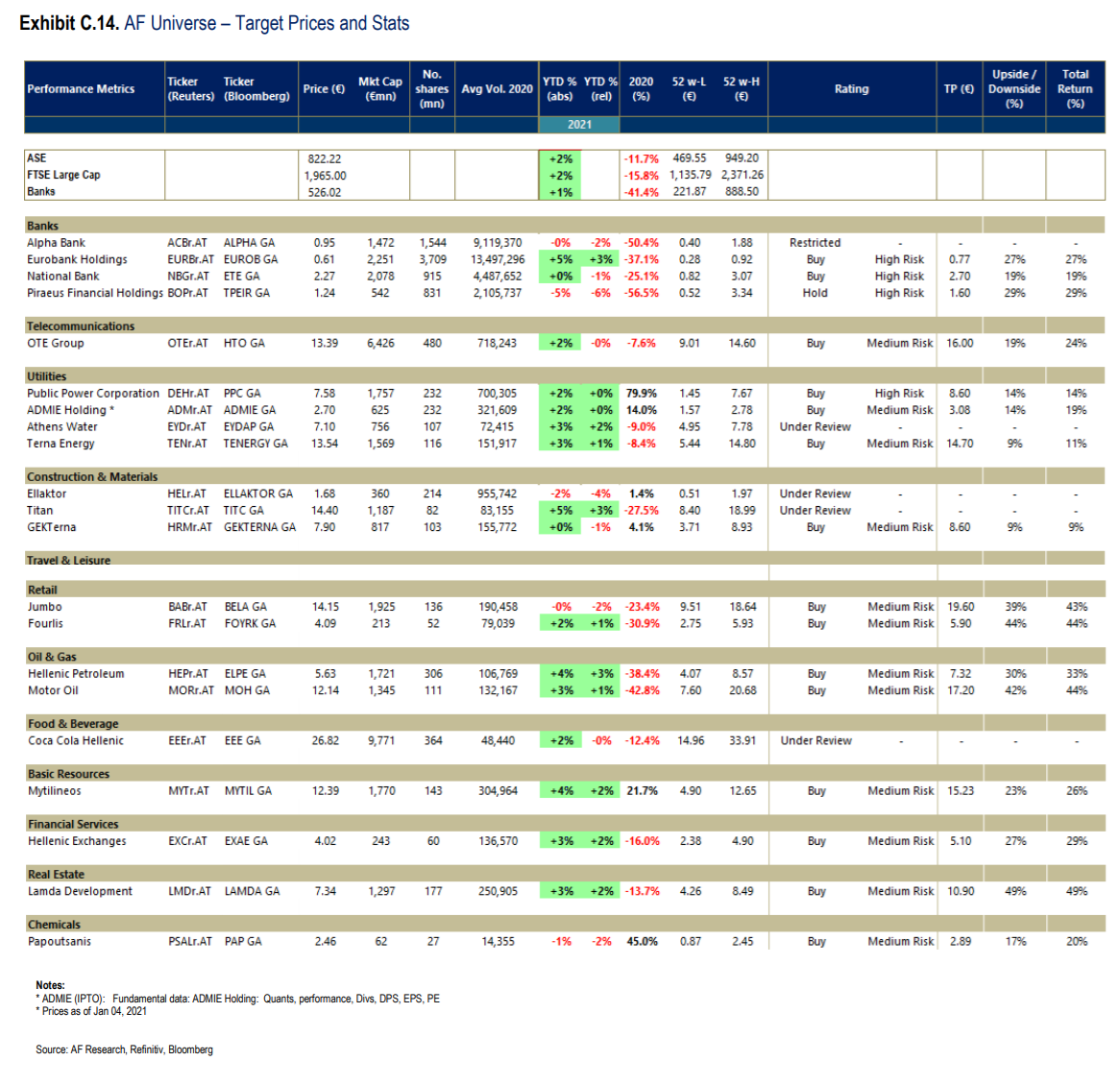

Οι συστάσεις των παραπάνω μετοχών είναι αγορά (buy) και οι τιμές-στόχοι των παραπάνω μετοχών από την Alpha Finance είναι:

• Εθνική Τράπεζα, τιμή-στόχος 2,70 ευρώ και περιθώριο ανόδου 19%, Eurobank, τιμή-στόχος 0,77 ευρώ και περιθώριο ανόδου 27%. Και οι δύο μετοχές χαρακτηρίζονται υψηλού κινδύνου.

• ΔΕΗ, τιμή-στόχος 8,60 ευρώ και περιθώριο ανόδου 14% και χαρακτηρίζεται υψηλού κινδύνου, Μυτιληναίος, τιμή-στόχος 15,23 ευρώ και περιθώριο ανόδου 23% και θεωρείται μετρίου κινδύνου. Για την Τέρνα Ενεργειακή η τιμή-στόχος είναι 14,70 ευρώ και περιθώριο ανόδου 9% και θεωρείται μετρίου κινδύνου. Η ΑΔΜΗΕ Συμμετοχών, τιμή-στόχος 3,08 ευρώ, περιθώριο ανόδου 14% και μετρίου κινδύνου.

• ΟΠΑΠ, η τιμή-στόχος είναι 14,30 ευρώ και περιθώριο ανόδου 31% και χαρακτηρίζεται μετρίου κινδύνου ενώ για τη Fourlis η τιμή-στόχος 5,90 ευρώ και περιθώριο ανόδου 44% και επίσης medium risk.

• Τέλος, για τις ΕΥΔΑΠ και ΕΥΑΘ δεν δίνονται τιμές-στόχοι.

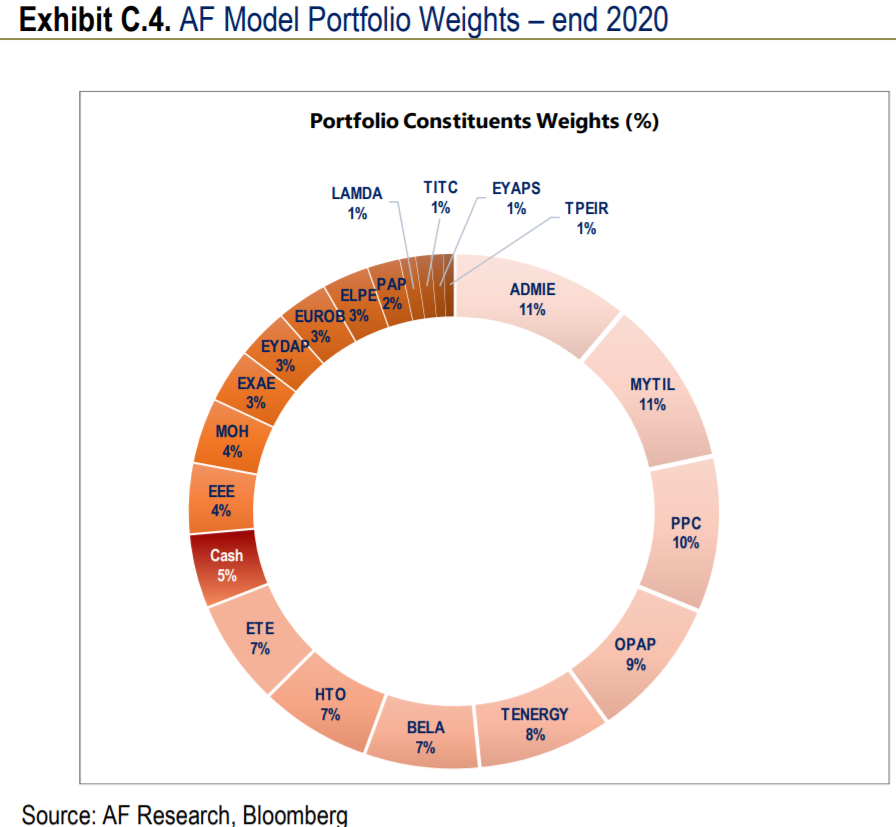

Το βέλτιστο χαρτοφυλάκιο της Alpha Finance ξεπέρασε σημαντικά τον Γενικό Δείκτη το 2020, με απόδοση 9%, υπεραποδίδοντας έναντι του βασικού δείκτη κατά 21%. Στο τέλος του 2020, το βέλτιστο χαρτοφυλάκιο της χρηματιστηριακής ήταν τοποθετημένο σε μετοχές 95% και μετρητά 5%. Οι βασικές θέσεις του είναι στο διάγραμμα 4.

Οι οδηγοί της αγοράς

H Alpha Finance πιστεύει ότι η ελληνική αγορά μετοχών μπορεί να επωφεληθεί από τη σταδιακή επιστροφή της ομαλότητας στην οικονομία σχετικά με την κινητικότητα και την ευκολία των περιορισμών, οι οποίοι θα πρέπει επίσης να υποστηρίξουν τις εισροές του τουρισμού, αλλά το σημαντικότερο θα είναι η δημοσιονομική υποστήριξη και τα κονδύλια του Ταμείου Ανάκαμψης NGEU.

Ωστόσο, ο κίνδυνος καθυστερήσεων σχετικά με τους περιορισμούς κινητικότητας και τη διάθεση εμβολιασμού θα μπορούσαν να περιορίσουν το ανοδικό δυναμικό βραχυπρόθεσμα. Μια τέτοια εξέλιξη πιθανότατα θα αύξανε τον κίνδυνο των τραπεζών να αντιμετωπίσουν μεγαλύτερες από τις αρχικά εκτιμώμενες εισροές NPEs και να καθυστερήσουν τη διαδικασία καθαρισμού των ισολογισμών τους. Η Τράπεζα της Ελλάδος έχει εκτιμήσει νέες ροές NPE ύψους 8-10 δισ. ευρώ από την πανδημία για το τραπεζικό σύστημα.

Συνολικά, η AF αναμένει αύξηση EBITDA / EPS 20% / 59% αντίστοιχα το 2021 για το AF Universe, με τη μεταβολή να προέρχονται κυρίως από ονόματα όπως διυλιστήρια και αεροπορικές εταιρείες, καθώς και τράπεζες. Περιμένει επίσης η AF περισσότερες ροές προς τις μετοχές για τη στήριξη της αγοράς, ιδίως, δεδομένου ότι οι αποδόσεις σταθερού εισοδήματος ήταν συγκρατημένες και λιγότερο ελκυστικές για τους επενδυτές.

Συγκρίνοντας την Ελλάδα με τις παγκόσμιες αγορές

Σύμφωνα με τις εκτιμήσεις της AF για την ελληνική αγορά (AF Universe) και τo consensus για τις μεγάλες παγκόσμιες αγορές, οι ελληνικές μετοχές (το AF Universe) διαπραγματεύεται με 11 φορές τα κέρδη ανά μετοχή του 21 και 6 φορές τα EBITDA του 21e και προσφέρουν απόδοση μερίσματος 3,3%.

Σε όρους πολλαπλασιαστών κερδών P / E και αξία επιχείρησης προς λειτουργικά κέρδη EV / EBITDA, η ελληνική αγορά διαπραγματεύεται με έκπτωση 23% / 42% εναντίον του MSCI Emerging Markets.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα

Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα