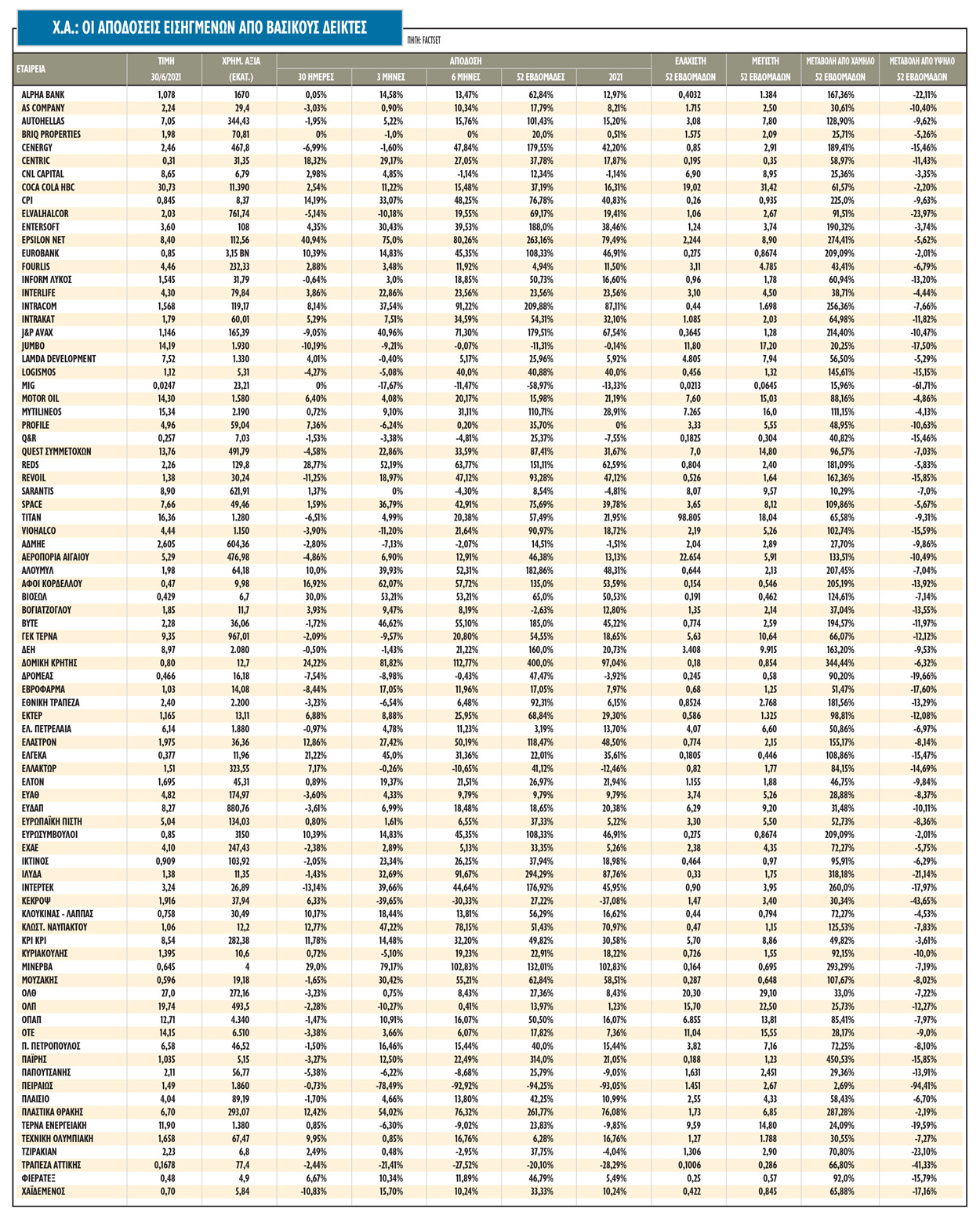

Mε το Χρηματιστήριο της Αθήνας να κινείται γύρω από τις 900 μονάδες και να επιστρέφει δυναμικά από τα χαμηλά του Νοεμβρίου 2020, η τακτική του stock picking έδωσε πολύ υψηλότερα κέρδη από την πορεία του Γενικού Δείκτη. Μόλις +9% ο Γενικός Δείκτης, αλλά η συμπεριφορά των επιμέρους μετοχών αυτό το διάστημα δεν ήταν ίδια και παρατηρούνται πολλές διαφοροποιήσεις στις αποδόσεις. Αρκετές εισηγμένες κατέγραψαν μεγάλα κέρδη, ενώ μικρότερος αριθμός σημειώνει σημαντική πτώση.

Το βασικό συμπέρασμα είναι ότι μόνο η επιλογή τίτλων με συγκεκριμένα κριτήρια (stock picking) μπορεί να φέρει κέρδη στους επενδυτές, ενώ η επένδυση σε δείκτες ή σε κλάδους δεν έχει αποδώσει καρπούς.

Σε ευρύτερο επίπεδο, ο δείκτης της υψηλής κεφαλαιοποίησης δεν διαφοροποιείται αισθητά από τον Γενικό Δείκτη αφού σημειώνει κέρδη 10,5%, ενώ ο αντίστοιχος της μεσαίας κεφαλαιοποίησης καταγράφει άνοδο 26%. Ο μεγάλος χαμένος αυτών των 6 μηνών είναι ο δείκτης των τραπεζών, που παρουσιάζει μόλις 7% άνοδο, τη χαμηλότερη από τους ευρωπαϊκούς δείκτες για τις τράπεζες.

Τι έχει αλλάξει

Από τον Μάρτιο του 2020 έως τις αρχές Νοεμβρίου 2020, η εικόνα για τις ελληνικές μετοχές έχει αλλάξει άρδην προς το καλύτερο σε πολλά και διαφορετικά επίπεδα. Η ενσωμάτωση της πραγματικής εικόνας της οικονομίας της χώρας στις τιμές των μετοχών στο Χ.Α. και η επανατιμολόγηση του κινδύνου, έφεραν την αγορά στα χαμηλά επίπεδα του Μαρτίου πέρυσι. Επιπλέον (και δεν είναι η πρώτη φορά ούτε φαίνεται περίεργο), το Χ.Α. είχε προεξοφλήσει το χειρότερο δυνατό σενάριο και κακές επιδόσεις όσον αφορά στα οικονομικά μεγέθη της ελληνικής οικονομίας.

Τα οικονομικά αποτελέσματα του α΄ φετινού εξάμηνου είναι σε μεγάλο βαθμό καθρέφτης της ελληνικής οικονομίας και των αυξημένων προσδοκιών πλέον γι’ αυτήν. Η κατάσταση των εταιρειών είναι σαφώς καλύτερη απ’ ό,τι ανέμεναν οι αναλυτές και οι επενδυτές, ωστόσο το στοιχείο αυτό έχει αποτυπωθεί ήδη στο ταμπλό για την πλειονότητα των τίτλων, με εξαίρεση ίσως κάποιες μετοχές του FTSE-25 και μερικές της μεσαίας κεφαλαιοποίησης.

Τέλος, αυτό που δίνει μπόνους στις μετοχές και την αγορά συνολικότερα, ίσως και περισσότερο από τα παραπάνω, είναι η βελτίωση της ψυχολογίας.

Η εικόνα

Παρά λοιπόν τη σημαντική θετική μεταβολή που έχει γράψει το ταμπλό φέτος, παραπάνω από τις μισές μετοχές κινούνται με υπεραπόδοση, ενώ 6 σημειώνουν πτώση. Αξίζει να επισημανθεί ότι ο δείκτης της μικρής κεφαλαιοποίησης το συγκεκριμένο χρονικό διάστημα υπεραποδίδει αισθητά. Σε μεγάλο βαθμό, η πλειονότητα των τίτλων συνεχίζει να υπεραποδίδει σε σχέση με τον Γενικό Δείκτη. Παρότι ο δείκτης στον FTSE/Athex Mid έχει υπεραποδώσει σημαντικά εν συγκρίσει με τον βασικό χρηματιστηριακό δείκτη, μόνο δύο μετοχές που συμμετέχουν σε αυτόν καταγράφουν πτώση.

Αρκετοί σε αριθμό είναι οι τίτλοι που σημειώνουν άνοδο. Οι κυριότεροι από εκείνους που ανήκουν στην κατηγορία των κερδισμένων είναι τίτλοι σημαντικών εταιρειών της μεσαίας κεφαλαιοποίησης, με ισχυρή εξαγωγική δραστηριότητα ή μεγάλη βελτίωση των μεγεθών τους. Πάντως, και τίτλοι με μικρή συναλλακτική δραστηριότητα έχουν καταφέρει να επιπλεύσουν. Οι μετοχές της Intracom με +91%, της Epsilon Net με +80%, των Πλαστικών Θράκης +76%, της J&P Avax με 71% και της Reds με +64% απαρτίζουν την πρώτη πεντάδα των αποδόσεων. Ωστόσο, υπάρχουν κι άλλοι τίτλοι με αποδόσεις ανώτερες του 40%, όπως οι Space Hellas, Eurobank, Cenergy, Alumil και Byte.

Οι «μεγάλες δυνάμεις»

Η Eurobank και η Τράπεζα Πειραιώς αποτελούν τα δύο άκρα των αποδόσεων για το πρώτο εξάμηνο του έτους με +45% και -93% -είναι οι πιο χαρακτηριστικές περιπτώσεις από την υψηλή κεφαλαιοποίηση. Ακολουθούν η Mytilineos με +31%, η Viohalco +22%, η ΔΕΗ με +21% και η ΓΕΚ ΤΕΡΝΑ με +21%.

Από τις μετοχές της υψηλής κεφαλαιοποίησης αρνητικά ξεχωρίζουν οι τίτλοι των Πειραιώς, ΕΛΛΑΚΤΩΡ, ΤΕΡΝΑ Ενεργειακή, Sarantis ΑΔΜΗΕ και Jumbo. Η μετοχή της Τράπεζας Πειραιώς, μετά την ολοκλήρωση της αύξησης του μετοχικού της κεφαλαίου, σημειώνει απώλειες άνω του 90% από τις αρχές του έτους, όμως έχει ολοκληρώσει το πιο δύσκολο κομμάτι του σχεδίου της. Ο τίτλος της ΕΛΛΑΚΤΩΡ έχει απωλέσει το 10% της αξίας του αφού η τιμή έχει διαμορφωθεί γύρω από το ψυχολογικό όριο των 1,5 ευρώ. Όσον αφορά την ΤΕΡΝΑ Ενεργειακή, η πτώση κατά 9% χαρακτηρίζεται πολύ υψηλή, αφού θεωρητικά είναι ένα από τα πιο δυνατά χαρτιά της αγοράς, με ένα από τα πιο ισχυρά business plans την επόμενη πενταετία. Αναφορικά με τη Sarantis, παρά την πτώση της, απέχει ελάχιστα από τα ιστορικά υψηλά της και η αντίδρασή της στην πανδημία ήταν υποδειγματική.

Οι «μεσαίοι», οι «μικροί» και οι εξαγωγείς

Από τη μεσαία κεφαλαιοποίηση, μεγάλη πτώση παρουσιάζει ο τίτλος της Τράπεζας Αττικής, σε ποσοστό άνω του 20%, ενώ η πτώση της τάξεως του 9% για την Παπουτσάνης, η οποία έχει σημειωθεί το τελευταίο χρονικό διάστημα, ίσως να οφείλεται στην επαναξιολόγηση της κατάστασης της πανδημίας στον τουρισμό και τη μετάλλαξη «Δέλτα».

Από τον δείκτη FTSE/Athex Global προέρχονται οι μετοχές που παρουσιάζουν πτώση, αλλά και πολύ μεγάλη άνοδο. Οι τίτλοι των Βιοκαρπέτ, Κλωστοϋφαντουργία Ναυπάκτου, Πλαστικά Θράκης, J&P Avax και Intralot έχουν καταγράψει σημαντικά κέρδη από τις αρχές του Ιανουαρίου φέτος με πάνω από 60%, ενώ οι Μουζάκης, Alumil και Έλαστρον επίσης εμφανίζουν μεγάλη άνοδο σε ποσοστό άνω του 50%.

Στον δείκτη FTSE/Athex All οι μετοχές που καταγράφουν κάμψη είναι μόλις 14, εντούτοις τα ποσοστά αυτής της μείωσης είναι σημαντικά για τις Πειραιώς, Κέκροψ, Αττικής και MIG. Τέλος, με καλύτερη πορεία από τον δείκτη στον οποίο συμμετέχουν κινούνται οι τίτλοι των εταιρειών Δομική Κρήτης, Μινέρβα και Ίλυδα.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα

Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα