Σε έτος πολύ υψηλών χρηματικών διανομών εξελίσσεται το 2022 καθώς μέχρι σήμερα έχουν δοθεί ή έχουν ανακοινωθεί ποσά που υπερβαίνουν οριακά όσα δόθηκαν σε ολόκληρη την περυσινή χρονιά.

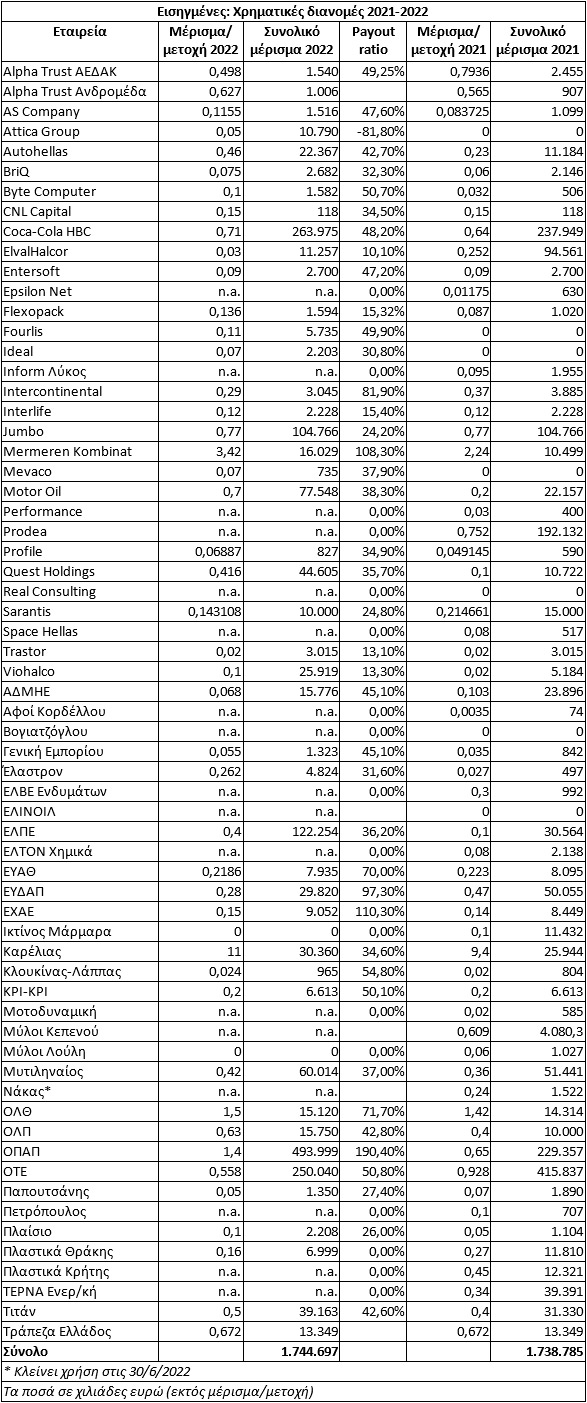

Ειδικότερα (βλέπε στοιχεία πρώτου παρατιθέμενου πίνακα) οι χρηματικές διανομές που είτε έχουν διανεμηθεί είτε έχουν ανακοινωθεί από τις εισηγμένες εταιρείες ανέρχονται σε 1,745 δισ. ευρώ, έναντι 1,739 δισ. σε ολόκληρο το 2021 και αυτό την ώρα που:

- Πρώτον, 18 τουλάχιστον εισηγμένες δεν έχουν ανακοινώσει για φέτος την πολιτική χρηματικών διανομών που θα ακολουθήσουν, με τις περισσότερες εξ αυτών να έχουν διαβεβαιώσει ότι θα δώσουν μεν μέρισμα, αλλά δεν έχουν δημοσιοποιήσει μέχρι σήμερα το ύψος αυτού. Πρόκειται για εταιρείες όπως οι Epsilon Net, Inform Λύκος, Performance Technology, Prodea ΑΕΕΑΠ, Real Consulting, Space Hellas, Αφοί Κορδέλλου, Βογιατζόγλου Systems, ΕΛΒΕ Ενδυμάτων, Ελινόιλ, ΕΛΤΟΝ Χημικά, Μοτοδυναμική, Μύλοι Κεπενού, Μουσικός Οίκος Νάκας, Π. Πετρόπουλος, Πλαστικά Κρήτης και ΤΕΡΝΑ Ενεργειακή. Επιπλέον ποσό (πέραν του 0,416 ευρώ ανά σημερινή μετοχή που ήδη δόθηκε φέτος) θα διανεμηθεί ως τακτικό μέρισμα από την Quest Holdings.

- Δεύτερον, υπάρχουν εισηγμένες εταιρείες που έχουν αφήσει ανοιχτό το ενδεχόμενο να προχωρήσουν και σε επιπλέον χρηματικές διανομές μέσα στο 2022 (π.χ. ΕΥΔΑΠ και Παπουτσάνης), πέρα από τις περιπτώσεις εισηγμένων που αποφασίζουν συχνά τη διανομή προμερισμάτων κατά τους τελευταίους μήνες κάθε χρόνου (π.χ. τα δύο μεγάλα διυλιστήρια).

- Τρίτον, ορισμένες εταιρείες πιθανόν να προχωρήσουν σε έκτακτες χρηματικές διανομές μέσα στο 2022, χωρίς να έχουν προϊδεάσει τους μετόχους τους (π.χ. συχνά προχωρεί σε τέτοιες κινήσεις η Alpha Trust ΑΕΔΑΚ προς το τέλος κάθε χρόνου).

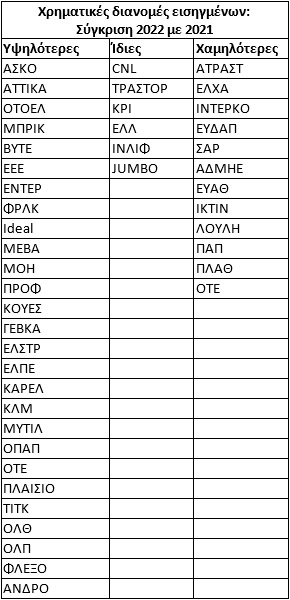

Χαρακτηριστικό είναι πως με βάση μόνο τις μέχρι σήμερα ανακοινωθείσες χρηματικές διανομές (βλέπε στοιχεία δεύτερου παρατιθέμενου πίνακα), 27 εισηγμένες διανέμουν φέτος υψηλότερα ποσά σε σχέση με πέρυσι, έξι τα ίδια ποσά και 12 χαμηλότερα. Σ’ αυτές μάλιστα που αναμένεται να μοιράσουν μικρότερα ποσά συγκαταλέγονται εταιρείες που πέρυσι είχαν προχωρήσει εκτάκτως σε πολύ μεγάλες χρηματικές διανομές για συγκυριακούς λόγους (π.χ. ΟΤΕ, ElvalHalcor, ΕΥΔΑΠ).

Σύμφωνα με εκτιμήσεις, οι φετινές χρηματικές διανομές θα υπερβούν έως το τέλος του έτους με άνεση τα δύο δισ. ευρώ και όχι μόνο θα οδηγήσουν σε ένα ποσό σαφώς υψηλότερο από πέρυσι, αλλά θα αποφέρουν και σημαντικές μερισματικές αποδόσεις στους επενδυτές του ΧΑ.

Ειδικότερα, με βάση το κλείσιμο της 12ης Μαΐου του 2022, η συνολική κεφαλαιοποίηση στο ΧΑ ανερχόταν σε 61,1 δισ. ευρώ, εκ των οποίων τα 9,98 δισ. ευρώ ήταν η αποτίμηση των πέντε εισηγμένων εμπορικών τραπεζών. Άρα με βάση τις πολύ συντηρητικές προβλέψεις για φετινές χρηματικές διανομές ύψους δύο δισ. ευρώ, τότε η μέση μερισματική απόδοση του ΧΑ διαμορφώνεται στο 3,3% και αν εξαιρεθούν οι τράπεζες (δεν διανέμουν μερίσματα), στο 3,9%.

«Στην πράξη, η μέση μερισματική απόδοση στις μη τραπεζικές εισηγμένες θα υπερβεί φέτος με άνεση το 4%, επίδοση που είναι υψηλότερη από: α) Το επιτόκιο των προθεσμιακών τραπεζικών καταθέσεων, β) Τα yields τόσο των ομολόγων του Ελληνικού Δημοσίου όσο και των μεγάλων επιχειρηματικών ομίλων. Πρόκειται για έναν δείκτη που ως ένα βαθμό λειτουργεί αμυντικά απέναντι στις προκλήσεις που αντιμετωπίζουν σήμερα οι επιχειρήσεις και οι επενδύσεις γενικότερα, ενώ παράλληλα δίνει τη δυνατότητα στους επενδυτές να εκμεταλλευθούν πιθανές αγοραστικές ευκαιρίες στο ταμπλό του ΧΑ», υποστηρίζει γνωστός αναλυτής.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία

Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία