Η πορεία της ελληνικής αγοράς μετοχών είναι άμεσα συνδεδεμένη με την ανάπτυξη της οικονομίας, αφού η σχεδόν τριπλάσια απόδοση της εγχώριας αγοράς από τις αρχές του 2021 έως και σήμερα σε σχέση με τις βασικές ευρωπαϊκές αγορές (Γενικός Δείκτης Χ.Α. +14%, Stoxx 600 +5%) σε μεγάλο βαθμό στηρίχθηκε στην υπεραπόδοση της εγχώριας οικονομίας.

Παράλληλα, οι τραπεζικές μετοχές έχουν συνεισφέρει και πάλι στα κέρδη της αγοράς, αφού για το ίδιο χρονικό διάστημα η απόδοση του κλαδικού δείκτη είναι της τάξεως του 25%. Προφανώς, οι εκτιμήσεις για την πορεία της ελληνικής οικονομίας το επόμενο έτος είναι εκ των ων ουκ άνευ για την επενδυτική στρατηγική του 2023.

Στο παρόν δύσκολο εξωτερικό περιβάλλον, όπως διαμορφώνεται από τον συνεχιζόμενο πόλεμο στην Ουκρανία, τις υψηλές τιμές των ενεργειακών πρώτων υλών, του σταθερά υψηλού πληθωρισμού και των αυξήσεων των επιτοκίων, το Υπουργείο Οικονομίας αναθεώρησε σε χαμηλότερα επίπεδα την πρόβλεψή του για το επόμενο έτος σε 1,8% έναντι 2,1%, ενώ η πρόβλεψη για το μέσο επίπεδο του πληθωρισμού του 2023 αναθεωρήθηκε σε 5% από 3% που ήταν η εκτίμηση στο προσχέδιο.

Η αναθεώρηση αυτή προς τα πάνω του επιπέδου των τιμών συμβαδίζει με τη διατήρηση του πληθωρισμού σε υψηλά επίπεδα (9,5%, σύμφωνα με τα πλέον πρόσφατα στοιχεία του Οκτωβρίου). Η πιθανή ύφεση στις χώρες της Ευρωζώνης, που αποτελούν τους κυριότερους εμπορικούς εταίρους της Ελλάδας, θα επηρεάσει αρνητικά τις ελληνικές εξαγωγές αγαθών και υπηρεσιών (τουρισμός), που προβλέπεται να διαμορφωθούν από το 9,7% το 2022 σε 1% το 2023. Από την άλλη πλευρά, η αποτελεσματική αξιοποίηση των πόρων του Ταμείου Ανάκαμψης αναμένεται να συντηρήσει την επενδυτική δυναμική, με τον ακαθάριστο σχηματισμό παγίου κεφαλαίου να αυξάνεται κατά 15,5% το 2023 έναντι 10% το 2022.

Πού βάζουν οι οίκοι τον πήχη της ανάπτυξης

Οι τελευταίες εκτιμήσεις για την πορεία της ανάπτυξης τη διετία 2023-2024 έχουν αναθεωρηθεί καθοδικά, ενώ οι εκτιμήσεις για τον πληθωρισμό αυξητικά, δείχνοντας ότι η τάση των αναθεωρήσεων είναι ξεκάθαρη πτωτική:

- H τελευταία εκτίμηση είναι αυτή της JP Morgan, η οποία τοποθετεί την ανάπτυξη στο 1%, τον πληθωρισμό σε επίπεδα της τάξεως του 6% κατά μέσο όρο, ενώ το πρωτογενές πλεόνασμα θα ξεπεράσει το 1%, με το έλλειμμα του προϋπολογισμού στο 1,8%. Η πτωτική πορεία στο δημόσιο χρέος ως προς το ΑΕΠ θα συνεχιστεί και το 2023, με τον δείκτη χρέους προς ΑΕΠ να διαμορφώνεται σε 162%. Αντίθετα, η ανεργία θα σταματήσει την πτωτική της πορεία και θα μείνει στο 12,4%.

- Την αισιόδοξη προσέγγιση υιοθετεί η UBS που αναμένει ότι η αύξηση του ΑΕΠ θα διαμορφωθεί σε 2,5% το 2023 και θα ανακάμψει στο 3,2% το 2024 από το αναθεωρημένο προς τα πάνω 6,4% το 2022, βοηθούμενη από την απορρόφηση του RRF στα κεφάλαια και τη βελτίωση των οικονομικών των νοικοκυριών. Η Ελλάδα αναμένεται να επιτύχει πρωτογενές πλεόνασμα στον προϋπολογισμό το επόμενο έτος. Η ελβετική τράπεζα εκτιμά ότι το δημόσιο χρέος θα μειωθεί στο 152% του ΑΕΠ έως το 2024 και η επενδυτική βαθμίδα θα μπορούσε να συμβεί το νωρίτερο το δεύτερο εξάμηνο του 2023.

- Η αμερικανική επενδυτική τράπεζα Morgan Stanley προβλέπει 1,1% ανάπτυξη το 2023 και 1,9% το 2024. Παράλληλα, ούτε η Morgan Stanley ανησυχεί για την εξέλιξη του ελληνικού χρέους, αφού περίπου το 75% του χρέους αποτελείται από επίσημες υποχρεώσεις και η μέση διάρκεια του χρέους ανέρχεται σε 20,6 έτη. Όμως, είναι πιο επιφυλακτική για την επενδυτική βαθμίδα, την οποία θεωρεί δύσκολη μέχρι το 2024.

- Η ιταλική UniCredit Bank κινείται χαμηλότερα από την επίσημη πρόβλεψη, στο 0,7% από 1,1% νωρίτερα, ενώ σε ό,τι αφορά τον πληθωρισμό εκτιμά ότι θα κλείσει αποκλιμάκωση το 2023 σε 6,2% και θα κινηθεί περαιτέρω πτωτικά το 2024, στο 2,3%. Η UniCredit εκτιμά ότι το δημοσιονομικό έλλειμμα θα διαμορφωθεί στο 2,5% το 2023 και στο 1,9% το 2024. Αναφορικά με το χρέος ως ποσοστό του ΑΕΠ, η ιταλική τράπεζα εκτιμά μείωσή του το 2023, συνεπώς εκτιμά ότι το χρέος θα μειωθεί στο 162,5% το 2023 και ακόμα χαμηλότερα, στο 159,1%, το 2024.

- Τέλος, η HSBC εκτιμά ότι για το 2023, η ανάπτυξη θα διαμορφωθεί στο 2% από 2,5% που προέβλεπε νωρίτερα και αναμένει ανάπτυξη 1,7% το 2024, χάρη στη στήριξη των κεφαλαίων NGEU, από τo οποίο η Ελλάδα θα μπορούσε να λάβει 31 δισ. ευρώ έως το 2026, και το οποίο θα πρέπει να στηρίξει τόσο τις δημόσιες όσο και τις ιδιωτικές επενδύσεις. Ο πληθωρισμός θα διαμορφωθεί σε 6,4% και 3,1% την περίοδο 2023-2024, ενώ ο δείκτης χρέους προς ΑΕΠ θα κινηθεί έντονα πτωτικά σε 172% και 166,5% το 2023-2024. Παράλληλα, οι οικονομικές προοπτικές για το 2023 θεωρούνται, για τη συγκυρία, ισχυρές, παρά τα συνεχή εμπόδια που προκύπτουν. Η επιστροφή σε πιο ομαλές συνθήκες σε μια σειρά από μέτωπα έχουν θέσει σε κίνηση τη βασικότερη ίσως παράμετρο για τη μεσοπρόθεσμη ανοδική φορά των ελληνικών μετοχών, που δεν είναι άλλη από την ομαλότητα στη χώρα και τη μείωση της μεταβλητότητας.

Αποτιμήσεις και προβλέψεις για το Χ.Α.

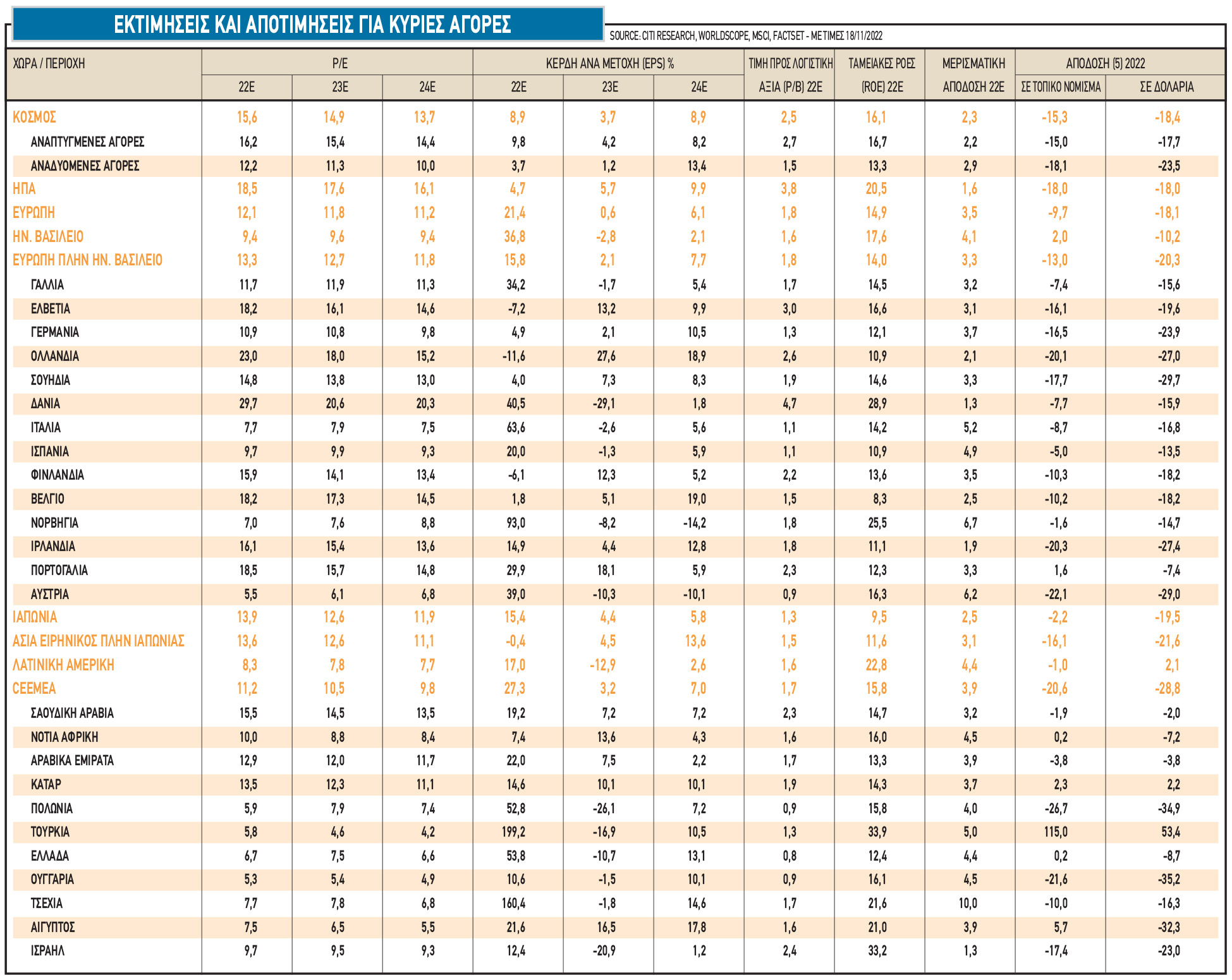

Οι δείκτες του Χ.Α. αλλά και ο MSCI Greece, συγκρινόμενοι με τους μέσους όρους στο εξωτερικό, δείχνουν ότι στο τέλος του 2022 αρκετοί εγχώριοι εισηγμένοι τίτλοι πλέον διαπραγματεύονται με λιγότερο ελκυστικές αποτιμήσεις σε όρους κερδοφορίας και εσωτερικής αξίας απ’ ό,τι το 2020 ή το 2021. Ταυτόχρονα, οι ελληνικοί τίτλοι είναι διαπραγματεύσιμοι με μικρότερα discount και έναντι των ιστορικών τους μέσων όρων εξαιτίας της μείωσης του country risk.

Η έλλειψη ομαλότητας, η οποία είχε προκαλέσει τόσο υψηλό volatility στην αγορά και είχε ως αποτέλεσμα η έκθεση των ξένων θεσμικών χαρτοφυλακίων να είναι ελάχιστη, έχει αρχίσει σιγά σιγά να αλλάζει και οι ελληνικές μετοχές να εμφανίζουν διαφορετική εικόνα στους διαχειριστές.

Από την άλλη, η εγχώρια αγορά, παρά τα συνεχιζόμενα inflows από πέρσι, εξακολουθεί να είναι η λιγότερο «επενδύσιμη» επιλογή των παγκόσμιων διαχειριστών παθητικών κεφαλαίων από τις 21 που συμμετέχουν στον δείκτη MSCI Emerging Markets, σύμφωνα με τα στοιχεία της EPFR. Αυτό το γεγονός μπορεί να αποτελέσει κρίσιμο καταλύτη για τη μεσοπρόθεσμη πορεία της αγοράς.

H εικόνα της αγοράς και η υπεραπόδοση τόσο στη διετία όσο και για το 2022, δίνουν μπόνους, αλλά τα δύο «ανησυχητικά» στοιχεία είναι ότι οι αναθεωρήσεις των κερδών έχουν γίνει αρνητικές και, σε περίπτωση παγκόσμιας ύφεσης, οι μετοχές θα έχουν ακόμα σημαντική πτώση. Η αγορά μετοχών δεν είναι ακριβή, καθώς οι π.χ. ο δείκτης τιμής προς λογιστική αξία P/BV τελεί υπό διαπραγμάτευση κοντά σε ιστορικά χαμηλά επίπεδα.

Οι ελληνικές μετοχές αθροιστικά, όπως απεικονίζονται στην αποτίμηση του Γενικού Δείκτη βάσει των στοιχείων της Factset, εμφανίζουν μικρό discount σε σχέση με τις αναδυόμενες αγορές, αλλά και με τις ευρωπαϊκές μετοχές.

Σε σύγκριση με τις ευρωπαϊκές αγορές, η εικόνα είναι ακόμα καλύτερη, με την εγχώρια αγορά να εμφανίζει υψηλότερο discount σε όρους λογιστικής αξίας (P/BV) και αξίας επιχείρησης προς λειτουργικά κέρδη (EV/EBITDA).

Πιο συγκεκριμένα, βάσει των στοιχείων της Factset, ο Γενικός Δείκτης διαπραγματεύεται με 7,5 φορές τα κέρδη του 2023 (λαμβανομένης υπόψη της μείωση της κερδοφορίας κατά 11%) έναντι 11,3 φορές για τις αναδυόμενες και 11,8 φορές για τον ευρωπαϊκό μέσο όρο. Από την άλλη πλευρά, ο δείκτης EV/EBITDA είναι στις 6 φορές έναντι 9 φορών για τον δείκτη Euro Stoxx.

Παράλληλα, ο εγχώριος δείκτης, βάσει των προβλέψεων στη βάση δεδομένων της FactSet, θα εμφανίσει χαμηλότερους ρυθμούς αύξησης των κερδών ανά μετοχή (EPS) σε σχέση με τους ευρωπαϊκούς μέσους όρους για το 2023.

Η εγχώρια αγορά εξακολουθεί να εμφανίζει discount σε όρους εσωτερικής αξίας. Σε επίπεδο συνολικής αγοράς, το discount στους δείκτες τιμή προς λογιστική αξία (P/BV) σε σχέση με τους ευρωπαϊκούς δείκτες είναι άνω του 50%.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα

Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS

Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών

Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο

Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς

Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς