H Lamda Development και η Autohellas αποτελούν δύο συμμετοχές του δείκτη της υψηλής κεφαλαιοποίησης, οι οποίες όμως δεν αποτελούν τις πρώτες επιλογές των αναλυτών. Στο πρόσφατο συνέδριο της ΕΧΑΕ στο Λονδίνο, όμως, αρκετοί διαχειριστές βρήκαν ενδιαφέροντα τα όσα είχαν να μοιραστούν με τους επενδυτές. Οι δύο μετοχές συνδέονται άρρηκτα τόσο με το τουριστικό «στοίχημα» της χώρας όσο και με την υπεραπόδοση της ελληνικής οικονομίας την επόμενη διετία.

Οι τίτλοι της Lamda Development είναι από αυτούς που υποαποδίδουν έναντι της αγοράς από την έναρξη της πανδημίας, αλλά από τις αρχές Οκτωβρίου, φαίνεται ότι αυτό το pattern υποαπόδοσης έχει αλλάξει και η μετοχή κινείται πλέον με υψηλότερες αποδόσεις. Η Autohellas, στον αντίποδα, είναι από τους τίτλους που υπεραποδίδουν έναντι της αγοράς από την έναρξη της πανδημίας, αλλά από τις αρχές Οκτωβρίου υποαποδίδει.

Η Autohellas είναι μέτοχος με άνω του 10% στην Trade Estates και ο δείκτης P/E των δύο μετοχών της με βάση τα κέρδη εννεαμήνου είναι μονοψήφια, πλην όμως δεν αναμένονται σημαντικές διαφοροποιήσεις στο σύνολο της χρονιάς, καθώς το τελευταίο τρίμηνο χαρακτηρίζεται από αρνητική εποχικότητα. Οι επιδόσεις του φετινού εννεαμήνου, με την προσθήκη πλέον και της δραστηριότητας στην Πορτογαλία που ενοποιείται πλήρως, καταγράφουν για τρίτη συνεχή χρονιά νέο ιστορικό υψηλό για τον όμιλο, τόσο σε κύκλο εργασιών όσο και σε λειτουργική και τελική κερδοφορία μετά από ένα εξαιρετικά ισχυρό 2022 αλλά και 2021.

Ο ενοποιημένος κύκλος εργασιών ανήλθε σε 763 εκατ. ευρώ έναντι 569 εκατ. ευρώ το 2022, με κέρδη προ τόκων, φόρων και αποσβέσεων (EBITDA) στα 214 εκατ. ευρώ, αυξημένα κατά 20%. O δείκτης αποτίμησης της εταιρείας σε όρους Ρ/Ε προβλέπεται λίγο πάνω από τις 8 φορές την επόμενη διετία, με τη μερισματική απόδοση σε 5%. Ο δείκτης EV/EBIΤDA εκτιμάται σε 4,5 με 5 φορές.

Καθαρά τεχνικά, η μετοχή έχει συσσωρεύσει πάνω στη στήριξη στα πέριξ των 12-12,25 ευρώ και ο σχηματισμός δείχνει ξεκάθαρα ανοδικός σε μεσοπρόθεσμη βάση. Στόχος είναι η ανοδική διάσπαση των 13,20 ευρώ και έπειτα η κίνηση προς τα 14 ευρώ και το υψηλό των 14,765 ευρώ. Στήριξη σε όλη αυτή την κίνηση είναι η περιοχή των 11,85-11,95 ευρώ. Η τελευταία τιμή-στόχος για τη μετοχή είναι τα 16,85 ευρώ, από την NBG Securities, με σύσταση υπεραπόδοσης.

H Lamda Development, από την πλευρά της, βρίσκεται σε μια συνεχή πρόοδο, τόσο στην εξέλιξη των έργων όσο και στην προσπάθεια εμπορευματοποίησης των αναπτύξεων στο Ελληνικό. Η τελευταία αναφορά της διοίκησης επισημαίνει ότι η συνολική αξία χαρτοφυλακίου (GAV) του ομίλου έχει φτάσει στο τέλος του εννεαμήνου στα 3,2 δισ. ευρώ. Το έργο του Ελληνικού αντιστοιχεί σε 2 δισ. ευρώ, αυξημένο κατά 45 εκατ. ευρώ σε σχέση με το τέλος του 2022, λόγω της επανεκτίμησης της αξίας των επενδυτικών ακινήτων με θετική επίπτωση 22 εκατ. ευρώ και της αύξησης των κεφαλαιουχικών δαπανών (CAPEX) κατά 23 εκατ. ευρώ, μετά την αφαίρεση του κόστους πωληθέντων ακινήτων.

Οι επιδόσεις των malls του ομίλου κατέγραψαν ιστορικό ρεκόρ λειτουργικής κερδοφορίας, καθώς αυξήθηκε κατά 28% στα 61,6 εκατομμύρια ευρώ. Σε ό,τι αφορά την ανθεκτικότητα των malls, η διοίκηση τόνισε πως η ανανέωση του αριθμού των συμβολαίων μισθώσεων στα υφιστάμενα malls θα γίνει βάσει του δείκτη πληθωρισμού, κάτι που θα ενισχύσει τα μεγέθη του ομίλου το 2024.

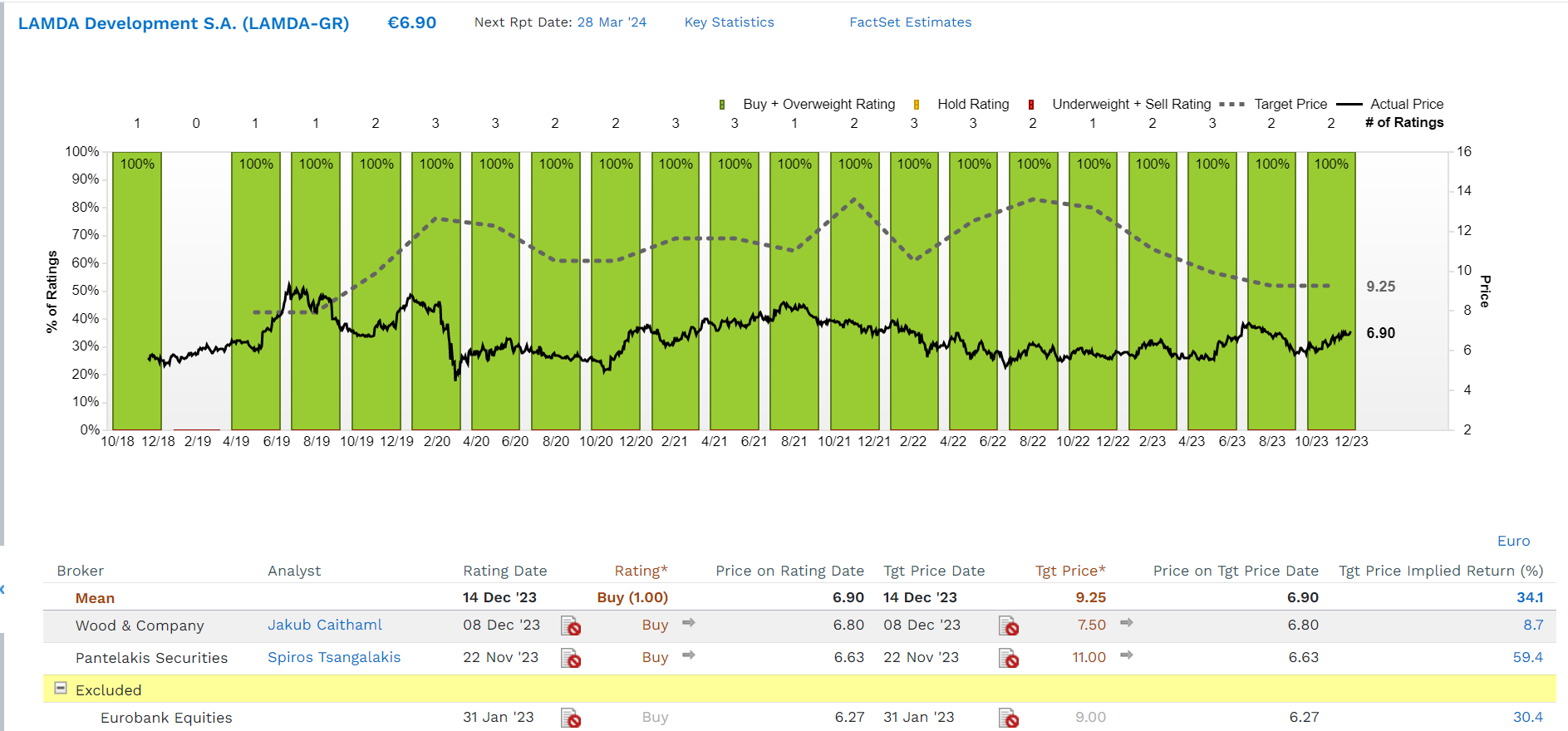

Σε τεχνικούς όρους, τώρα, ο τίτλος της βρίσκεται σε ανοδική τροχιά και σε προσπάθεια να διασπάσει την αντίσταση των 7,15 ευρώ, για να κινηθεί έπειτα στα 7,3-7,5 ευρώ. Η εν λόγω ζώνη αντίστασης είναι ιδιαίτερα ισχυρή και δεν εκτιμάται να διασπαστεί με την πρώτη προσπάθεια, καθώς αποτελεί κομβικό σημείο και στην εβδομαδιαία αλλά και τη μηνιαία τεχνική της απεικόνιση.

Η στήριξη σε όλη την πορεία της είναι στην περιοχή των 6,25-6,35 ευρώ, που συμπίπτει και με τον εκθετικό κινητό μέσο όρο των 200 ημερών. Οι Wood & Company και Pantelakis Securities θέτουν τιμές-στόχους με 7,50 και 11 ευρώ, αντίστοιχα, και σύσταση αγοράς.

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Η «10% συν 10%» υπόσχεση της Alpha Bank

Η «10% συν 10%» υπόσχεση της Alpha Bank Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Σε ποιες συνοικίες πήραν «φωτιά» τιμές και ενοίκια κατοικίας

Σε ποιες συνοικίες πήραν «φωτιά» τιμές και ενοίκια κατοικίας  Καλό... 2027 και βλέπουμε για την ολοκλήρωση του Κτηματολογίου

Καλό... 2027 και βλέπουμε για την ολοκλήρωση του Κτηματολογίου Νέα εθελουσία από ΔΕΗ, συνωστισμός με 1.300 άτομα στην έξοδο

Νέα εθελουσία από ΔΕΗ, συνωστισμός με 1.300 άτομα στην έξοδο