Η αμερικανική τράπεζα Citi στο report «Global Asset Allocation - House Views February 2024 - Cutting into a Bubble» για τον Φεβρουάριο εκτιμά ότι η ορμή στα αμερικανικά περιουσιακά στοιχεία είναι σε συμφωνία με την εκτίμησή της ότι η Fed θα προχωρήσει σε μια πρώτη μείωση τον Ιούνιο. Συνολικά καταθέτει πέντε επιλογές για επενδύσεις.

«Ο δείκτης οικονομικών εκπλήξεων στις ΗΠΑ ανακάμπτει τον τελευταίο μήνα, τόσο από την πλευρά της δραστηριότητας και της -τόσο σημαντικής- αγοράς εργασίας, όσο και από την πλευρά του πληθωρισμού. Αυτό ευθυγραμμίζεται με την άποψη της Citi για έναρξη του κύκλου χαλάρωσης της Fed τον Ιούνιο. Το στόρι της Fed δεν έχει αλλάξει, αλλά έχει μετατοπιστεί χρονικά.

Η Citi εξακολουθεί επίσης να αναμένει πιο σοβαρή αποδυνάμωση της αμερικανικής δραστηριότητας σε σχέση με το consensus και μέρος αυτής μπορεί να εμφανιστεί στα τέλη του α' τριμήνου, όταν οι υπερβολικές εποχικές προσαρμογές θα πρέπει να καταστούν λιγότερο σημαντικές.

Στην Ευρώπη, τα στοιχεία για τη δραστηριότητα βελτιώνονται επίσης, αν και η Citi εξακολουθεί να αναμένει πολύ υποβαθμισμένη ανάκαμψη, διατηρώντας σε ισχύ την έκκληση για μείωση των επιτοκίων από την ΕΚΤ», εξηγεί η τράπεζα.

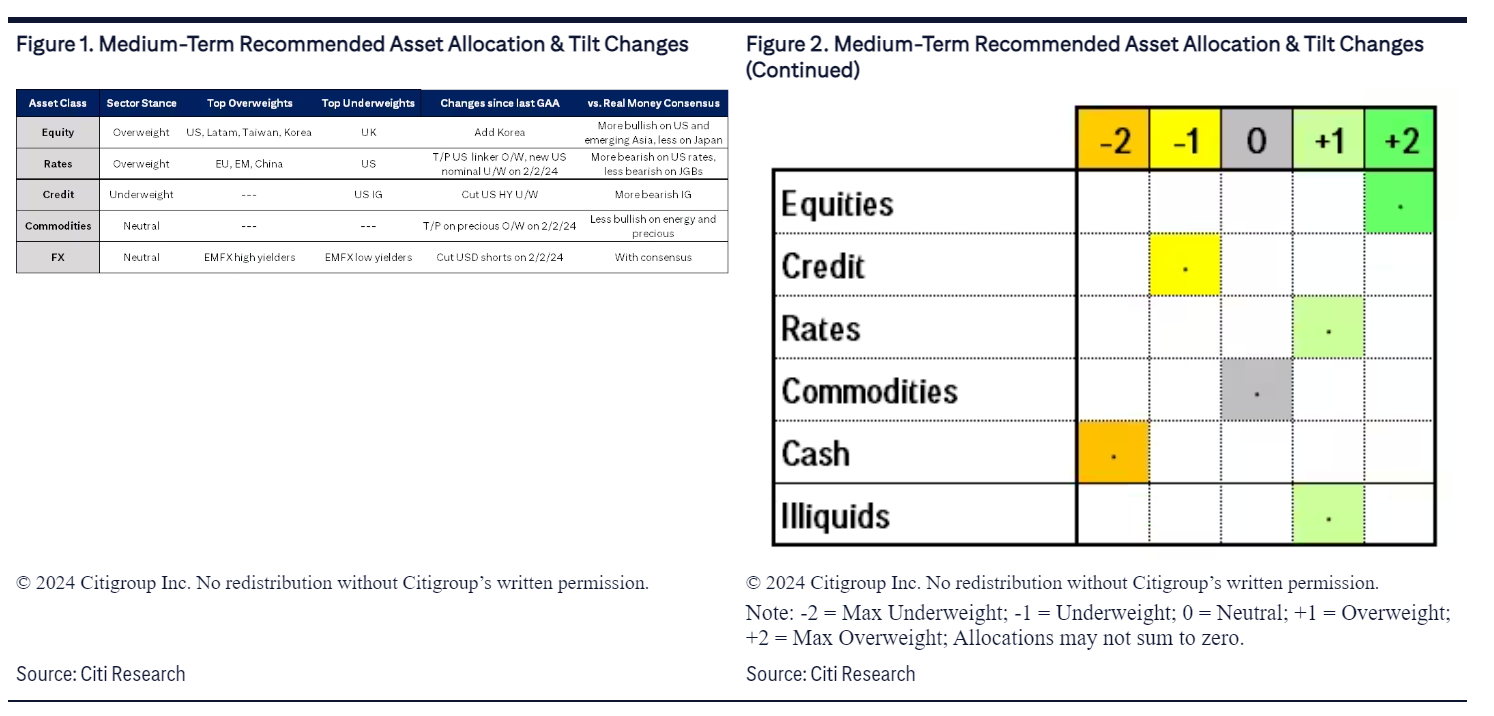

«Στις μετοχές, η "φούσκα" της τεχνητής νοημοσύνης έχει ακόμη περισσότερο χρόνο να τρέξει. Προσθέτουμε την Κορέα στις overweight επιλογές μας στον τομέα της τεχνολογίας. Παραμένουμε ανοιχτόμυαλοι όσον αφορά τον υποτιμημένο κίνδυνο ύφεσης για τις ΗΠΑ. Διαπιστώσαμε όμως ότι οι μετοχές θα πρέπει να δουν τα αδύναμα στοιχεία στις ΗΠΑ για να γυρίσουν και πάλι προς τα κάτω, προτού μειώσουμε τον κίνδυνο. Εν τω μεταξύ, πιστεύουμε ότι η "φούσκα" της ΑΙ μπορεί να μεγαλώσει περαιτέρω. Το 2000, χρειάστηκαν επιθετικές αυξήσεις της Fed για να σκάσει η "φούσκα". Αυτή τη φορά, η Fed μπορεί κάλλιστα να ανακόψει τον σχηματισμό μιας "φούσκας" μετοχών. Αυτό μας υποδεικνύει να διατηρήσουμε την υπερβάλλουσα θέση στις ΗΠΑ και στον τομέα να παραμείνουμε overweight.

Είναι επίσης θετικό για την υφιστάμενη υπερεπενδεδυμένη θέση μας στην Ταϊβάν. Αυτόν τον μήνα, προσθέτουμε την Κορέα. Αν και δεν καθοδηγείται τόσο έντονα από τον τεχνολογικό κύκλο όσο η Ταϊβάν, έχει σε εξέλιξη μια ιστορία εταιρικής διακυβέρνησης που θυμίζει την Ιαπωνία. Είναι επίσης ουραγός στο τρέχον ράλι και θα πρέπει να καλύψει το χαμένο έδαφος.

Μας αρέσει επίσης ακόμα η Λατινική Αμερική ως μια φθηνή κυκλική αγορά που επωφελείται από τις πιο ήπιες κεντρικές τράπεζες στην περιοχή. Είμαστε underweight στο Ηνωμένο Βασίλειο, καθώς είναι η πιο αμυντική και πετρελαϊκή αγορά.

Η Κίνα είναι ένας ενδιαφέρων υποψήφιος για αναβάθμιση, αλλά δεν είναι ακόμη προφανές για εμάς ότι οι αρχές έχουν κάνει ό,τι μπορούν. Στους τομείς, η κύρια αλλαγή είναι η υποβάθμιση των ενεργειακών μετοχών σε ουδέτερη θέση, λόγω της πτωτικής άποψης της Citi για το πετρέλαιο», εξηγούν οι αναλυτές.

«Είμαστε ουδέτεροι σε ό,τι αφορά τα εμπορεύματα. Είχαμε μειώσει την υπερεπενδεδυμένη μας θέση στα πολύτιμα μέταλλα όταν γίναμε πιο ανήσυχοι για τα επιτόκια των ΗΠΑ μετά τα στοιχεία για την εργασία του Ιανουαρίου. Εξακολουθούν να μας αρέσουν δομικά τα πολύτιμα μέταλλα, αλλά θα πρέπει να δούμε τα αμερικανικά επιτόκια να κορυφώνονται. Τα τέλη Μαρτίου είναι ένα εύλογο χρονικό πλαίσιο γι' αυτό.

Έχουμε επίσης θετική προδιάθεση για τα βασικά μέταλλα, αν και η Κίνα παραμένει ένα ερώτημα και οι στρατηγικοί μας αναλυτές για τα εμπορεύματα είναι πιο επιφυλακτικοί. Παραμένουμε πτωτικοί για το πετρέλαιο για αργότερα το 2024/25, αν και εξακολουθούμε να θεωρούμε ότι βραχυπρόθεσμα οι γεωπολιτικοί κίνδυνοι είναι αρκετά υψηλοί και η τοποθέτηση αρκετά χαμηλή, ώστε η απόδοση κινδύνου δεν είναι ελπιδοφόρα», καταλήγει η αμερικανική τράπεζα.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα

Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα