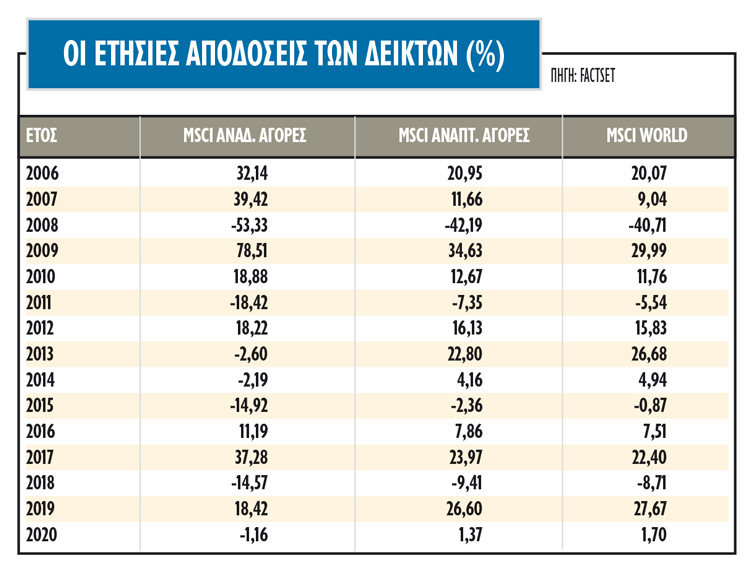

Tο 2020 οι αναδυόμενες αγορές (Emerging Markets – EM) παραμένουν σε πορεία υστέρησης σε σχέση με τις ανεπτυγμένες, με την απόδοσή τους να προσεγγίζει το -1,2% έναντι +1,7% για τον δείκτη MSCI World. Ωστόσο, αν η σύγκριση γίνει με την αμερικανική αγορά, τότε η υποαπόδοση φτάνει σε ακόμα μεγαλύτερα επίπεδα.

Οι αναδυόμενες αγορές δείχνουν στα μάτια των επενδυτών πιο επικίνδυνες σε σχέση με τις αναπτυγμένες, ειδικά στις ιδιαίτερες συνθήκες που έχει προκαλέσει η πανδημία. Από την άλλη, οι αμερικανικές αγορές βρίσκονται σε δικό τους ρυθμό, αποκομμένες από τα θεμελιώδη και την πανδημία, με τα πυρομαχικά της Fed και τη συμμετοχή των ιδιωτών επενδυτών σε επίπεδα ρεκόρ.

Οι πολιτικές που προωθούν οι κυβερνήσεις και οι κεντρικές τράπεζες, οι προεδρικές εκλογές στις ΗΠΑ και οι φόβοι περί αμφισβήτησης του εκλογικού αποτελέσματος από τον νυν πρόεδρο των ΗΠΑ Ντόναλντ Τραμπ προκαλούν σημαντικά προβλήματα στις εξαρτώμενες από το εμπόριο αναπτυσσόμενες χώρες και γι’ αυτό αρκετοί επενδυτές απέχουν συστηματικά από τις μετοχές της κατηγορίας αυτής, φοβούμενοι ότι θα μπορούσαμε να βιώσουμε επιδείνωση των οικονομικών συνθηκών σε μια σειρά χωρών.

Η πιο ουσιώδης ανησυχία στις αναδυόμενες αγορές, οι οποίες εξαρτώνται περισσότερο από τις εξαγωγές τους σε σύγκριση με τις ανεπτυγμένες και πιο πλούσιες χώρες, είναι η πτώση της οικονομικής δραστηριότητας από την πανδημία και την έλλειψη ορατότητας αναφορικά με το εμβόλιο. Πονοκέφαλο αποτελεί και η ανοδική πορεία του αμερικανικού δολαρίου με αποτέλεσμα οι επενδυτές να απέχουν, παρότι η διάθεση για ρίσκο παραμένει σε ιδιαίτερα υψηλά επίπεδα.

Ο κορωνοϊός και το δολάριο

Μια από τις βασικές επιπτώσεις της πανδημίας είναι η αδυναμία πολλών αναδυόμενων νομισμάτων έναντι του δολαρίου (παρότι το δολάριο είναι αδύναμο σε σχέση με τα ανταγωνιστικά του νομίσματα), κατάσταση που εντείνει τη νευρικότητα στις αναδυόμενες.

Η ισχύς του δολαρίου δημιουργεί φόβους ότι οι αναδυόμενες οικονομίες, ιστορικά εξαρτημένες από ροή ρευστότητας σε δολάρια, είτε μέσω χρέους, είτε μέσω μετοχών, θα ξεκινούσαν τον αγώνα προσέλκυσης περισσότερων δολαρίων για να εξυπηρετήσουν το χρέος τους σε δολάρια. Αν και τα επιτόκια των ΗΠΑ βρίσκονται σε πτωτική τροχιά, όμως (γεγονός που αυτό καθιστά τα περιουσιακά στοιχεία στις ΗΠΑ λιγότερα ελκυστικά), οι επενδυτές παραμένουν τοποθετημένοι στις αμερικανικές μετοχές χωρίς να αναζητούν αποδόσεις σε άλλες αγορές.

Η διατήρηση του δολαρίου σε υψηλά επίπεδα δημιουργεί φόβους ότι μπορεί να υπάρξει μεγαλύτερη ύφεση στις αναδυόμενες αγορές, όπως σε προηγούμενες δεκαετίες, αν και αυτό φαίνεται λιγότερο πιθανό σε σχέση με το παρελθόν. Οι αναδυόμενες χώρες είναι πολύ πιο ανθεκτικές πλέον στις εξωτερικές απειλές και λιγότερο εξαρτημένες από τους οικονομικούς κύκλους των αναπτυγμένων, ενώ οι αποτιμήσεις τους είναι σε πολύ λογικά ή και φθηνά πλαίσια, όταν συγκρίνονται με τις αναπτυγμένες και ειδικά με τις αμερικανικές μετοχές.

Οι εκροές κεφαλαίων

Σύμφωνα με τα στοιχεία της EPFR Global και της Factset, φέτος το πιο σημαντικό διαπραγματεύσιμο αμοιβαίο μετοχικό κεφάλαιο (ETF) των αναδυόμενων αγορών (iShares MSCI Emerging Markets – EEM) έχει εκροές 5 δισ. δολαρίων, καθώς οι θεσμικοί επενδυτές δεν έχουν επιστρέψει στην κατηγορία των αναδυόμενων. Αντίστοιχα πέρσι, για το ίδιο χρονικό διάστημα, οι εισροές ήταν 2,27 δισ. δολάρια.

Τα επενδυτικά κεφάλαια σε ETF των αναδυόμενων αγορών έχουν παραμείνει κοντά στα επίπεδα του 1 τρισ. δολαρίων λόγω των εισροών στις μετοχές της Κίνας, αλλά αποτελούν μόλις το 15%-20% των αμερικανικών μετοχικών κεφαλαίων (6,7 τρισ. δολάρια). Συνεπώς, μια αύξηση κατά 1% των μετοχικών κεφαλαίων των ΗΠΑ σε βάρος των κεφαλαίων των αναδυόμενων αγορών οδηγεί σε μείωση των τελευταίων κατά 6%-7%% και προκαλεί σημαντικές πτώσεις στις αναδυόμενες χρηματιστηριακές αγορές.

Οι αποτιμήσεις

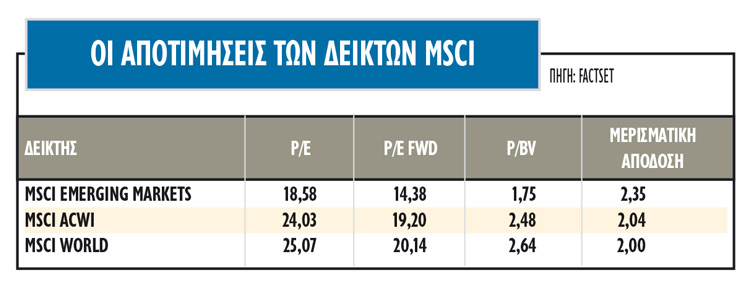

Σύμφωνα με τα στοιχεία της Factset και της MSCI, ο δείκτης τιμής προς κέρδη (P/E) των αναδυόμενων αγορών είναι στις 18,58 φορές σε σχέση με τις αναπτυγμένες αγορές, οι οποίες διαμορφώνονται στις 24,03 φορές, το discount προσεγγίζει το 23%.

Ο δείκτης ΜSCI World διαμορφώνεται στις 25,07 φορές. Ειδικά σε σχέση με την αμερικανική αγορά, ο δείκτης P/E διαμορφώνεται στις 31,9 φορές και το discount ανέρχεται στο 40%.

Σε όρους forward P/E η εικόνα είναι επίσης παρόμοια με τον δείκτη τιμής προς κέρδη (P/E) των αναδυόμενων αγορών να διαμορφώνεται στις 14,38 φορές, στις 19,20 φορές για τις αναπτυγμένες αγορές και στις 20,14 φορές για τις παγκόσμιες αγορές μετοχών.

Τέλος, σε όρους εσωτερικής αξίας και μερισματικής απόδοσης, οι αναδυόμενες αγορές επίσης υπερτερούν σε σχέση με τις αναπτυγμένες αγορές: στο 2,35% μερισματική απόδοση οι αναδυόμενες έναντι 2,04% των αναπτυγμένων και στις 1,75 φορές δείκτης P/BV έναντι 2,48 φορές ή discount 30%.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα

Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα