Oι προσδοκίες για την οικονομική ανάκαμψη του 2021 αρχίζουν να προσγειώνονται αφού μάλλον… είχαν προτρέξει σε σχέση με τις μέχρι τώρα ενδείξεις γύρω από το σενάριο μιας ουσιαστικής οικονομικής ανάκαμψης.

Σύμφωνα με τους λιγότερο αισιόδοξους, η ανάκαμψη, αν έρθει το επόμενο έτος, θα είναι αναιμική, ενώ στο αντίθετο στρατόπεδο οι αισιόδοξοι επισημαίνουν πως μηνύματα ανάκαμψης υπάρχουν και είναι σημαντικά, αρκεί να θέλει κάποιος να τα παραδεχτεί.

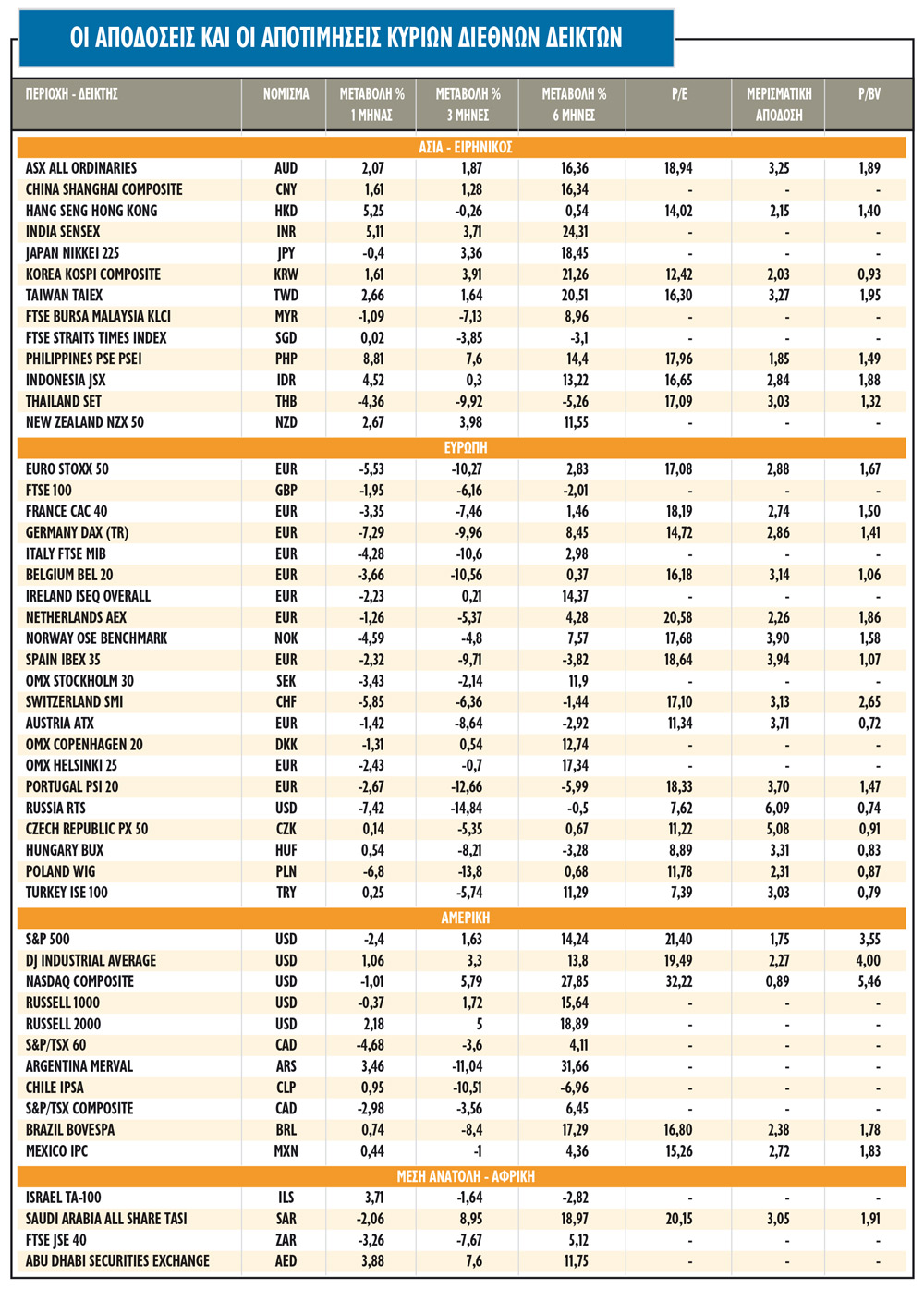

Οι αναλυτές επισημαίνουν ότι η αυξημένη μεταβλητότητα αλλά και η αυξημένη ανάληψη κινδύνου στους τελευταίους μήνες ευνόησαν τις τοποθετήσεις σε μετοχές στις ανεπτυγμένες και ειδικά τις αμερικανικές αγορές, όμως από την άλλη οι αποτιμήσεις των τίτλων δεν είναι πλέον καθόλου «φθηνές», ενώ τα τρέχοντα επίπεδα τιμών στις χρηματιστηριακές αγορές μπορεί να υπερεκτιμούν τους ρυθμούς ανάκαμψης των κερδών.

Στη φαρέτρα των ταύρων τα επιχειρήματα είναι απτά: οι κεντρικές τράπεζες συνεχίζουν την αγορά περιουσιακών στοιχείων, προσπαθώντας να τονώσου ν την οικονομία, την εμπιστοσύνη επιχειρήσεων και καταναλωτών, ενώ τα επίπεδα ρευστού παραμένουν υψηλά. Από την άλλη πλευρά, οι αρκούδες επισημαίνουν ότι η πιστωτική κατάσταση επιδεινώνεται και τα επίπεδα χρέους εκτοξεύονται χωρίς τα χρήματα να διοχετεύονται σε παραγωγικές επενδύσεις, ενώ παρά τις ισχυρές παρεμβάσεις η κατανάλωση και η επιχειρηματική εμπιστοσύνη παραμένουν χαμηλά, καθώς οι επιχειρήσεις και οι καταναλωτές προσπαθούν να προσαρμοστούν στη νέα κατάσταση. Παράλληλα, οι εταιρείες συνεχίζουν να απολύουν εργαζομένους, οι φόροι απειλούν μακροπρόθεσμα την εταιρική κερδοφορία και τα μελλοντικά αυξημένα επιτόκια θα μειώσουν περισσότερο τις καταναλωτικές δαπάνες.

Σε αυτό το κλίμα αντιπαράθεσης, οι διεθνείς αγορές μετοχών βρίσκονται σε κρίσιμο σταυροδρόμι μιας και οι αμερικανικές εκλογές είναι προ των πυλών. Αν και μακροπρόθεσμα δεν παίζει κανένα ρόλο ποιος θα κερδίσει τις εκλογές στις ΗΠΑ, βραχυπρόθεσμα το αποτέλεσμα θα έχει σημασία. Αν τελικά το sweep των Δημοκρατικών δεν επιτευχθεί ή αν υπάρξει μη αποδοχή του τελικού αποτελέσματος, όμως, αναμένονται ισχυρές αναταράξεις.

Ταυτόχρονα, τα σημαντικά κέρδη από την αρχή του έτους, αλλά και οι υψηλές αποτιμήσεις επίσης δημιουργούν μεγαλύτερη ροπή για μεταβλητότητα και δείχνουν πως το ποτήρι μπορεί να είναι ταυτόχρονα μισοάδειο ή μισογεμάτο, ανάλογα με το πώς θέλει κάποιος να το δει. Από τις διστακτικές κινήσεις τόσο στη διεθνή όσο και στην ελληνική χρηματιστηριακή αγορά είναι προφανές πως εισερχόμαστε σε μια νέα περίοδο, κατά την οποία οι αποτιμήσεις, οι προοπτικές και οι παγίδες θα είναι σταυρόλεξο για δυνατούς λύτες.

Οι προβλέψεις

Οι μετοχικές αγορές έχουν ήδη προεξοφλήσει την οικονομική ανάκαμψη για το επόμενο έτος, αλλά φαίνεται πως πιθανότατα οι αγορές έχουν προεξοφλήσει περισσότερα θετικά στοιχεία σε πολύ σύντομο χρονικό διάστημα. Το κρίσιμο ερώτημα αφορά στο κατά πόσον η άνοδος που παρατηρείται πρόσφατα δεν είναι απλώς αναπροσαρμογή των εκτιμήσεων ότι στους επόμενους 9-12 μήνες, οι συνθήκες θα έχουν επιστρέψει στα προγενέστερα επίπεδα. Αυτή τη στιγμή οι ενδείξεις ανάκαμψης δεν είναι ορατές στην πλευρά της ζήτησης, παρά την άνοδο των δεικτών εμπιστοσύνης των καταναλωτών.

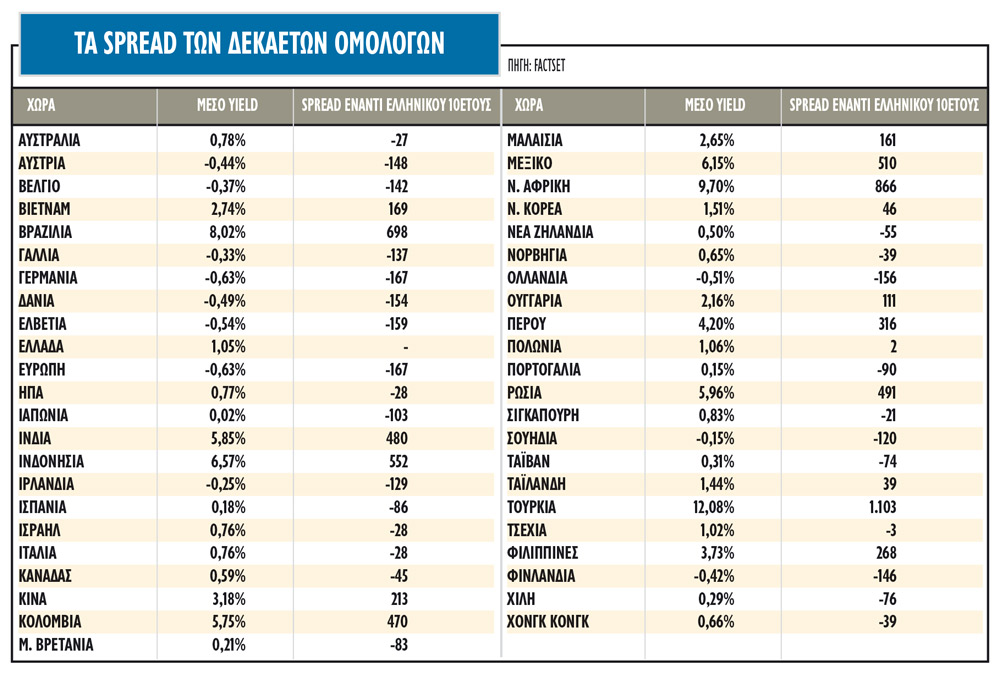

Στο μέτωπο της νομισματικής πολιτικής, στις ΗΠΑ η Fed αλλά και στην Ευρώπη η ΕΚΤ παραμένουν όσο πιο υποστηρικτικές μπορούν με ειδικά πακέτα και η κατάσταση δείχνει ότι δεν πρόκειται να εγκαταλείψουν την ποσοτική χαλάρωση στο άμεσο μέλλον.

Παράλληλα, η Ευρωπαϊκή Κεντρική Τράπεζα ανακοίνωσε ειδικό σχέδιο αγορών περιουσιακών στοιχείων για την πανδημία (PEPP) και η Ευρωπαϊκή Επιτροπή έχει θέσει σε ισχύ το μεγαλύτερο σχέδιο αναχρηματοδότησης της ευρωπαϊκής οικονομίας.

Οι αγορές δείχνουν ικανοποιημένες από τη χαλαρή πολιτική. Το πλεόνασμα ρευστότητας που υπάρχει θα διατηρηθεί έως ότου οι κεντρικές τράπεζες αρχίσουν να ανησυχούν για τον μελλοντικό πληθωρισμό ή όταν η ανάκαμψη δείξει ότι μπορεί μόνης της να σταθεί στα πόδια της.

Οι αποτιμήσεις

Οι δείκτες της κερδοφορίας από τα τέλη Μαΐου έχουν αρχίσει να βελτιώνονται τόσο στις ευρωπαϊκές όσο και στις αμερικανικές αγορές, στοιχείο που φαίνεται και από την αναλογία των αναβαθμίσεων προς τις υποβαθμίσεις.

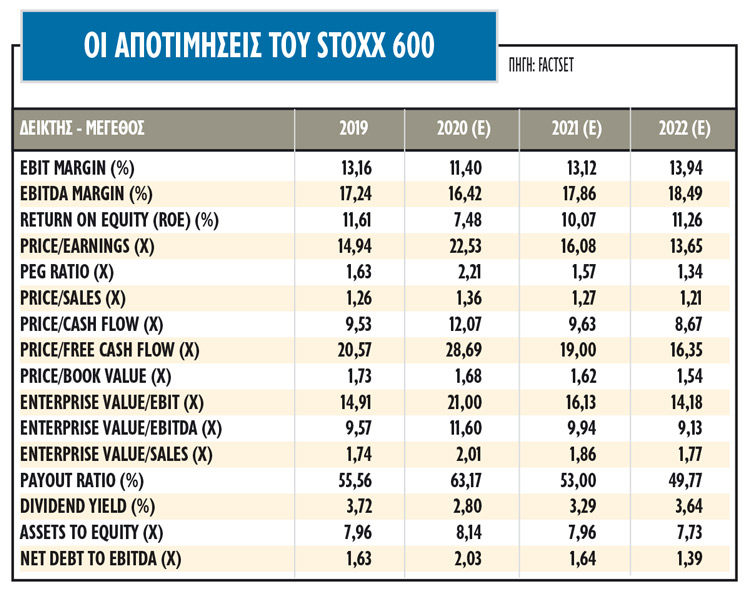

Επιπλέον, αυτό το διάστημα, οι εκτιμήσεις που συγκεντρώνει η FactSet δείχνουν για την Ευρώπη ότι η πτώση στα κέρδη ανά μετοχή θα διαμορφωθεί στο 38% το 2020, σύμφωνα με την πρόβλεψη για τον δείκτη DJ Stoxx 600, ενώ η αναμενόμενη άνοδος για το 2021 θα είναι της τάξεως του 40% και το 2022 τα κέρδη θα επιστρέψουν στο 2019.

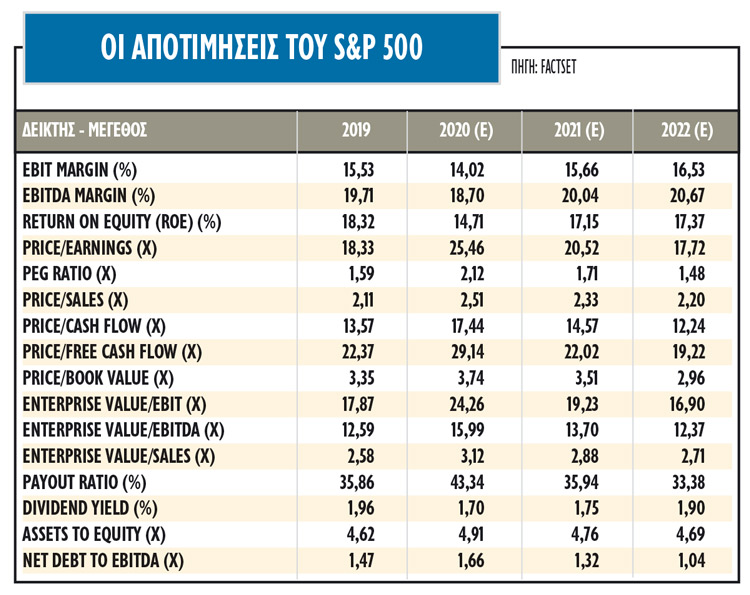

Όσον αφορά στις ΗΠΑ, η μείωση της κερδοφορίας για το 2020 υπολογίζεται στο 18,5% για το δείκτη S&P 500 και στο 24% για τον Dow Jones 30, ενώ η αύξηση της κερδοφορίας για το 2021 θα είναι 24% και 17,4% αντίστοιχα.

Αναφορικά με τον βασικό ευρωπαϊκό δείκτη DAX, η εκτίμηση για την πτώση των κερδών για το 2020 προσεγγίζει το 18%, ενώ η άνοδος για το 2010 είναι εντυπωσιακή στο 32%.

Σχετικά με την ελληνική αγορά του FTSE/ATHEX Large Cap, η εκτίμηση για φέτος είναι αρνητική στο 27,3%, ενώ για το επόμενο έτος η πρόβλεψη αλλάζει πρόσημο στο +40%.

Όσον αφορά στις αποτιμήσεις, στις ΗΠΑ οι μετοχές προσφέρουν υπερβολικές και όχι ελκυστικές αξίες σε σχέση με τους ιστορικούς μέσους όρους τους, ενώ στην Ευρώπη οι δείκτες αποτίμησης παραμένουν σε ελαφρώς πιο ελκυστικά επίπεδα απ’ ό,τι στις ΗΠΑ.

Βάσει των εκτιμήσεων της FactSet, ο S&P 500 των ΗΠΑ για το 2020 αποτιμάται πολύ χαμηλότερα από τον μέσο όρο των τιμών του στη δεκαετία για τον δείκτη τιμής προς κέρδη (P/E 16,1 φορές), ωστόσο αναφορικά με το 2021, όπου οι προβλέψεις αναφέρουν σημαντική ενίσχυση των κερδών, το P/E ενισχύεται στις 20,5 φορές. Σαφέστατα πιο ακριβά αποτιμώνται οι εταιρείες που συμμετέχουν στον δείκτη Nasdaq 100, αφού τα P/E τόσο για το 2020 όσο και για το επόμενο έτος διαμορφώνονται στις 41 και στις 30 φορές περίπου.

Στην Ευρώπη, ο DJ Stoxx 600 αποτιμάται στις 22,5 φορές τα κέρδη του 2020 και στις 16,1 φορές τα κέρδη του 2021, ελαφρώς μόνο υψηλότερα από τις 15,4 φορές που είναι ο ιστορικός μέσος όρος της δεκαετίας.

Για την εγχώρια αγορά μετοχών, όπως αποτυπώνεται από τον δείκτη της υψηλής κεφαλαιοποίησης, εξακολουθεί να διαπραγματεύεται με σημαντικά discount τόσο φέτος όσο και για το 2021 με την Ευρώπη, αλλά και με τους ιστορικούς δείκτες αποτίμησης.

Οι παγίδες

Οι αγορές βρίσκονται σε κρίσιμο σημείο καμπής και τα επιχειρήματα τόσο από την αισιόδοξη πλευρά όσο από τις αρκούδες είναι πολλά και ισχυρά. Σε ένα τέτοιο ευμετάβλητο περιβάλλον, οι παγίδες που κρύβονται μπορεί να είναι αρκετές και όχι απαραίτητα εμφανείς. Οι αυξανόμενες ενδείξεις ότι η ανάκαμψη έχει αρχίσει μπορούν κάλλιστα να αποδειχτούν φρούδες αν η καταναλωτική ζήτηση δεν αρχίσει να ενισχύεται ενδογενώς.

Παράλληλα, μια δεύτερη παγίδα, με διπλή ωστόσο όψη, μπορεί να αφορά στα επιχειρηματικά κέρδη. Οι θετικές αναθεωρήσεις των κερδών που παρατηρούνται από τα μέσα Μαΐου για την πλειονότητα των χρηματιστηριακών αγορών, αποτέλεσμα των πρώιμων ενδείξεων ταχείας οικονομικής ανάπτυξης, ίσως τελικά να είναι υπερβολικές αν η πραγματική οικονομική ανάπτυξη δεν επιταχύνει τον ρυθμό της στα επόμενα 2 - 3 τρίμηνα.

Στην άλλη πλευρά του νομίσματος, ωστόσο, αν η ανάπτυξη σημειώσει πιο γρήγορο ρυθμό, μπορεί οι τωρινές εκτιμήσεις κερδοφορίας να υποστούν σημαντικές ανοδικές αναθεωρήσεις, στοιχείο που θα μειώσει εκ νέου τους δείκτες αποτίμησης, δημιουργώντας ξανά εικόνα ελκυστικών αποτιμήσεων. Σε αυτήν την περίπτωση η υπάρχουσα ρευστότητα που διοχετεύεται αφειδώς στο σύστημα πιθανότατα να προκαλέσει έναν ακόμα ανοδικό σχηματισμό στις τιμές των μετοχών.

Αναφορικά με την τελευταία παγίδα, μπορεί να προέλθει από τις αποδόσεις των μετοχικών αγορών. Τα σημαντικά κέρδη από τις αρχές του έτους αλλά και των τελευταίων ετών, αποκαλύπτουν ότι η απόσταση που έχει διανυθεί μέχρι σήμερα είναι πολύ μεγάλη για να αισθάνονται ασφαλείς οι επενδυτές σχετικά με τα περιθώρια ανόδου και, με βάση το θετικό σενάριο, παραμένουν ιδιαίτερα υψηλά.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα

Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα