Καθώς η παγκόσμια οικονομία φαίνεται να εισέρχεται σε ένα νέο κύκλο αβεβαιότητας οι επενδυτές αναζητούν αξιόπιστες άγκυρες στα χαρτοφυλάκιά τους.

Ο συνδυασμός γεωπολιτικών συγκρούσεων, αυξανόμενου δημόσιου χρέους και ενδεχόμενης αναζωπύρωσης του πληθωρισμού καθιστά το ζήτημα της διασφάλισης κεφαλαίου κρίσιμο. Οι παραδοσιακά «ασφαλείς επιλογές» —ο χρυσός και τα κρατικά ομόλογα— επανέρχονται στο προσκήνιο, όχι μόνο ως αντιστάθμιση κινδύνου, αλλά και ως στρατηγικές τοποθετήσεις με διακριτά προφίλ απόδοσης.

Το ερώτημα είναι σύνθετο: Ποιο από τα δύο προσφέρει καλύτερη προστασία, αλλά και αξία το 2025; Ποια είναι τα ιστορικά δεδομένα, οι συγκριτικές αποδόσεις και οι θεμελιώδεις μεταβλητές που πρέπει να σταθμίσουμε;

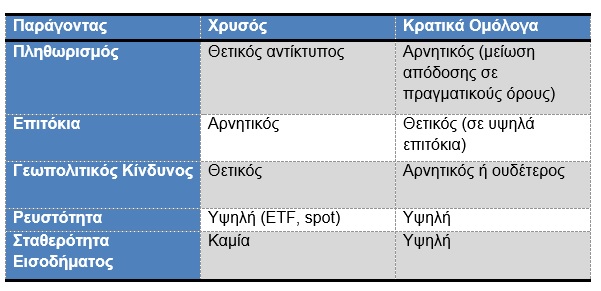

2. Θεμελιώδεις παράγοντες επιρροής

Η ελκυστικότητα του χρυσού ενισχύεται ιστορικά σε περιβάλλοντα υψηλής αβεβαιότητας, πληθωρισμού ή υποτίμησης νομισμάτων. Αντίθετα, τα κρατικά ομόλογα βασίζονται στην αξιοπιστία του εκδότη και τη σταθερότητα των επιτοκίων.

Παρακάτω παρουσιάζονται οι βασικοί οδηγοί για κάθε κατηγορία επένδυσης:

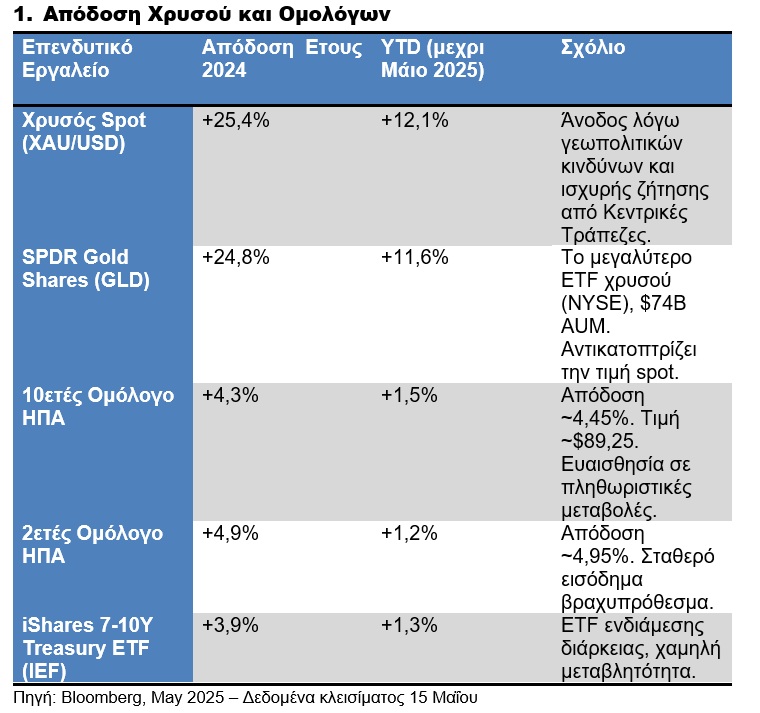

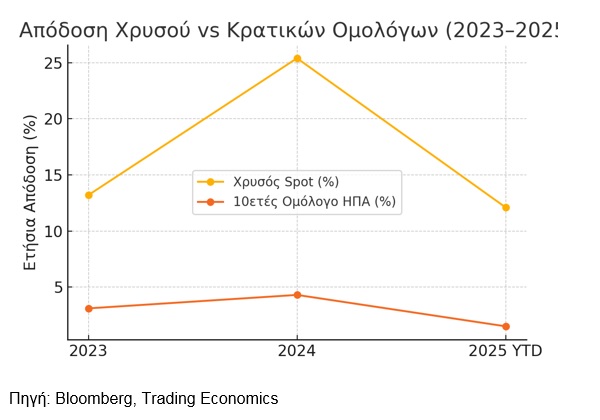

3. Μελέτη Περίπτωσης Α: 2023–2025 - Αντιπαραβολή Απόδοσης

Κατά την περίοδο 2023–2025, η Federal Reserve διατήρησε υψηλά επιτόκια προκειμένου να τιθασεύσει τον πληθωρισμό, με τον δείκτη πληθωρισμού Consumer Price Index (CPI) στις ΗΠΑ να σταθεροποιείται γύρω στο 3,4%.

Οι αποδόσεις των ομολόγων αυξήθηκαν, ωστόσο η αξία τους μειώθηκε εξαιτίας της αντίστροφης σχέσης με τα επιτόκια. Ο χρυσός, ωφελήθηκε από τον αυξανόμενο παγκόσμιο γεωπολιτικό κίνδυνο (Ουκρανία, Μέση Ανατολή) και την αύξηση των αποθεμάτων από τις Κεντρικές Τράπεζες (π.χ. Κίνα +230 τόνους το 2023), καταγράφοντας εντυπωσιακή πορεία.

4. Μελέτη Περίπτωσης Β: Σύγκριση Δύο Αμοιβαίων Κεφαλαίων

Για να ενισχύσουμε τη θεωρητική ανάλυση με πρακτικά δεδομένα, εξετάζουμε τη σύγκριση δύο αμοιβαίων κεφαλαίων με διαφορετική στρατηγική τοποθέτηση:

**Fund A: First Eagle Gold Fund (FEGIX)**

Το FEGIX είναι ενεργά διαχειριζόμενο κεφάλαιο με σημαντική έκθεση σε χρυσό (άνω του 25%) και μεταλλευτικές εταιρείες. Στο διάστημα Ιανουάριος 2023 – Μάιος 2025 κατέγραψε συνολική απόδοση περίπου +38,7%, αξιοποιώντας την άνοδο της τιμής του χρυσού και τη ζήτηση για πολύτιμα μέταλλα.

**Fund B: Vanguard Intermediate-Term Bond Index Fund (VBILX)**

Το VBILX είναι κεφάλαιο που παρακολουθεί δείκτη μεσοπρόθεσμων ομολόγων (κυρίως ΗΠΑ). Κατά την ίδια περίοδο είχε μέση απόδοση +6,4%, επηρεαζόμενο από τις διακυμάνσεις των επιτοκίων και την πτώση των τιμών των ομολόγων το 2023-2024.

5. Moody’s: Σήμα συναγερμού για το αμερικανικό χρέος

Η πρόσφατη υποβάθμιση της πιστοληπτικής ικανότητας των ΗΠΑ από τη Moody’s (Aaa → Aa1) δεν αλλάζει τους όρους αποπληρωμής, αλλά υπονομεύει την έννοια του «απόλυτα ασφαλούς» τίτλου.

Οι άμεσες επιπτώσεις:

- Ανατιμολόγηση κινδύνου σε μακροχρόνια ομόλογα – μικρή άνοδος αποδόσεων.

- Διαβρωτική επίδραση στην εμπιστοσύνη για το δολάριο ως παγκόσμιο αποθεματικό νόμισμα.

- Αναβάθμιση του χρυσού στον ρόλο του ως διαχρονικής ασφαλούς αξίας.

Σε περιόδους αμφισβήτησης θεσμικής φερεγγυότητας, η στρατηγική ισορροπία μεταξύ ομολόγων και χρυσού μετατρέπεται από τακτική επιλογή σε δομική ανάγκη.

Συμπέρασμα: Από την αμυντική θέση στη στρατηγική τοποθέτηση

Η ανάλυση αποκαλύπτει μια κρίσιμη αλήθεια για τον σημερινό επενδυτή: ο χρυσός δεν είναι απλώς ένα «καταφύγιο», αλλά ένα στρατηγικό εργαλείο διαχείρισης συστημικών κινδύνων — ιδιαίτερα όταν τα πραγματικά επιτόκια παραμένουν αρνητικά και οι γεωπολιτικές εντάσεις ενισχύονται.

Από την άλλη πλευρά, τα κρατικά ομόλογα, αν και προσφέρουν προβλέψιμες ροές εισοδήματος, είναι ευάλωτα σε περιβάλλοντα αυξημένων επιτοκίων και πληθωριστικών πιέσεων.

Για έναν σύγχρονο, μακροπρόθεσμα προσανατολισμένο επενδυτή, το ζητούμενο δεν είναι η απόλυτη επιλογή του ενός έναντι του άλλου. Αντιθέτως, απαιτείται πολυεπίπεδη στρατηγική:

- Βραχυπρόθεσμα: Αξιοποίηση επιλεκτικών τοποθετήσεων σε τίτλους σταθερού εισοδήματος με υψηλό κουπόνι ή προστασία από πληθωρισμό (π.χ. Treasury Inflation-Protected Securities, - TIPS δηλαδή Ομόλογα Προστατευμένα από τον Πληθωρισμό των Ηνωμένων Πολιτειών).

- Μεσοπρόθεσμα-μακροπρόθεσμα: Διατήρηση έκθεσης σε πολύτιμα μέταλλα, φυσικά ή μέσω Exchange Traded Funds - ETFs, ως μη συσχετισμένα περιουσιακά στοιχεία.

- Τακτική επαναξιολόγηση: Ευθυγράμμιση χαρτοφυλακίου με τις εξελίξεις στη νομισματική πολιτική, τα πραγματικά επιτόκια και τον γεωπολιτικό κίνδυνο.

Η διαφοροποίηση δεν είναι απλώς τεχνικός όρος· είναι η πρώτη γραμμή άμυνας και ένα όχημα ευκαιριών σε ένα παγκόσμιο περιβάλλον με ρευστές ισορροπίες. Ο επενδυτής του 2025 δεν αρκεί να είναι προσεκτικός — οφείλει να είναι στρατηγικά προνοητικός. Ανάμεσα στην αποδοτικότητα, τη σταθερότητα και τη διαχείριση κινδύνου, η μόνη βιώσιμη στρατηγική είναι αυτή που ενσωματώνει και τις τρεις.

* Ο Νικόλας Χαβούτης διαθέτει πολυετή εμπειρία στην ηγεσία στρατηγικών χρηματοοικονομικών μονάδων, έχοντας διατελέσει στέλεχος της JPMorgan (Νέα Υόρκη), της Chase Manhattan Bank (Λονδίνο) και της Eurobank (Αθήνα). Παράλληλα, έχει σημαντική παρουσία στον χώρο των ΜΜΕ. Σήμερα, ως επικεφαλής της SoZone Limited, συμβουλεύει επιχειρήσεις και επενδυτές σε διεθνή ανάπτυξη, οργανική βελτιστοποίηση και στρατηγικές συγχωνεύσεων και εξαγορών.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα

Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα