Ένα παλαιό χρηματιστηριακό ρητό αναφέρει πως "οι Αγορές σκαρφαλώνουν στον τοίχο της αμφιβολίας και πέφτουν στην καμπύλη της ελπίδας" και όπως τόνιζε και στο χθεσινό μετασυνεδριακό σχόλιο ο Ηλίας Ζαχαράκης (Fast Finance ΑΕΠΕΥ) "Βρισκόμαστε στην φάση που η Αγορά ανεβαίνει με αρνητικά νέα".

Και αν ακόμα η χθεσινή άνοδος ήταν πέραν πάσης προσδοκίας και πιθανότατα αποτέλεσμα του rebalancing λόγω αλλαγής διαχειριστή του "ETF GREK" που από τον FTSE πηγαίνει στους κανόνες διαχείρισης του MSCI, το οποίο είχε σαν αποτέλεσμα να σημειωθεί ο υψηλότερος τζίρος των τελευταίων 14 συνεδριάσεων και μέσω των τελικών δημοπρασιών εννέα τίτλοι του FTSE25 να κλείσουν στα υψηλά ημέρας και άλλοι τρεις στο ημερήσιο χαμηλό, σήμερα το σύνολο των εγχώριων αναλυτών "έβαζε στοίχημα" για χαμηλότερο τζίρο και σημαντική διόρθωση, καθώς η Αγορά ερχόταν από τρεις συνεχόμενες συνεδριάσεις, κατά την χθεσινή συνεδρίαση σημειώθηκαν έως και ακραίες ημερήσιες μεταβολές, που αύξαναν το δέλεαρ κατοχύρωσης βραχυπρόθεσμων κερδών και βέβαια οι λίγες ειδήσεις που ακολούθησαν την ολοκλήρωση της χθεσινής συνεδρίασης, σε καμία περίπτωση δεν θεωρήθηκαν υποστηρικτικές για την ψυχολογία των ελάχιστων αγοραστών.

"Στη συνεδρίαση του EwG 'λευκός καπνός' δεν βγήκε και η Ελληνική Κυβέρνηση, με τον χρόνο να πιέζει ολοένα και περισσότερο σε ένα πολιτικό τοπίο στο οποίο λείπουν οι θετικές ειδήσεις και περισσεύουν τα προβλήματα - με αποκορύφωμα το Προσφυγικό -, συνεχίζει να περιμένει τους Επικεφαλής, οι οποίοι συνεχίζουν να μην έρχονται. Μάλιστα πηγές του Γερμανικού Υπουργείου Οικονομικών, τις οποίες επικαλούνται Έλληνες ανταποκριτές, ανέφεραν ότι παραμένει επιθυμητό το χρονοδιάγραμμα ολοκλήρωσης της αξιολόγησης έως το Πάσχα των Καθολικών (27 Μαρτίου), αλλά εάν αυτό δεν καταστεί εφικτό, το επόμενο ορόσημο είναι το Πάσχα των Ορθοδόξων (1/5)" αναφέρει, μεταξύ άλλων το ρεπορτάζ της Έλενας Λάσκαρη.

Από την άλλη, ακόμα και οι εκτιμήσεις Κατσέλη, κατά τη διάρκεια της εισήγησης της στην Επιτροπή Οικονομικών της Βουλής, σύμφωνα με τις οποίες "τα επόμενα 2-3 χρόνια θα επανέλθει η κανονικότητα στο Εγχώριο Τραπεζικό Σύστημα και αφού έχουν προηγηθεί ορισμένες προϋποθέσεις όπως είναι η ολοκλήρωση της αξιολόγησης, η άρση των 'capital control' και η διαχείριση των μη εξυπηρετούμενων δανείων" δεν έδωσαν "βήμα λόγου" στους εναπομείναντες αισιόδοξους.

Δεν υπάρχει αμφιβολία ότι η σημερινή συνεδρίαση ξεκίνησε "ασορτί" με τις πρωινές εκτιμήσεις εγχώριων αναλυτών που περίμεναν σημαντική υποχώρηση, λόγω των σημαντικών βραχυπρόθεσμων κερδών που είχαν προηγηθεί και της απουσίας θετικών ειδήσεων - εξελίξεων από την χθεσινή συνεδρίαση του Euroworking Group. Μάλιστα κάποιοι προχωρούσαν ακόμα περισσότερο επισημαίνοντας πως η νέα αναβολή στην επιστροφή των Θεσμών στην Ελλάδα, πάει ακόμα πιο πίσω την αξιολόγηση και δείχνει πως υπάρχει μεγάλο χάσμα μεταξύ Ελληνικής Κυβέρνησης και Δανειστών, το οποίο δεν αποτελεί θετική εξέλιξη για την Αγορά.

Αξίζει να σημειωθεί ότι πριν συμπληρωθούν τα πρώτα 10 λεπτά συνεδρίασης, οι βασικοί δείκτες του Χ.Α. είχαν "δει" τα χαμηλά ημέρας και από εκεί και πέρα ξεκινούσε προσπάθεια "ανοικοδόμησης", έχοντας επικεφαλής τους ΕΕΕ, ΕΧΑΕ, Eurobank, αλλά και άλλους Δεικτοβαρείς τίτλους.

Να σημειωθεί ότι στα αρχικά χαμηλά ο τίτλος της Alpha Bank (0%) βρέθηκε να υποχωρεί μέχρι τα 1,51 ευρώ (-3,82%), της Εθνικής (-2,5%) μέχρι τα 0,187 ευρώ (-6,5%), της Eurobank μέχρι τα 0,529 ευρώ (-6,54%) και της Πειραιώς (-3,85%) μέχρι τα 0,144 ευρώ (-7,69%).

Ξεχωριστής αναφοράς χρήζει η περίπτωση της ΔΕΗ, η οποία μέσω των τελικών δημοπρασιών βρέθηκε να ολοκληρώνει την χθεσινή συνεδρίαση στο υψηλό ημέρας με ημερήσια κέρδη 9,44%. Ο ίδιος τίτλος, σήμερα δεν ήλθε σε επαφή με το θετικό πρόσημο, βρέθηκε να υποχωρεί μέχρι τα 2,95 ευρώ (-5,75%) και ολοκλήρωσε την συνεδρίαση στα 3,07 ευρώ, με ημερήσιες απώλειες 1,92%.

Αντιστρόφως ανάλογη πορεία, με αυτή της ΔΕΗ, επιχείρησε σήμερα η ΕΕΕ, η οποία κατά την χθεσινή συνεδρίαση κινήθηκε μόνιμα με αρνητικό πρόσημο, βρέθηκε να υποχωρεί μέχρι και -4,7% και ολοκλήρωσε την συνεδρίαση με απώλειες 1,53%. Σήμερα ο ίδιος, εξαιρετικά Δεικτοβαρής, τίτλος, ήταν ο μοναδικός, μαζί με την Αεροπορία Αιγαίου, από το ταμπλώ του 25αρη που δεν ήλθε σε επαφή με το αρνητικό πρόσημο, έφθασε σε ενδοσυνεδριακά κέρδη 2,87% και έκλεισε με ημερήσια κέρδη 2,41%.

Στο χαμηλό ημέρας, με ημερήσιες απώλειες 5,44% είχε τερματίσει την χθεσινή συνεδρίαση ο τίτλος της ΕΧΑΕ. Σήμερα έφθασε σε ενδοσυνεδριακά κέρδη 5,53% και το "κουδούνι" της λήξης τον βρήκε με ημερήσια κέρδη 3,98%.

Αν τα παραπάνω είναι μία μικρή ένδειξη της απόλυτης κυριαρχίας του volatility που επικρατεί στο ταμπλώ του Χ.Α., αλλά και της πανεύκολης αλλαγής της τάσης σε επιμέρους Δεικτοβαρείς τίτλους, από μέρα σε μέρα, αν όχι από ώρα σε ώρα, αυτά που έγιναν σήμερα στον τίτλο της Eurobank, ασφαλώς και δικαιώνουν όλους όσους έχουν επιλέξει την στρατηγική της απόλυτης αποχής, τουλάχιστον μέχρι νεωτέρας.

Η μετοχή της Eurobank, σήμερα ξεκίνησε με πιέσεις ακολουθώντας το πρωινό κλίμα στο Τραπεζικό ταμπλώ, φθάνοντας σε ημερήσιες απώλειες 6,54%. Από εκεί και πέρα "συστοιχίες" εντολών αγοράς, έφεραν τον τίτλο όχι μόνο να ανακάμπτει από τα χαμηλά ημέρας και να γυρίζει σε θετικό πρόσημο, αλλά και να αναρριχάται μέχρι τα 0,6280 ευρώ, με ενδοσυνεδριακά κέρδη 10,95%. Η συνέχεια επεφύλαξε αρνητικότατες εκπλήξεις για όσους παρασύρθηκαν και τοποθετήθηκαν κοντά στα υψηλά ημέρας, καθώς ο τίτλος σταδιακά γύρισε, εκ νέου, σε αρνητικό πρόσημο και μέσω των τελικών δημοπρασιών έκλεισε στα 0,57 ευρώ, με οριακά κέρδη 0,71% (βλ. διάγραμμα). Τεχνικά, δείχνει εξαιρετικά ισχυροποιημένη, η τεχνική αντίσταση στα 0,64 ευρώ.

Το ημερήσιο διάγραμμα της Eurobank

Από εκεί και πέρα, ασφαλώς η όλη εικόνα της Εγχώριας Αγοράς δικαιώνει τους παίκτες που συνεχίζουν να τηρούν στάση αναμονής, όμως κόντρα σε κάθε πρόβλεψη ο Γενικός Δείκτης του Χ.Α. συμπλήρωσε "καρέ" ανοδικών συνεδριάσεων, με αθροιστικά κέρδη 9,66%.

Να σημειωθεί ότι οι τέσσερις συνεχόμενες ανοδικές συνεδριάσεις, για τον Γενικό Δείκτη, είναι ρεκόρ 2,5 μηνών και παραπέμπει στο διάστημα 16 έως και 21/12/2015.

Χαμηλότερα του 25αρη, συνεχίζει να ισχύει το "no news, good news", καθώς όπου σημειώνεται ξαφνική συναλλακτική αφύπνιση, ή έκτακτη είδηση, αυτή, μάλλον, δεν είναι για καλό.

Πιο συγκεκριμένα, η Moody's υποβάθμισε την πιστοληπτική αξιολόγηση της Frigoglass σε "Caa1" από "B2", ενώ έθεσε αρνητικό outlook. Η υποβάθμιση ακολουθεί την ανακοίνωση της εισηγμένης ότι ακυρώθηκε η πώληση του τμήματος Υαλουργίας της εταιρείας στον όμιλο "GZI" γιατί ο αγοραστής δεν εξασφάλισε την απαιτούμενη χρηματοδότηση για το deal. Όπως αναφέρει, σε ανακοίνωση της, η Moody's, η αξιολόγηση "Caa1" αντανακλά κυρίως την αδύναμη θέση ρευστότητας του ομίλου, που επιδεινώνεται από την ακύρωση του deal και το ρίσκο να μην κάνει πληρωμές για λήξεις χρέους της τον Μάιο του 2016.

Την Moody's ακολούθησε η S&P, που υποβάθμισε την πιστοληπτική αξιολόγηση της Frigoglass, σε "CCC" από "Β+". Η S&P τοποθετεί την αξιολόγηση σε "CreditWatch", ενώ σημειώνει ότι η εταιρεία είναι πλέον περισσότερο ευάλωτη σε ρίσκα σχετικά με τη βραχυπρόθεσμη χρηματοδότηση του χρέους πλέον εξαρτάται από τους Πιστωτές για να συνεχίσει να χρηματοδοτεί τις λειτουργίες της.

Να σημειωθεί ότι ο τίτλος βρέθηκε να υποχωρεί μέχρι τα 0,648 ευρώ (-6,09%) και ολοκλήρωσε την συνεδρίαση στα 0,664 ευρώ (-3,77%), κλείνοντας σε νέα ιστορικά χαμηλά.

Από την άλλη και μετά από απόφαση της Επ. Κεφαλαιαγοράς, το Χ.Α. προχώρησε σε προσωρινή αναστολή διαπραγμάτευσης της μετοχής της ΕΒΖ, καθώς ο αρμόδιος για την επισκόπηση των συνοπτικών οικονομικών καταστάσεων της περιόδου από 1.7.2015 έως 31.12.2015 και για τη διατύπωση σχετικής γνώμης ορκωτός ελεγκτής λογιστής δηλώνει ότι δεν κατέστη εφικτό να αποκτήσει επαρκή και κατάλληλα ελεγκτικά τεκμήρια για τη θεμελίωση έκφρασης συμπεράσματος και κατά συνέπεια διατύπωσε αδυναμία έκφρασης συμπεράσματος επί των οικονομικών καταστάσεων της εταιρίας. Η αναστολή διαπραγμάτευσης των μετοχών της εταιρίας θα διαρκέσει έως ότου ο ορκωτός ελεγκτής λογιστής διατυπώσει μη διαφοροποιημένη γνώμη επί των οικονομικών καταστάσεων της εταιρείας και άρα διασφαλιστεί η πλήρης και ορθή πληροφόρηση του επενδυτικού κοινού.

Τεχνικά, η σημερινή συνεδρίαση δεν άλλαξε κάτι, παρά το γεγονός ότι ο Γενικός Δείκτης, έστω και μέσω των τελικών δημοπρασιών, πέτυχε κλείσιμο οριακά υψηλότερα των 520 μονάδων.

Σε κάθε περίπτωση, συνεχόμενα κλεισίματα υψηλότερα των 520 μονάδων, μπορούν να φέρουν προβληματισμό στο "στρατόπεδο" των "short", όμως για να μπορέσουμε να επιβεβαιώσουμε ότι η Αγορά αλλάζει τάση, μεσοπρόθεσμα, θα πρέπει να κλείσει μήνα πάνω από τις 630 μονάδες.

Τι σχολιάζουν οι αναλυτές της αγοράς

"Η ανοδική κίνηση των προηγούμενων ημερών οδήγησε τον Γενικό Δείκτη πάνω από τις 500 μονάδες, παράλληλα όμως έχει αφήσει πολλά αναπάντητα ερωτήματα" επισημαίνει ο Δημήτρης Τζάνας. Και τούτο γιατί ο "από μηχανής Θεός" που μετέδωσε αισιοδοξία και ενδυνάμωσε τη ψυχολογία των αγοραστών, οδηγώντας στην επικράτησή τους έναντι των πωλητών, δεν συνάδει με τις εξελίξεις των τελευταίων ημερών, καθώς αυτές οδηγούν σε αύξηση της αβεβαιότητας για την έκβαση των καίριων ανοικτών θεμάτων που επηρεάζουν την Ελληνική Οικονομία, τόσο στο Εσωτερικό όσο και στο Εξωτερικό.

Χωρίς ωστόσο να μπορεί να αποκλειστεί το σενάριο "κάποιοι να έχουν πληρέστερη γνώση των δεδομένων που διαμορφώνουν τα Ελληνικά δρώμενα", επιμένοντας έτσι σε κινήσεις με το σκεπτικό εκείνου που κινείται αντίθετα στο ρεύμα (contrarian movement), αναλαμβάνοντας και τον επενδυτικό κίνδυνο της επιλογής τους.

Ειδικότερα, τις προηγούμενες ημέρες η όξυνση του Προσφυγικού προβλήματος, απειλεί να μετατρέψει τη Χώρα σε απέραντο "hot spot", στο βαθμό που δεν υπάρξουν άμεσα συγκεκριμένες δράσεις και μείωση των ροών.

Οι αρνητικές συνέπειες για την Οικονομία και ειδικότερα τον Τουρισμό θα είναι αναμφισβήτητα μεγάλες.

Η Σύνοδος Κορυφής της 7/3 με τη συμμετοχή και της Τουρκίας, καλείται να λάβει σημαντικές αποφάσεις, με σοβαρό διακύβευμα, πλέον, την συνοχή της Ε.Ε.

Στο μεταξύ ο πληθωρισμός επανήλθε σε αρνητικά επίπεδα το Φεβρουάριο, με τον αποπληθωρισμό να συνιστά ορατή πλέον απειλή.

Ο Μάριο Ντράγκι πρέπει να δράσει αποφασιστικά προσφέροντας πρόσθετη ρευστότητα μετά τις 10/3, από κοινού με επενδυτικά προγράμματα από πλευράς των Κυβερνήσεων, όπως τόνισε το "G20" που αναγνώρισε ότι δεν αρκεί πλέον μόνο η νομισματική πολιτική για να αντιμετωπίσει την επερχόμενη ύφεση.

Στα καθ΄ ημάς, η Moody’s μετέθεσε την απόφασή της για αναβάθμιση της Ελληνικής Οικονομίας σε μελλοντικό χρόνο, ενώ η προσδοκώμενη έλευση των Εκπροσώπων των Δανειστών τις επόμενες ημέρες, δεν θα πραγματοποιηθεί καθώς δεν έχει ακόμη γεφυρωθεί το υφιστάμενο χάσμα ανάμεσα στις δύο Πλευρές. Εκτιμάται ωστόσο ότι αυτό θα συμβεί τελικά, οδηγώντας στο άνοιγμα της διαδικασίας αξιολόγησης της Ελληνικής Οικονομίας, με ασαφές ωστόσο το σχετικό χρονοδιάγραμμα.

"Έτσι, σύμφωνα με την εκτίμηση του διευθυντή επενδύσεων της Κύκλος ΑΧΕΠΕΥ, η συνέχιση της ανοδικής κίνησης που συντελείται με χαμηλούς όγκους και που σχετίζεται και με τη συνέχιση της διαδικασίας μετοχικής αναδιάρθρωσης (rebalancing) από τα funds εξωτερικού, είναι ακόμη εύθραυστη και στο καλύτερο σενάριο δεν θα ανατραπεί προκαλώντας νέο κύμα αποεπένδυσης από τους διακρατούντες μεγάλες θέσεις Δεικτοβαρών μετοχών στο Ελληνικό Χρηματιστήριο.

Οι διεθνείς οικονομικές εξελίξεις

Παρά το γεγονός ότι χθες το βράδυ η Wall Street ολοκλήρωσε την τελευταία συνεδρίαση του μήνα με αρνητικό πρόσημο και οι S&P 500 και Nasdaq συμπλήρωσαν τρεις συνεχόμενους πτωτικούς μήνες, σήμερα στις μεγάλες Αγορές Ασίας και Ειρηνικού επικράτησαν οι αγοραστές, με "κόκκινη παραφωνία" τον Κορεάτικο Kospi (-0,18%). Τα μεγαλύτερα κέρδη για τον Ινδικό δείκτη Sensex 30 (+3,38%).

Θετικό κλίμα στην Ευρώπη, ενώ με ανοδικές διαθέσεις ξεκίνησε η συνεδρίαση στο NYSE.

Παρά το ανοδικό ξεκίνημα, US Oil και Χρυσός γυρίζουν σε απώλειες, ενώ χαμηλότερα υποχωρεί και το Ευρώ.

Ξεκινώντας εξ Ανατολών, ο δείκτης μεταποίησης PMI της Κίνας, έπεσε στο 49 το Φεβρουάριο από 49,4 τον προηγούμενο μήνα. Πρόκειται για τον έβδομο συνεχόμενο μήνα συρρίκνωσης της μέτρησης της μεταποιητικής δραστηριότητας. Η μέση πρόβλεψη των αναλυτών της "Wall Street Journal" ήταν 49,4.

Από την άλλη και σύμφωνα με το Reuters που επικαλείται δύο πηγές που συνδέονται με την Ηγεσία της Χώρας, η Κίνα στοχεύει να απολύσει 5 με 6 εκατ. εργαζόμενους από "Επιχειρήσεις - ζόμπι" ή Τομείς που πλήττονται λόγω της υπερπροσφοράς τα επόμενα δυο με τρία χρόνια, αρχής γενομένης από τον Τομέα του Άνθρακα και του Χάλυβα.

Στην Ιαπωνία, το Υπουργείο Οικονομικών πούλησε 10ετή ομόλογα με επιτόκιο 0,1% στη μέση τιμή των 101,25 γεν, παράγοντας μια απόδοση -0,024% αν διατηρηθούν μέχρι τη λήξη τους.

Ερχόμενοι στην Ευρώπη, με τον βραδύτερο ρυθμό των τελευταίων 12 μηνών επεκτάθηκε η μεταποιητική δραστηριότητα της Ευρωζώνης τον Φεβρουάριο. Ο δείκτης PMI του Τομέα Μεταποίησης υποχώρησε στο 51,2 τον Φεβρουάριο από 52,3 τον Ιανουάριο, έναντι του 51 που ήταν η εκτίμηση.

Το ποσοστό Ανεργίας συνεχίζει να πέφτει στην Ευρωζώνη. Όπως ανακοίνωσε η Eurostat, το ποσοστό της Ανεργίας στις 19 Χώρες της Ζώνης του Κοινού Νομίσματος έπεσε στο 10,3% τον Ιανουάριο από 10,4% το Δεκέμβριο, αγγίζοντας το χαμηλότερο επίπεδό της από τον Αύγουστο του 2011.

Μεταφερόμενοι στις ΗΠΑ, η μεταποιητική δραστηριότητα συρρικνώθηκε για πέμπτο διαδοχικό μήνα τον Φεβρουάριο. Ο δείκτης Μεταποίησης του ISM διαμορφώθηκε στις 49,5 μονάδες, έναντι 48,2 μονάδων τον Ιανουάριο, ενώ οι οικονομολόγοι που συμμετείχαν σε δημοσκόπηση του MarketWatch προέβλεπαν πως ο δείκτης θα φθάσει στο 48,7%. Σημειωτέον, πως τα επίπεδα κάτω του 50% σηματοδοτούν συρρίκνωση. Ο δείκτης βρίσκεται κάτω του 50% για πέμπτο διαδοχικό μήνα

Αύξηση 1,5% σημείωσαν τον Ιανουάριο οι κατασκευαστικές δαπάνες και διαμορφώθηκαν στο εποχικά προσαρμοσμένο μέγεθος των $1,14 δισ όπως ανακοίνωσε το Υπουργείο Εμπορίου. Οι μέσες εκτιμήσεις των αναλυτών σε δημοσκόπηση του MarketWatch έκαναν λόγο για άνοδο μόλις 0,2%.

Στα επιμέρους, ομόλογα $12 δισ πούλησε την Δευτέρα η Exxon Mobil, μια εβδομάδα αφότου η Moody’s έθεσε σε αρνητικό outlook την πιστοληπτική αξιολόγηση "ΑΑΑ".

Σύμφωνα με τους Financial Times, ήταν η μεγαλύτερη έκδοση χρέους στην ιστορία της Mobil και αντανακλά την αύξηση του δανεισμού που έχει προκαλέσει η βουτιά στις τιμές του Αργού Πετρελαίου και του Φυσικού Αερίου. Το μεγαλύτερο μέρος της έκδοσης χρέους καλύφθηκε από την πώληση 30ετών ομολόγων $2,5 δισ με απόδοση 150 μονάδες βάσης μεγαλύτερη από το αντίστοιχο Αμερικάνικο ομόλογο Δημοσίου. Το νούμερο αυτό ήταν έξι μονάδες βάσης υψηλότερο, από την μέση απόδοση του εταιρικού χρέους αντίστοιχης ωρίμανσης και αξιολόγησης.

"Άλλος ένας μεγάλος 'σεισμός', στο Παγκόσμιο Χρηματοπιστωτικό Σύστημα πλησιάζει", σύμφωνα με τον πρώην διοικητή της Τράπεζας της Αγγλίας, Mervyn King, ο οποίος πιστεύει πως οι πιεσμένες Κεντρικές Τράπεζες έχουν τραβήξει την νομισματική πολιτική στα όριά της, παγιδευμένες σε μία πολιτική χαμηλών επιτοκίων, λόγω της πεποίθησής τους ότι η λύση για την αδύναμη ζήτηση είναι τα νέα προγράμματα νομισματικής τόνωσης της οικονομίας.

Λιγότερο αισιόδοξος για τις προοπτικές της ανάπτυξης και του πληθωρισμού δήλωσε ο Αξιωματούχος της Fed, William Dudley, υποστηρίζοντας πως το outlook έχει επιδεινωθεί μετά την πρόσφατη αναταραχή στις Αγορές, ενώ τα καθοδικά ρίσκα έχουν ενισχυθεί. Σύμφωνα με το Bloomberg, ο κ. Dudley ανέφερε πως "οι πιο σφικτές χρηματοπιστωτικές συνθήκες στο εξωτερικό έχουν αντίκτυπο στην Οικονομία των ΗΠΑ και ότι οι Φορείς πρέπει να το λάβουν υπόψη τους για την αξιολόγηση της νομισματικής πολιτικής". Σημειώνεται πως η επόμενη συνάντηση της Fed θα πραγματοποιηθεί στις 15 με 16 Μαρτίου.

"Το μεγάλο επιχείρημα για υπερβολικά χαμηλά επιτόκια και για πολύ μεγάλο χρονικό διάστημα, έχει τον κίνδυνο ότι στρεβλώνει το επενδυτικό μοντέλο σε πραγματικές επενδύσεις" ανέφερε στην τηλεόραση του Bloomberg ο Alan Greenspan (ο οποίος γίνεται 90 χρονών στις 6 Μαρτίου). Ο Greenspan δήλωσε πως δεν είναι αισιόδοξος για την Ανάπτυξη στις ΗΠΑ, ή σε Παγκόσμιο επίπεδο, κυρίως επειδή οι επενδύσεις των Επιχειρήσεων είναι τόσο χαμηλά, υπονομεύοντας την ικανότητα των εταιρειών να είναι πιο παραγωγική. Προέβλεψε πως η τιμή του Πετρελαίου θα σταθεροποιηθεί σε χαμηλότερα επίπεδα και αυτό θα αποτρέψει τους Παραγωγούς από την διάνοιξη νέων πηγαδιών.

"Οι προοπτικές για τον πληθωρισμό στην Ευρωζώνη είναι πιο αδύναμες από ότι αναμενόταν και η Ευρωπαϊκή Κεντρική Τράπεζα θα λάβει υπόψη της τα αυξημένα ρίσκα και τις αβεβαιότητας στην συνεδρίαση του Μαρτίου", αναφέρει ο Μάριο Ντράγκι σε επιστολή του σε ευρωβουλευτή.

Επιστροφή στο ΧΑ

Ο Δείκτης Οικονομικού Κλίματος του ΙΟΒΕ για την Ελλάδα επιδεινώνεται τον Φεβρουάριο και διορθώνει την αύξηση που είχε σημειωθεί τον Ιανουάριο. Έτσι, πλέον, διαμορφώνεται στις 89 (από 91,6) μονάδες, σε επίδοση πολύ πάντως χαμηλότερη έναντι της αντίστοιχης περυσινής (98,8 μονάδες).

Από την άλλη και σύμφωνα με τις εκτιμήσεις του ΙΝ.ΕΜ.Υ. της Ε.Σ.Ε.Ε., τον Φεβρουάριο 2016, οι Εισαγωγές αναμένεται να καταγράψουν την μεγαλύτερη πτώση (18,3%) και οι Εξαγωγές πτώση 7,4%. Όσον αφορά στην εξέλιξη του κύκλου εργασιών των καταστημάτων λιανικής, τον Φεβρουάριο 2011-2016, εκτιμάται ότι η πτώση θα κυμανθεί από 12%-18% (2,33 έως 2,50 δισ ευρώ), ξεπερνώντας δηλαδή την πτώση 13%, που σημειώθηκε τον Φεβρουάριο του 2013.

Ο εποχικά προσαρμοσμένος Δείκτης Υπευθύνων Προμηθειών PMI της Markit για τον Τομέα Μεταποίησης στην Ελλάδα έκλεισε στις 48,4 μονάδες τον Φεβρουάριο. Χαμηλότερη από τις 50,0 μονάδες του Ιανουαρίου, η πρόσφατη τιμή, υπέδειξε ύφεση του μεταποιητικού τομέα στην Ελλάδα.

Τη μεγάλη απαισιοδοξία των επιχειρηματιών στην Ελλάδα καταγράφει έρευνα της Grant Thornton για την Παγκόσμια Οικονομία το 2016. Ειδικότερα, στην Ελλάδα, το ποσοστό αισιοδοξίας ανέρχεται σε -50%, σημειώνοντας μια ελαφρά αύξηση από το -60% το 3ο τρίμηνο του 2015. Επίσης, μόλις το 4% των Ελληνικών Επιχειρήσεων σχεδιάζει μισθολογικές αυξήσεις, έναντι ποσοστού 74% Παγκοσμίως, που αποτελεί το υψηλότερο από το 2011.

Τα ποσοστά προβλεπόμενης ανάπτυξης για την Ευρωζώνη (1,6%) είναι σχεδόν αμετάβλητα από το 2015, με τη Γερμανία (1,6%), τη Γαλλία (1,5%) και την Ιταλία (1,3%) να καταγράφουν προβλέψεις για πιο γρήγορη ανάπτυξη φέτος, σε σύγκριση µε το τελευταίο έτος. Επίσης, η συρρίκνωση της Οικονομίας στην Ελλάδα θα επιβραδυνθεί στο -1,3% σε σύγκριση με το προβλεπόμενο ποσοστό -2,3% το 2015.

Όσον αφορά τα "υπόλοιπα" της σημερινής συνεδρίασης, ο Γενικός Δείκτης κινήθηκε μεταξύ 508,76 (-1,54%) και 522,98 μονάδων (+1,21%). Στις 17.00 βρέθηκε στις 517,69 (+0,19%) και μέσω των τελικών δημοπρασιών ολοκλήρωσε την συνεδρίαση στις 520,08 μονάδες με ημερήσια κέρδη 0,65%.

Ο τζίρος, ο χαμηλότερος των τελευταίων τριών συνεδριάσεων, προσγειώθηκε στα 67,7 εκατ. από τα οποία τα 3,8 εκατ. αφορούσαν προσυμφωνημένες συναλλαγές (ΕΥΡΩΒ, ΦΡΛΚ, ΙΝΛΟΤ, ΚΥΠΡ, ΟΤΕ). Alpha Bank και Jumbo απέσπασαν το 40% της συνολικής μικτής αξίας συναλλαγών, ενώ στην τελευταία και μετά τις 17.00 άλλαξαν χέρια 973027 τεμ. στην τιμή κλεισίματος (όχι "πακέτο").

Από τις μετοχές του FTSE25 και όπως προαναφέρθηκε, μόνο οι Αεροπορία Αιγαίου και ΕΕΕ δεν ήλθαν σε επαφή με το αρνητικό πρόσημο.

Αντίθετα, μόνιμα στο "κόκκινο" κινήθηκαν οι Grivalia, ΔΕΗ και ΟΛΠ. Μέσω των τελικών δημοπρασιών, στο υψηλό ημέρας έκλεισαν Jumbo και ΟΠΑΠ και στα χαμηλά ημέρας η Viohalco.

Ικανοποιητική η τελική εικόνα με 55 ανοδικές μετοχές, έναντι 39 πτωτικών, ενώ 11 τίτλοι ολοκλήρωσαν την συνεδρίαση με κέρδη μεγαλύτερα του 8% (ξεχώρισε το 100% για το ΑΛΦΑΤΠ).

---ΧΠΑ

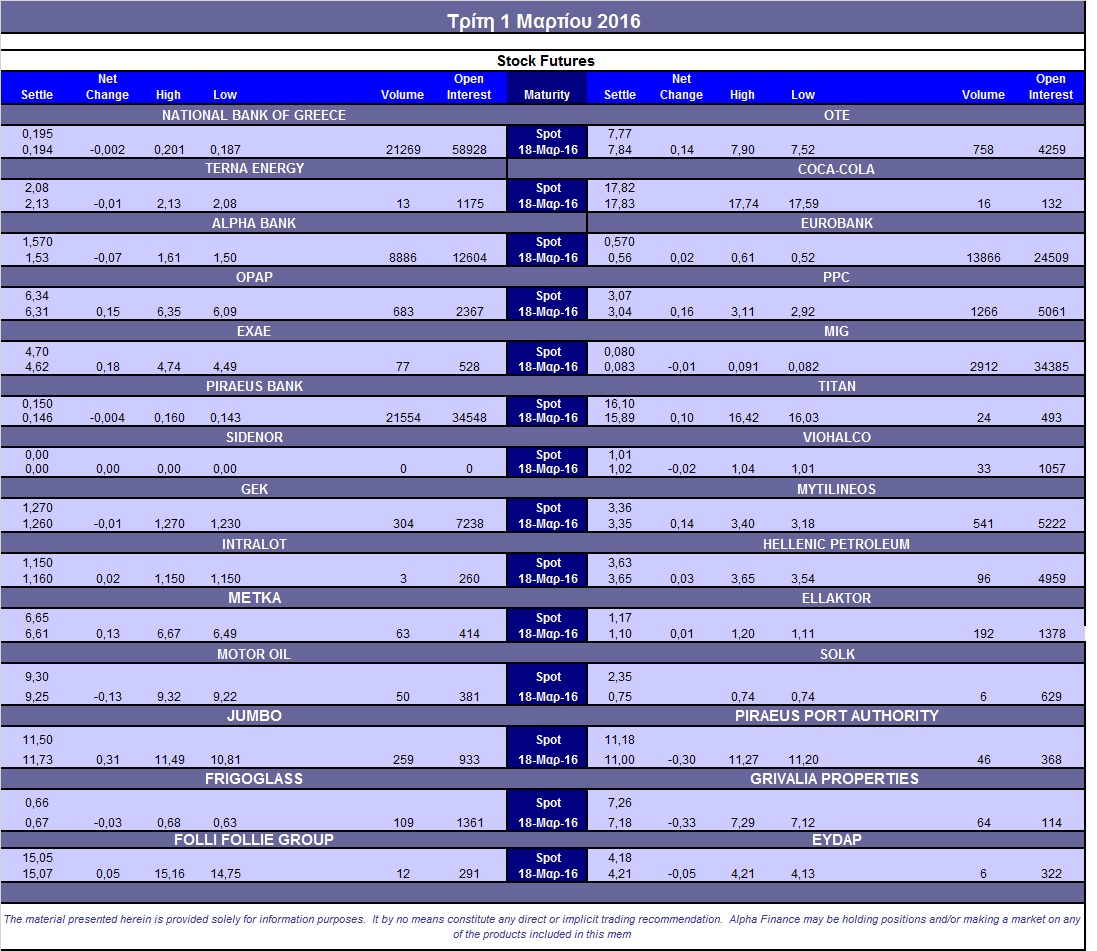

Με σχετική επιφυλακτικότητα ακολούθησε η Αγορά Παραγώγων την κίνηση της spot Αγοράς, ενώ μικρή αύξηση παρουσίασαν οι συναλλαγές στα συμβόλαια του δείκτη και ανεπαίσθητη μείωση στα Σ.Μ.Ε. επί μετοχών (73.614 συμβόλαια).

Στα 12.293 συμβόλαια του δείκτη, μειώθηκαν οι ανοιχτές θέσεις για τον πρώτο μήνα (Μάρτιος).

Τα συμβόλαιο του δείκτη υψηλής κεφαλαιοποίησης (συνολικά 4.706, 4.047 για τον Μάρτιο και 659 για τον Απρίλιο - τιμή εκκαθάρισης για τον πρώτο μήνα, 138,75) κινήθηκε μεταξύ 135,75 και 142,25 μονάδων, αυξάνοντας την υποτίμηση στο 1,75%, σύμφωνα με την τιμή εκκαθάρισης.

Επέστρεψε δριμύτερος ο αξιοσημείωτος δανεισμός τίτλων (902.405 Eurobank, 200.355 Πειραιώς, 433.716 Alpha Bank, 8.700 ΔΕΗ, 5.070 Grivalia, 6.500 Jumbo, 325.302 Εθνική, 8.100 ΕΧΑΕ. 10.000 ΟΠΑΠ, 22.050 ΟΤΕ), ενώ συνεχίστηκαν οι συναλλαγές στα Σ.Μ.Ε. επί μετοχών με κυριότερες σε ΟΠΑΠ (695), ΔΕΗ (1.266), Alpha Bank (8.940), Eurobank (14.168), Πειραιώς (21.554), Εθνική (21.269), MIG (2.912), ΟΤΕ (758), ΕΧΑΕ (147), Ελλάκτωρα (262), Μυτιληναίο (571), ΓΕΚ (304), Frigoglass (109), Jumbo (259).

Να σημειωθεί ότι τα αναγραφόμενα Σ.Μ.Ε. επί μετοχών αφορούν όλους τους μήνες, ενώ ο πίνακας στο τέλος του σχολίου αναφέρεται μόνο στα συμβόλαια επί μετοχών του πρώτου μήνα.

Σύμφωνα με την Alpha Finance, η τεκμαρτή μεταβλητότητα ενός μηνός στα at-the-money δικαιώματα του δείκτη FTSE/ASE Large Cap μειώθηκε στο 41%, ενώ ο όγκος συναλλαγών ήταν στα 583 δικαιώματα (391 αγοράς και 192 πώλησης).

Οι περισσότερο δανεισμένοι τίτλοι, μόνο από OTC καθώς το Χ.Α., πλέον, στην συγκεντρωτική κατάσταση του ΗΔΤ δεν δημοσιεύει τους δανεισμούς από την ΕΧΑΕ, είναι: Εθνική (1.020.526 τεμ.). Πειραιώς (1.183.662 τεμ.), Alpha Bank (5.846.605 τεμ.) και Eurobank (1.267.981 τεμ.), ΔΕΗ (1.601.224 τεμ.).

Πηγή: Alpha Finance