Οι κρίσεις αποκαλύπτουν τις ευπάθειες. Και αυτή η κρίση δεν αποτελεί εξαίρεση. Μεταξύ άλλων, ο κορωνοϊός έχει αποκαλύψει τα εύθραυστα σημεία στα χρηματοπιστωτικά συστήματα. Αυτό δεν αποτελεί έκπληξη. Όπως και προηγουμένως, η εξάρτηση από την υψηλή μόχλευση ως του «μαγικού δρόμου» για αυξημένη κερδοφορία έχει οδηγήσει σε ιδιωτικά κέρδη και δημόσιες διασώσεις.

Το κράτος, υπό τη μορφή των κεντρικών τραπεζών και κυβερνήσεων, έρχεται ως διασώστης των χρηματοοικονομικών, σε κολοσσιαία κλίμακα. Αυτό έπρεπε να το κάνει. Πρέπει όμως να μάθουμε από το γεγονός αυτό. Την περασμένη φορά, ήταν οι τράπεζες. Αυτή τη φορά, πρέπει να κοιτάξουμε και τις κεφαλαιαγορές.

Η τελευταία έκθεση του ΔΝΤ για την Παγκόσμια Χρηματοοικονομική Σταθερότητα δίνει λεπτομέρειες για τα σοκ: οι τιμές των μετοχών πέφτουν, τα spread κινδύνου επί των δανείων διευρύνονται, οι τιμές του πετρελαίου κάνουν βουτιά. Ως συνήθως, υπήρξε φυγή προς την ποιότητα. Όμως η ρευστότητα «στέγνωσε» ακόμα και στις παραδοσιακά βαθιές αγορές. Οι επενδυτές με υψηλή μόχλευση δέχθηκαν σοβαρές πιέσεις. Οι πιέσεις στη χρηματοδότηση των αναδυόμενων οικονομιών είναι ιδιαίτερα έντονες.

Το μέγεθος της χρηματοοικονομικής αναταραχής αντανακλά εν μέρει το μέγεθος του οικονομικού σοκ. Αποτελεί επίσης υπενθύμιση αυτού που μας έμαθε ο μακαρίτης ο Hyman Minsky: το χρέος προκαλεί ευθραυστότητα.

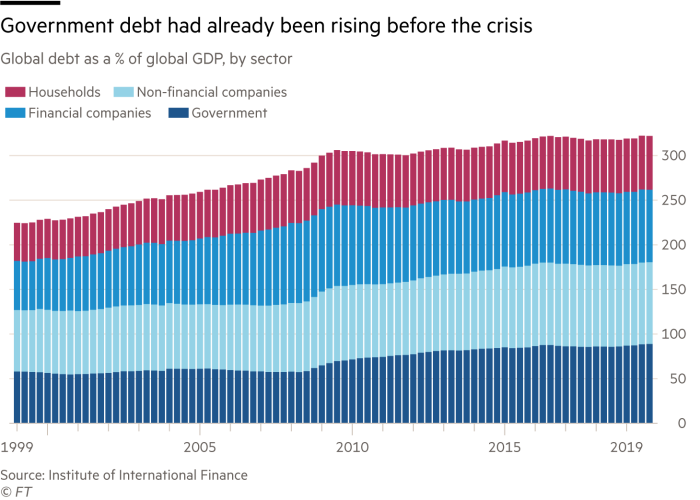

Μετά την παγκόσμια χρηματοπιστωτική κρίση, τα χρέη συνέχισαν να αυξάνονται. Συγκεκριμένα, το χρέος των εταιρειών εκτός χρηματοπιστωτικού τομέα αυξήθηκε κατά 13 ποσοστιαίες μονάδες μεταξύ του Σεπτεμβρίου 2008 και του Δεκεμβρίου 2019, σε σχέση με το παγκόσμιο ΑΕΠ. Το χρέος των κυβερνήσεων, που ανέλαβαν και το μεγαλύτερο μέρος του βάρους μετά την κρίση, αυξήθηκε κατά 30 ποσοστιαίες μονάδες. Αυτό το «φόρτωμα» στους «ώμους» των κυβερνήσεων τώρα θα ξανασυμβεί, αλλά σε τεράστια κλίμακα.

Η έκθεση του ΔΝΤ δίνει μια ξεκάθαρη άποψη για τα εύθραυστα σημεία. Σημαντικοί κίνδυνοι προκύπτουν από τους asset managers που αναγκάζονται να πωλούν assets, από μοχλευμένα τμήματα του εταιρικού κλάδου εκτός χρηματοοικονομικού τομέα, από ορισμένες αναδυόμενες αγορές, ακόμα και από ορισμένες τράπεζες.

Ενώ οι τελευταίες δεν βρίσκονται στο επίκεντρο της ιστορίας αυτής, ωστόσο εξακολουθούν να υπάρχουν λόγοι ανησυχίας, παρά τις κινήσεις ενίσχυσης των τραπεζών που έγιναν κατά το παρελθόν. Αυτό το σοκ, επισημαίνεται στην έκθεση, είναι πιθανό να είναι ακόμα πιο σοβαρό από αυτό που προβλέπεται στα stress tests του ΔΝΤ. Οι τράπεζες παραμένουν ιδρύματα με υψηλή μόχλευση, ιδιαίτερα εάν χρησιμοποιήσουμε την αγοραία αξία των assets. Όπως σημειώνεται στην έκθεση, «η μέση προσαρμοσμένη στην αγορά κεφαλαιοποίηση είναι πλέον υψηλότερη απ’ ό,τι το 2008 μόνο στις ΗΠΑ». Η πιθανότητα οι τράπεζες να χρειαστούν επιπλέον κεφάλαια δεν είναι μικρή.

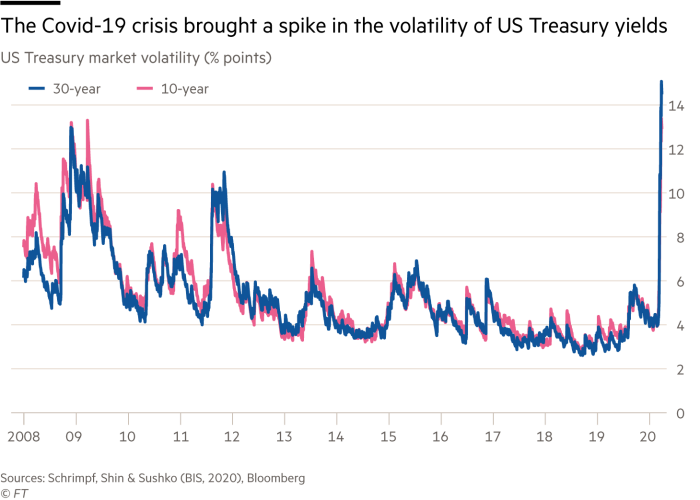

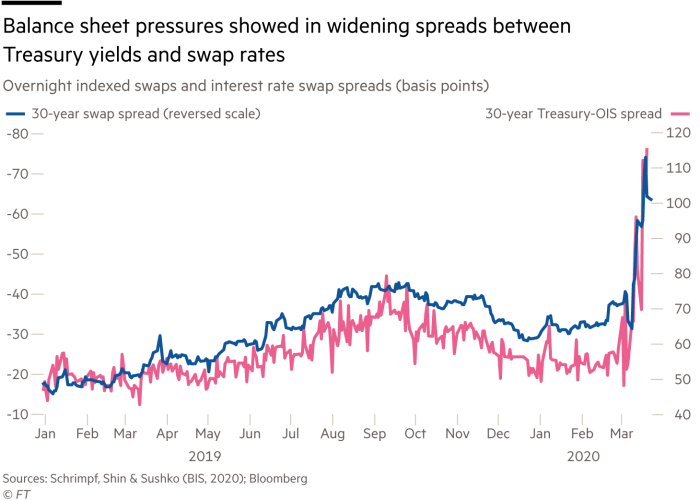

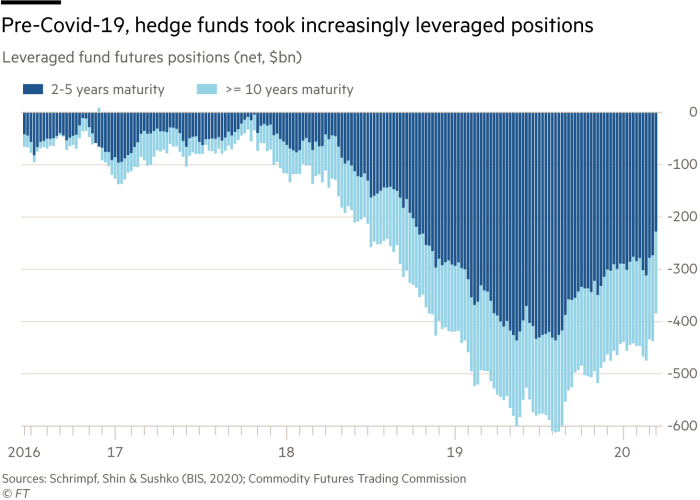

Ωστόσο, οι κεφαλαιαγορές είναι αυτές που βρίσκονται στην «καρδιά» του δράματος. Συγκεκριμένα stories είναι ιδιαίτερα αποκαλυπτικά. Η Τράπεζα Διεθνών Διακανονισμών έχει μελετήσει ένα περίεργο επεισόδιο των μέσων Μαρτίου, όταν οι αγορές για κρατικά ομόλογα βίωσαν εξαιρετική αναταραχή. Αυτό συνέβη λόγω της αναγκαστικής πώλησης treasuries από επενδυτές που επεδίωκαν «να εκμεταλλευτούν τις μικρές διαφορές στις αποδόσεις μέσω της χρήσης της μόχλευσης». Αυτού του είδους η «στρατηγική long-short» έγινε «γνωστή» από την κατάρρευση της Long Term Capital Management το 1998. Είναι επίσης μια στρατηγική ευάλωτη στην αυξανόμενη μεταβλητότητα και τη μειούμενη ρευστότητα της αγοράς. Αυτά προκαλούν απώλειες mark-to-market. Στη συνέχεια, όταν «σκάσει» ένα margin, οι επενδυτές αναγκάζονται να πουλήσουν assets για να κλείσουν τις θέσεις τους.

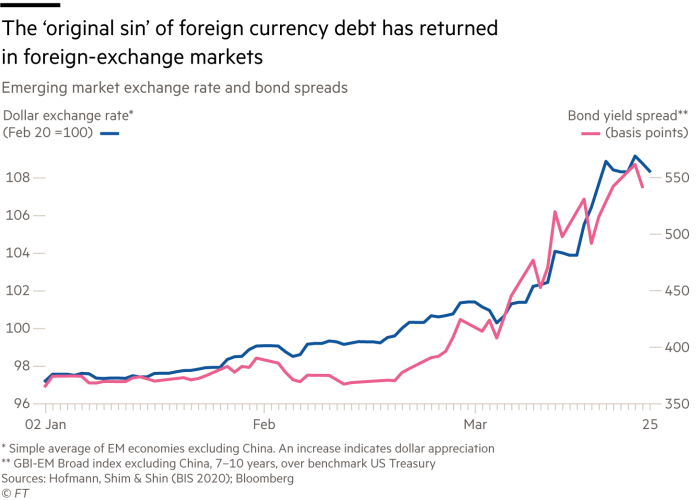

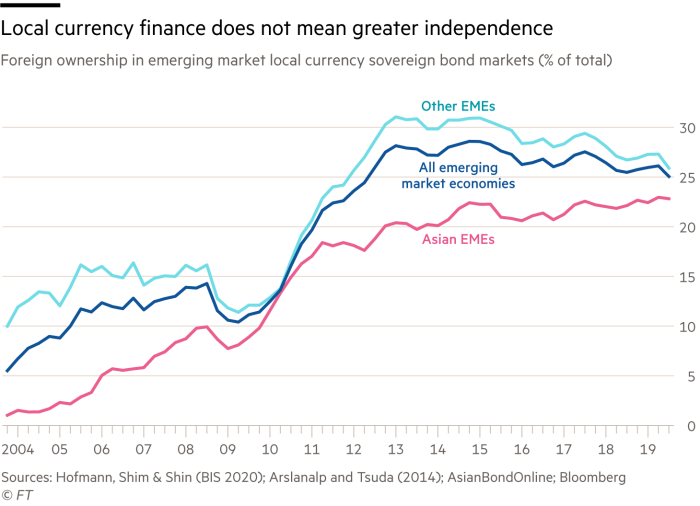

Μια άλλη ιστορία που διαφωτίστηκε από την BIS, μιλά για τις αναδυόμενες οικονομίες. Μια σημαντική πρόσφατη εξέλιξη ήταν η αυξανόμενη χρήση ομολόγων σε τοπικά νομίσματα για να χρηματοδοτούνται οι κρατικές δαπάνες. Όταν όμως οι τιμές αυτών των ομολόγων μειώθηκαν λόγω της κρίσης, το ίδιο συνέβη και με τις ισοτιμίες, αυξάνοντας τις απώλειες για τους ξένους επενδυτές. Αυτές οι καταρρεύσεις στις συναλλαγματικές ισοτιμίες επιδεινώνουν τη φερεγγυότητα ορισμένων εγχώριων δανειοληπτών (κυρίως επιχειρήσεων) με χρέη σε ξένο νόμισμα. Η ανικανότητα να δανειστούν σε τοπικό νόμισμα κάποτε ονομαζόταν «προπατορικό αμάρτημα». Αυτό δεν έχει περάσει, όπως υποστηρίζουν οι Augustin Carstens και Hyun Song Shin της BIS. Απλώς «έχει περάσει από τους δανειολήπτες στους δανειοδότες».

Ένα άλλο σημαντικό ζήτημα των κεφαλαιαγορών, είναι ο ρόλος του private equity και άλλων στρατηγικών υψηλής μόχλευσης στην αύξηση των αναμενόμενων αποδόσεων, αλλά και των ρίσκων, στο corporate finance. Τέτοιες προσεγγίσεις είναι ιδανικά σχεδιασμένες για να μειώνουν την ανθεκτικότητα σε περιόδους οικονομικών και χρηματοπιστωτικών πιέσεων. Οι κυβερνήσεις και οι κεντρικές τράπεζες έχουν τώρα αναγκαστεί να τις διασώσουν, όπως είχαν αναγκαστεί να διασώσουν τις τράπεζες την περίοδο της χρηματοπιστωτικής κρίσεως. Αυτό θα ενισχύσει τις στρατηγικές «κορώνα, κερδίζω - γράμματα, χάνεις». Το μέγεθος των διασώσεων των κεντρικών τραπεζών και των κυβερνήσεων είναι τόσο μεγάλο, που ο ηθικός κίνδυνος θα πρέπει να είναι διάχυτος.

Η κρίση έχει αποκαλύψει πολλά εύθραυστα σημεία. Έχει επίσης δείξει για μια ακόμα φορά την άβολα συμβιωτική σχέση μεταξύ του χρηματοοικονομικού κλάδου και του κράτους. Βραχυπρόθεσμα, θα πρέπει να προσπαθήσουμε να περάσουμε αυτή την κρίση με όσο το δυνατόν λιγότερες ζημιές. Πρέπει επίσης, όμως, να μάθουμε και από αυτήν, για το μέλλον.

Μια συστηματική αξιολόγηση των ευάλωτων σημείων των κεφαλαιαγορών, όπως αντίστοιχα έγινε με τις τράπεζες μετά τη χρηματοπιστωτική κρίση, είναι τώρα ουσιώδης. Ένα ζήτημα είναι το πώς οι αναδυόμενες οικονομίες θα μειώσουν την επίπτωση της νέας εκδοχής του «προπατορικού αμαρτήματος». Ένα άλλο είναι τι θα γίνει με τη μόχλευση του ιδιωτικού τομέα και τον τρόπο με τον οποίον το ρίσκο καταλήγει στους ισολογισμούς των κυβερνήσεων. Αυτό το βλέπω σαν να προσπαθούμε να διαχειριστούμε τον καπιταλισμό με όσο το δυνατόν λιγότερα ριψοκίνδυνα κεφάλαια. Αυτό δεν έχει νόημα. Δημιουργεί ένα μικροοικονομικό έργο -εξαλείφοντας τα κίνητρα για να χρηματοδοτείται τόσο βαριά, μέσω ομολόγων, ο ιδιωτικός τομέας- και ένα μακροοικονομικό -μειώνοντας την εξάρτηση από το χρέος για να παράγεται συνολική ζήτηση.

Το μεγάλο ερώτημα τώρα είναι εάν τα ουσιώδη συστήματα που κρατούν σε λειτουργία τις κοινωνίες μας είναι επαρκώς ανθεκτικά. Η απάντηση είναι «όχι». Αυτού του είδους τα ερωτήματα τολμά να αντιμετωπίσει η Μονάδα Νέων Προσεγγίσεων προς τις Οικονομικές Προκλήσεις του ΟΟΣΑ. Αναπόφευκτα, έχει προκαλέσει μεγάλη αντιπαράθεση. Ωστόσο, είναι αξιοθαύμαστο που ένας διεθνής οργανισμός τολμά να το κάνει. Η κρίση μάς έδειξε το γιατί.

Δεν αντέχουμε τον εφησυχασμό. Χρειάζεται να επανεκτιμήσουμε την ανθεκτικότητα των οικονομικών, κοινωνικών και υγειονομικών διακανονισμών μας. Η επικέντρωση στα χρηματοοικονομικά θα πρέπει να αποτελεί σημαντικό μέρος αυτής της προσπάθειας.

© The Financial Times Limited 2020. All rights reserved.

FT and Financial Times are trademarks of the Financial Times Ltd.

Not to be redistributed, copied or modified in any way.

Euro2day.gr is solely responsible for providing this translation and the Financial Times Limited does not accept any liability for the accuracy or quality of the translation

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα

Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα