O θρυλικός επενδυτής αξίας Μπέντζαμιν Γράχαμ είχε δώσει κάποτε την εξής συμβουλή: «Η συσχέτιση του τιμήματος που καταβάλλεται με αυτό που προσφέρεται αποτελεί ένα ανεκτίμητο προσόν στις επενδύσεις».

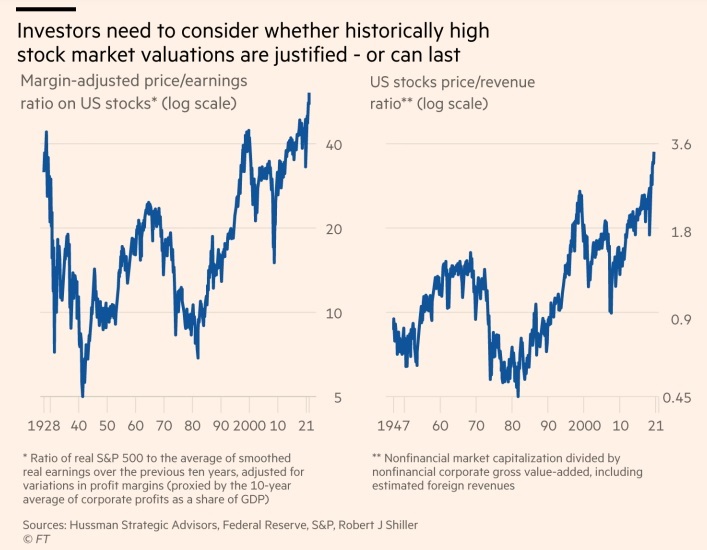

Μετά τα πρόσφατα ρεκόρ σε μια σειρά από δείκτες αποτίμησης της αξίας των μετοχών, οι επενδυτές είναι αντιμέτωποι με μια σπάνια ευκαιρία να υιοθετήσουν τον κριτικό τρόπο σκέψης που ενθάρρυνε ο Γκράχαμ.

Στις αγορές και τις οικονομίες οι πεποιθήσεις των ατόμων καθορίζουν συμπεριφορές, παράγοντας συνολικά αποτελέσματα τα οποία στη συνέχεια επηρεάζουν με τη σειρά τους τις πεποιθήσεις. Βραχυπρόθεσμα, ίσως είναι αδιάφορο αν αυτά τα συστήματα πεποιθήσεων είναι βάσιμα. Δεν ισχύει το ίδιο όσον αφορά τον μακροπρόθεσμο ορίζοντα.

Ένα από τα πιο σημαντικά στοιχεία του συστήματος πεποιθήσεων που στηρίζει τις αποτιμήσεις ρεκόρ και τις πωλήσεις χρέους είναι η ιδέα ότι η ρευστότητα των κεντρικών τραπεζών έχει τη δυνατότητα να συντηρεί για πάντα αυξημένες αποτιμήσεις. Μετά από χρόνια παρεμβάσεων στις αγορές οι κεντρικές τράπεζες έχουν μετατραπεί σε εργαλεία αυτοεκπληρούμενης κερδοσκοπίας. Απλές φράσεις όπως «στήριξη από τη Fed» λογίζονται πλέον ως ολοκληρωμένες επενδυτικές στρατηγικές.

Παράδειγμα αυτής της εμπιστοσύνης αποτελεί η σχεδόν καθολική αποδοχή ότι οι αποτιμήσεις ρεκόρ στις αγορές μετοχών δικαιολογούνται λόγω των χαμηλών επιτοκίων. Αλλά τι σημαίνει «δικαιολογούνται»;

Είναι αυτονόητο ότι όσο υψηλότερη είναι η τιμή που καταβάλλει κάποιος σήμερα για κάποια μελλοντική εισοδηματική ροή, τόσο μικρότερη θα είναι η μακροπρόθεσμη απόδοση που μπορεί να περιμένει. Οι αυξημένες αποτιμήσεις των μετοχών μειώνουν τις μελλοντικές αποδόσεις της αγοράς μετοχών. Τα ιστορικά χαμηλά επιτόκια μπορεί να «δικαιολογούν» τις αποτιμήσεις ρεκόρ, αλλά μόνο κατά τον ίδιο τρόπο που το να μπήξεις στο μάτι σου ένα ξύλο «δικαιολογεί» το να λιώσεις τον αντίχειρά σου με ένα σφυρί.

Tα πράγματα είναι χειρότερα αν, όπως στις τελευταίες δεκαετίες, τα χαμηλά επιτόκια συνοδεύονται από υποτονική ανάπτυξη και εταιρικά κέρδη. Τότε οι αποτιμήσεις ρεκόρ απλώς κάνουν την κατάσταση πιο δύσκολη.

Ίσως είναι χρήσιμο να εξετάσουμε κριτικά την πεποίθηση ότι η «ρευστότητα» των κεντρικών τραπεζών είναι ένας αξιόπιστος μηχανισμός για τη στήριξη των αποτιμήσεων. Οι αγορές στοιχείων ενεργητικού από τις κεντρικές τράπεζες λειτουργούν απομακρύνοντας έντοκα χρεόγραφα από χέρια ιδιωτών και τα αντικαθιστούν με χρήμα βάσης που αποφέρει μηδενικό τόκο (αποθέματα τραπεζών και νόμισμα). Όπως οι μετοχές, τα ομόλογα ή οποιοδήποτε άλλο χρεόγραφο, όταν δημιουργείται χρήμα βάσης πρέπει να διακρατείται ανά πάσα στιγμή από κάποιον μέχρι να αποσυρθεί από μια κεντρική τράπεζα.

Οι αγορές στοιχείων ενεργητικού των κεντρικών τραπεζών «στηρίζουν» την αγορά μετοχών κυρίως διογκώνοντας τη δυσφορία των επενδυτών οι οποίοι πρέπει, συνολικά, να διακρατήσουν αυτό το χρήμα βάσης μηδενικού τόκου. Τη στιγμή που κάποιος επιχειρήσει να τοποθετήσει αυτή τη ρευστότητα «μέσα» στην αγορά μετοχών», βγαίνει αμέσως «έξω» μέσω των χεριών ενός πωλητή.

Η ρευστότητα δεν «κάθετα στην άκρη». Δεν υπάρχει άκρη. Το χρήμα βάσης δεν μπορεί να πάρει άλλη μορφή μέχρι να αποσυρθεί.

Η δυσφορία με τη χαμηλότοκη ρευστότητα μπορεί δίχως αμφιβολία να διογκώσει την κερδοσκοπική αναζήτηση αποδόσεων σε άλλα στοιχεία ενεργητικού, αλλά μόνο αν οι επενδυτές αναμένουν υψηλότερες αποδόσεις σε αυτές τις εναλλακτικές. Η κερδοσκοπική αναζήτηση αποδόσεων έθρεψε τη φούσκα στα τιτλοποιημένα στεγαστικά δάνεια και τις τιμές των ακινήτων που οδήγησε στην παγκόσμια χρηματοοικονομική κρίση, αλλά η διαρκής χαλάρωση από τη Fed δεν βοήθησε ιδιαίτερα στην αποτροπή της κρίσης όταν άρχισε να επικρατεί κλίμα αποστροφής του ρίσκου. Αυτό το έκανε η χαλάρωση των κριτηρίων για την αποτίμηση των στοιχείων ενεργητικού των τραπεζών τον Μάρτιο του 2009. Με τις αποτιμήσεις σε επίπεδα ρεκόρ, οι αγορές στηρίζονται και πάλι στην ψυχολογική προθυμία των επενδυτών να αποκλείσουν την πιθανότητα απωλειών στις αγορές.

Οι κεντρικοί τραπεζίτες εμφανίζονται πρόθυμοι να αγνοήσουν τις κερδοσκοπικές αποτιμήσεις για χάρη της επίτευξης της «διπλής εντολής» τους για τον πληθωρισμό και την ανεργία. Η προσήλωση αυτή θα μπορούσε να δικαιολογηθεί αν η ενεργητική νομισματική πολιτική είχε μεγάλο και αξιόπιστο αντίκτυπο σε αυτές τις οικονομικές μεταβλητές και μόνο δευτερογενείς επιπτώσεις στη χρηματοοικονομική αστάθεια, αντί να ισχύει το αντίθετο.

Μπορεί κανείς να αποκρούσει τις ανησυχίες αυτές αν παρατηρήσει ότι, τα τελευταία χρόνια, οι αποτιμήσεις δεν διαδραμάτισαν ρόλο. Αναμφίβολα, αν η υπερτίμηση από μόνη της ήταν αρκετή για να οδηγήσει χαμηλότερα τις αγορές, τότε δεν θα σημειώνονταν ποτέ οι ακραίες αποτιμήσεις που παρατηρήθηκαν το 1929, το 2000 και σήμερα. Το πρόβλημα είναι ότι τώρα επενδυτές απαιτούν οι αγορές να απολαμβάνουν ένα μόνιμο περιβάλλον στήριξης. Διαφορετικά, οι αποτιμήσεις θα αρχίσουν να έχουν μεγάλη σημασία.

Το 1934, ο Γκράχαμ και ο Ντέιβιντ Ντοντ περιέγραψαν τα λάθη που οδήγησαν στην ακραία κατάσταση του 1929 και στο κραχ που ακολούθησε. Παρατήρησαν ότι οι επενδυτές είχαν σταματήσει να δίνουν προσοχή στις αποτιμήσεις για χάρη των κρατούντων τάσεων, ενώ «η ανταμοιβή που πρόσφερε το μέλλον είχε γίνει ακαταμάχητα ελκυστική». Επιπλέον, η επιτυχία της παθητικής ιδιοκτησίας μετοχών είχε ενθαρρύνει τους επενδυτές να αγνοήσουν την τιμή ως στοιχείο που έπρεπε να λάβουν υπόψη.

Όπως τόνισαν οι Γκράχαμ και Ντοντ: «Ήταν απλώς απαραίτητο να αγοράσει κανείς “καλές” μετοχές, ανεξαρτήτως τιμής, και στη συνέχεια να αφήσει τη φύση να πάρει την ανοδική της πορεία. Τα αποτελέσματα του δόγματος αυτού δεν μπορούσαν παρά να είναι τραγικά».

* Ο συγγραφέας είναι επενδυτής, οικονομολόγος και φιλάνθρωπος.

© The Financial Times Limited 2021. All rights reserved.

FT and Financial Times are trademarks of the Financial Times Ltd.

Not to be redistributed, copied or modified in any way.

Euro2day.gr is solely responsible for providing this translation and the Financial Times Limited does not accept any liability for the accuracy or quality of the translation

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Η «10% συν 10%» υπόσχεση της Alpha Bank

Η «10% συν 10%» υπόσχεση της Alpha Bank Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Σε ποιες συνοικίες πήραν «φωτιά» τιμές και ενοίκια κατοικίας

Σε ποιες συνοικίες πήραν «φωτιά» τιμές και ενοίκια κατοικίας  Καλό... 2027 και βλέπουμε για την ολοκλήρωση του Κτηματολογίου

Καλό... 2027 και βλέπουμε για την ολοκλήρωση του Κτηματολογίου Νέα εθελουσία από ΔΕΗ, συνωστισμός με 1.300 άτομα στην έξοδο

Νέα εθελουσία από ΔΕΗ, συνωστισμός με 1.300 άτομα στην έξοδο