Το άλμα στον ετήσιο πληθωρισμό τιμών καταναλωτή των ΗΠΑ στο 4,2% που ανακοινώθηκε την περασμένη εβδομάδα ήταν ένα σοκ. Ήταν όμως και ένας καλός λόγος για να προκληθεί πανικός; Όχι εμφανώς, αφού υπάρχουν ειδικοί παράγοντες που μπορούν να το εξηγήσουν.

Πάντα ήταν έτσι: όταν ο πληθωρισμός αρχίζει να αυξάνεται, υπάρχουν πάντα ειδικοί παράγοντες που μπορούν να το εξηγήσουν. Αλλά στην πραγματικότητα οι μεγάλοι λόγοι ανησυχίας δεν είναι το τι συμβαίνει αυτή τη στιγμή, αλλά μάλλον οι διεργασίες των πολιτικών δυνάμεων.

Φυσικά, οι οικονομικές δυνάμεις διαμορφώνουν εκείνες τις πολιτικές επιλογές. Και οι δυνάμεις αυτές είναι αυτή τη στιγμή μάλλον μπερδεμένες. Η απρόσμενα μεγάλη άνοδος στις τιμές καταναλωτή ήρθαν μετά από την ανακοίνωση απρόσμενα ισχνών στοιχείων για την απασχόληση: τον περασμένο μήνα, οι ΗΠΑ πρόσθεσαν μόλις 266.000 θέσεις εργασίας, ενώ η ανεργία αυξήθηκε στο 6,1%. Η προφανής εξήγηση είναι πως αυτή είναι μια ανάκαμψη από μια πρωτοφανή ύφεση, που δεν κατευθύνθηκε μόνο από τον περιορισμό της ζήτησης αλλά και από το κλείσιμο της προσφοράς.

Η Goldman Sachs σημειώνει πως οι κατά προσέγγιση αιτίες του άλματος αυτού έγκειται στα ταξίδια και τις σχετιζόμενες υπηρεσίες, όπου οι τιμές ανακάμπτουν από πιεσμένα επίπεδα, και σε ορισμένα αγαθά, όπου η μεταπανδημική έκρηξη της ζήτησης έχει οδηγήσει σε προσωρινές ελλείψεις και κωλύματα.

Ο Jason Furman του Peterson Institute for International Economics σημειώνει επίσης πως η ανεργία παρέμενε 10 εκατ. θέσεις χαμηλότερη της προ πανδημίας τάσης τον Απρίλιο, αν και ο ρυθμός ανοίγματος θέσεων εργασίας ήταν υψηλότερος τον Φεβρουάριο του 2021 από οποιονδήποτε μήνα από το 2001. Και πάλι, αυτό υποδηλώνει επίμονη μεταπανδημική διατάραξη της προσφοράς εργασίας. Ένα πρωτοφανές σοκ αναπόφευκτα καθιστά τα στοιχεία δύσκολο να ερμηνευθούν και τις επιδόσεις δύσκολο να προβλεφθούν.

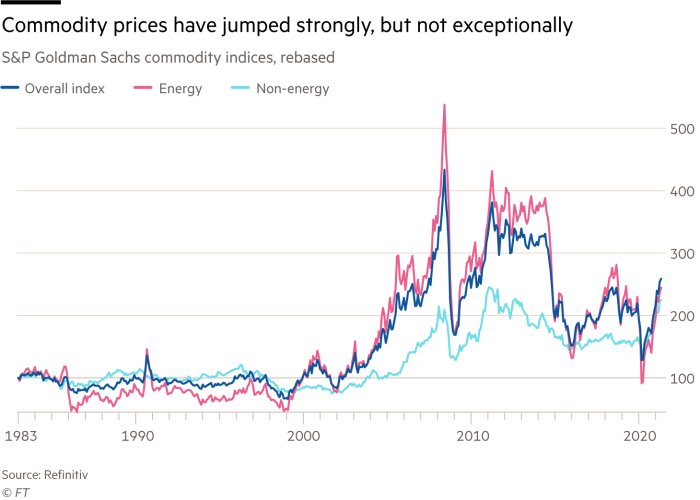

Αυτή η αβεβαιότητα αφορά επίσης και τις τιμές των εμπορευμάτων. Έχουν κάνει άλμα. Αλλά οι τιμές δεν είναι τόσο υψηλές με βάση τα ιστορικά δεδομένα και είναι πολύ χαμηλότερες σε σύγκριση με προηγούμενες «κορυφές».

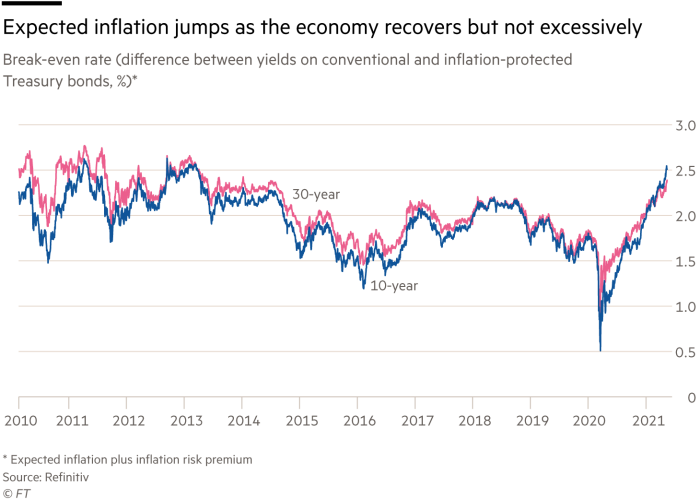

Εν τω μεταξύ, το “break-even rate” –η διαφορά μεταξύ της απόδοσης των συμβατικών αμερικανικών ομολόγων και ομολόγων με δείκτη πληθωρισμού- έχει αυξηθεί απότομα, αν και παραμένει μόλις 2,5% σε διάρκεια 10 ετών. Αυτό δείχνει μια αύξηση των προσδοκιών του πληθωρισμού και ανησυχία για τους κινδύνους του. Ο John Authers του Bloomberg σημειώνει πως οι προβλέψεις των καταναλωτών και των επαγγελματιών forecasters έχουν επίσης αυξηθεί, με τους πρώτους να αναμένουν πληθωρισμό κοντά στο 6% και τους δεύτερους 3% το επόμενο έτος.

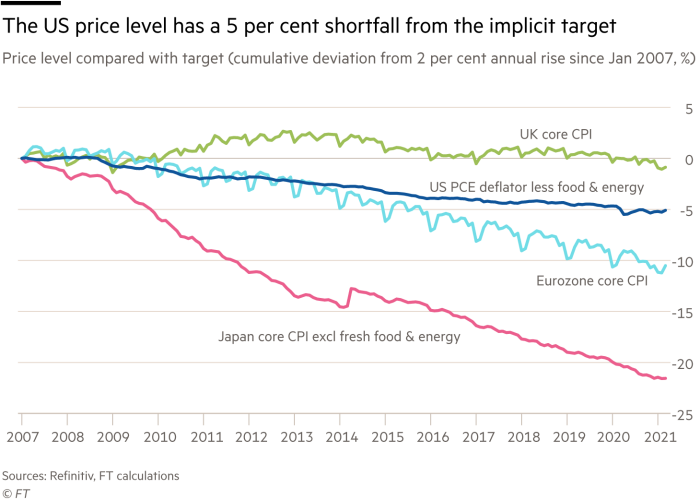

Θα ήταν δίκαιο να συμπεράνουμε πως οι προσδοκίες για τον πληθωρισμό κινούνται ανοδικά. Αλλά στα τρέχοντα επίπεδα δεν θα απασχολήσουν και πολύ την Federal Reserve, αφού, όπως ανέφερε τον περασμένο Αύγουστο ο πρόεδρος της Fed, Jay Powell, «θα επιδιώξουμε να επιτύχουμε πληθωρισμό κατά μέσο όρο 2% σε βάθος χρόνου. Ως εκ τούτου, μετά από περιόδους όπου ο πληθωρισμός ήταν χαμηλότερος του 2%, η κατάλληλη νομισματική πολιτική πιθανότατα θα στοχεύει στην επίτευξη πληθωρισμού μετρίως πάνω από το 2% για κάποιο χρονικό διάστημα». Επειδή ο πληθωρισμός υπολείπεται του στόχου κατά αθροιστικά 5 ποσοστιαίες μονάδες από το 2007, αυτό θα μπορούσε να δικαιολογήσει, για παράδειγμα, έναν πληθωρισμό 3% για πέντε χρόνια, προτού επιστρέψει στο 2%.

Άρα, θα πρέπει να διατηρήσουμε την ψυχραιμία μας, γνωρίζοντας πως οι βραχυπρόθεσμες επιδόσεις αντανακλούν την μεταπανδημική αβεβαιότητα, ενώ οι προσδοκίες για τον πληθωρισμό είναι αυτό ακριβώς που ήθελε η Fed; Ναι, μέχρις ενός σημείου. Η πραγματική ανησυχία είναι βαθύτερη και πιο μακροπρόθεσμη.

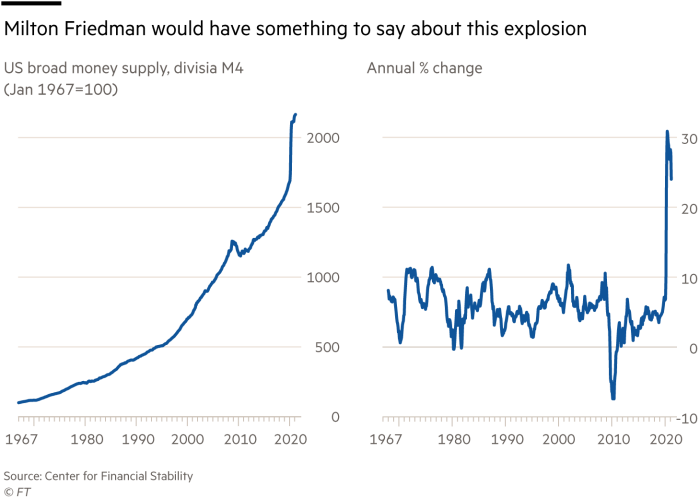

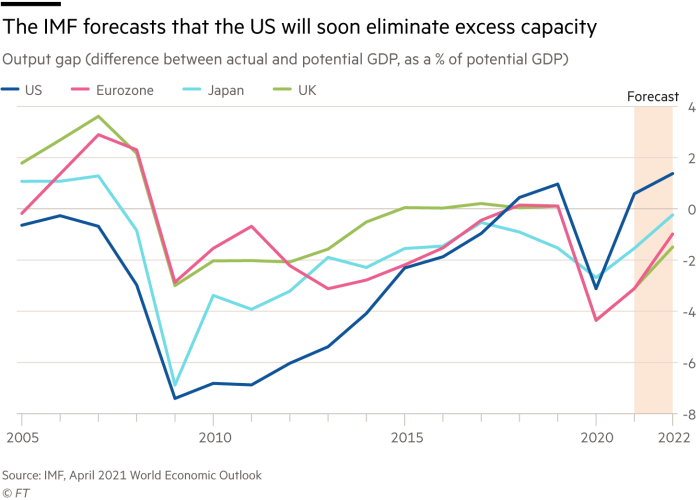

Πρώτον, ο ορισμός τόσο της νομισματικής όσο και της δημοσιονομικής πολιτικής, με βάση τα ιστορικά δεδομένα, είναι αγρίως επεκτατικός, με επιτόκια κοντά στο μηδέν, εξαιρετική νομισματική ανάπτυξη και τεράστια δημοσιονομικά ελλείμματα, αν και το ΔΝΤ εκτιμά πως η αμερικανική οικονομία θα λειτουργεί πάνω από τις δυνατότητές της φέτος.

Δεύτερον, υπάρχει ένα τεράστιο αδιάθετο ιδιωτικών αποταμιεύσεων που περιμένουν να ξοδευτούν και οπωσδήποτε μια μεγάλη επιθυμία για επιστροφή στην κανονικότητα. Ίσως αυτά δεν θα είναι τα «roaring 2020s». Αλλά μπορεί να είναι πολύ πιο δυναμικά οικονομικά απ’ όσο υποθέτουν οι περισσότεροι.

Τρίτον, ενώ κατανοώ γιατί η Fed άλλαξε το νομισματικό της πλαίσιο, δεν έχω πειστεί πως ήταν καλή ιδέα. Σημαίνει πως οδηγείς βλέποντας από τον καθρέφτη. Οπωσδήποτε θα ήταν καλύτερα να μάθεις από την εμπειρία του παρελθόντος το πώς λειτουργεί η οικονομία παρά να προσπαθήσεις να επανορθώσεις άμεσα τις ιστορικές αποτυχίες. Συγκεκριμένα, το νέο πλαίσιο δημιουργεί αβεβαιότητα ως προς το πώς η Fed σκοπεύει να αναπληρώσει τις ελλείψεις του παρελθόντος.

Τέταρτο και σημαντικότερο, η πολιτική έχει αλλάξει. Θα έπρεπε κάποιος να είναι τουλάχιστον 60 ετών για να έχει βιώσει υψηλό πληθωρισμό και συνεπακόλουθο αντιπληθωρισμό ως ενήλικας. Η κυβέρνηση και σημαντικό μέρος του ιδιωτικού τομέα έχουν τεράστια χρέη και σχέδια δανεισμού. Η κυβέρνηση του Joe Biden είναι αποφασισμένη να διασφαλίσει πως αυτή η ανάκαμψη δεν επαναλαμβάνει την απογοήτευση της προηγούμενης.

Το χρηματιστήριο είναι γενναιόδωρα αποτιμημένο –και με το παραπάνω- σε σχέση με τα ιστορικά δεδομένα, ενώ υπάρχουν παντού φαινόμενα φούσκας. Τα δόγματα της «σύγχρονης νομισματικής θεωρίας» έχουν επίσης μεγάλη επιρροή. Όλα αυτά μαζί έχουν ενισχύσει τα λόμπι που πιέζουν για φθηνό χρήμα και μεγάλα δημοσιονομικά ελλείμματα και έχουν αποδυναμώσει τα λόμπι που πιέζουν για σύνεση.

Δεδομένων όλων αυτών, οι αμφιβολίες για τη Fed είναι λογικές. Γνωρίζουμε πως είναι πολιτικά πιο εύκολο να χαλαρώσεις παρά να σφίξεις τη νομισματική πολιτική. Αυτή τη στιγμή, το τελευταίο θα είναι ιδιαίτερα αντιδημοφιλές. Ωστόσο, αν μια κεντρική τράπεζα δεν αποσύρει το μπολ με το παντς προτού αρχίσει να ζεσταίνεται το πάρτι, θα πρέπει να το αποσύρει όταν οι συμμετέχοντες έχουν πλέον εθιστεί σε αυτό. Αυτό είναι επώδυνο και μόνο ένας Paul Volcker μπορεί να το καταφέρει.

Ο Milton Friedman είπε πως «ο πληθωρισμός είναι πάντα και παντού ένα νομισματικό φαινόμενο». Αυτό είναι λάθος: ο πληθωρισμός είναι πάντα και παντού ένα πολιτικό φαινόμενο. Το ερώτημα είναι αν οι κοινωνίες θέλουν χαμηλό πληθωρισμό. Είναι λογικό να αμφιβάλουμε για αυτό σήμερα. Είναι επίσης λογικό να αμφιβάλουμε αν οι αντιπληθωριστικές δυνάμεις των τελευταίων τριών δεκαετιών είναι τώρα τόσο ισχυρές.

Είναι δύσκολο να πιστέψουμε πως αυτές οι έκτακτες νομισματικές πολιτικές θα πρέπει να συνεχιστούν για χρόνια, όπως νομίζουν πολλοί στη Fed. Εγώ αμφιβάλω αν θα πρέπει να συνεχιστούν ακόμα και τώρα.

© The Financial Times Limited 2021. All rights reserved.

FT and Financial Times are trademarks of the Financial Times Ltd.

Not to be redistributed, copied or modified in any way.

Euro2day.gr is solely responsible for providing this translation and the Financial Times Limited does not accept any liability for the accuracy or quality of the translation

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα

Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα