Θα έπρεπε οι κεντρικές τράπεζες να κάνουν κάτι για την ανισότητα και αν ναι τι; Είναι ένα ζήτημα που συζητείται πολύ τελευταία, πείθοντας την Τράπεζα Διεθνών Διακανονισμών (BIS) να εστιάσει σε αυτό στην τελευταία της ετήσια έκθεση.

Tα συμπεράσματα της είναι αυτά που θα ανέμενε κανείς: η νομισματική πολιτική δεν είναι ούτε η κύρια αιτία της ανισότητας, ούτε η θεραπεία της. Σε γενικές γραμμές, αυτό είναι αληθές. Αλλά σε έναν κόσμο όπου οι κεντρικοί τραπεζίτες παρεμβαίνουν στην οικονομία με τόσο επιθετικό τρόπο, αυτό μπορεί να μην είναι αρκετό.

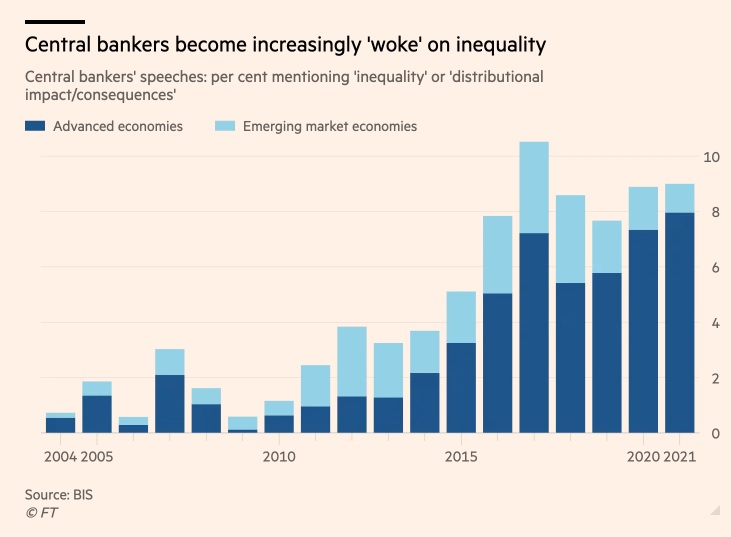

Ένα εντυπωσιακό στοιχείο το οποίο επισημαίνει η ΒΙS είναι ότι μετά την «Μεγάλη Χρηματοοικονομική Κρίση», όπως την αποκαλεί, το ποσοστό των ομιλιών κεντρικών τραπεζιτών που αναφέρουν την ανισότητα έχει εκτοξευτεί. Τούτο αντανακλά εν μέρει την αυξανόμενη πολιτική ανησυχία για την ανισότητα. Αλλά αντικατοπτρίζει και μια συγκεκριμένη κριτική. Αυτή είναι, με τα λόγια της έκθεσης, ότι «οι κεντρικές τράπεζες έχουν εφαρμόσει πολιτικές με εξαιρετικά χαμηλά επιτόκια και εκτεταμένη χρήση των ισολογισμών τους για να στηρίξουν την οικονομική δραστηριότητα και να μειώσουν την ανεργία. Tέτοια μέτρα έχουν προκαλέσει ανησυχία ότι οι ενέργειες των κεντρικών τραπεζών, οδηγώντας υψηλότερα τις τιμές των στοιχείων ενεργητικού, έχουν ευνοήσει κυρίως τους πλούσιους». Η κριτική αυτή είναι δημοφιλής μεταξύ των συντηρητικών που απεχθάνονται τις παρεμβατικές κεντρικές τράπεζες.

Yπάρχει ωστόσο και μια αντίστροφη κριτική από ανθρώπους οι oποίοι κατηγορούν τις κεντρικές τράπεζες ότι δεν είναι αρκετά παρεμβατικές. Οι άνθρωποι σε αυτό το στρατόπεδο υποστηρίζουν ότι η αποτυχία είναι ότι κράτησαν υπερβολικά παθητική στάση, αφήνοντας τον πληθωρισμό να παραμείνει σε πολύ χαμηλά επίπεδα και τις αγορές εργασίας πολύ αδύναμες.

Στην παρούσα φάση, οι κεντρικές τράπεζες, ακόμα και η Ευρωπαϊκή Κεντρική Τράπεζα, είναι πολύ πιο κοντά σε αυτή τη θέση από ότι στην πιο συντηρητική. Οι κεντρικές τράπεζες, θα μπορούσε να ισχυριστεί κάποιος, έχουν πραγματικά «αφυπνιστεί».

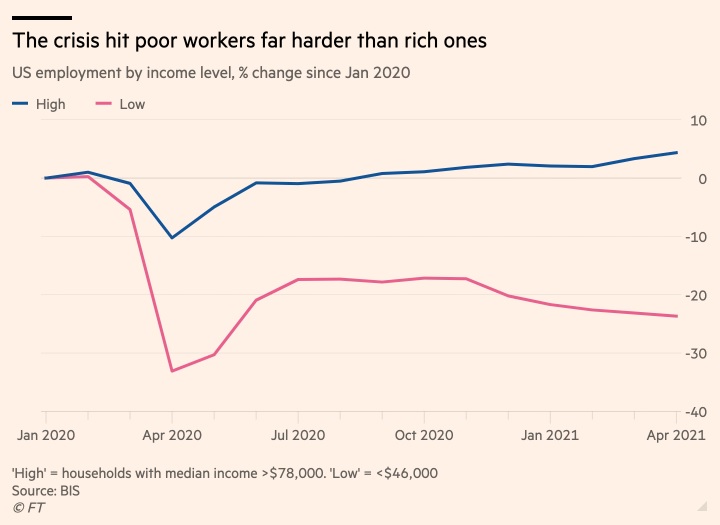

Η συζήτηση αυτή είναι σημαντική, καθώς αφορά τη νομιμοποίηση και τις επιπτώσεις των ενεργειών των κεντρικών τραπεζών, ειδικά σε αυτή την εποχή των κρίσεων. Η άποψη της ίδιας της BIS εστιάζει σε τρία σημεία. Πρώτον, η άνοδος της ανισότητας μετά το 1980 «οφείλεται σε μεγάλο βαθμό σε διαρθρωτικούς παράγοντες, οι οποίοι ξεφεύγουν από τη δικαιοδοσία της νομισματικής πολιτικής, και μπορεί να αντιμετωπιστεί καλύτερα από δημοσιονομικά και διαρθρωτικά μέτρα». Δεύτερον, επιτυγχάνοντας τους στόχους της νομισματικής τους πολιτικής, οι κεντρικές τράπεζες μπορούν να μειώσουν τον αντίκτυπο των βραχυπρόθεσμων σοκ που προκαλούν στην οικονομική ευημερία ο πληθωρισμός και οι χρηματοοικονομικές κρίσης και πραγματικά σοκ (όπως οι πανδημίες). Τέλος, οι κεντρικές τράπεζες μπορούν επίσης να κάνουν κάτι για την ανισότητα με σωστές προληπτικές ρυθμίσεις, προωθώντας την οικονομική εξέλιξη και συμπερίληψη και διασφαλίζοντας ασφαλείς και αποτελεσματικές πληρωμές.

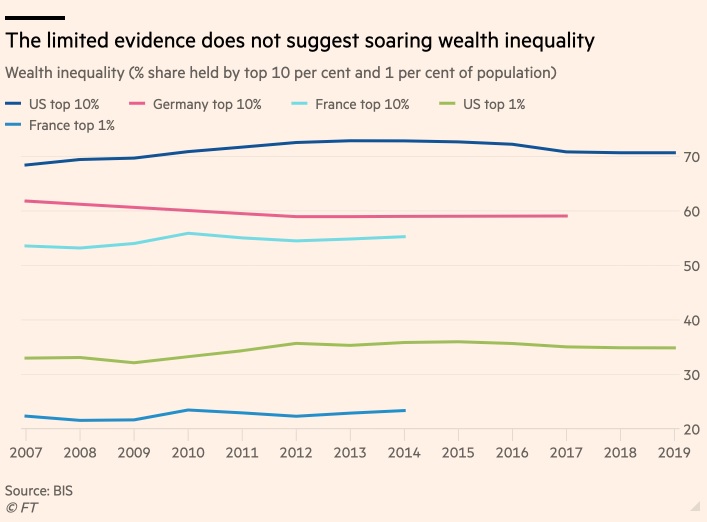

Όλα αυτά φαίνονται σε ένα βαθμό λογικά. Είναι σαφές, για παράδειγμα, ότι η πτώση των πραγματικών επιτοκίων και οι χαλαρές νομισματικές πολιτικές τείνουν να αυξάνουν τις τιμές των στοιχείων ενεργητικού, προς όφελος των πλουσιότερων. Αλλά, τελικά, ο αντίκτυπος στην ανισότητα πλούτου δεν ήταν τελικά τόσο δραματικός όσο θα ανέμενε κάποιος.

Το κυριότερο, δεν θα είχε νόημα να υιοθετηθεί μια σκοπίμως πιο περιοριστική νομισματική πολιτική με αποκλειστικό σκοπό να μειωθούν οι τιμές των στοιχείων ενεργητικού. Αυτό θα μείωνε την οικονομική δραστηριότητα και θα αύξανε την ανεργία. Αυτό είναι το χειρότερο που θα μπορούσε να συμβεί σε ανθρώπους που στηρίζονται στον μισθό τους για να βιοποριστούν. Εν τω μεταξύ, πώς ακριβώς θα ήταν καλύτερη η πλειονότητα των ανθρώπων, οι οποίοι δεν έχουν σχεδόν κανένα περιουσιακό στοιχείο, αν οι δισεκατομμυριούχοι ήταν λίγο φτωχότεροι; Θα ήταν τρελό για τις κεντρικές τράπεζες να προκαλούν πτώση της οικονομικής δραστηριότητας για να μειώνουν τις τιμές των στοιχείων ενεργητικού.

Μια πιο ουσιαστική ανησυχία δημιουργεί η κυρίαρχη σήμερα απαίτηση να «λειτουργεί η οικονομία με τις μηχανές στο φουλ». Αυτό δημιουργεί δύο πραγματικούς (και πιθανότατα αλληλοσχετιζόμενους) κινδύνους: τον πληθωρισμό και την χρηματοοικονομική αστάθεια.

Όσον αφορά τον πρώτο, οι υπέρμαχοι της προσέγγισης αυτής υποστηρίζουν ότι δεν μπορεί κανείς να γνωρίζει που ελλοχεύει ο κίνδυνος υψηλού πληθωρισμού χωρίς να πιέσει την οικονομία όχι μόνο στα όρια, αλλά πέρα από αυτά. Αλλά αυτό θα μπορούσε να αποδειχθεί επιζήμιο αν, όπως κάποιοι φοβούνται, ο πληθωρισμός εκτιναχθεί και η άνοδος αυτή αποδειχθεί πολύ ακριβή για να αντιστραφεί.

Όσον αφορά τον τελευταίο κίνδυνο, υπάρχει η ελπίδα ότι έξυπνες ρυθμιστικές παρεμβάσεις θα περιόριζαν τη χρηματοοικονομικά αστάθεια, ακόμα και αν ήταν σε ισχύ οι πιο χαλαρές νομισματικές πολιτικές που θα μπορούσε κανείς να φανταστεί. Αυτό θα μπορούσε να είναι αλήθεια, σε ένα ιδεώδες ρυθμιστικό καθεστώς. Αλλά δεν είναι ποτέ ιδεώδες. Επιπλέον, είναι ήδη εύκολο να εντοπίσει κανείς ευάλωτα σημεία, ιδίως εκτός του χρηματοοικονομικού τομέα. Απλά υπάρχει τόσο πολύ χρέος. Αυτό μπορεί να μην είναι πρόβλημα αν τα επιτόκια μείνουν χαμηλά για πολύ καιρό. Αλλά θα μείνουν; Βλέποντας κανείς τις συνέπειες, όχι τις προβλέψεις, καταλήγει ότι αυτό δεν είναι πολύ πιθανό.

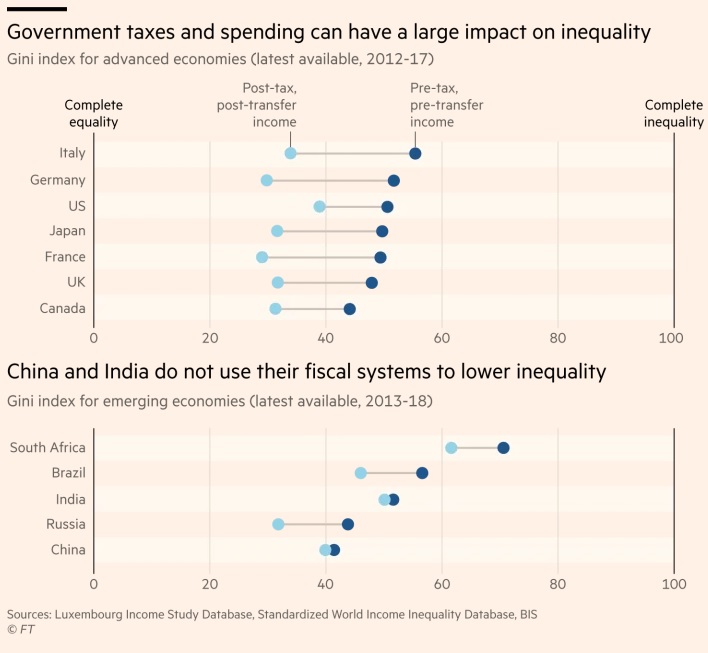

Εκεί που η BIS έχει ξεκάθαρα δίκιο είναι ότι οι δημοσιονομικές και διαρθρωτικές πολιτικές είναι ο κύριος τρόπος για να αντιμετωπιστεί η ανισότητα. Πράγματι, κάποιες χώρες υψηλού εισοδήματος είναι αποτελεσματικές στην εφαρμογή δημοσιονομικών πολιτικών για το σκοπό αυτό.

Η μεγάλη διαφορά ανάμεσα στις ΗΠΑ και τις άλλες χώρες υψηλού εισοδήματος όσον αφορά την εισοδηματική ανισότητα, για παράδειγμα, οφείλεται στην σχετικά απουσία αναδιανομής του εισοδήματος στην πρώτη. Σε κάποιες μεγάλες αναδυόμενες οικονομίες, υπάρχει ελάχιστη αναδιανομή, ιδίως στην θεωρητικά σοσιαλιστική Κίνα.

Τα διαρθρωτικά μέτρα είναι ένα πιο πολύπλοκο ζήτημα. Πολύ συχνά, είναι απλώς συνώνυμα της απελευθέρωσης της αγοράς. Αλλά η χρηματοοικονομική απελευθέρωση έχει σίγουρα αυξήσει την ανισότητα και την χρηματοοικονομική αστάθεια. Οπότε, οι καλές διαρθρωτικές μεταρρυθμίσεις θα πρέπει να στοχεύουν στην επιβολή ορίων στον χρηματοοικονομικό τομέα. Ομοίως, οι αγορές εργασίες με σημαντικά μονοψώνια, η απορρύθμιση της αγοράς μπορεί να είναι επιζήμια για την απασχόληση και την ανισότητα.

Επιπλέον, η αύξηση της ανισότητας είναι σίγουρα ένας παράγοντας πίσω από τη διαρθρωτικά αδύναμη ζήτηση που εξηγεί την πτώση των πραγματικών επιτοκίων και την εκτίναξη του χρέους που χαρακτηρίζει την εποχή μας της «διαρθρωτικής στασιμότητας». Για όλους αυτούς τους λόγους, οι διαρθρωτικές μεταρρυθμίσεις που θα έπρεπε να εξετάζουμε θα έπρεπε να είναι πιο δύσκολες από τις τετριμμένες.

Η BIS έχει δίκιο ότι η νομισματική πολιτική δεν μπορεί να αντιμετωπίσει την ανισότητα. Μπορεί μόνο να επιδιώξει μια ευρεία μακροοικονομική σταθερότητα. Ακόμα και αυτό είναι δύσκολο να επιτευχθεί, δεδομένης της χρόνιας εξάρτησης μας στην επεκτατική νομισματική πολιτική. Στο πλαίσιο αυτό, είναι βέβαιο ότι η χρηματοοικονομική υπερβολή θα επανεμφανιστεί, καθιστώντας την επιβολή ρυθμίσεων ένα δύσκολο εγχείρημα.

H BIS έχει δίκιο να ζητά ριζικές διαρθρωτικές μεταρρυθμίσεις. Αλλά πρέπει να είναι οι σωστές διαρθρωτικές μεταρρυθμίσεις.

© The Financial Times Limited 2021. All rights reserved.

FT and Financial Times are trademarks of the Financial Times Ltd.

Not to be redistributed, copied or modified in any way.

Euro2day.gr is solely responsible for providing this translation and the Financial Times Limited does not accept any liability for the accuracy or quality of the translation

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα

Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα