Οι επενδυτές ρίχνουν χρήμα στα ETFs με ιστορικά υψηλό ρυθμό, καθώς οι αγορές μετοχών και εταιρικών ομολόγων κάνουν ράλι σε νέα υψηλά και οι asset managers στρέφονται όλο και περισσότερο προς τα «οχήματα» αυτά για να χτίσουν χαρτοφυλάκια.

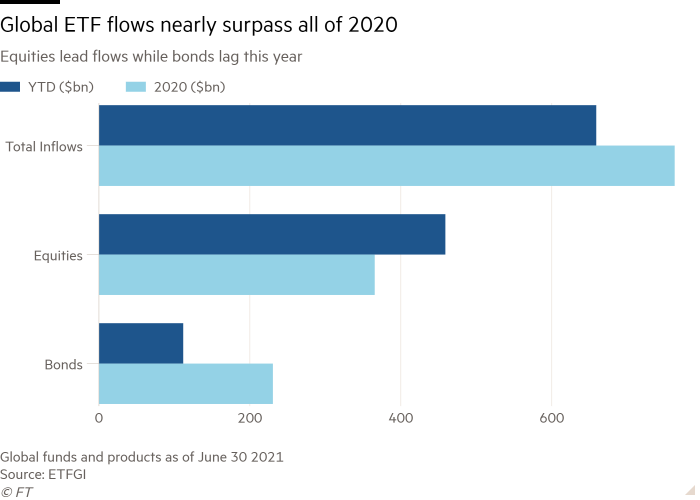

Οι εισροές στα ETFs ήδη οδεύουν να ξεπεράσουν το ρεκόρ του 2020, καθώς ανήλθαν συνολικά σε 659 δισ. δολάρια το πρώτο εξάμηνο του 2021 έναντι των 767 δισ. δολαρίων στο σύνολο του περασμένου έτους, σύμφωνα με την ETFGI.

Τα παγκόσμια ETFs που βασίζονται σε μετοχές έχουν ήδη ξεπεράσει κατά πολύ τις περυσινές εισροές, προσελκύοντας καθαρές ροές 459 δισ. δολαρίων μέχρι τις 30 Ιουνίου, ξεπερνώντας τα 366 δισ. δολάρια και τα 283 δισ. δολάρια του 2020 και 2019 αντίστοιχα.

Η «έκρηξη» αυτή αντανακλά μια ισχυρή ανάκαμψη στις τιμές των assets από τα χαμηλά που κατέγραψαν το 2020 λόγω της πανδημίας, αλλά επίσης δείχνουν το πώς οι fund managers χρησιμοποιούν τα ETFs ως ένα σημαντικό εργαλείο στα χαρτοφυλάκια, αντικαθιστώντας σε ορισμένες περιπτώσεις μεμονωμένους τίτλους ή χρησιμοποιώντας τα σε συνδυασμό με τους τίτλους.

Όντας ήδη μια παγκόσμια αγορά 9 τρισ. δολαρίων, η ταχεία ανάπτυξη του σύμπαντος των ETFs τροφοδοτεί μια αισιόδοξη άποψη μεταξύ των μεγάλων παικτών, των οποίων ηγούνται εταιρείες όπως οι BlackRock, State Street και Invesco.

«Χρειάστηκαν 15 χρόνια για να φτάσει η iShares τα 1 τρισ. δολάρια σε assets, πέντε χρόνια επιπλέον για να φτάσει τα 2 τρισ. δολάρια και μόλις δύο ακόμα χρόνια για να ξεπεράσει το όριο των 3 τρισ. δολαρίων,» ανέφερε ο Salim Ramji, παγκόσμιος επικεφαλής της iShares και επενδύσεων σε δείκτες της BlackRock. Ο asset manager εκτιμά πως η παγκόσμια αγορά θα αυξηθεί στα 15 τρισ. δολάρια μέχρι το 2025.

Η μονάδα iShares της BlackRock προσέλκυσε καθαρές ροές 75 δισ. δολαρίων το β’ τρίμηνο του τρέχοντος έτους και ξεπέρασε τα 3 τρισ. δολάρια σε assets τον Ιούνιο, όπως γνωστοποίησε ο όμιλος την Τετάρτη. Οι τριμηνιαίες ροές ήταν αυξημένες από τα 51 δισ. δολάρια πέρυσι και αντιστοιχούν στο μεγαλύτερο μέρος των συνολικών εισροών ύψους 81 δισ. δολαρίων της εταιρείας διαχείρισης assets για το πρόσφατο τρίμηνο.

Στους «καυτούς» τομείς της μακροπρόθεσμης ανάπτυξης περιλαμβάνονται η επέκταση της επενδυτικής δραστηριότητας στο σταθερό εισόδημα, μια αυξανόμενη προτίμηση για model portfolios -όπως αυτά που στοχεύουν 60% μετοχές και 40% ομόλογα- από τους συμβούλους πλούτου και επίσης από την αυξανόμενη δημοφιλία εντολών που λαμβάνουν υπόψη περιβαλλοντικά, κοινωνικά πρότυπα και πρότυπα εταιρικής διακυβέρνησης.

Μεταξύ αρκετών οδηγών ανάπτυξης, οι παραδοσιακοί stock pickers που στοχεύουν στην αγορά εταιρειών που θα υπεραποδώσουν έναντι της ευρύτερης αγοράς αυξάνουν τη χρήση των ETFs τους σε ενεργά διαχειριζόμενα χαρτοφυλάκια.

«Οι asset managers βρήκαν έναν τρόπο να συμμετέχουν σε ETFs που τους παρέχει τη δυνατότητα να χρησιμοποιούν την εμπειρία τους στο stockpicking και στην κατασκευή χαρτοφυλακίων», ανέφερε ο Todd Rosenbluth, επικεφαλής της εταιρείας ερευνών αμοιβαίων κεφαλαίων και ETF, CFRA. «Η υιοθέτηση επιταχύνεται με τις ασφαλιστικές εταιρείες και άλλους θεσμικούς επενδυτές».

Τα assets στην αγορά model portfolio των ΗΠΑ θα υπερδιπλασιαστούν από 4 τρισ. δολάρια, στα 10 τρισ. δολάρια τα επόμενα πέντε χρόνια, σύμφωνα με την BlackRock. Εκτιμά πως το ήμισυ των νέων επενδυτικών εισροών για τον βραχίονα ETF των ΗΠΑ θα προέλθει από model portfolio στο μέλλον, από περίπου ένα τρίτο που ήταν το 2020.

Η State Street, ο τρίτος μεγαλύτερος παροχέας ETFs παγκοσμίως, επεκτείνει επίσης τη δραστηριότητα των model portfolios.

«Εργαζόμαστε για τη δημιουργία συνεργασιών με άλλους παρόχους καθώς και για την προσφορά model portfolios που έχουν αναπτυχθεί in-house», ανέφερε ο Rory Tobin, παγκόσμιος επικεφαλής ETFs της State Street Global Advisors. Συνεργάστηκε με τη γαλλική εταιρεία asset management Natixis, για την προσφορά model portfolios σε Αμερικανούς χρηματοοικονομικούς συμβούλους μέσω της πλατφόρμας της Bank of America στα τέλη του 2019.

Τα ETFs ομολόγων έχουν πάρει χρήματα νέων πελατών με χαμηλότερο ρυθμό απ’ ό,τι τα αντίστοιχα ETFs μετοχών φέτος. Οι εισροές διαμορφώνονται στα 112 δισ. δολάρια φέτος, έναντι 231 δισ. δολάρια στο σύνολο του 2020, σύμφωνα με τα στοιχεία της ETFGI.

«Το σταθερό εισόδημα είναι δέκα χρόνια πίσω από τις μετοχές στους αντίστοιχους κύκλους ζωής των ETF», ανέφερε ο Jason Bloom, επικεφαλής σταθερού εισοδήματος και εναλλακτικών στρατηγικών ETF στην Invesco.

Πριν το λανσάρισμα των νέων ETFs, περιοχές στο σταθερό εισόδημα όπως τα asset-backed securities και τα τραπεζικά δάνεια δεν ήταν εύκολα προσβάσιμα στους μικροεπενδυτές και ακόμα και στους χρηματοοικονομικούς συμβούλους, όπως σημειώνει ο Bloom. «Τώρα έχεις πρόσβαση σε τμήματα των αγορών σταθερού εισοδήματος που δεν είχες προηγουμένως».

Τα ETFs ομολόγων εξήλθαν από το κραχ της πανδημίας τον Μάρτιο του 2020, με μια φήμη ότι πέρασαν ένα stress test. Μια απόφαση της Fed να αγοράσει ETFs που παρακολουθούν εταιρικά ομόλογα έπαιξε επίσης σημαντικό ρόλο στην άμβλυνση των αναταράξεων στην αγορά και των ανησυχιών των επενδυτών για το προϊόν.

Ωστόσο, ο Craig Siegenthaler, αναλυτής μετοχών της Credit Suisse, σημειώνει πως αν το ήπιο κλίμα στην αγορά γίνει πιο ευμετάβλητο, τότε οι πάροχοι ETF θα μπορούσαν να δυσκολευτούν να συνεχίσουν να αναπτύσσονται με τόσο γρήγορο ρυθμό.

«Το μεγαλύτερο μέρος της επενδυτικής κοινότητας είναι αισιόδοξο για τα ETFs και το σταθερό εισόδημα θεωρείται πως θα γίνει πολύ μεγαλύτερο, αλλά αν έχουμε μια bear market, αυτό θα δυσκολέψει τον κλάδο να συνεχίσει να αναπτύσσεται με τον ρυθμό που έχουμε δει», σημείωσε.

© The Financial Times Limited 2021. All rights reserved.

FT and Financial Times are trademarks of the Financial Times Ltd.

Not to be redistributed, copied or modified in any way.

Euro2day.gr is solely responsible for providing this translation and the Financial Times Limited does not accept any liability for the accuracy or quality of the translation

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Η «10% συν 10%» υπόσχεση της Alpha Bank

Η «10% συν 10%» υπόσχεση της Alpha Bank Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Σε ποιες συνοικίες πήραν «φωτιά» τιμές και ενοίκια κατοικίας

Σε ποιες συνοικίες πήραν «φωτιά» τιμές και ενοίκια κατοικίας  Καλό... 2027 και βλέπουμε για την ολοκλήρωση του Κτηματολογίου

Καλό... 2027 και βλέπουμε για την ολοκλήρωση του Κτηματολογίου Νέα εθελουσία από ΔΕΗ, συνωστισμός με 1.300 άτομα στην έξοδο

Νέα εθελουσία από ΔΕΗ, συνωστισμός με 1.300 άτομα στην έξοδο