Καλημέρα.

Αν υπήρχε κάτι ενδιαφέρον στην ομιλία του Τζερόμ Πάουελ την Παρασκευή πρέπει να διέφυγε της προσοχής μου. Σε κάθε περίπτωση, η περιστολή του ρυθμού αγοράς ομολόγων θα ξεκινήσει κάποια στιγμή φέτος.

Αυτή η απουσία νέας πληροφορίας τόνωσε τις αμερικανικές αγορές, οι οποίες ανέβηκαν σε νέα υψηλά. Συνεχίζω ωστόσο να οσμίζομαι δισταγμό και σήμερα θα διερευνήσω δύο από τις πιο συχνές πηγές ανησυχίας: τα επίπεδα του χρέους και τις αποτιμήσεις.

Πρέπει να ανησυχούμε για τα επίπεδα του εταιρικού χρέους;

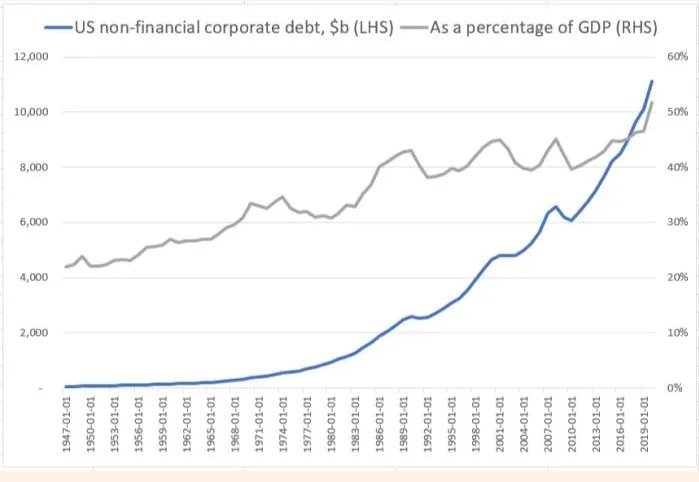

Αυτός είναι ένας πίνακας που μπορεί να σας προκαλέσει ανησυχία, αν είστε σε ανάλογη διάθεση:

To εταιρικό χρέος δεν ήταν ποτέ μεγαλύτερο, ούτε σε απόλυτους όρους ούτε σε σχέση με το ΑΕΠ. Από το 2010 ως το 2020, το εταιρικό χρέος αυξήθηκε με ετήσιο ρυθμό πάνω από 6%, σχεδόν διπλάσιο από αυτόν της οικονομίας.

Φαίνεται τρομακτικό. Στις σχολές οικονομικών, σου μαθαίνουν ότι καθώς οι εταιρείες εξαρτώνται περισσότερο από το χρέος για τη χρηματοδότησή τους, οι αποδόσεις και τα κέρδη τους ανά μετοχή αυξάνονται, αλλά είναι λιγότερο σταθερές σε περιόδους οικονομικής αναταραχής, επειδή το κόστος του χρέους είναι άκαμπτο και το χρέος πρέπει να αποπληρωθεί.

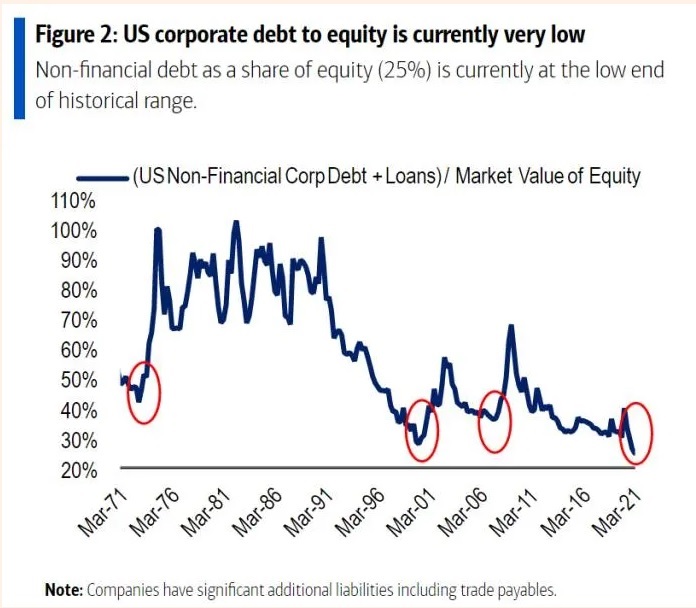

Οπότε, στη θεωρία θα έπρεπε να ανησυχούμε ότι όλο αυτό το χρέος θα καταστήσει την επόμενη ύφεση ή κρίση ακόμα χειρότερες. Και τώρα τελευταία είναι αρκετοί που αναφέρουν αυτόν τον κίνδυνο. Αλλά ο Χανς Μίκελσεν, υπεύθυνος στρατηγικής στην Bank of America, πιστεύει ότι μπορούμε να χαλαρώσουμε λίγο εξαιτίας αυτού του πίνακα:

Οι τιμές των μετοχών έχουν αυξηθεί με ταχύτερο ρυθμό από το επίπεδο του χρέους. Ο Μίκελσεν γράφει ότι «οι αξιώσεις των επενδυτών σε αμερικανικά ομόλογα και δάνεια δεν είχαν ποτέ ως κάλυψη τόσο πολύ μετοχικό κεφάλαιο».

Αυτό δεν μου φαίνεται καθόλου καθησυχαστικό. Αν μια εταιρεία, ή εταιρείες γενικά, βρεθούν σε δύσκολη κατάσταση όπου η εξυπηρέτηση ή μετακύλιση του χρέους τους δημιουργεί ανησυχία, αυτή η αξία του μετοχικού κεφαλαίου θα εξαφανιστεί γρήγορα. Είναι μια ομπρέλα που οι εταιρείες μπορούν να χρησιμοποιήσουν όταν ο ήλιος λάμπει. Ο Μίκελσεν συνεχίζει:

«Ένα αντιστάθμισμα στο όφελος αυτό είναι ότι ο πήχης έχει τεθεί πολύ ψηλά για τις εταιρείες για να δικαιολογήσουν τις αποτιμήσεις αυτές χωρίς μόχλευση. Αυτό σημαίνει ότι οι μεγάλες εταιρείες με αξιολόγηση ΒΒΒ (οι εταιρείες που αξιολογούνται στον πάτο της επενδυτικής βαθμίδας) και οι χρηματοοικονομικές εταιρείες, για τις οποίες η διατήρηση καλής αξιολόγησης είναι κάτι σημαντικό, αποτελούν το αδύνατο σημείο του χρέους επενδυτικής βαθμίδας. Τέλος πρέπει να επισημανθεί ότι τόσο οι μετοχές, όσο και το χρέος τα βρήκαν σκούρα μετά τα προηγούμενα χαμηλά σε αυτόν τον δείκτη μόχλευσης (τέλος τέταρτου τριμήνου του 1972, πρώτο τρίμηνο του 2000 και δεύτερο τρίμηνο του 2007)».

O Μίκελσεν προτιμά το χρέος εταιρειών για τις οποίες είναι πιο δύσκολο να προσθέσουν περαιτέρω χρέος, το οποίο δείχνει ότι δεν τον καθησυχάζει και αυτόν η αξία του μετοχικού κεφαλαίου. Και η αναφορά του στο γεγονός ότι οι μετοχές και το χρέος τα βρήκαν σκούρα αφότου ότι ο «δείκτης μόχλευσης» υποχώρησε σε χαμηλά δείχνει το γιατί. Ο δείκτης υποχωρεί όταν οι μετοχές είναι πραγματικά ακριβές, αυτό αλλάζει όταν συμβαίνουν άσχημα πράγματα (1972, 2000, 2007) και όταν συμβαίνουν άσχημα πράγματα οι χρεοκοπίες γίνονται πρόβλημα.

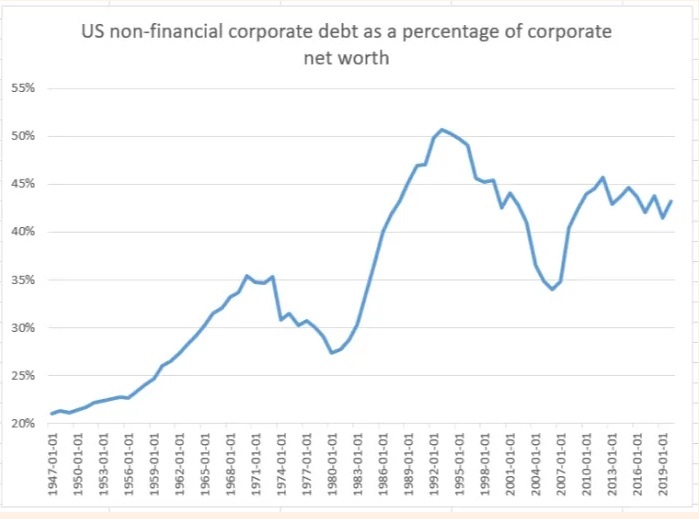

Αλλά υπάρχει ένας άλλος τρόπος να το δούμε αυτό. Αυτό είναι το συνολικό εταιρικό χρέος ως ποσοστό της καθαρής εταιρικής αξίας, το οποίο σημαίνει μετοχικό κεφάλαιο με βάση τον ισολογισμό και όχι με τη χρηματιστηριακή έννοια:

Η μόχλευση με την έννοια αυτή είναι υψηλότερη από ότι στο παράδειγμα του Μίκελσεν, αλλά βρίσκεται ακριβώς στο μέσο όρο των τελευταίων 30 ετών. Και αυτό υποτίθεται ότι είναι το είδος της μόχλευσης για το οποίο θα έπρεπε να ανησυχούμε. Το πρόβλημα αρχίζει όταν το χρέος σου είναι σχεδόν τόσο υψηλό ή πιο υψηλό από το ενεργητικό σου. Κοιτώντας αυτόν τον τελευταίο πίνακα, δεν φαίνεται ότι οι αμερικανικές εταιρείες έχουν πρόβλημα αυτή τη στιγμή. Οπότε δεν είμαι διατεθειμένος να προσθέσω το εταιρικό χρέος στη λίστα με τις μεγαλύτερες ανησυχίες.

Μήπως μου διαφεύγει κάτι;

Μέση και διάμεση αποτίμηση

Μεταξύ των ειδημόνων των επενδύσεων του Twitter η ανάγνωση του Barron’s δεν είναι και πολύ διαδεδομένη. Θεωρείται μάλλον το επενδυτικό περιοδικό του μπαμπά και το να μιλάς για κάτι που διαβάζεις εκεί δημιουργεί τον κίνδυνο να θεωρήσουν ότι φοράς τιράντες και πιστεύεις ότι ο Dow είναι ένας καλός δείκτης για να παρακολουθείς. Λοιπόν, εμένα μου αρέσει το Barron’s ανεξάρτητα από το τι πιστεύουν τα παιδιά σήμερα. Καθώς το διάβαζα αυτό το Σαββατοκύριακο, με εντυπωσίασε μια συνέντευξη του Νταγκ Ράμσεϊ, ο οποίος διευθύνει το Leuthold Core Investment Fund. Είπε:

«Ήμουν της άποψης ότι ο μανία με τις μετοχές στα τέλη της δεκαετίας του 1990 ήταν κάτι που συμβαίνει μόνο μια φορά στη ζωή κάποιου, και εδώ βρισκόμαστε σήμερα 21 χρόνια αργότερα και θα υποστήριζα ότι η αγορά αυτή είναι σε γενικές γραμμές πιο ακριβή από εκείνη που είδαμε κατά την τεχνολογική φούσκα. Τότε, οι υψηλές αποτιμήσεις αφορούσαν τις 40 με 50 κορυφαίες μετοχές. Σήμερα, η διάμεση (median) αποτίμηση στην αγορά είναι η υψηλότερη που έχει καταγραφεί ποτέ. Στο τέλος Ιουλίου, ο λόγος της διάμεσης (median) τιμής/κερδών ήταν 34,2. Τον Φεβρουάριο του 2000, στο απόγειο της τεχνολογικής φούσκας, ήταν 22,2».

Η ιδέα ότι η αγορά είναι τώρα παντού ακριβή, αντί απλώς «βαριά» (top-heavy), είναι ενδιαφέρουσα για δύο λόγους. Πρώτον, δεν είναι αυτό που θα ανέμενα, δεδομένου ότι οι υψηλής αποτίμησης τεχνολογικές εταιρείες είναι αυτές που έχουν οδηγήσει την αγορά υψηλότερα σε αυτόν τον κύκλο. Δεύτερον, για ανθρώπους σαν και εμένα οι οποίοι εκπαιδεύτηκαν ως επενδυτές αξίας, είναι άσχημα νέα. Τείνουμε να έχουμε την (πιθανός παράλογη) ελπίδα ότι αν εντοπίσουμε μερικές εύλογα αποτιμημένες μετοχές αυτό θα μας προστατεύσει όταν εν τέλει πέσει η αγορά.

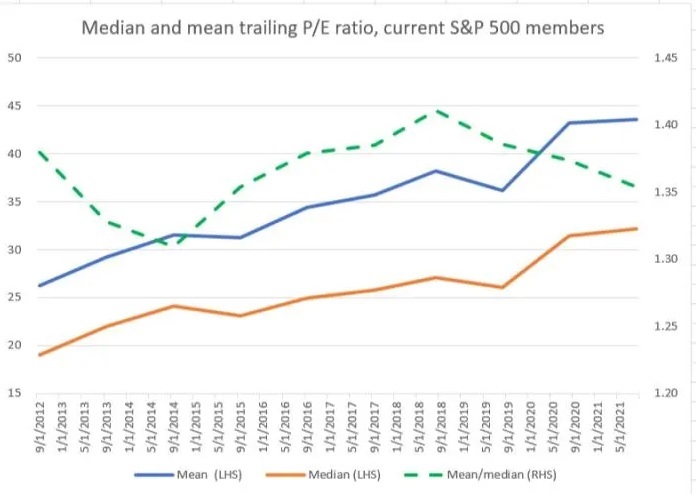

Οπότε αποφάσισα να ρίξω και εγώ μια ματιά στα στοιχεία. Πήρα τις αποτιμήσεις των εταιρειών του S&P 500 για κάθε χρονιά τα τελευταία δέκα χρόνια και υπολόγισα τον μέσο (mean) και τη διάμεσο (median), υποθέτοντας ότι αν ο μέσος ανεβαίνει ολοένα και πιο πάνω από τη διάμεσο, έχουμε μια ολοένα και πιο «βαριά» αγορά, η οποία μπορεί να είναι ευάλωτη στην απότομη αλλαγή της τύχης μιας χούφτας μόνο μετοχών, αλλά στην οποία μπορεί να βρεθεί ακόμα αξία. Διαφορετικά, αν ο μέσος αυξάνεται προς το επίπεδο του διάμεσου, η υπερτίμηση έχει φτάσει σε κάθε γωνιά της αγοράς.

Αυτό που βρήκα αντίθετα ήταν ότι δεν υπήρξε σχεδόν καμία αλλαγή στη σχέση του μέσου προς το διάμεσο (δεδομένα από την S&P Capital IQ):

Ο λόγος του μέσου προς τον διάμεσο μετακινείται λίγο, αλλά μόνο σε ένα πολύ μικρό εύρος διακύμανσης, από το 1,3 στο 1,4. Δεν μοιάζει ότι η αγορά γίνεται πιο «βαριά» την τελευταία δεκαετία.

Αλλά πρέπει να παραδεχθώ την ύπαρξη μιας ντροπιαστικής έλλειψης στα δεδομένα μου. Μετράνε την αποτίμηση κατά τα τελευταία δέκα χρόνια των εταιρειών που βρίσκονται στον S&P 500 τώρα (δεν μπορώ να βρω πως θα προσαρμόσω τα δεδομένα της Capital IQ σε ιστορικές αλλαγές στη σύνθεση του δείκτη. Αν γνωρίζετε πως μπορεί να γίνει αυτό στείλτε μου ένα email). Οπότε είναι πιθανό αν γίνονταν αυτές οι προσαρμογές το αποτέλεσμα να ήταν διαφορετικό.

Τούτων λεχθέντων, βρίσκω τη σταθερότητα του δείκτη ενδιαφέρουσα.

© The Financial Times Limited 2021. All rights reserved.

FT and Financial Times are trademarks of the Financial Times Ltd.

Not to be redistributed, copied or modified in any way.

Euro2day.gr is solely responsible for providing this translation and the Financial Times Limited does not accept any liability for the accuracy or quality of the translation

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα

Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα