Η Federal Reserve των ΗΠΑ έχει τρεις βασικές επιλογές για τα επιτόκια, όταν συνεδριάσει η κορυφαία επιτροπή της για τη χάραξη πολιτικής αυτή την εβδομάδα. Καμία από αυτές δεν είναι ιδανική, και αυτή στην οποία η Fed έχει οδηγήσει την αγορά να αναμένει, θα μπορούσε δυνητικά να είναι η λιγότερο επιθυμητή. Επιπλέον και οι τρεις αντανακλούν ευρύτερες προκλήσεις που απαιτούν μια σημαντική βελτίωση της οικονομίας από την πλευρά της προσφοράς και θεσμικές μεταρρυθμίσεις.

Βάσει του guidance από κορυφαίο αξιωματούχο της Fed, οι προσδοκίες της αγοράς είναι πως η κεντρική τράπεζα θα «πατήσει skip», διατηρώντας αμετάβλητα τα επιτόκια, με τάση προς επανάληψη των αυξήσεων στην επόμενη συνεδρίαση τον Ιούλιο (όμοια με αυτό που κατέληξαν να κάνουν η Αυστραλία και ο Καναδάς).

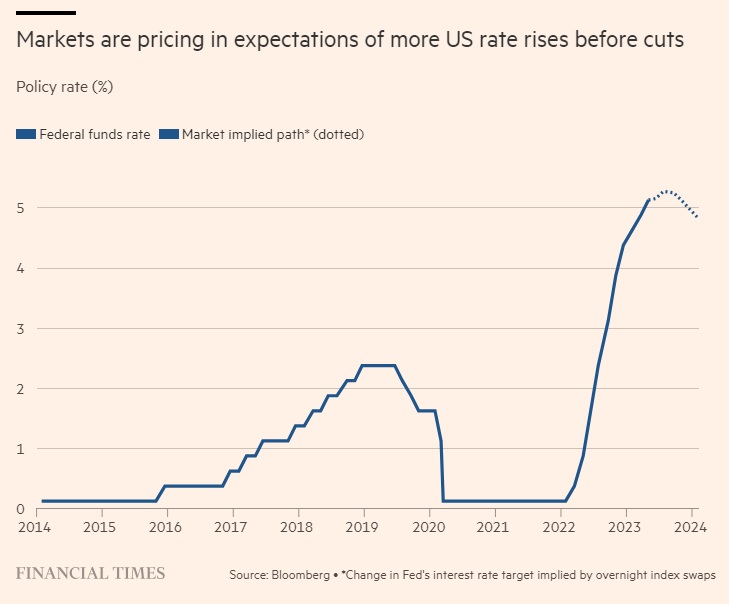

Η προσέγγιση αυτή θεωρείται ότι παρέχει στους αξιωματούχους περισσότερα δεδομένα για την αξιολόγηση των επιπτώσεων της πιο συγκεντρωτικής σειράς αυξήσεων των επιτοκίων εδώ και δεκαετίες. Ως αποτέλεσμα, η υποδηλούμενη πιθανότητα της αγοράς για αύξηση επιτοκίων τον Ιούνιο κυμάνθηκε γύρω στο 20%-30% την τελευταία εβδομάδα, έχοντας προηγουμένως κορυφωθεί πάνω από το 70% πριν από το τελευταίο guidance.

Υπάρχουν δύο ζητήματα με αυτή την προσέγγιση. Πρώτον, ένας επιπλέον μήνας δεδομένων είναι απίθανο να βελτιώσει σημαντικά την κατανόηση της Fed για τις επιπτώσεις ενός εργαλείου πολιτικής που δρα με μεταβλητή υστέρηση. Δεύτερον, τα πρόσφατα δεδομένα ευνοούν μια αύξηση για μια κεντρική τράπεζα που έχει επανειλημμένα επιμείνει ότι είναι «εξαρτώμενη από τα δεδομένα».

Δεν είναι περίεργο που ορισμένοι άλλοι αξιωματούχοι της Fed τάσσονται υπέρ μιας αύξησης αυτή την εβδομάδα. Η άποψή τους παραπέμπει στη σειρά εκπλήξεων από τα στοιχεία, συμπεριλαμβανομένων των πιο πρόσφατων υψηλότερων κενών θέσεων εργασίας και της ισχυρής μηνιαίας δημιουργίας απασχόλησης, καθώς και στην άρση των άμεσων ανησυχιών σχετικά με το ανώτατο όριο χρέους των ΗΠΑ και την τραπεζική αστάθεια.

Αλλά τουλάχιστον ένας αξιωματούχος της Fed πιστεύει πως η αύξηση επιτοκίων του Μαΐου μπορεί ήδη να έτεινε να είναι υπερβολική, καθώς ορισμένοι μελλοντικοί δείκτες οικονομικής δραστηριότητας δίνουν σήμα αδυναμίας. Κατά την άποψη αυτή, μιας παύσης θα έπονταν μια μείωση επιτοκίων ως η επόμενη αλλαγή.

Πολλά έχουν γραφτεί όσον αφορά το γιατί η Fed βρίσκεται σε αυτή την άβολη κατάσταση. Οι λόγοι που επικαλούνται οι περισσότεροι είναι πως η Fed δεν έκρινε σωστά την απειλή του πληθωρισμού κατά το μεγαλύτερο μέρος του 2021 και το πρώτο τρίμηνο του 2022, προτού αναγκαστεί να προχωρήσει σε δέκα διαδοχικές αυξήσεις επιτοκίων.

Ως αποτέλεσμα, η Fed έχει υποστεί σημαντική διάβρωση του δημόσιου κύρους της και της αξιοπιστίας της πολιτικής της. Υπήρξε παρατεταμένη απόκλιση μεταξύ της επικοινωνίας της Fed σχετικά με την πορεία των επιτοκίων για το 2023 και των προσδοκιών των αγορών. Επιπλέον, έχει προκύψει δημόσια διαφωνία μεταξύ του προέδρου της Fed και του προσωπικού της κεντρικής τράπεζας σχετικά με την πιθανότητα ύφεσης.

Η φήμη της Fed έχει υπονομευθεί περαιτέρω από τα δαπανηρά ολισθήματα στην εποπτεία των τραπεζών, την έλλειψη κατάλληλου στρατηγικού πλαισίου πολιτικής, την αδύναμη λογοδοσία και την επιρρέπεια στην ομαδική σκέψη.

Δεδομένων των πολλαπλών αιτιών, η Fed είναι απίθανο να επιλύσει τις δυσχέρειές της σύντομα. Επιπλέον, εάν τα στοιχεία για τον πληθωρισμό βάσει του Δείκτη Τιμών Καταναλωτή που αναμένεται να ανακοινωθούν την Τρίτη δεν δείξουν σημαντική αδυναμία, η προτεινόμενη πορεία δράσης της -το «skip»- θα καταλήξει ως η μπερδεμένη μέση επιλογή, καθιστώντας τις μελλοντικές αποφάσεις ακόμη πιο δύσκολες.

Εάν η Fed εξαρτάται πραγματικά από τα δεδομένα και είναι πραγματικά προσηλωμένη στην επίτευξη του τρέχοντος στόχου της για τον πληθωρισμό του 2%, θα πρέπει να αυξήσει τα επιτόκια κατά 0,25 ποσοστιαίες μονάδες και να αφήσει την πόρτα ανοιχτή για πρόσθετες αυξήσεις. Οι πρόσφατες εκπλήξεις από τα δεδομένα, σε συνδυασμό με την ισορροπία των κινδύνων που συνδέονται με τις πολιτικές της Fed, υποδηλώνουν ότι αυτή η οδός είναι προτιμότερη από ένα «skip».

Ωστόσο, εάν η Fed πιστεύει, όπως πιστεύω εγώ, ότι λειτουργεί με έναν ξεπερασμένο στόχο για τον πληθωρισμό λόγω των σημαντικών αλλαγών στην πλευρά της προσφοράς της οικονομίας -και ότι η τροποποίηση του στόχου απαιτεί μια μακρά και λεπτή διαδικασία-, τότε θα πρέπει να επιλέξει μια παύση με τάση για μείωση όταν χρειάζεται.

Αυτό θα επέτρεπε στις επιπτώσεις των προηγούμενων αυξήσεων των επιτοκίων να διαποτίσουν την οικονομία και θα μείωνε την πιθανότητα τόσο μιας αδικαιολόγητης ζημίας στην οικονομική ανάπτυξη όσο και μιας ανησυχητικής χρηματοπιστωτικής αστάθειας.

Υπενθυμίζεται ότι τα λάθη της πολιτικής της Fed τα τελευταία δύο χρόνια και οι θεσμικές αδυναμίες της δεν είναι οι μόνοι παράγοντες που έχουν υπονομεύσει την αποτελεσματικότητά της. Τα μεταβαλλόμενα πρότυπα της παγκοσμιοποίησης, η αναδιάρθρωση των αλυσίδων εφοδιασμού των επιχειρήσεων, η ενεργειακή μετάβαση και οι αναντιστοιχίες στην αγορά εργασίας υποδηλώνουν ότι η Fed λειτουργεί με έναν στόχο πληθωρισμού που είναι πιθανότατα πολύ χαμηλός για τη διαρκή οικονομική ευημερία.

Σε αυτό το πλαίσιο, η τρέχουσα πλαισίωση της συζήτησης για την πολιτική είναι υπερβολικά στενή. Είναι πιθανότερο να προκαλέσει σύγχυση παρά να δώσει το έναυσμα για εκείνο το είδος των διαβουλεύσεων που μπορούν να ξαναχτίσουν τα θεμέλια, ώστε η Fed να συμβάλει στην ανάπτυξη υψηλού βαθμού χωρίς αποκλεισμούς και στη χρηματοπιστωτική σταθερότητα.

© The Financial Times Limited 2023. All rights reserved.

FT and Financial Times are trademarks of the Financial Times Ltd.

Not to be redistributed, copied or modified in any way.

Euro2day.gr is solely responsible for providing this translation and the Financial Times Limited does not accept any liability for the accuracy or quality of the translation

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Η «10% συν 10%» υπόσχεση της Alpha Bank

Η «10% συν 10%» υπόσχεση της Alpha Bank Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Σε ποιες συνοικίες πήραν «φωτιά» τιμές και ενοίκια κατοικίας

Σε ποιες συνοικίες πήραν «φωτιά» τιμές και ενοίκια κατοικίας  Καλό... 2027 και βλέπουμε για την ολοκλήρωση του Κτηματολογίου

Καλό... 2027 και βλέπουμε για την ολοκλήρωση του Κτηματολογίου Νέα εθελουσία από ΔΕΗ, συνωστισμός με 1.300 άτομα στην έξοδο

Νέα εθελουσία από ΔΕΗ, συνωστισμός με 1.300 άτομα στην έξοδο