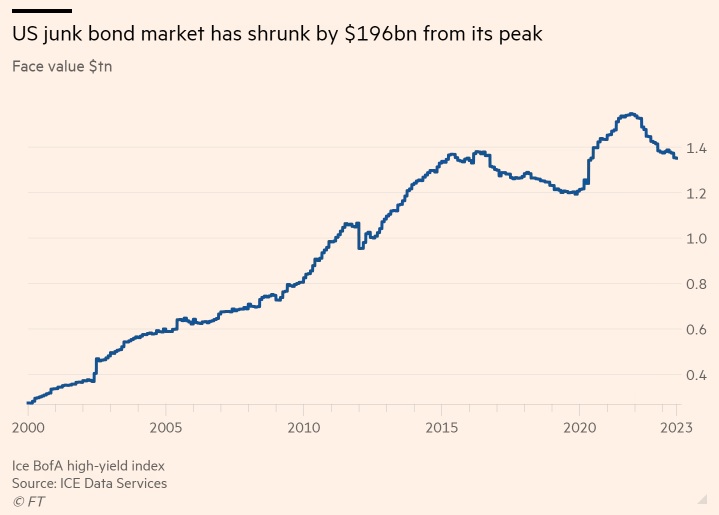

Η αμερικανική αγορά junk bonds ύψους 1,35 τρισ. δολαρίων έχει συρρικνωθεί κατά σχεδόν 200 δισ. δολάρια από την ιστορική της κορυφή στα τέλη του 2021, συμβάλλοντας στη σταθεροποίηση των τιμών σε επίπεδα που, σύμφωνα με τους επενδυτές, θα μπορούσαν να δώσουν λανθασμένα μηνύματα για την υγεία της μεγαλύτερης οικονομίας του κόσμου.

Η απότομη άνοδος των επιτοκίων από τις αρχές του περασμένου έτους έχει συμβάλει στην αποτροπή των εταιρειών από την πώληση νέων ομολόγων, ενώ αρκετές εταιρείες έχουν αναρριχηθεί από την αγορά υψηλής απόδοσης σε έδαφος επενδυτικής βαθμίδας. Εν τω μεταξύ, περισσότεροι δανειολήπτες στρέφονται στις ιδιωτικές αγορές για φρέσκα κεφάλαια. Συνολικά, αυτό έχει εξαλείψει το 13% της συνολικής αξίας των αμερικανικών ομολόγων junk που έχουν εκδοθεί από το υψηλό ρεκόρ.

Αυτή η συρρίκνωση έχει αφήσει στους επενδυτές λιγότερες επιλογές σχετικά με το τι μπορούν να αγοράσουν και έχει ωθήσει ορισμένους διαχειριστές κεφαλαίων να αγοράσουν ομόλογα που διαφορετικά δεν θα είχαν επιλέξει. Αυτό συμβάλλει στη στήριξη των τιμών των ομολόγων junk, παρόλο που πολλοί συμμετέχοντες στην αγορά εξακολουθούν να αναμένουν κάποια μορφή οικονομικής επιβράδυνσης.

Οι «δραματικά χαμηλότερες εκδόσεις στηρίζουν πραγματικά την κατηγορία περιουσιακών στοιχείων σε όρους αποτιμήσεων», δήλωσε ο Andrzej Skiba, επικεφαλής της BlueBay US fixed income στην RBC Global Asset Management.

«Έχουμε μετρητά που συσσωρεύονται κάθε μήνα... Καταλήγεις απλώς να αγοράζεις τα ίδια πράγματα ξανά και ξανά», πρόσθεσε ο Dan DeYoung, διαχειριστής χαρτοφυλακίου υψηλής απόδοσης στην επενδυτική εταιρεία Columbia Threadneedle, η οποία διαθέτει κεφάλαια ύψους 584 δισ. δολαρίων.

Αυτές οι δυναμικές απειλούν να στείλουν υπερβολικά θετικά μηνύματα για την υγεία της οικονομίας, όπως πιστεύουν ορισμένοι επενδυτές. Προετοιμάζουν επίσης ενδεχομένως την αγορά ομολόγων για μια εντονότερη πτώση, εάν οι προοπτικές σκουράνουν -ιδίως εκείνες των εταιρειών χαμηλής αξιολόγησης που απέτυχαν να παρατείνουν τη διάρκεια του χρέους τους, όταν το χρήμα ήταν φθηνό.

«Είναι ασύμμετρο», δήλωσε ο Marty Fridson, βετεράνος επενδυτής υψηλής απόδοσης και επικεφαλής επενδύσεων στην Lehmann, Livian, Fridson Advisors. «Αυτές οι συνθήκες μπορούν να προκαλέσουν υπερτίμηση της αγοράς, αλλά δεν σας προστατεύουν από ένα τεράστιο ξεπούλημα και μια κάθετη πτώση των τιμών, όταν τα πράγματα αλλάξουν».

Ενώ η έλλειψη προσφοράς έχει βοηθήσει να διατηρηθούν τα spreads σε χαμηλά επίπεδα, «καθώς προχωρούμε προς το τέλος του έτους, υπάρχουν ανησυχίες ότι καθώς οι υφεσιακοί αντίξοοι άνεμοι αρχίζουν να πλήττουν τις αγορές, θα δούμε την αύξηση της μεταβλητότητας και τη διεύρυνση των spreads», δήλωσε ο Anders Persson, επικεφαλής επενδύσεων σταθερού εισοδήματος στη Nuveen.

Για δεκαετίες, η αγορά ομολόγων υψηλής απόδοσης ήταν το κύριο στήριγμα των ριψοκίνδυνων δανειοληπτών, αυξάνοντας το μέγεθός της με ετήσιο ρυθμό 8,7% μεταξύ του 1996 και του 2020, σύμφωνα με ανάλυση της Fridson. Αργότερα επεκτάθηκε στο ποσό-ρεκόρ του 1,55 δισ. δολαρίων το 2021, καθώς τα εξαιρετικά χαμηλά επιτόκια πυροδότησαν μια φρενίτιδα συναλλαγών.

Αλλά οι εκδόσεις μειώθηκαν το 2022 και ενώ το ποσό των αντληθέντων κεφαλαίων αυξήθηκε έκτοτε κατά 30% σε ετήσια βάση στα 90 δισ. δολάρια το πρώτο εξάμηνο του 2023, αυτό αντανακλά σε μεγάλο βαθμό τις αναχρηματοδοτήσεις. Τα νέα δάνεια το πρώτο εξάμηνο του τρέχοντος έτους ήταν μόλις 39, συνολικού ύψους 33,2 δισ. δολαρίων. Αυτό σηματοδοτεί τον χαμηλότερο αριθμό συμφωνιών από τις 30 Ιουνίου μέχρι σήμερα από το 1995, σύμφωνα με τα στοιχεία της Dealogic, και το χαμηλότερο ποσό σε δολάρια από το 2009.

«Πραγματοποιούμε συναλλαγές με πιθανώς πιο στενά περιθώρια από ό,τι θα συνέβαινε διαφορετικά, αν είχαμε μια πιο ζωντανή πρωτογενή αγορά», δήλωσε ο Skiba.

Οι αποδόσεις των junk bonds έχουν εκτοξευθεί στο 8,69% στις 11 Ιουλίου από το χαμηλό 4,53% στον απόηχο της κρίσης Covid-19. Ενώ το μεγαλύτερο μέρος αυτής της αύξησης οφείλεται στις αυξήσεις των επιτοκίων της Fed, το spread -η επιπλέον απόδοση που ζητούν οι επενδυτές για να διακρατούν ριψοκίνδυνα ομόλογα έναντι των αμερικανικών κρατικών ομολόγων- έχει ταυτόχρονα διευρυνθεί στις 4,05 ποσοστιαίες μονάδες από περίπου 3 ποσοστιαίες μονάδες.

Ωστόσο, το επίπεδο αυτό ήταν στενότερο από ό,τι στις αρχές του 2023 και από τον ιστορικό μέσο όρο των 4,58 ποσοστιαίων μονάδων για τα ομόλογα υψηλής απόδοσης εκτός υφεσιακών περιόδων, δήλωσε ο Fridson.

Οι επενδυτές σημειώνουν ότι οι οικονομικοί δείκτες, συμπεριλαμβανομένων των στοιχείων της αγοράς εργασίας, είναι μέχρι στιγμής πιο ζωηροί από ό,τι πολλοί φοβόντουσαν, παρά την επιθετική εκστρατεία σύσφιξης της Fed, αν και τα στοιχεία της Παρασκευής έδειξαν ότι η αύξηση της απασχόλησης επιβραδύνθηκε περισσότερο από ό,τι αναμενόταν τον Ιούνιο.

«Αυτή η επιβράδυνση θα εκδηλωθεί αργά ή γρήγορα», δήλωσε ο Skiba, μιλώντας ενόψει της δημοσιοποίησης των στοιχείων για τις θέσεις εργασίας την Παρασκευή, σημειώνοντας ότι «τα επιτόκια της Fed βρίσκονται βαθιά σε περιοριστικό έδαφος, αλλά και το διπλό χτύπημα από τις αμερικανικές τράπεζες -ιδιαίτερα τις περιφερειακές- περιορίζουν τη δανειοδοτική δραστηριότητα».

«Θεωρώ την κατηγορία περιουσιακών στοιχείων υψηλής απόδοσης, ιδίως τα διπλά Β, αρκετά ευάλωτη, εάν όντως προχωρήσουμε σε μια ύφεση που δεν θα είναι απλώς μια πολύ μικρή και ρηχή και σύντομη ύφεση», δήλωσε ο Adam Abbas, συνεπικεφαλής του τμήματος σταθερού εισοδήματος της Harris Associates, αναφερόμενος στην υψηλότερης ποιότητας βαθμίδα της junk credit.

Οι αναβαθμίσεις αξιολογήσεων έχουν επίσης συμπιέσει την αγορά υψηλής απόδοσης, στηρίζοντας τις τιμές. Περισσότερα από 81 δισ. δολάρια χρέους έχουν ήδη φθάσει σε καθεστώς επενδυτικής βαθμίδας φέτος, σύμφωνα με ανάλυση της Goldman Sachs για τις ενέργειες των μεγάλων οίκων αξιολόγησης, έναντι 116 δισ. δολαρίων σε όλη τη διάρκεια του 2022. Μόλις 15,6 δισ. δολάρια χρέους είχαν υποχωρήσει στην κατηγορία «junk» στα τέλη Ιουνίου.

Για τον Lotfi Karoui, επικεφαλής πιστωτικό στρατηγικό αναλυτή της Goldman, η συρρίκνωση της προσφοράς φέτος «οφείλεται εξ ολοκλήρου σε ανερχόμενα αστέρια που ξεπερνούν τους πεσόντες αγγέλους», αν και πολλές πρόσφατες αναβαθμίσεις αντανακλούν «ουσιαστικά ένα απόθεμα υποψήφιων ανερχόμενων αστέρων που θα έπρεπε πιθανότατα να έχουν αναβαθμιστεί στα τέλη του 2020, μέσα του 2021».

Η βιομηχανία παιχνιδιών Mattel, ο γίγαντας του streaming Netflix, η ενεργειακή εταιρεία Occidental Petroleum και η ασφαλιστική εταιρεία Enact είναι μεταξύ των αμερικανικών εταιρειών που η Moody's έχει αναβαθμίσει σε επενδυτική βαθμίδα το 2023. Οι οίκοι αξιολόγησης κινούνται ανεξάρτητα, με την S&P να αναβαθμίζει τη Netflix σε επενδυτική βαθμίδα στα τέλη του 2021.

Θα μπορούσαν να ακολουθήσουν κι άλλες αναβαθμίσεις, λένε αναλυτές και επενδυτές, επισημαίνοντας εταιρείες που υποβαθμίστηκαν το 2020 και δεν έχουν ακόμη κινηθεί ξανά προς τα πάνω, όπως η αυτοκινητοβιομηχανία Ford.

Τα ομόλογα υψηλής απόδοσης δεν είναι η μόνη κατηγορία περιουσιακών στοιχείων που συρρικνώνεται. Η αγορά δανείων junk ύψους 1,4 τρισ. δολαρίων συρρικνώθηκε επίσης φέτος για δεύτερη μόλις φορά από το 2010, με την ιδιωτική πίστη να κατηγορείται και πάλι ότι αποτελεί μαγνήτη που απομακρύνει τους δανειολήπτες από το δημόσιο χρέος.

Η UBS εκτιμά ότι η αγορά ιδιωτικών δανείων έχει φτάσει το 1,55 τρισ. δολάρια, από 1 τρισ. δολάρια το 2019. Αν και οι κινητήριες δυνάμεις ποικίλλουν, ορισμένοι σημείωσαν τη μεγαλύτερη βεβαιότητα εκτέλεσης στις μη δημόσιες συναλλαγές και τους λιγότερο εμπλεκόμενους δανειστές.

Ο Karoui δήλωσε ότι είναι περισσότερο «φυσική υποκατάσταση» για τους εκδότες δανείων να στραφούν σε ιδιωτική πίστωση παρά για τους εκδότες ομολόγων να το κάνουν. Παρ' όλα αυτά, «δεν υπάρχει αμφιβολία ότι το βάθος της χρηματοδότησης που προσφέρεται από τις ιδιωτικές αγορές χρέους έχει αυξηθεί δραματικά».

© The Financial Times Limited 2023. All rights reserved.

FT and Financial Times are trademarks of the Financial Times Ltd.

Not to be redistributed, copied or modified in any way.

Euro2day.gr is solely responsible for providing this translation and the Financial Times Limited does not accept any liability for the accuracy or quality of the translation

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Η «10% συν 10%» υπόσχεση της Alpha Bank

Η «10% συν 10%» υπόσχεση της Alpha Bank Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Σε ποιες συνοικίες πήραν «φωτιά» τιμές και ενοίκια κατοικίας

Σε ποιες συνοικίες πήραν «φωτιά» τιμές και ενοίκια κατοικίας  Καλό... 2027 και βλέπουμε για την ολοκλήρωση του Κτηματολογίου

Καλό... 2027 και βλέπουμε για την ολοκλήρωση του Κτηματολογίου Νέα εθελουσία από ΔΕΗ, συνωστισμός με 1.300 άτομα στην έξοδο

Νέα εθελουσία από ΔΕΗ, συνωστισμός με 1.300 άτομα στην έξοδο