Έχουν κορυφωθεί τα επιτόκια των κεντρικών τραπεζών στις ΗΠΑ και την ευρωζώνη; Αν ναι, πόσο γρήγορα μπορεί να μειωθούν;

Από τα μέσα περίπου του 2021, οι κεντρικές τράπεζες έπρεπε σαφώς να αυξήσουν σημαντικά τα επιτόκιά τους. Αλλά το τι πρέπει να κάνουν στη συνέχεια είναι αβέβαιο. Ό,τι κι αν λένε οι κεντρικοί τραπεζίτες για το τι σκοπεύουν να κάνουν, τον τελευταίο λόγο έχουν πάντα τα γεγονότα. Εάν, όπως πολλοί αναμένουν τώρα, ο δομικός πληθωρισμός πέσει γρήγορα προς τον στόχο τους, θα πρέπει να χαλαρώσουν την πολιτική τους.

Ενώ η απώλεια της αξιοπιστίας είναι επιζήμια όταν ο πληθωρισμός γίνεται πολύ υψηλός, επιζήμια είναι και όταν γίνεται πολύ χαμηλός. Μια επιστροφή σε πληθωρισμό κάτω από τον στόχο και σε μια αναποτελεσματική νομισματική πολιτική θα ήταν εξαιρετικά ανεπιθύμητη. Ο χρόνος αντίδρασης σε τέτοιους κινδύνους μοιάζει μικρός -πιο μικρός απ' ό,τι παραδέχονται οι κεντρικές τράπεζες, ιδίως δεδομένης της καθυστέρησης στη μετάδοση της προηγούμενης σύσφιξης.

Ο πρόεδρος της Ομοσπονδιακής Τράπεζας των ΗΠΑ Τζέι Πάουελ και η πρόεδρος της Ευρωπαϊκής Κεντρικής Τράπεζας Κριστίν Λαγκάρντ δήλωσαν ότι δεν σκοπεύουν να χαλαρώσουν σύντομα την πολιτική. Τα παρεμβατικά επιτόκια έχουν παραμείνει σταθερά εδώ και αρκετό καιρό: το επιτόκιο της Fed στο 5,5% από τον Ιούλιο και το επιτόκιο καταθέσεων της ΕΚΤ στο 4% από τον Σεπτέμβριο.

Ωστόσο, ο Πάουελ προειδοποίησε αυτόν τον μήνα ότι η αποστολή της επιστροφής του πληθωρισμού στον στόχο του 2% έχει «πολύ δρόμο μπροστά της». Παρομοίως, η Λαγκάρντ δήλωσε στους FT την περασμένη εβδομάδα ότι ο πληθωρισμός της ευρωζώνης θα μειωθεί στον στόχο του 2%, αν τα επιτόκια διατηρηθούν στα τρέχοντα επίπεδα για «αρκετά μεγάλο χρονικό διάστημα». Αλλά «δεν είναι κάτι που σημαίνει ότι στα επόμενα δύο τρίμηνα θα δούμε μια αλλαγή. Το "αρκετά μεγάλο χρονικό διάστημα" πρέπει να είναι αρκετά μεγάλο».

Ένα λογικό συμπέρασμα από αυτή τη συμπεριφορά είναι ότι, εκτός απροόπτου, τα επιτόκια έχουν πλέον κορυφωθεί. Αλλά οι κεντρικές τράπεζες τονίζουν ταυτόχρονα το σχέδιό τους να τα διατηρήσουν ψηλά.

Μια δικαιολογία για τη δημοσιοποίηση αυτής της πρόθεσης είναι ότι αποτελεί η ίδια ένα εργαλείο πολιτικής. Αν οι αγορές πιστεύουν ότι τα χαμηλότερα επιτόκια θα έρθουν σύντομα, είναι πιθανό να ανεβάσουν τις τιμές των ομολόγων, μειώνοντας έτσι τα επιτόκια και χαλαρώνοντας τις νομισματικές συνθήκες. Δεδομένης της αβεβαιότητας σχετικά με τις προοπτικές, οι κεντρικές τράπεζες δεν επιθυμούν να υπονομευθούν με αυτόν τον τρόπο οι σημερινές αυστηρές χρηματοπιστωτικές συνθήκες. Θα προτιμούσαν να τις διατηρήσουν μέχρι να βεβαιωθούν ότι οι οικονομίες τους δεν τις χρειάζονται πλέον.

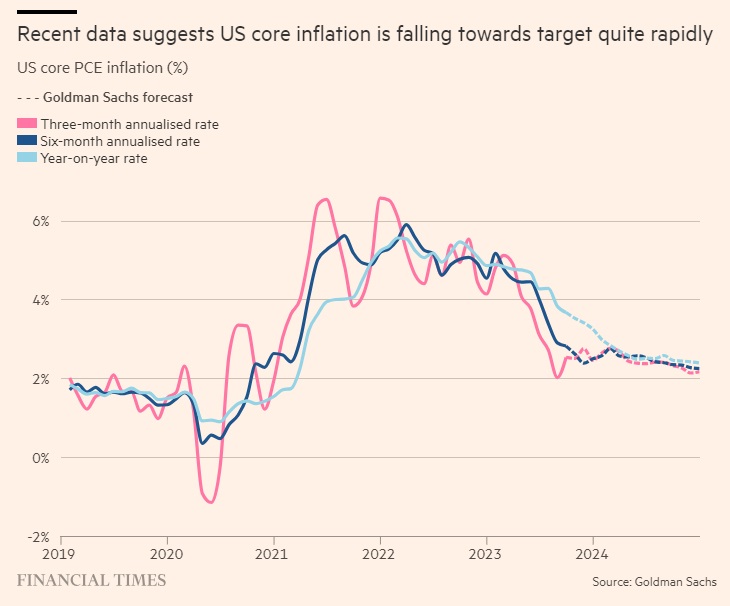

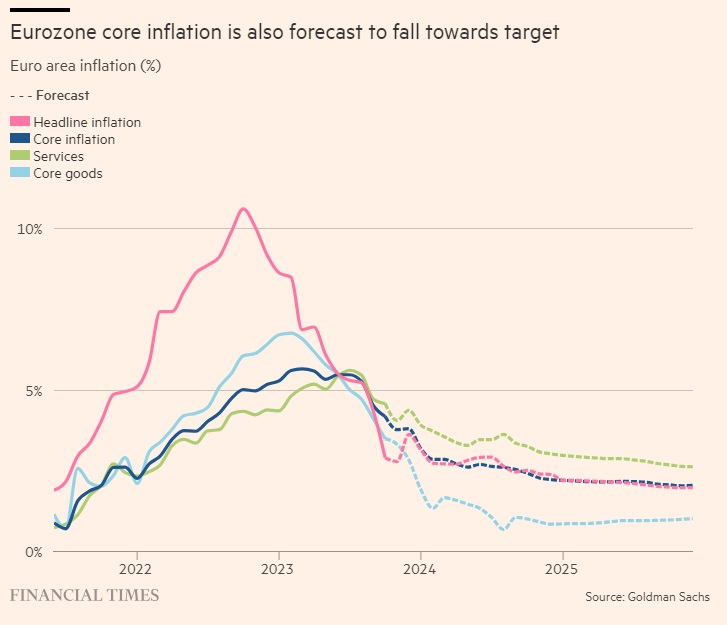

Μέχρι στιγμής, αυτό είναι κατανοητό. Το ερώτημα είναι πόσο αβέβαιες είναι πραγματικά οι προοπτικές. Οι απαντήσεις που δίνουν οι αισιόδοξοι για τις ΗΠΑ και την ευρωζώνη είναι διαφορετικές. Αλλά καταλήγουν στο ίδιο περίπου συμπέρασμα: η απειλή του πληθωρισμού περνάει μάλλον πιο γρήγορα από ό,τι υποδεικνύουν οι κεντρικές τράπεζες. Σε πρόσφατες αναλύσεις τους, οι οικονομολόγοι της Goldman Sachs παρουσιάζουν αυτή την υπόθεση με σαφήνεια.

Σχετικά με τις ΗΠΑ, υποστηρίζουν ότι «ο δομικός πληθωρισμός έχει μειωθεί απότομα από την πανδημική του κορύφωση και θα πρέπει να αρχίσει την τελική του κάθοδο το 2024». Βλέπουν ότι ο περαιτέρω αποπληθωρισμός θα προέλθει από την επανεξισορρόπηση στις αγορές αυτοκινήτων, ενοικίασης κατοικιών και εργασίας. Προσθέτουν ότι «η αύξηση των μισθών έχει υποχωρήσει στο μεγαλύτερο μέρος της προς τον διατηρήσιμο ρυθμό του 3,5%». Συνολικά, ο δομικός πληθωρισμός των προσωπικών καταναλωτικών δαπανών (PCE) θα πρέπει να μειωθεί σε περίπου 2,4% μέχρι τον Δεκέμβριο του επόμενου έτους.

Όσον αφορά την ευρωζώνη, η Goldman αναμένει ότι «ο υποκείμενος πληθωρισμός θα ομαλοποιηθεί το 2024. Ο δομικός πληθωρισμός έχει μειωθεί περισσότερο από ό,τι αναμενόταν τους τελευταίους μήνες... και η αύξηση των μισθών παρουσιάζει σαφή σημάδια επιβράδυνσης».

Ενώ ο πληθωρισμός υποχωρεί και στις δυο περιοχές, τόσο τα σοκ όσο και οι οικονομικές επιδόσεις είναι πολύ διαφορετικές. Η πιο εντυπωσιακή απόκλιση αφορά την ανάπτυξη φέτος. Οι προβλέψεις για την ανάπτυξη στις ΗΠΑ και την ευρωζώνη το 2023 ακολουθούσαν η μία την άλλη στενά προς τα κάτω το 2022, με τις προβλέψεις για το 2023 να κατρακυλούν από περίπου 2,5% τον Ιανουάριο του 2022 σε σχεδόν μηδενικές στο τέλος του περασμένου έτους.

Ωστόσο, οι προβλέψεις για τις ΗΠΑ είναι τώρα στο 2,4%, ενώ για την ευρωζώνη μόνο στο 0,5%. Ο αμερικανικός συνδυασμός ισχυρής ανάπτυξης, χαμηλής ανεργίας και πτωτικού πληθωρισμού μοιάζει μάλλον με τον «άψογο αποπληθωρισμό» στον οποίο εγώ, τουλάχιστον, δεν πίστευα. Το γιατί συνέβη αυτό είναι ένα θέμα για μια άλλη φορά.

Ωστόσο, όσον αφορά την παραγωγή, ο αποπληθωρισμός φαίνεται λιγότερο άψογος στην ευρωζώνη. Αυτό δεν αποτελεί έκπληξη, δεδομένου ότι ο πληθωρισμός και η αδύναμη ανάπτυξή της τροφοδοτήθηκαν από το ενεργειακό σοκ που προκάλεσε ο πόλεμος της Ρωσίας στην Ουκρανία (βλ. διαγράμματα).

Τώρα, κοιτάξτε μπροστά. Όπως έχει υποστηρίξει ο Τζον Λιουέλιν, η οικονομία των ΗΠΑ μπορεί να είναι σημαντικά πιο αδύναμη το επόμενο έτος. Όσον αφορά την ανάπτυξη της ευρωζώνης, ακόμη και οι σχετικά αισιόδοξες προβλέψεις της Goldman κάνουν λόγο για ανάπτυξη μόλις 0,9% το 2024.

Επιπλέον, ακόμη και αυτό προϋποθέτει χαλάρωση της νομισματικής πολιτικής της ΕΚΤ ως απάντηση στα καλύτερα νέα για τον πληθωρισμό. Οι κεντρικές τράπεζες πρέπει να βλέπουν μπροστά και να θυμούνται τις καθυστερήσεις μεταξύ των ενεργειών τους και της οικονομικής δραστηριότητας. Με τον τρόπο αυτό, θα μπορούσαν επίσης να ρίχνουν την προσοχή τους και στα νομισματικά δεδομένα. Η ετήσια αύξηση του δείκτη Μ3 είναι σταθερά αρνητική. Τα νομισματικά δεδομένα δεν μπορούν να είναι στοχευμένα. Αλλά δεν πρέπει επίσης να αγνοούνται.

Εν ολίγοις, φαίνεται όλο και πιο πιθανό ότι ο κύκλος σύσφιξης έχει φτάσει στο τέλος του. Φαίνεται επίσης αρκετά πιθανό ότι η έναρξη της επακόλουθης χαλάρωσης είναι πιο κοντά απ' ό,τι υποδηλώνουν οι κεντρικές τράπεζες.

Εάν αυτό αποδειχθεί ότι δεν ισχύει, υπάρχει κάποιος κίνδυνος να έρθει πολύ αργά, για να αποφευχθεί μια δαπανηρή επιβράδυνση και ακόμη και μια επιστροφή σε πολύ χαμηλό πληθωρισμό. Ωστόσο, τίποτα από αυτά δεν είναι βέβαιο: η χάραξη πολιτικής βρίσκεται τώρα σε ένα πραγματικά δύσκολο σημείο του κύκλου.

Πρέπει επίσης να σημειώσουμε ορισμένα διδάγματα. Πρώτον, η ίδια η ανθεκτικότητα των οικονομιών επιβεβαιώνει ότι η σύσφιξη ήταν δικαιολογημένη: πόσο υψηλός θα μπορούσε να είναι τώρα ο πληθωρισμός στις ΗΠΑ χωρίς αυτήν;

Δεύτερον, οι προσδοκίες για τον πληθωρισμό παρέμειναν καλά εδραιωμένες, παρά την τεράστια υπέρβαση. Συνεπώς, το καθεστώς στόχευσης του πληθωρισμού λειτούργησε καλά.

Τρίτον, οι αγορές εργασίας συμπεριφέρθηκαν επίσης καλύτερα από ό,τι αναμενόταν. Τέταρτον, η μελλοντική καθοδήγηση είναι επικίνδυνη: οι υπεύθυνοι χάραξης πολιτικής θα πρέπει να σκέφτονται προσεκτικά πριν αναλάβουν δεσμεύσεις που ίσως χρειαστεί σύντομα να αθετήσουν.

Τέλος, δεν θα πρέπει να διεξάγουν έναν πόλεμο για πολύ καιρό, μόνο και μόνο επειδή τον ξεκίνησαν πολύ αργά. Ναι, το τελευταίο μίλι μπορεί πράγματι να είναι το πιο δύσκολο. Αλλά πρέπει να προσέξει κανείς όταν διασχίζει τη γραμμή του τερματισμού.

© The Financial Times Limited 2023. All rights reserved.

FT and Financial Times are trademarks of the Financial Times Ltd.

Not to be redistributed, copied or modified in any way.

Euro2day.gr is solely responsible for providing this translation and the Financial Times Limited does not accept any liability for the accuracy or quality of the translation

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα

Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα