Το μείγμα στις αγορές, φυσικά και στην ελληνική, παραμένει εκρηκτικό. Και παρότι οι πιο δυσοίωνες προβλέψεις δεν επιβεβαιώθηκαν και τα πράγματα εξελίχθηκαν με λιγότερο… οδυνηρό τρόπο, απέχουμε πολύ από τη διατύπωση ασφαλών και… καλών προβλέψεων.

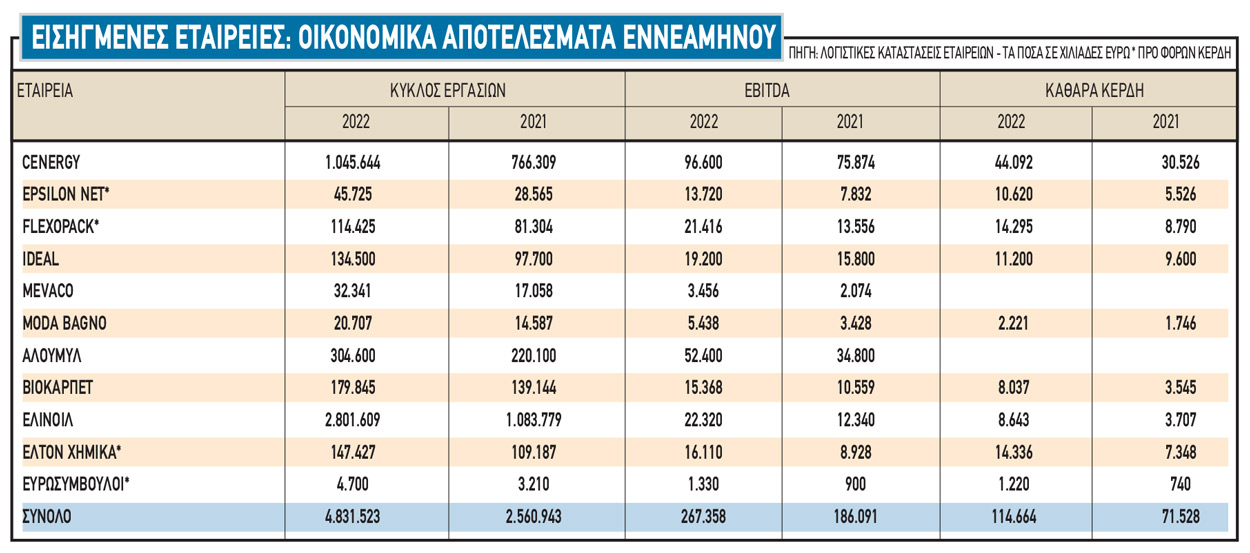

Έτσι, το παραμικρό ασφαλές στοιχείο αξιοποιείται κατάλληλα. Ένα από αυτά είναι τα μεγέθη που ανακοίνωσαν οι εισηγμένες εταιρείες του Χ.Α. για το εννεάμηνο του 2022: αφενός, ώστε οι επενδυτές να έχουν τη δυνατότητα επιλογών από ένα μεγαλύτερο εύρος μετοχών, αφετέρου, για να αποτυπωθεί καλύτερα η εικόνα και η τάση στο Χρηματιστήριο της Αθήνας.

Λίγες ημέρες πριν από την εκπνοή του 2022, πολλοί επενδυτές επανεξετάζουν την κατάσταση στην οικονομία και στις χρηματιστηριακές αγορές, σε μια προσπάθεια να διαμορφώσουν τον σκελετό ενός κερδοφόρου χαρτοφυλακίου για το επόμενο έτος. Αλήθεια είναι πως ενώ όλοι θεωρούν ότι το επενδυτικό ρίσκο για το επόμενο δωδεκάμηνο παραμένει στα ύψη -κανείς δεν μπορεί να προβλέψει με ασφάλεια πώς θα κινηθεί το ενεργειακό κόστος και το ύψος των επιτοκίων-, το τελευταίο χρονικό διάστημα φαίνεται να κερδίζει κάποιο έδαφος το αισιόδοξο σενάριο που θέλει τον πληθωρισμό να αποκλιμακώνεται, την ελληνική οικονομία να αποφεύγει την ύφεση και τις τιμές των ελληνικών μετοχών να καταγράφουν άνοδο το 2023.

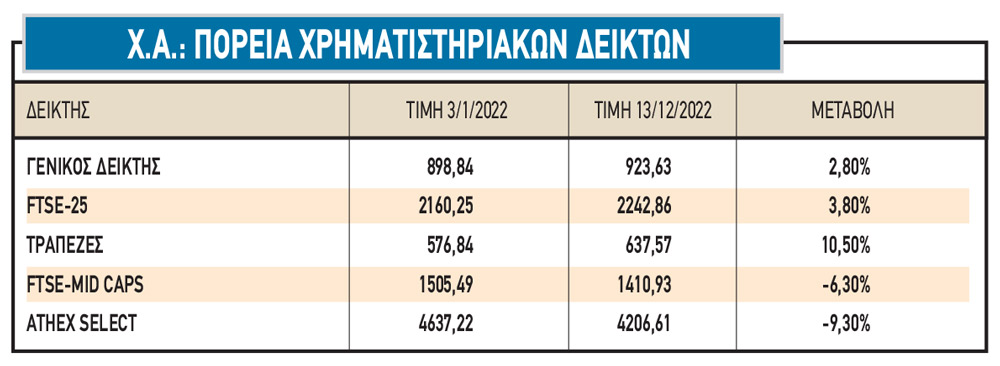

Καταλυτικά στο συγκρατημένα θετικό κλίμα που τείνει να δημιουργηθεί (και που μπορεί να αναστραφεί ανά πάσα στιγμή) επιδρά και το γεγονός ότι ο Γενικός Δείκτης του Χ.Α. έχει καταφέρει να κινείται σε ελαφρά υψηλότερα επίπεδα σε σχέση με αυτά της αρχής του έτους, επιβεβαιώνοντας όλους εκείνους που στις δύσκολες περιόδους της χρονιάς συνιστούσαν ψυχραιμία και αποφυγή κινήσεων πανικού και διαψεύδοντας όσους κυκλοφορούσαν καταστροφικά σενάρια για τις εξελίξεις στο ταμπλό.

Βέβαια, αυτή η χρηματιστηριακή -περιορισμένη έστω- άνοδος δεν αφορά το σύνολο των επενδυτών στο Χ.Α., καθώς παρατηρήθηκε πορεία δύο ταχυτήτων: από τη μια πλευρά, οι τράπεζες και γνωστά blue chips κατέγραψαν αξιοσημείωτη άνοδο, ενώ από την άλλη, πολλοί άλλοι τίτλοι της μεσαίας και της μικρής κεφαλαιοποίησης υποχρεώθηκαν σε σημαντικότατες απώλειες. Γενικότερα (όπως προκύπτει και από τα στοιχεία του παρατιθέμενου πίνακα) το 2022 συνέβη το ακριβώς αντίθετο από αυτό που συνέβαινε ολόκληρη την προηγούμενη δεκαετία: τα blue chips (π.χ. τράπεζες, διυλιστήρια, Μυτιληναίος, ΟΠΑΠ, ΟΤΕ, ΤΕΡΝΑ Ενεργειακή) υπεραπέδωσαν έναντι των τίτλων της μεσαίας και κυρίως της μικρής κεφαλαιοποίησης.

Ο ρόλος των εννεαμήνων

Σύμφωνα με τις εκτιμήσεις των αναλυτών, το 2023 θα αποτελέσει ακόμη μία χρονιά κατά την οποία θα δούμε σημαντικές διαφοροποιήσεις ανάμεσα στις αποδόσεις επιμέρους μετοχών, αποδεικνύοντας για ακόμη μία φορά κατά τα τελευταία χρόνια πόσο σημαντική υπόθεση αποτελεί η κατάλληλη επιλογή τίτλων (stock picking).

Άλλωστε, ακόμη και με βάση τον κρατικό προϋπολογισμό του 2023, αναμένεται να έχουμε μια χρονιά δύσκολη για την κατανάλωση, η οποία όμως θα κλείσει θετικά σε ό,τι αφορά το ΑΕΠ, εξαιτίας των αυξημένων δημόσιων και ιδιωτικών επενδύσεων. Η επιβεβαίωση ενός τέτοιου σεναρίου θα επηρεάσει σε σημαντικό βαθμό και τις οικονομικές επιδόσεις των εισηγμένων εταιρειών, ανάλογα με τον κλάδο δραστηριοποίησής τους.

Σ’ αυτό το περιβάλλον, λοιπόν, είναι εύλογο οι επενδυτές να δώσουν σημασία στην πορεία των αποδόσεων των εταιρειών κατά το φετινό εννεάμηνο (δείτε εδώ όλα τα αποτελέσματα), καθώς πέρα από τις επιδόσεις τους κατά το συγκεκριμένο χρονικό διάστημα, συχνά παίρνουν μια γεύση για το πώς θα μπορούσαν να κινηθούν στο ορατό μέλλον.

Μια πρώτη εικόνα των εννεαμήνων σε ό,τι αφορά τις εταιρείες υψηλής κεφαλαιοποίησης είναι ότι:

- Οι συστημικές τράπεζες συνεχίζουν να αντιμετωπίζουν προκλήσεις, ωστόσο με την πάροδο του χρόνου «κλείνουν τρύπες» του παρελθόντος και, όπως προβλέπεται, η πορεία βελτίωσης των αποτελεσμάτων τους δεν θα αναστραφεί μέσα στο 2023, λόγω των μέτρων στήριξης που θα λάβουν ορισμένοι από τους δανειολήπτες στεγαστικών δανείων.

- Τα διυλιστήρια έβγαλαν τόσο υψηλά κέρδη, έτσι ώστε να μην τρομάζει τους επενδυτές η καταβολή έκτακτης φορολογίας μέσα στο 2023. Παράλληλα, συνεχίζουν ταχύτατα τη διαδικασία μετάβασης στην πράσινη οικονομία.

- Τα «σίγουρα χαρτιά» (ΟΤΕ, ΟΠΑΠ, Μυτιληναίος, ΤΕΡΝΑ Ενεργειακή) συνεχίζουν να κινούνται σε μια μεσομακροπρόθεσμη ανοδική τάση σε ό,τι αφορά τις οικονομικές τους επιδόσεις.

- Ο όμιλος Viohalco (Viohalco και ElvalHalcor), μετά από ένα εξαιρετικό πρώτο εννεάμηνο, αναμένει μια υποχώρηση επιδόσεων λόγω της κρίσης, αλλά με τη μεσομακροπρόθεσμη εικόνα να παραμένει θετική.

- Οι Jumbo και Quest Holdings πήγαν καλύτερα στο εννεάμηνο σε σχέση με παλαιότερες εκτιμήσεις των διοικήσεών τους, ενώ η τσιμεντοβιομηχανία Τιτάν, μετά από ένα δύσκολο πρώτο εξάμηνο, εμφάνισε ένα καλύτερο τρίτο τρίμηνο και έχει τις προϋποθέσεις για ένα ακόμη πιο ισχυρό 2023 (υποχώρηση στις τιμές των καυσίμων, επίδραση από τις αυξήσεις τιμολογίων, διατήρηση ικανοποιητικής ζήτησης).

Οι θετικές εκπλήξεις στα «μικρομεσαία»

Σαφώς ικανοποιητικά όμως κινήθηκαν στο εννεάμηνο και οι περισσότερες εισηγμένες εταιρείες από τη μεσαία και τη χαμηλή κεφαλαιοποίηση. Μεταξύ των εταιρειών που ξεχώρισαν, εκπλήσσοντας θετικά τους επενδυτές, είναι οι παρακάτω:

- Cenergy: Πέρα από την εκτόξευση της κερδοφορίας, εντύπωση προκάλεσε ο υπερδιπλασιασμός του υπολοίπου των ανεκτέλεστων έργων του εισηγμένου ομίλου (από τα 800 εκατ. στο 1,75 δισ. ευρώ), με ό,τι αυτό συνεπάγεται για την πορεία των εργασιών του επόμενου έτους. Στα αξιοσημείωτα συγκαταλέγονται η περιορισμένη συμμετοχή του ενέργειας στο συνολικό κόστος παραγωγής, καθώς και το ότι η αναμενόμενη ενεργειακή απεξάρτηση της Ευρώπης από τη ρωσική ενέργεια αποτελεί ένα πολύ θετικό στοιχείο για τις προοπτικές του Ομίλου.

- Epsilon Net: Εκτός από την εκτίναξη των οικονομικών επιδόσεων που σημειώθηκε (η διοίκηση της εισηγμένης είχε προϊδεάσει από την αρχή της χρονιάς μέσα από σχετικό guidance), εντύπωση προκάλεσε η σύμπραξη με τον όμιλο της Εθνικής Τράπεζας, η οποία, πέρα από τον μετοχικό της χαρακτήρα, δείχνει και τη δυναμική που θα παίξει ο κλάδος της πληροφορικής κατά τα επόμενα χρόνια. Ειδικότερα για την Epsilon Net η συνεχής επέκταση σε κάθετες αγορές και η ταχεία αύξηση του πελατολογίου της αποτελούν παράγοντες που προκαλούν συνέργειες και οικονομίας κλίμακας, με αποτέλεσμα τις προοπτικές περαιτέρω ανόδου της κερδοφορίας.

- Ideal: Η εταιρεία συνέχισε και φέτος την ανοδική πορεία των εργασιών της, αλλά το κυριότερο στοιχείο είναι ότι πείθει την αγορά πως είναι ικανή για τρία πράγματα: Πρώτον, να διοικεί παραγωγικά τις υπάρχουσες θυγατρικές της (πορεία των συνεχιζόμενων δραστηριοτήτων της). Δεύτερον, να αποκτά πλειοψηφικά ποσοστά εταιρειών, τα οποία στη συνέχεια ρευστοποιεί σε σαφώς υψηλότερες αποτιμήσεις (π.χ. περίπτωση Three Cents). Και τρίτον, να τοποθετείται σε καυτούς κλάδους, όπως έπραξε το 2022 μέσα από δύο εξαγορές στον κλάδο της πληροφορικής. Ο όμιλος διαθέτει ισχυρή ρευστότητα προκειμένου να προχωρήσει και σε νέες επιθετικές κινήσεις.

- Flexopack: Μέσα σε μια πολύ «βαριά» διετία, που χαρακτηρίστηκε από τον υψηλό πληθωρισμό και την εκτίναξη του ενεργειακού κόστους, η Flexopack κατάφερε πέρυσι να διατηρήσει αλώβητη την κερδοφορία της και φέτος να σημειώσει ιστορικό ρεκόρ στις οικονομικές της επιδόσεις, μόνο με βάση τα αποτελέσματα του εννεαμήνου (προ φόρων κέρδη από τα 8,79 στα 14,29 εκατ. ευρώ). Στα πλεονεκτήματα της εταιρείας συγκαταλέγονται η ισχυρή της ρευστότητα, η διεθνοποιημένη παρουσία της σε έναν κλάδο με ελαφρά σταθερή αυξανόμενη ζήτηση από χρόνο σε χρόνο (συσκευασία τροφίμων) και οι συνεχείς επενδύσεις της σε θέματα έρευνας-καινοτομίας και αύξησης της παραγωγικής της δυναμικότητας.

- Mevaco: Ενώ η αγορά περίμενε κύκλο εργασιών κοντά στα 35 εκατ. ευρώ για ολόκληρο το 2022, η εισηγμένη έκλεισε το εννεάμηνο με πωλήσεις 32,3 εκατ. και EBITDA 3,45 εκατ. (έναντι 2,07 εκατ.). Το σημαντικότερο ωστόσο είναι ότι η εισηγμένη διαθέτει πολύ υψηλό υπόλοιπο ανεκτέλεστων συμβάσεων στο μέτωπο των μεταλλικών βάσεων για φωτοβολταϊκά πάρκα, ενώ παράλληλα σχεδιάζει την ανάληψη εργασιών και σε άλλα υποσχόμενα μέτωπα, όπως αυτό της ηλεκτροκίνησης, ή των φρεγατών.

- Moda Bagno: Η «ξεχασμένη» και «ζορισμένη» εταιρεία, που πέρασε δύσκολες στιγμές κατά την προηγούμενη δεκαετία, επιστρέφει δυναμικά, καθώς η τουριστική ανάκαμψη και η τόνωση της οικοδομικής δραστηριότητας ενισχύουν τη βασική της δραστηριότητα, ενώ ισχυρές επιδόσεις παρουσίασε και το εστιατόριο που διαθέτει στη Μύκονο.

- Αλουμύλ, Βιoκαρπέτ: Ήταν αναμενόμενο ότι τα… πανύψηλα κέρδη του πρώτου εξαμήνου των δύο ομίλων που επικεντρώνονται στον κλάδο της διέλασης αλουμινίου δεν θα μπορούσαν να είναι διατηρήσιμα. Ωστόσο, θετικό γεγονός αποτελεί ότι οι δύο εισηγμένες διατήρησαν πολύ σημαντικές (π.χ. σε σύγκριση με τα επίπεδα του 2019 και γενικότερα της προηγούμενης δεκαετίας) και κατά το τρίτο φετινό τρίμηνο, όταν η τιμή του μετάλλου υποχώρησε δραστικά. Οι προοπτικές του κλάδου τα επόμενα χρόνια είναι θετικές (αύξηση επενδύσεων, ενεργειακή αναβάθμιση κτιρίων επιχειρήσεων και νοικοκυριών) με τις εταιρείες να επενδύουν με στόχο την αύξηση της παραγωγικής τους δυναμικότητας.

- ΕΛΙΝΟΙΛ: Η εταιρεία, σε μια δύσκολη χρονιά για τον κλάδο, υπερκέρασε τις επιπτώσεις από την αυξημένη τιμή των καυσίμων από τον Μάρτιο και μετά, μέσα από την αυξημένη τουριστική κίνηση, αλλά κυρίως μέσα από τον πολύ υψηλότερο όγκο των εξαγωγών της. Η υποχώρηση της τιμής του πετρελαίου κατά το τελευταίο δίμηνο αποτελεί θετική εξέλιξη για την εισηγμένη.

- ΕΛΤΟΝ Χημικά: Ο εισηγμένος όμιλος όχι μόνο αύξησε φέτος τον όγκο των πωλήσεών του σε μια δύσκολη συγκυρία, αλλά παράλληλα ευνοήθηκε και από την άνοδο των τιμών των πρώτων υλών. Αξιοσημείωτο είναι ότι κατάφερε να διατηρήσει σε υψηλά επίπεδα την κερδοφορία του και μετά την υποχώρηση των τιμών των πρώτων υλών κατά το τρίτο φετινό τρίμηνο. Συνεχίζονται οι προσπάθειες για εξαγορά εταιρείας στην Ευρώπη.

- Eυρωσύμβουλοι: Πέρα από την άνοδο των οικονομικών επιδόσεων στο εννεάμηνο, η εταιρεία διαθέτει ήδη ανεκτέλεστο υπόλοιπο συμβάσεων που της εξασφαλίζουν υψηλές επιδόσεις για ολόκληρο το 2023. Η αγορά των συμβούλων εμφανίζει ανοδικές προοπτικές για την επόμενη τετραετία λόγω και των έργων που δρομολογούνται μέσω των κοινοτικών κονδυλίων, ενώ η εισηγμένη βρίσκεται σε διαδικασία αναζήτησης εξαγορών άλλων επιχειρήσεων.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα

Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα