Πράσινο φως από την Τράπεζα της Ελλάδος για την εξαγορά των προνομιούχων μετοχών του Δημοσίου, ονομαστικής αξίας 940 εκατ. ευρώ, έχει λάβει η Alpha Bank μετά και την επιτυχή ολοκλήρωση της αύξησης κεφαλαίου ύψους 1,2 δισ. ευρώ.Όπως είναι γνωστό, η Alpha σκοπεύει να διαθέσει τα καθαρά συνολικά έσοδα από την αύξηση για την κεφαλαιακή ενίσχυσή της με υψηλής ποιότητας κεφάλαια και για την εξαγορά των προνομιούχων μετοχών, υπό την προϋπόθεση λήψεως των απαραίτητων εγκρίσεων από τις αρμόδιες εποπτικές αρχές.

Όπως αναφέρει το Ενημερωτικό Δελτίο της ΑΜΚ, η Διεύθυνση Εποπτείας Πιστωτικού Συστήματος, με την υπ' αριθ. 584/21.3.2014 επιστολή της, επιβεβαίωσε ότι η Τράπεζα της Ελλάδος συμφωνεί με την εξαγορά των προνομιούχων μετοχών, εφόσον δεν υπάρξει αισθητή χειροτέρευση των συνθηκών της αγοράς και των σχετικών μεγεθών της τράπεζας.

Σύμφωνα με τον νόμο Αλογοσκούφη (Ν. 3723/2008) και τις υπουργικές αποφάσεις που ακολούθησαν, η εξαγορά των προνομιούχων μετοχών θα γίνει στην αρχική τιμή διάθεσής τους, με ίσης αξίας ομόλογα του ελληνικού δημοσίου ή ίσης αξίας μετρητά.

Σε οποιονδήποτε χρόνο εξαγοράς των προνομιούχων μετοχών με ομόλογα του ελληνικού δημοσίου, η ονομαστική αξία των ομολόγων θα πρέπει να είναι ίση με την ονομαστική αξία των ομολόγων που αρχικά εκδόθηκαν για την ανάληψη των προνομιούχων μετοχών και ταυτόχρονα θα πρέπει να λήγουν κατά την ημερομηνία επαναγοράς ή εντός σύντομου χρονικού διαστήματος μέχρι τριών (3) μηνών από την ημερομηνία αυτή.

Επιπλέον κατά την ημερομηνία επαναγοράς των προνομιούχων μετοχών η τρέχουσα αξία (market value) των ομολόγων θα πρέπει να ταυτίζεται με την ονομαστική τους αξία (nominal value).

Σε περίπτωση που αυτό δεν συμβεί η διαφορά της τρέχουσας αξίας των ομολόγων και της ονομαστικής αξίας θα εκκαθαριστεί με καταβολή μετρητών μεταξύ του πιστωτικού ιδρύματος και του ελληνικού δημοσίου.

Η Alpha διευκρινίζει ότι κατά τον χρόνο σύνταξης του Ενημερωτικού Δελτίου δεν είχε οριστικοποιηθεί με ποιον τρόπο θα πραγματοποιηθεί η εξαγορά των προνομιούχων μετοχών του ελληνικού δημοσίου, ύψους

€940 εκατ.

Σημειώνει όμως ότι πρόθεση της διοίκησης είναι η εξαγορά να γίνει αμέσως μετά την ολοκλήρωση της ΑΜΚ του 1,2 δισ. ευρώ και την έναρξη διαπραγμάτευσης των νέων μετοχών. Τα καθαρά συνολικά έσοδα της αύξησης κεφαλαίου μετά την αφαίρεση εξόδων έκδοσης ύψους 52,4 εκατ. ευρώ, ανέρχονται σε 1.147 εκατ. ευρώ.

Στις 4/4 στο ταμπλό οι νέες μετοχές

Όπως υπενθυμίζει η τράπεζα, στην Έκτακτη Γενική Συνέλευση της 28ης/3 αποφασίσθηκε, μεταξύ άλλων, η αύξηση του μετοχικού κεφαλαίου της τράπεζας, διά ιδιωτικής τοποθετήσεως σε ειδικούς επενδυτές, με καταβολή μετρητών, ποσού 1,2 δισ. ευρώ (συμπεριλαμβανομένης της διαφοράς από έκδοση μετοχών υπέρ το άρτιο) και έκδοση 1.846.153.846 νέων, κοινών, ονομαστικών μετοχών της τράπεζας ονομαστικής αξίας 0,30 ευρώ και τιμής διαθέσεως 0,65 ευρώ ανά μετοχή.

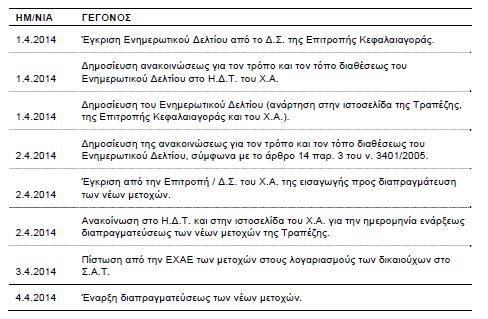

Το χρονοδιάγραμμα της ΑΜΚ

Επισημαίνεται ότι η εξέλιξη του ανωτέρω χρονοδιαγράμματος ενδέχεται να μεταβληθεί, ως εξαρτώμενη από αστάθμητους, μεταξύ άλλων, παράγοντες. Οι νέες μετοχές θα εισαχθούν προς διαπραγμάτευση στην Αγορά Αξιών του Χρηματιστηρίου Αθηνών (Χ.Α.). Για την ολοκλήρωση της, κατά τα ανωτέρω, εισαγωγής και ενάρξεως διαπραγματεύσεως των νέων μετοχών στο Χ.Α., απαιτείται προηγούμενη έγκριση του Χ.Α.

Πώς διαμορφώνονται τα ποσοστά

Όπως αναφέρεται στο ενημερωτικό που δόθηκε στη δημοσιότητα μετά την ολοκλήρωση της τρέχουσας αύξησης του μετοχικού κεφαλαίου της Alpha Bank, το Ταμείο Χρηματοπιστωτικής Σταθερότητας θα περιορίσει το ποσοστό του στο 69,90%, ενώ το ποσοστό των ιδιωτών μετόχων αυξάνεται από το 18% στο 30,1%. Εξ αυτών, το 76% είναι ξένοι θεσμικοί επενδυτές, το 21% φυσικά και νομικά πρόσωπα και μόλις 3% εγχώριοι θεσμικοί επενδυτές.

Οι ιδιώτες μέτοχοι της τράπεζας προέρχονται πλέον σε συντριπτικό βαθμό από τον αγγλοσαξονικό κόσμο, καθώς το 45% των επενδυτών εδρεύει στις ΗΠΑ και το 42% στο Ηνωμένο Βασίλειο.

Εάν το επενδυτικό fund του Κατάρ, Paramaount Service Holding Limited, ασκήσει και τα warrants που κατέχει, τότε το ποσοστό του στο μετοχικό κεφάλαιο της Alpha Bank θα ανέλθει στο 8,99%.

Σημειώνεται ότι μετά την αύξηση του 1,2 δισ. ευρώ και την αποπληρωμή των προνομιούχων μετοχών 940 εκατ. ευρώ, ο δείκτης core tier I θα διαμορφωθεί στο 12,2%.

Προβλέψεις για το 2014

Η διοίκηση εκτιμά ότι το 2014 η τράπεζα θα εμφανίσει αύξηση των καθαρών εσόδων από τόκους λόγω της μείωσης των επιτοκίων στις καταθέσεις και του κόστους χρηματοδότησης από το ευρωσύστημα. Επίσης, προβλέπει αύξηση στα έσοδα από προμήθειες λόγω της αύξησης των χορηγήσεων και της μερικής αναθέρμανσης των εργασιών από αμοιβαία κεφάλαια και διαχείριση χαρτοφυλακίου αλλά και της ανάπτυξης των τραπεζοασφαλειών.

Αντίθετα, εκτιμά ότι τα έσοδα από χρηματοοικονομικές εργασίες θα είναι ελαφρώς μειωμένα εξαιτίας των μη επαναλαμβανόμενων εσόδων του 2013.

Σε ό,τι αφορά τα προβληματικά δάνεια, η τράπεζα τονίζει στο ενημερωτικό ότι «η υψηλή ποιότητα των εξασφαλίσεων που ζητά από τους πελάτες μειώνει την ανάγκη για περισσότερες προβλέψεις και θωρακίζει τα χαρτοφυλάκια».

***Όλόκληρο το Ενημερωτικό της Alpha Bank, δημοσιεύεται στη δεξιά στήλη "Συνοδευτικό Υλικό".

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία

Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία