Μετά το τέλος των εκλογών και τον σχηματισμό της κυβέρνησης έχει ανοίξει η μεγάλη συζήτηση για το αν υπάρχουν σημαντικά περιθώρια για θετικές εκπλήξεις και εξελίξεις για την οικονομία και τις ελληνικές μετοχές.

Τα ορόσημα-προκλήσεις για τους εγχώριους τίτλους, εκτός από το AQR, τα stress tests και την ανακεφαλαιοποίηση των τραπεζών, είναι η πρώτη αξιολόγηση του νέου προγράμματος και οι δυσκολίες που τη συνοδεύουν. Κρίσιμος παράγοντας για την πορεία των τιμών των ελληνικών assets στο επόμενο έτος, όμως, θα είναι και η ελάφρυνση ή μη του χρέους.

Η αγορά των ελληνικών ομολόγων συνεχίζει να προεξοφλεί θετικές εξελίξεις στο θέμα του χρέους, με την εξομάλυνση στις αποδόσεις να συνεχίζεται. Η απόδοση στο 10ετές ομόλογο διαμορφώνεται στο χαμηλότερο επίπεδο του έτους, κάτω και από το όριο του 8%.

Παρότι η καμπύλη των αποδόσεων απέχει αρκετά από το να χαρακτηριστεί ομαλή, αφού οι αποδόσεις των μακρινών λήξεων εξακολουθούν να προσφέρουν μικρότερες αποδόσεις από τις κοντινές, εντούτοις η εικόνα βελτιώνεται.

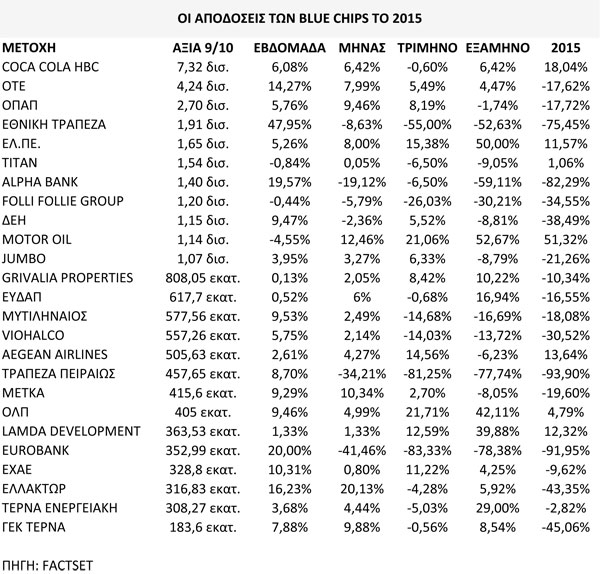

Οι «τιμές επιφύλαξης» για τις δεικτοβαρείς μετοχές

Θεωρητικά, το εύρος των 560-950 μονάδων που έχει κινηθεί φέτος ο Γενικός Δείκτης και οι 160-280 μονάδες του FTSE/ASE Large Cap περικλείουν ταυτόχρονα τόσο το χειρότερο δυνατό, όσο και το καλύτερο δυνατό μεσοπρόθεσμο σενάριο για την ελληνική αγορά μετοχών.

Πλην του φετινού χαμηλού στις 560 μονάδες, τεχνικοί παρατηρητές της αγοράς θεωρούν επίσης σημαντικό επίπεδο και το ιστορικό χαμηλό του Ιουνίου του 2012 στις 470 μονάδες για τον Γενικό Δείκτη, αφού ο FTSE/ASE Large Cap βρέθηκε ήδη χαμηλότερα από τον Ιούνιο του 2012. Το σημείο-κλειδί για την αντιστροφή στη μεσοπρόθεσμη πτωτική κίνηση της αγοράς παραμένουν οι 800 μονάδες.

Από την ανάλυση προκύπτει πάντως ότι για να κινηθεί η αγορά προς τα χαμηλότερα επίπεδα, οι μη τραπεζικές μετοχές της υψηλής κεφαλαιοποίησης -και ειδικά οι τίτλοι των ΟΤΕ, ΟΠΑΠ, Coca Cola HBC, Τιτάν και Jumbo-, που αποτελούν άνω του 60% της στάθμισης του δείκτη της υψηλής κεφαλαιοποίησης, θα πρέπει να κινηθούν σε αρκετά χαμηλότερα επίπεδα τιμών.

Αυτοί οι τίτλοι, οι οποίοι κράτησαν και το Χ.Α. σε όλο το προηγούμενο διάστημα, εμφανίζουν σύγκλιση σε αρκετά υψηλότερα επίπεδα από αυτά που κατέγραψαν στις αρχές Αυγούστου, όπου η αγορά βρισκόταν σε αντίστοιχα επίπεδα διαπραγμάτευσης στις 670 μονάδες, ή στις 24 Αυγούστου που ο Γενικός Δείκτης κινήθηκε έως και τις 560 μονάδες.

• Για τον τίτλο της Coca Cola HBC, το χαμηλό του στις 3 Αυγούστου ήταν στα 18 ευρώ και στις 24/08 στα 16,50 ευρώ, ενώ στη συνεδρίαση της Παρασκευής η μετοχή έκανε πράξεις πάνω από τα 20 ευρώ και πλέον απέχει μόλις 11% από το υψηλό ενός έτους στα 22,35 ευρώ. Η τιμή-στόχος τοποθετείται στα 19,70 ευρώ.

• Για τον ΟΠΑΠ, τα χαμηλά του Αυγούστου ήταν στα 5,65 ευρώ και έπειτα στα 6,68 ευρώ στις 24/8.Με την τιμή να προσεγγίζει, παρά την αποκοπή του μερίσματος 0,15 ευρώ, τα 8,5 ευρώ, η άνοδος ξεπερνάει το 25%. Η μέση τιμή-στόχος τίθεται στα 10 ευρώ.

• Για τον ΟΤΕ το χαμηλό του στις 3 Αυγούστου είναι τα 5,75 ευρώ και έπειτα στις 24/8 στα 6,70 ευρώ. Με την τιμή στα 8,65 ευρώ βρίσκεται 30% υψηλότερα από το πρόσφατο χαμηλό, ενώ με την τιμή-στόχο στα 10 ευρώ, το περιθώριο είναι 15% υψηλότερα.

• Για την κοινή μετοχή του Τιτάνα, τα χαμηλά διαμορφώθηκαν σε 15,64 ευρώ και 17,24 ευρώ αντίστοιχα στις δύο ημερομηνίες, ενώ ο τίτλος κυμαίνεται πλέον πάνω από τα 20 ευρώ και η μέση τιμή-στόχος στα 23,5 ευρώ ανά μετοχή.

Τέλος, για την Jumbo στα 5,2 ευρώ και στα 6,7 ευρώ ήταν τα χαμηλά του Αυγούστου, ενώ στο ταμπλό του Χ.Α. η τιμή έχει ισορροπήσει γύρω από τα 8 ευρώ, με άνοδο 20%.

Ο ρόλος των τραπεζών και τα δύο σενάρια στις τιμές τους

Οι τραπεζικοί τίτλοι αποτελούσαν τον ακρογωνιαίο λίθο για την ελληνική αγορά μετοχών, τόσο σε όρους κεφαλαιοποίησης, όσο και σε όρους συμμετοχής στη διαμόρφωση των δεικτών. Η κατάσταση πλέον έχει αλλάξει άρδην με τη συμμετοχή τους στους δείκτες να έχει περιοριστεί και η κεφαλαιοποίησή τους ξεπερνά ελαφρώς τα 4 δισ. ευρώ.

Η ολοκλήρωση εντός των συμφωνημένων χρονοδιαγραμμάτων της ανακεφαλαιοποίησης και τα σενάρια για τον λογαριασμό θα συνεχίσουν να προκαλούν μεταβλητότητα στην αγορά.

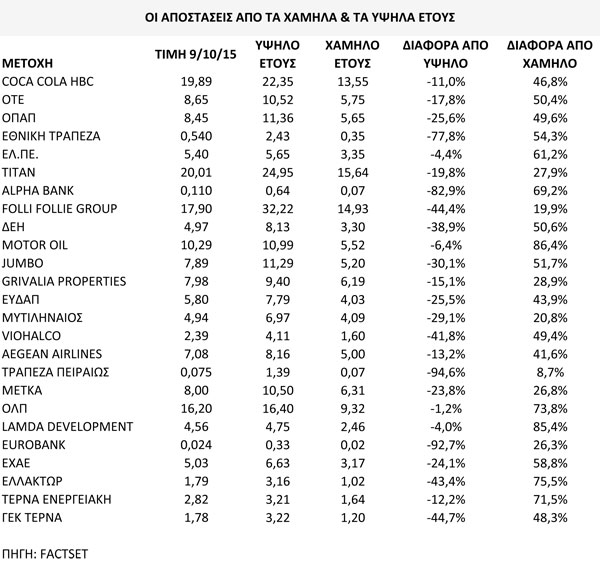

Βάσει των ακραίων τιμών που έχουν παρατηρηθεί στο ταμπλό του Χ.Α. τους τελευταίους δώδεκα μήνες, τις τιμές που προτείνουν οι αναλυτές και τις αποτιμήσεις τους, οι κρίσιμες τιμές τους για το επόμενο χρονικό διάστημα τοποθετούνται στα εξής επίπεδα:

• Για την Εθνική Τράπεζα, το κάτω εύρος μέχρι στιγμής έφτασε στα επίπεδα του 0,35 ευρώ την 1η Οκτωβρίου, με το περιθώριο πτώσης να διαμορφώνεται σε 35% περίπου από τα τρέχοντα επίπεδα. Στον αντίποδα, μετά την τραπεζική αργία και τα capital controls, το πάνω εύρος είναι το 0,66 ευρώ. Στο θετικό σενάριο δεν μπορεί να υπολογιστεί γιατί παραμένει εκκρεμές το ζήτημα της ανακεφαλαιοποίησης, η Finansbank, η NBGI και ο Αστέρας, που μπορεί να μειώσουν κατά πολύ το ύψος των αναγκαίων κεφαλαίων.

• Για την Alpha Bank, το κάτω όριο είναι στο 0,065 ευρώ (24 Αυγούστου) και -40% περίπου από τα τρέχοντα επίπεδα, ενώ επίσης στο θετικό σενάριο η τιμή προσέγγισε το 0,18 ευρώ ή 65% υψηλότερα.

• Για την Τράπεζα Πειραιώς, το κάτω εύρος μέχρι τώρα είναι το χαμηλό στο 0,069 ευρώ (24 Αυγούστου και 2 Οκτωβρίου) ή 80,018% χαμηλότερα από το τρέχον επίπεδο. Το υψηλό στο 0,186 ευρώ ή 130% υψηλότερα.

• Για τη Eurobank, το κάτω όριο που έχει προσεγγίσει μέχρι στιγμής είναι στο 0,019 ευρώ (20% χαμηλότερα από τα τρέχοντα επίπεδα), ενώ το θετικό σενάριο διαμορφώνεται στο 0,07 ευρώ και +190%.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα

Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS

Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών

Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο

Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς

Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς