Το εξαιρετικό momentum στις αγορές των ευρωπαϊκών αλλά και των εγχώριων ομολόγων θα προσπαθήσει να εκμεταλλευτεί το Ελληνικό Δημόσιο, δίνοντας εντολή στις τράπεζες BNP Paribas, Commerzbank, Goldman Sachs, HSBC και JP Morgan να τρέξουν τη διαδικασία επανέκδοσης του 15ετούς ομολόγου. Το 15ετές είχε εκδοθεί τον Ιανουάριο, ημερομηνία διακανονισμού 4 Φεβρουαρίου, με κουπόνι 1,875% και απόδοση 1,911%.

Η κίνηση επανέκδοσης αποτελεί ουσιαστικά την πέμπτη φετινή έξοδο της χώρας στις αγορές των ομολόγων. Μετά την έκδοση του 15ετούς, ακολούθησαν η έκδοση του 7ετούς τον Απρίλιο, η έκδοση του 10ετούς τον Ιούνιο και η επανέκδοσή του τον Σεπτέμβριο.

Φέτος, το Ελληνικό Δημόσιο έχει ήδη αντλήσει 10 δισ. ευρώ συνολικά και η επανέκδοση του 15ετούς αναμένεται να κινηθεί σε ποσό κοντά στα 2-2,5 δισ. ευρώ με επιτόκιο γύρω στο 1%, με δεδομένο ότι η τρέχουσα απόδοση του 15ετούς στη δευτερογενή αγορά διαμορφώνεται στο 0,99%. Τους τελευταίους 14 μήνες, το Ελληνικό Δημόσιο έχει αντλήσει 14 δισ. ευρώ μέσω έξι εκδόσεων χρέους, με τα ταμειακά διαθέσιμα της χώρας, σύμφωνα με τον υπουργό Οικονομικών κ. Σταϊκούρα, να ανέρχονται σε 37,9 δισ. ευρώ. Ο τίτλος θα έχει αξιολόγηση B1 Moody’s/ BB- S&P/ BB Fitch/ BB (low) DBRS και outlook stable αντίστοιχα.

Το ιστορικά χαμηλότερο κόστος χρηματοδότησης για τη χώρα διαμορφώθηκε σε μέσο επίπεδο από το 3,86% στα μέσα επίπεδα τον Ιανουάριο του 2019 σε 1,08% για τα 10ετή ομόλογα τον Σεπτέμβριο. Αντίστοιχα, τα 15ετή ομόλογα από το 4,70% στις αρχές του 2019 σε 1,27% τον προηγούμενο μήνα. Οι αποδόσεις του 15ετούς στις προηγούμενες τριάντα ημέρες από 0,93% έως 0,98%, έχοντας τμήσει πτωτικά το όριο του 1%.

Ο ρόλος των ταμειακών διαθεσίμων και της αποδοχής των ελληνικών ομολόγων στις αγορές της Ευρωπαϊκής Κεντρικής Τράπεζας, στο πλαίσιο του έκτακτου προγράμματος αγοράς ομολόγων λόγω του κορωνοϊού (PEPP), ήταν ιδιαίτερα σημαντικός. Οι αγορές προεξοφλούν ότι το πρόγραμμα PEPP της ΕΚΤ θα διαρκέσει έως το τέλος του 2021, εξέλιξη η οποία αν προβληθεί στην εγχώρια αγορά δημιουργεί το περιθώριο για επιπλέον αγορές ελληνικών τίτλων της τάξεως των 13-14 δισ. ευρώ.

Οι συναλλαγές και οι κατανομές το 2020

Από την έναρξη του προγράμματος έως το τέλος Σεπτεμβρίου, η ΕΚΤ έχει αγοράσει ελληνικούς τίτλους της 12,966 δισ. ευρώ, εξέλιξη η οποία αποτυπώνεται και στον ημερήσιο τζίρο της Ηλεκτρονικής Δευτερογενούς Αγοράς Τίτλων (50 εκατ. ευρώ πέρυσι, 500 εκατ. ευρώ τώρα).

Το δύο άλλα στοιχεία που αποδεικνύουν την ικανότητα της χώρας να διατηρεί την κανονικότητα και τις αγορές ανοικτές εν μέσω πανδημίας και προοιωνίζονται θετικότερες εξελίξεις και φέτος είναι το μέγεθος των συναλλαγών στην ηλεκτρονική αγορά ΗΔΑΤ και οι κατανομές των εκδόσεων των ομολόγων μεταξύ των επενδυτών που διατέθηκαν.

Αναφορικά με τις αξίες των συναλλαγών του 2020, οι ξένοι επενδυτές κινήθηκαν συνδυαστικά και αρμονικά με τις εκδόσεις του ελληνικού Δημοσίου. Οι συνολικές αξίες των συναλλαγών που διαπραγματεύτηκαν στις δευτερογενείς αγορές είναι 16,7 δισ. ευρώ έως και τα μέσα Οκτωβρίου του 2020 έναντι 8,54 δισ. ευρώ στο σύνολο του 2019, παρότι απομένουν 2,5 μήνες ακόμα. Το 2019 οι συναλλαγές ήταν αυξημένες κατά 71% σε σχέση με το 2018 και αθροιστικά ξεπέρασαν τα έτη 2015-2018, όπου οι συνολικές αξίες των συναλλαγών ήταν 7,30 δισ. ευρώ.

Ποιοι επενδύουν

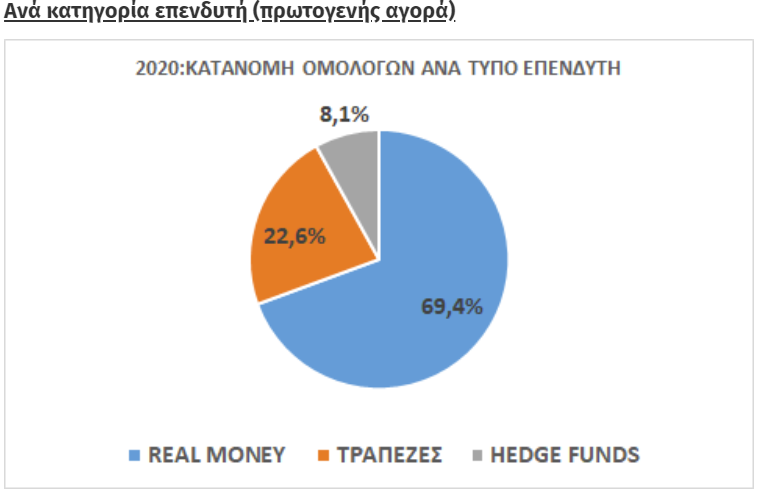

Εξίσου σημαντικό όμως με τη μείωση του κόστους δανεισμού είναι η αλλαγή στην κατανομή των επενδυτών και η ενδυνάμωση της επενδυτικής βάσης για τα εγχώρια ομόλογα φέτος. Η βάση των επενδυτών μετακινείται συνεχώς προς τους μακροπρόθεσμους επενδυτές. Ειδικότερα, η επενδυτική βάση για τα κρατικά ομόλογα της Ελλάδας ενισχύεται σημαντικά και διευρύνεται το μερίδιο των μακροπρόθεσμων επενδυτών, κυρίως των ασφαλιστικών και συνταξιοδοτικών ταμείων και μειώνεται η διάθεση των τίτλων σε hedge funds. Κατά τη διάρκεια του 2020, η Ελληνική Δημοκρατία αξιοποίησε με επιτυχία τις διεθνείς κεφαλαιαγορές μέσω 2 συναλλαγών: εκδόθηκαν μια νέα σειρά δεκαετών και μια επανέκδοση του δεκαετούς με συνολικό ποσό 5,5 δισ. ευρώ, με συνολικό βιβλίο προσφορών στα 34,3 δισ. ευρώ. Κατά μέσο όρο, η ζήτηση καλύφθηκε κατά 6,2 φορές.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα

Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS

Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών

Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο

Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς

Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς