H Axia αναλύει πέντε διαφορετικά σενάρια για την Τράπεζα Πειραιώς, καταλήγοντας στο ποιο θα ήταν το ιδανικό για την τράπεζα, έτσι ώστε να οδηγηθεί σε επιτάχυνση της βελτίωσης της ποιότητας του ενεργητικού της ενώ διατηρεί τη σύσταση αγοράς για τον τίτλο της Πειραιώς, με τιμή-στόχο τα 2 ευρώ και ιδιαίτερα υψηλό περιθώριο ανόδου από τα τρέχοντα επίπεδα.

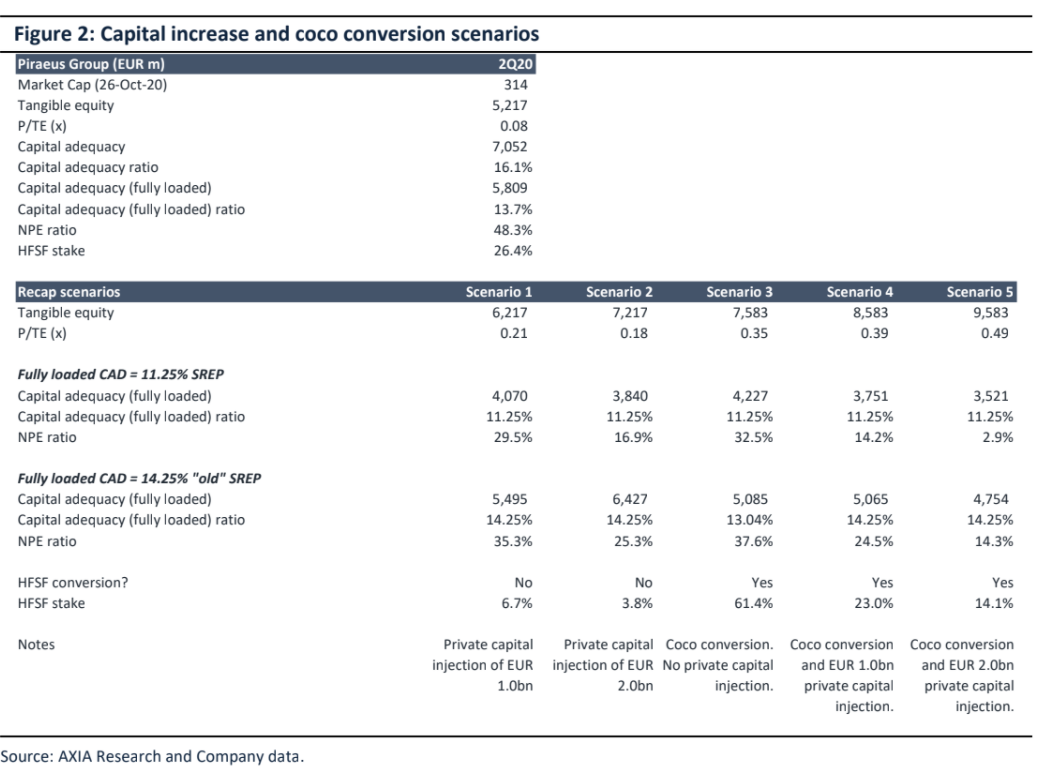

Τα πέντε διαφορετικά σενάρια που εξετάζει η Axia είναι τα εξής: 1) αύξηση κεφαλαίου ύψους 1 δισ. ευρώ, 2) αύξηση κεφαλαίου ύψους 2 δισ. ευρώ, 3) μετατροπή των CoCos σε μετοχές, 4) αύξηση κεφαλαίου κατά 1 δισ. ευρώ σε συνδυασμό με τη μετατροπή των CoCos σε μετοχές και 5) αύξηση κεφαλαίου κατά 2 δισ. ευρώ σε συνδυασμό με τη μετατροπή των CoCos σε μετοχές.

Στο σενάριο 5 και με SREP στο 11,25%, η Τράπεζα μειώνει τα NPEs της στο 2,9% με 9,6 δισ. ευρώ ενσώματα ίδια κεφάλαια από 5,2 δισ. ευρώ σήμερα. Είναι η βέλτιστη επιλογή. Αν η κεφαλαιακή απαίτηση SREP είναι στο 14,25%, τότε η μείωση στα NPEs είναι στο 14,2%. Στο σενάριο αυτό, το ποσοστό του ΤΧΣ είναι στο 14,1% από 26,4% σήμερα.

Στο σενάριο 4 και με SREP στο 11,25%, η Τράπεζα μειώνει τα NPEs της στο 14,2% με 8,6 δισ. ευρώ ενσώματα ίδια κεφάλαια. Είναι η δεύτερη επιλογή σε όρους μείωσης των NPEs. Αν η κεφαλαιακή απαίτηση SREP είναι στο 14,25%, τότε η μείωση στα NPEs είναι στο 24,5%. Στο σενάριο αυτό το ποσοστό του ΤΧΣ είναι στο 23% από 26,4% σήμερα.

Η Axia υποθέτει ότι η μείωση των NPEs θα γινόταν με κόστος 30% έναντι της ακαθάριστης λογιστικής αξίας (Gross Book Value), σε μια δομή τιτλοποίησης όπου η τράπεζα θα κατέχει το senior note στο 30% της ακαθάριστης λογιστικής αξίας. Επιπλέον, οι υπολογισμοί της εστιάζονται στα pro-forma μεγέθη και στους δείκτες κεφαλαίου χωρίς να λαμβάνεται υπόψη πιθανή περαιτέρω έκδοση τίτλων και η ανάπτυξη του ισολογισμού.

Κατά την άποψή της Axia, τα νέα κεφάλαια από ιδιώτες επενδυτές θα ήταν μία καλύτερη εξέλιξη, από την άποψη της ποιότητας του ενεργητικού (και μια πιθανή εκκαθάριση του ισολογισμού), εάν παράλληλα το Ταμείο Χρηματοπιστωτικής Σταθερότητας μετατρέψει τα CoCos των 2 δισ. ευρώ σε μετοχές, ενισχύοντας τη λογιστική αξία και εξοικονομώντας 25 μ.β. κεφαλαίου που συνδέεται με την ετήσια πληρωμή των τόκων του 8% για το CoCo.

Όπως τονίζει η Axia, αν και από μόνες τους η αύξηση μετοχικού κεφαλαίου και η μετατροπή των CoCos δεν θα ήταν αρκετές για την επίλυση του ζητήματος ποιότητας του ενεργητικού της Τράπεζας Πειραιώς (δείκτης NPE στο 48% στο β’ τρίμηνο του 2020), ωστόσο ένας συνδυασμός και των δύο μέσων κεφαλαιακής ενίσχυσης θα δώσει τη δυνατότητα να ξεκινήσει ένας πιο σημαντικός μετασχηματισμός του ισολογισμού της Τράπεζας.

Εκτιμά ότι, μετά από μία κεφαλαιακή ένεση 1 δισ. ευρώ και τη μετατροπή των 2 δισ. ευρώ των CoCos, ο δείκτης NPE pro-forma της Πειραιώς θα μπορούσε να φτάσει το 14,2% με δείκτη συνολικού κεφαλαίου στο 11,25%, που θα είναι σύμφωνα και με την τρέχουσα απαίτηση των εποπτικών αρχών (διαδικασία εποπτικού ελέγχου και αξιολόγησης, SREP). Κατά την άποψη της Axia, οποιεσδήποτε κεφαλαιακές ενέργειες θα γίνονταν καλύτερα αποδεκτές από την αγορά, εάν συνδυάζονταν με σημαντική βελτίωση της ποιότητας του ενεργητικού του ομίλου.

Το μερίδιο του ΤΧΣ θα μειωνόταν οριακά σε περίπου 23%, με βάση την αύξηση κεφαλαίου κατά 1 δισ. ευρώ συν τη μετατροπή των CoCos, ενώ εάν υποτεθεί χαμηλότερο επίπεδο αύξησης κεφαλαίου, το μερίδιο του ΤΧΣ θα μειωνόταν σημαντικά. Στο σενάριο της μετατροπής μόνο των CoCos σε μετοχές, το ΤΧΣ θα κατέληγε να κατέχει το 61% της τράπεζας.

Η μετατροπή των CoCos και η αύξηση κεφαλαίου έχουν τη δυνατότητα να επιταχύνουν την αποκλιμάκωση του κινδύνου στην Tράπεζα Πειραιώς, όπως τονίζει η Axia, και την άποψή της, το μόνο σενάριο όπου η νέα κεφαλαιακή τόνωση έχει νόημα είναι αυτό που συνδυάζεται με τη μετατροπή των CoCos από το ΤΧΣ σε μετοχές. Με αυτόν τον τρόπο, η κεφαλαιακή θέση του ομίλου θα μπορούσε να μειώσει τον δείκτη NPEs της Τράπεζας Πειραιώς στο 16,3% (χωρίς να λαμβάνονται υπόψη νέες εισροές στα NPEs λόγω της Covid-19), ικανοποιώντας την εποπτική απαίτηση του 11,25%. Σε περίπτωση που ληφθεί υπόψη η «παλαιά» απαίτηση SREP στο 14,25%, εκτιμάται ότι ο δείκτης NPE θα μειωθεί σε 26,3% έναντι 48,3% στο β’ τρίμηνο, μειώνοντας σημαντικά τη βοήθεια στη μείωση των NPEs.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία

Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία