Στις αρχές κάθε χρονιάς, είθισται οι αναλυτές να προχωρούν σε προβλέψεις για το πώς θα κινηθούν οι τιμές των μετοχών, των ομολόγων και των λοιπών επενδυτικών προϊόντων μέσα στους επόμενους δώδεκα μήνες και το αξιοσημείωτο είναι πως πολλές φορές η πράξη έρχεται να διαψεύσει αυτές τις προβλέψεις. Γεγονός, πάντως, είναι πως για το 2021 επικρατεί κλίμα αισιοδοξίας σε ό,τι αφορά τις μετοχές, τόσο του ελληνικού όσο και των ξένων χρηματιστηρίων – χωρίς αυτό να σημαίνει βέβαια ότι λείπουν οι παγίδες, ιδίως σε ό,τι αφορά την πανδημία.

Το θετικό σενάριο για το Χ.Α. βασίζεται -σε γενικές γραμμές- στις παρακάτω παραδοχές:

- Η οικονομική πολιτική του νέου προέδρου των ΗΠΑ δεν θα τρομάξει τις αγορές (δηλώνει υπέρμαχος των επενδύσεων) και η κρίση στις ελληνοτουρκικές σχέσεις φαίνεται πως θα ακολουθήσει μια τάση μερικής εκτόνωσης.

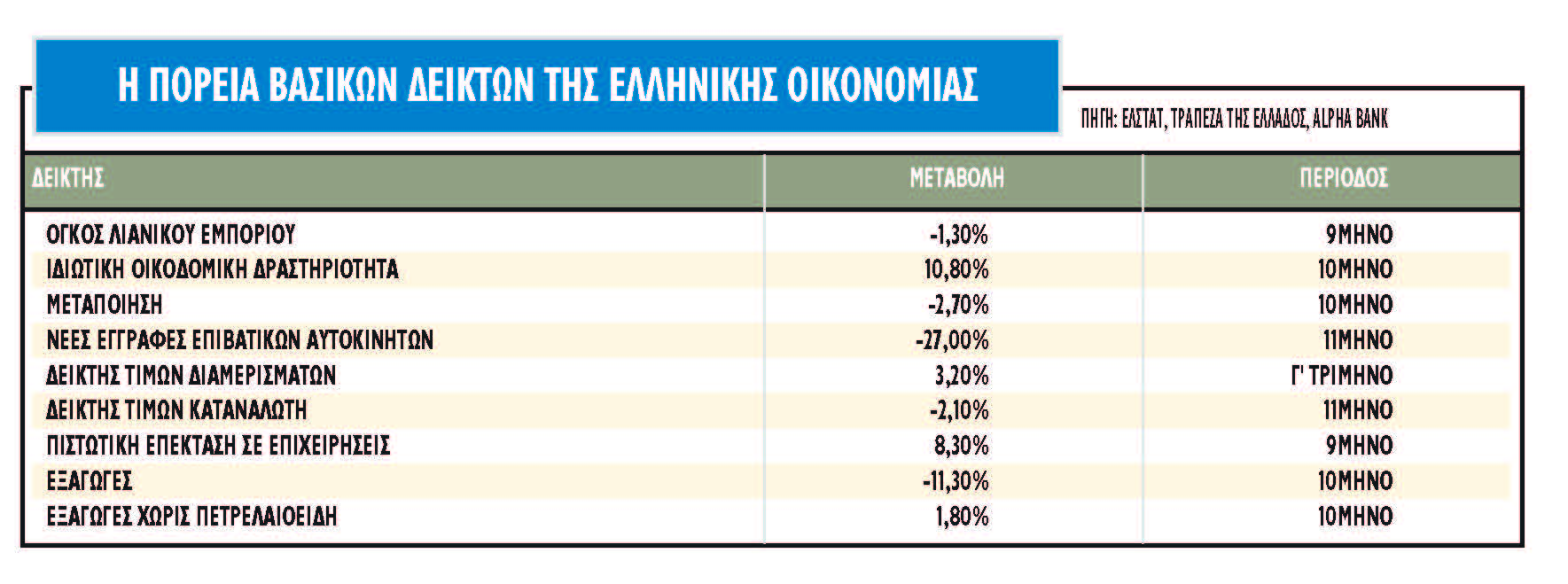

- Το ελληνικό ΑΕΠ θα αρχίσει να περνά σε θετικό έδαφος από τον Μάρτιο και μετά. Η πολύ χαμηλή βάση σύγκρισης του 2019, η σταδιακή χαλάρωση των μέτρων λόγω του εμβολίου, η αυξημένη οικοδομική δραστηριότητα, οι μεγαλύτερες ροές εισερχόμενου τουρισμού, τα περισσότερα δημόσια έργα σε κατασκευές και πληροφορική, αλλά και η αυξημένη βιομηχανική παραγωγή αναμένεται να αποτελέσουν τους καταλύτες αυτής της ανάκαμψης.

- Οι μεγάλες κεντρικές τράπεζες θα συνεχίσουν κατά τα επόμενα χρόνια την επεκτατική πολιτική προσφοράς χρήματος και χαμηλών-αρνητικών επιτοκίων, δίνοντας περιθώρια στις κυβερνήσεις να συμμαζέψουν τα δημοσιονομικά τους προβλήματα και τους αυξημένους δείκτες δημόσιου χρέους προς ΑΕΠ, κυρίως μέσα από την αύξηση του παρονομαστή.

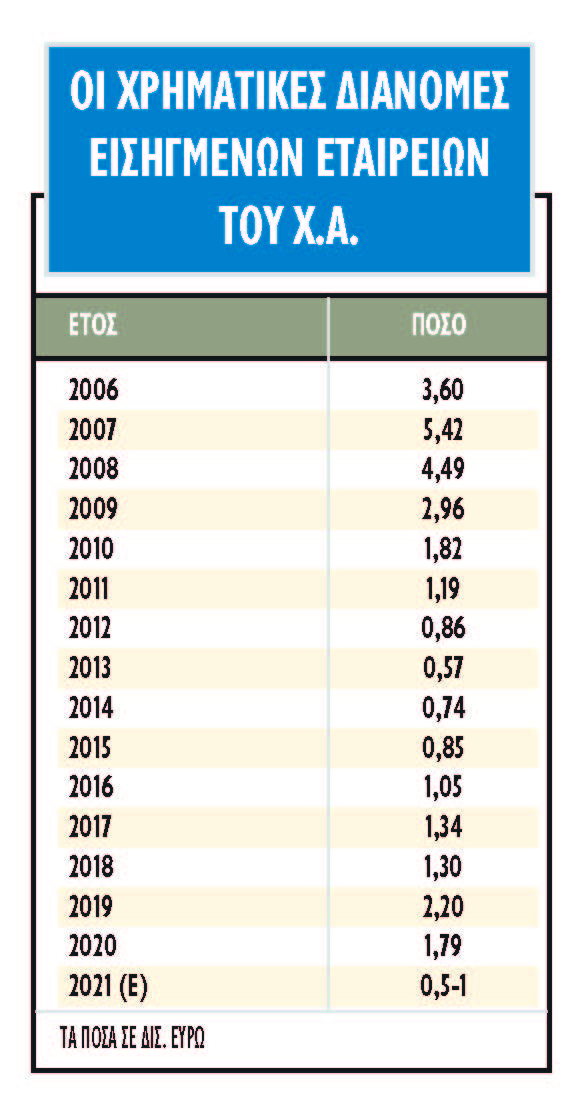

- Οι χρηματικές διανομές των εισηγμένων εταιρειών του Χ.Α. αναμένονται μεν σαφώς μειωμένες σε σύγκριση με το 2020 (βλέπε στοιχεία σχετικού παρατιθέμενου πίνακα), πλην όμως θα οδηγήσουν για τις μη τραπεζικές μετοχές σε μια μέση μερισματική απόδοση της τάξεως του 1% έως 1,5%, με προοπτική ανόδου από το 2022 και μετά.

- Τα επιτόκια των τραπεζών έχουν στην πράξη μηδενιστεί, ενώ παράλληλα τα yields των κρατικών χρεογράφων είναι τόσο χαμηλά, έτσι ώστε οι επενδυτές να μη βλέπουν σημαντικά περιθώρια περαιτέρω κερδών. Αυτό, σε συνδυασμό με την υπερβάλλουσα ρευστότητα των τραπεζών, πιθανόν να οδηγήσει ορισμένους επενδυτές να τοποθετηθούν σε επενδύσεις υψηλότερου ρίσκου, όπως τα εταιρικά ομόλογα, οι μετοχές και τα ακίνητα.

- Το μεγάλο ύψος των κοινοτικών κονδυλίων μέσω των ΕΣΠΑ και του Ταμείου Ανάκαμψης, αλλά και εμβληματικές επενδύσεις (π.χ. Ελληνικό) μπορούν να ανεβάσουν το ελληνικό ΑΕΠ για τα επόμενα πέντε χρόνια και να αναβαθμίσουν την ανταγωνιστικότητα της οικονομίας.

Με άλλα λόγια, μέσα σε ένα περιβάλλον μηδενικών-αρνητικών επιτοκίων, το εμβόλιο θα αναλάβει να αντιμετωπίσει την υγειονομική διάσταση της πανδημίας και η Ευρώπη (Κομισιόν και ΕΚΤ) τη χρηματοδότηση των οικονομιών μέσα από δωρεάν χρήμα και επενδύσεις για τα αμέσως επόμενα χρόνια. Μιλάμε για ένα σετ εξελίξεων «άνωθεν προερχόμενο», που ως στόχο έχει να… εκβιάσει επενδύσεις. Μέσα σ’ αυτό το κλίμα, οι χρηματιστηριακές αγορές μπορούν να παραβλέψουν ως ένα βαθμό κάποιους οικονομικούς κινδύνους ή το αν κάποιες μετοχές έχουν υψηλότερους δείκτες P/E σε σχέση με το παρελθόν.

O αντίλογος

«Το προαναφερόμενο είναι ένα σενάριο που εγώ θεωρώ πιθανότερο να συμβεί, αλλά θα πρέπει να γνωρίζουμε πως πολύ συχνά οι παραδοχές που κάνουμε μπορούν να ανατραπούν για διάφορους λόγους», δηλώνει γνωστός χρηματιστηριακός παράγοντας, συμπληρώνοντας:

«Καλοδεχούμενη η αισιοδοξία των επενδυτών, αλλά παράλληλα χρειάζεται και σύνεση. Βλέπω για παράδειγμα την επαναδραστηριοποίηση κάποιων λόμπι, ενώ γενικότερα θεωρώ ότι σήμερα διαπραγματεύονται στο Χ.Α. άλλες εταιρείες σε αποτιμήσεις λογικές, άλλες τις θεωρώ υποτιμημένες, ενώ δεν λείπουν και εκείνες που έχουν προεξοφλήσει ένα πολύ καλύτερο μέλλον, το οποίο δεν είναι σίγουρο ότι θα έρθει. Χρειάζεται, λοιπόν, προσοχή στην επιλογή των τίτλων στο χαρτοφυλάκιό μας και όχι απλά να ακολουθούμε ό,τι… τρέχει το τελευταίο χρονικό διάστημα. Θα έλεγα επίσης ότι το χαρτοφυλάκιο θα πρέπει να περιλαμβάνει τόσο μετρητά όσο και επιλογές χαμηλότερου κινδύνου, όπως επιλεγμένα εταιρικά ομόλογα και μετοχές χαμηλού κινδύνου, όπως για παράδειγμα ο ΑΔΜΗΕ ή μια αμυντική ΑΕΕΑΠ.

Επιπλέον, το παραπάνω σενάριο δεν αναφέρεται καθόλου στις τράπεζες, για τις οποίες η όποια πρόβλεψη είναι παρακινδυνευμένη. Πολλά θα κριθούν από τους τρόπους χειρισμού των κόκκινων δανείων τους, αλλά και από ένα σετ αποφάσεων που θα ληφθούν σε εθνικό και ευρωπαϊκό επίπεδο. Όσο πάντως ανεβαίνουν οι αποτιμήσεις σε ομόλογα και ακίνητα και όσο ανακάμπτει η οικονομία, τόσο το καλύτερο γι’ αυτές. Ωστόσο, είναι βέβαιο ότι οι τράπεζες θα κληθούν να φορτωθούν ένα σημαντικό τμήμα των επιπτώσεων της τρέχουσας πανδημίας».

Πόσο επηρεάστηκε το Χ.Α. από την πανδημία

Σε αρκετούς επενδυτές επικρατεί η εντύπωση ότι το 2020 αποτέλεσε μια χρονιά υψηλών κερδών για τα διεθνή χρηματιστήρια. Εξελίχθηκαν όμως έτσι τα πράγματα;

Η απάντηση μπορεί να δοθεί μέσα από τα στοιχεία του σχετικού πίνακα. Τελικά, η χρονιά έκλεισε με κέρδη για τα χρηματιστήρια της Αμερικής και της Ιαπωνίας, με περιορισμένη πτώση για τις αναπτυγμένες αγορές της Ευρώπης και με ακόμη μεγαλύτερες απώλειες για τις αναδυόμενες αγορές της Γηραιάς Ηπείρου, στις οποίες συγκαταλέγεται και η ελληνική.

Ο Γενικός Δείκτης του Χ.Α. κινήθηκε ελαφρά καλύτερα (-14,1%) από τον MSCI Emerging Europe (-17,4), επηρεασμένος κυρίως από τις τράπεζες (-44,16%) και τα δύο εισηγμένα διυλιστήρια (Ελληνικά Πετρέλαια, Motor Oil). Η μικρή και η μεσαία κεφαλαιοποίηση τα πήγαν καλύτερα από τον μέσο όρο και μόνο ο δείκτης Select Plus κινήθηκε οριακά ανοδικά (+0,32%).

Σε γενικές γραμμές παρατηρήθηκαν μεγάλες αποκλίσεις στις αποδόσεις των επενδυτών ανάλογα με το χαρτοφυλάκιο που διέθετε ο καθένας, καθώς άλλες μετοχές κατρακύλησαν, άλλες κατέγραψαν ζηλευτή άνοδο και κάποιες τρίτες κινήθηκαν στα ίδια περίπου επίπεδα. Πάντως, εκτιμάται ότι οι επενδυτές που υποχρεώθηκαν σε απώλειες ήταν αρκετά περισσότεροι από εκείνους που σημείωσαν κέρδη.

Άρα, λοιπόν, το Χ.Α. επηρεάστηκε από την πανδημία κινούμενο πτωτικά, λίγο-πολύ όπως τα αναδυόμενα χρηματιστήρια της Ευρώπης, με σημαντικές όμως διαφοροποιήσεις στην πορεία των χαρτοφυλακίων, ανάλογα με τους κλάδους και τις επιμέρους μετοχές στις οποίες εστιάστηκαν.

Οι αντοχές των εισηγμένων

Η έντονη διαφοροποίηση των τιμών των μετοχών στο ταμπλό του Χ.Α. οφείλεται στο πόσο διαφορετικά επηρεάστηκαν οι οικονομικές επιδόσεις των εισηγμένων εταιρειών ανάλογα με τον κλάδο δραστηριοποίησης.

Μεγάλα θύματα της πανδημίας ήταν οι τράπεζες, τα διυλιστήρια, οι μεταφορές (π.χ. Αεροπορία Αιγαίου, Attica Group, ΑΝΕΚ), τα ξενοδοχεία και γενικότερα οι εταιρείες που επηρεάζονται σημαντικά από τον τουρισμό.

Αντίθετα, πολλές δεκάδες εισηγμένες επέδειξαν ιδιαίτερα αμυντικά χαρακτηριστικά, είτε αυξάνοντας την κερδοφορία τους, είτε εξακολουθώντας να επιτυγχάνουν θετικά αποτελέσματα. Έτσι, με βάση τις εισηγμένες που προέβησαν σε ανακοινώσεις για την οικονομική πορεία του εννεαμήνου 2020:

- Περισσότερες από τις μισές εισηγμένες εμφάνισαν κερδοφόρο τελικό αποτέλεσμα.

- Περίπου οι τέσσερις στις δέκα βελτίωσαν το καθαρό τους αποτέλεσμα σε σχέση με πέρσι (αύξηση κερδών, ή μείωση ζημιών).

- Περίπου οι οκτώ στις δέκα σημείωσαν θετικό EBITDA.

Οι αντοχές αυτών των επιχειρήσεων σε συνδυασμό με άλλους παράγοντες (το 2021 δεν θα επιβληθεί εισφορά αλληλεγγύης) οδήγησαν σε πολύ υψηλές χρηματικές διανομές των εισηγμένων προς τους μετόχους τους, όπως προκύπτει και από τα στοιχεία του σχετικού πίνακα.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα

Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS

Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών

Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο

Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς

Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς