Μετά τη σημαντική άνοδο των τελευταίων μηνών στο Χρηματιστήριο, αλλά και τις υψηλές αποδόσεις που είχαν σημειώσει νωρίτερα δεκάδες εταιρείες, πολλοί επενδυτές αναζητούν στο ταμπλό «μετοχές που έχουν μείνει πίσω».

Το σκεπτικό είναι απλό: Από τη στιγμή που προβλέπουν ένα γενικότερα ανοδικό χρηματιστηριακό κλίμα μέσα στην επόμενη διετία, προτιμούν να λάβουν θέσεις σε μετοχές που δεν έχουν «τρέξει», θεωρώντας πως με αυτό τον τρόπο τα περιθώρια κέρδους τους είναι μεγαλύτερα.

Βέβαια, μια τέτοια λογική δεν οδηγεί πάντα σε υπεραποδόσεις και αυτό γιατί πολύ πιθανόν να υπάρχουν πραγματικοί λόγοι που να εξηγούν το γιατί κάποιες μετοχές «έμειναν πίσω» και κάποιες άλλες «έτρεξαν στο ταμπλό». Ως αποτέλεσμα, οι επενδυτικές αυτές επιλογές κινδυνεύουν να μην πρωταγωνιστήσουν στο μέλλον ή ακόμη και να συνεχίσουν την… κατιούσα.

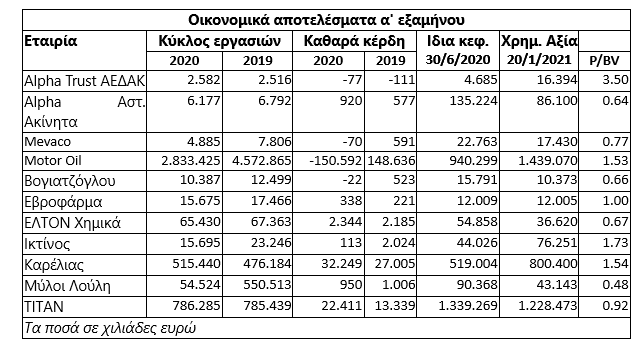

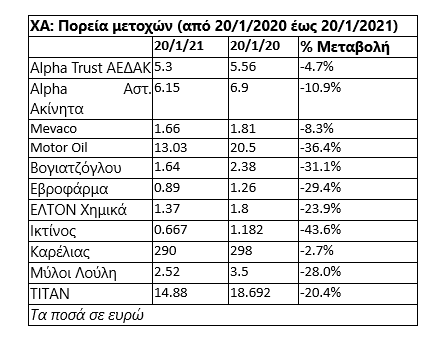

Στο παρόν δημοσίευμα (βλέπε στοιχεία παρατιθέμενων πινάκων) παρουσιάζονται ενδεικτικά οι περιπτώσεις έντεκα εισηγμένων μη τραπεζικών εταιρειών, οι μετοχές των οποίων έχουν υποχρεωθεί σε πτώση το τελευταίο δωδεκάμηνο, καθώς και τα οικονομικά τους αποτελέσματα κατά το πρώτο εξάμηνο του 2020.

Τιτάν: Ο όμιλος κατάφερε να αμυνθεί πολύ αποτελεσματικά στην πανδημία, εκμεταλλευόμενος τη γεωγραφική διασπορά των δραστηριοτήτων του. Μέσα στο 2020, παρατηρήθηκε αξιοσημείωτη πτώση της τιμής της μετοχής, παρά το γεγονός ότι η εισηγμένη αύξησε την κερδοφορία της και αναδιάρθρωσε τον δανεισμό της, ψαλιδίζοντας περαιτέρω το μέσο κόστος χρηματοδότησής της. Η διοίκηση της Τιτάν αναμένει νέα αύξηση κερδοφορίας το 2021, ενώ θα συνεχίσει και την πολιτική διανομής μετρητών προς τους μετόχους.

Motor Oil: H πανδημία μείωσε δραστικά τη ζήτηση για καύσιμα σε Ελλάδα και εξωτερικό, μετατρέποντας τα υψηλά κέρδη του 2019 σε επώδυνες ζημίες το 2020. Η φετινή ζήτηση -αν και προβλέπεται αυξημένη- δεν αναμένεται να πιάσει τα επίπεδα του 2019, ενώ μακροπρόθεσμες προκλήσεις για την εισηγμένη αποτελούν οι εξελίξεις γύρω από τα ηλεκτρικά αυτοκίνητα και την υποχρέωση της χώρας για σημαντική μείωση του περιβαλλοντικού της αποτυπώματος έως το 2030. Από την άλλη πλευρά, η Motor Oil διαθέτει ένα από τα πλέον παραγωγικά και σύγχρονα διυλιστήρια της Ευρώπης, ενώ εδώ και λίγα χρόνια έχει δρομολογήσει κινήσεις για δραστηριοποίηση και σε άλλες αγορές ενέργειας.

Καρέλιας: Η μετοχή έχει υποχρεωθεί σε οριακή υποχώρηση κατά το τελευταίο δωδεκάμηνο, παρά το γεγονός ότι συνέχισε μέσα στο 2020 να σημειώνει υψηλότατα κέρδη και να ενισχύει το θετικό καθαρό της ταμείο. Χαρακτηριστικό είναι ότι με την τρέχουσα αποτίμηση της εταιρείας στο ταμπλό να ανέρχεται στα 800 εκατ. ευρώ, στις 30/6/2020 διέθετε μηδενικό δανεισμό και άθροισμα μετρητών και βραχυπρόθεσμων-μακροπρόθεσμων χρηματοοικονομικών περιουσιακών στοιχείων 461 εκατ. ευρώ! Στα αρνητικά της μετοχής εντάσσονται τα αντικαπνιστικά μέτρα που λαμβάνονται σε διάφορες χώρες του κόσμου, με την εισηγμένη πάντως εταιρεία να καταφέρνει μέχρι τώρα να συντηρεί ή και να επαυξάνει τις οικονομικές της επιδόσεις.

ΕΛΤΟΝ Χημικά: Με τη μετοχή να έχει καταγράψει πτώση 24% κατά το τελευταίο δωδεκάμηνο, η εταιρεία -επηρεασμένη και από τις επιπτώσεις της πανδημίας- υποχρεώθηκε στο 9μηνο σε πτώση των πωλήσεών της κατά 8% και των προ φόρων κερδών της κατά 18,5%. Ακόμη όμως και με βάση τα αποτελέσματα του συγκυριακά επηρεασμένου 2020, το P/E του τίτλου δείχνει «λογικό», με τις μακροπρόθεσμες προοπτικές του Ομίλου να παραμένουν θετικές.

Ικτίνος Μάρμαρα: Η πανδημία «βύθισε» τις πωλήσεις του ομίλου στην Κίνα, που είναι ο βασικότερος προορισμός των προϊόντων της εισηγμένης. Στον βαθμό που η ομαλότητα στο υγειονομικό μέτωπο επανέλθει, αναμένεται αύξηση των εργασιών, καθώς πολλά projects σε διεθνές επίπεδο που έχουν αναβληθεί λόγω της Covid-19 θα αρχίσουν να υλοποιούνται. Οφέλη επίσης για την εταιρεία και τη μετοχή θα προκύψουν σε περίπτωση που θα ρευστοποιηθεί η μεγάλη τουριστική επένδυση στο νομό Λασιθίου.

Μύλοι Λούλη: Η κερδοφορία του 2020 αναμένεται να είναι σαφώς χαμηλότερη από αυτή του 2019, λόγω των μειωμένων επιδόσεων της θυγατρικής Kenfood και των πρώτων εξόδων λειτουργίας της νέας μονάδας στη Βουλγαρία. Το 2021 ωστόσο προβλέπεται σαφώς καλύτερο, λόγω και του αρκετά μειωμένου κόστους δανεισμού, μετά την αναχρηματοδότηση που έλαβε χώρα. Επιπλέον οφέλη θα υπάρξουν σε περίπτωση που τελικά κατακυρωθούν στην εισηγμένη τα περιουσιακά στοιχεία των πρώην Μύλων Χατζηκρανιώτη.

Βoγιατζόγλου Systems: Η πανδημία έπληξε το μεγαλύτερο τμήμα του εμπορίου (λιανικού και χονδρικού) αναβάλλοντας αρκετές από τις επενδύσεις του κλάδου, τις οποίες θα διεκδικούσε η εισηγμένη εταιρεία. Οι οικονομικές επιδόσεις της Βογιατζόγλου υποχώρησαν, γεγονός που επηρέασε και την αποτίμησή της στο Χρηματιστήριο. Ζητούμενο για τη νοικοκυρεμένη εισηγμένη εταιρεία αποτελεί η πορεία της ζήτησης μετά την πάροδο της πανδημίας. Πάντως, σημαντικές δουλειές θα μπορούσαν να προκύψουν από τη δημιουργία νέων αποθηκευτικών χώρων (logistics), τομέας που παρουσιάζει ταχύτατη ανάπτυξη.

Mevaco: Λόγω της πανδημίας αναβλήθηκαν πολλές επενδύσεις σε Ελλάδα και εξωτερικό, με αποτέλεσμα οι οικονομικές επιδόσεις της εταιρείας να υποχωρήσουν δραστικά. Ωστόσο, πολλά υποσχόμενη δραστηριότητα σε Ελλάδα και εξωτερικό είναι αυτή των φωτοβολταϊκών σταθμών, με τη Mevaco να διαθέτει μεγάλη εμπειρία στην κατασκευή των μεταλλικών βάσεων των πάρκων. Ήδη, ανέλαβε μια μεγάλη δουλειά στην Κοζάνη, ενώ σημαντικές άλλες συμβάσεις πιθανολογείται ότι θα υπογραφούν μέσα στο 2021.

Εβροφάρμα: Η πορεία της θρακιώτικης γαλακτοβιομηχανίας επηρεάστηκε αρνητικά από την πανδημία (πτώση πωλήσεων και κερδών προ φόρων στο πρώτο εξάμηνο του 2020), ωστόσο το 2020 διατήρησε την κερδοφόρο πορεία της, μειώνοντας παράλληλα τον καθαρό της δανεισμό και έχοντας αναδιαρθρώσει τις υποχρεώσεις της έναντι χαμηλότερου μέσου επιτοκίου. Η αποτίμηση της εταιρείας στο ΧΑ κινείται στα επίπεδα των ιδίων κεφαλαίων της.

Alpha Trust ΑΕΔΑΚ: Η μετοχή υποχρεώθηκε σε μικρή πτώση κατά το τελευταίο δωδεκάμηνο. Ο βασικότερος παράγοντας που επηρεάζει την κερδοφορία της εισηγμένης είναι η πορεία των κεφαλαιαγορών σε Ελλάδα και εξωτερικό. Έτσι, στον βαθμό που θα συνεχιστεί το θερμό επενδυτικό κλίμα μέσα στο 2021, θα μπορούσε η εισηγμένη να σημειώσει πολύ καλύτερα αποτελέσματα και να συνεχίσει την καταβολή γενναιόδωρων χρηματικών διανομών.

Alpha Αστικά Ακίνητα: Πτώση 11% σημείωσε η μετοχή κατά το τελευταίο δωδεκάμηνο, παρά τη συνεχιζόμενη κερδοφορία της εισηγμένης και τη σταδιακή αύξηση του καθαρού της ταμείου. Ενδεικτικό είναι το ότι με τρέχουσα χρηματιστηριακή αξία στα 86 εκατ. ευρώ, η εισηγμένη διέθετε στις 30/6/2020 θετικό καθαρό ταμείο 76,7 εκατ. ευρώ, ενώ έχει κερδίσει δικαστική απαίτηση εναντίον της Βουλγαρικής Ακαδημίας Επιστημών, προκειμένου να εισπράξει ποσό 19,5 εκατ. ευρώ.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα

Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS

Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών

Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο

Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς

Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς