Μέσα σε διάστημα λίγων εβδομάδων και παρότι η πορεία των αμερικανικών μετοχών δεν είναι ευνοϊκή (συνεπώς και για την ψυχολογία της εγχώριας αγοράς), η εγχώρια αγορά μετοχών σημείωσε αξιόλογα κέρδη και, κατά ορισμένους αναλυτές, παρά την διόρθωση της Παρασκευής, θέτει τις βάσεις ώστε να προσπαθήσει να κινηθεί σε τετραψήφια επίπεδα το 2022.

Οι αποδόσεις από τα χαμηλά του Νοεμβρίου 2021 έχουν αυξηθεί αισθητά και τα ποσοστά δείχνουν ότι ο δρόμος που έχουν διανύσει οι εγχώριοι τίτλοι είναι ήδη μακρύς. Ωστόσο, κάποιοι εκτιμούν ότι υπάρχει… μέλλον και καλή διάθεση!

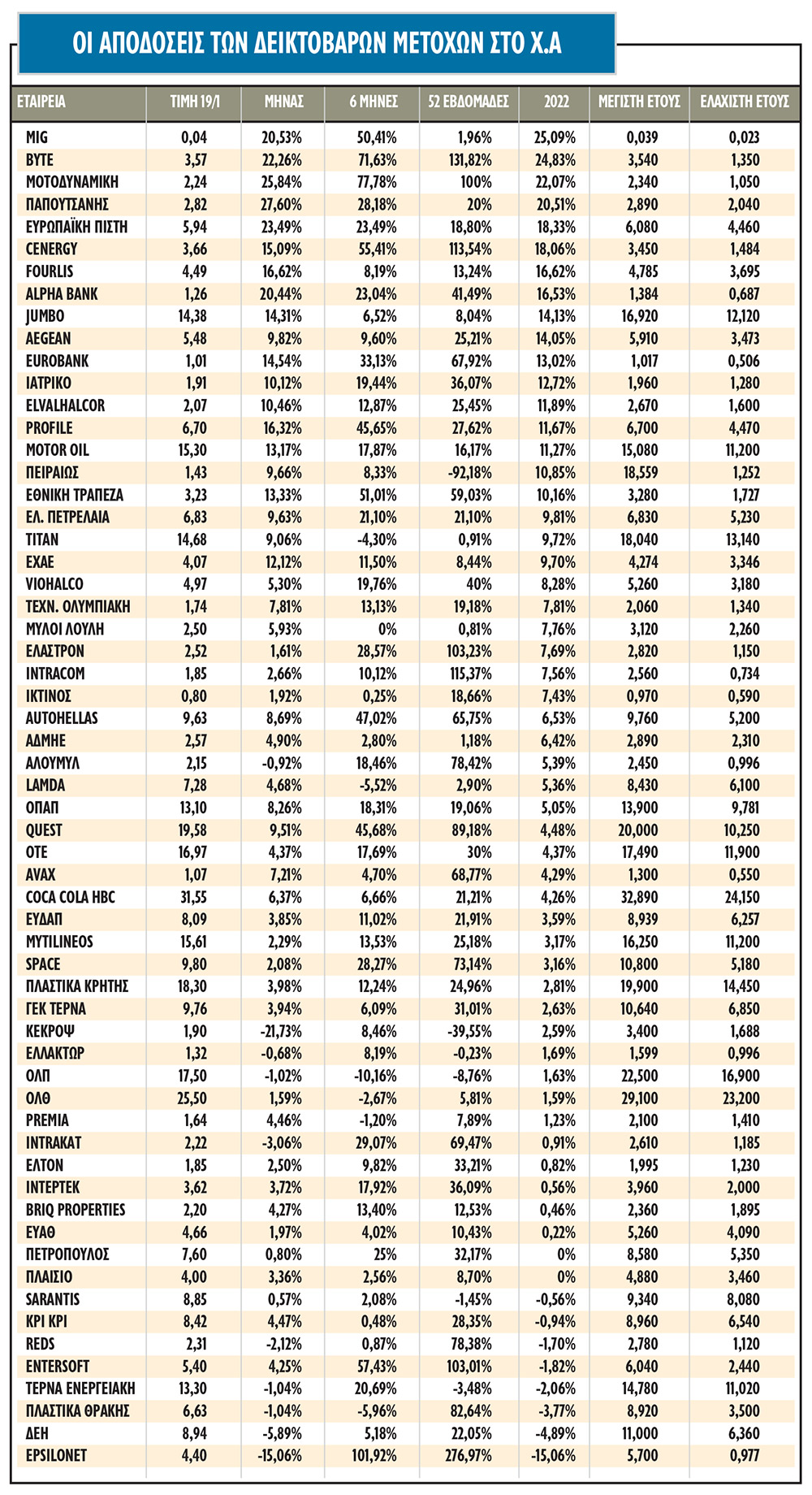

Από το χαμηλό των 850 μονάδων που σημείωνε η αγορά πέρσι τον Νοέμβριο, τρέχει πλέον ένα ανοδικό κύμα της τάξεως του 12% και οι πλέον κερδισμένοι τίτλοι, όπως ήταν αναμενόμενο, είναι αυτοί ομίλων που βελτιώθηκαν ή συνέχισαν την επιτυχημένη τους στρατηγική.

Σε τακτικούς όρους, σημαντική παράμετρο για την ανοδική πορεία του τελευταίου μήνα έχουν οι εισροές από τα θεσμικά χαρτοφυλάκια που αφορούν και τη χώρα μας. Η στάθμιση του ελληνικού χρηματιστηρίου στις αναδυόμενες αγορές έχει αυξηθεί από το 0,20% στο 0,22% στον παγκόσμιο δείκτη μετοχών FTSE/Russell Emerging Markets, εξαιτίας των σημαντικών αλλαγών στις κεφαλαιοποιήσεις των εγχώριων εταιρειών, αλλά και των αρνητικών εξελίξεων στην Τουρκία. Ακόμα πιο σημαντική, όμως, θα είναι η αύξηση στο 1,65% της στάθμισης της χώρας μας στον δείκτη των αναδυόμενων αγορών της περιοχής μας.

Πιο στρατηγικά, οι ελπίδες και η προεξόφληση της αγοράς τοποθετούνται στο μακροοικονομικό περιβάλλον και την επαναφορά της κανονικότητας στον τουρισμό. Το θετικό στοιχείο που προκύπτει, τόσο από τις παρουσιάσεις των εταιρειών όσο και από τις εκτιμήσεις των αναλυτών, είναι ότι η πλειονότητα προβλέπει πως η συνολική άνοδος τη διετία 2021-2022 θα ξεπεράσει το 13% του ΑΕΠ και ότι η ανάκαμψη θα είναι ισχυρή έως και το 2026.

Ένα στοιχείο που αρχίζει να αποκωδικοποιείται και να εισέρχεται στις εκτιμήσεις για την εγχώρια οικονομία όσον αφορά τους ρυθμούς ανάπτυξης τα επόμενα χρόνια και τις εισηγμένες, είναι η ισχυρή ανάσα από το Ταμείο Ανάκαμψης, αφού η Ελλάδα αναμένεται να λάβει 32 δισ. ευρώ από τη δράση «Next Generation EU», σχεδόν 19% του ΑΕΠ του 2020. Ειδική αναφορά γίνεται και από την Ευρωπαϊκή Επιτροπή, η οποία εκτιμά ότι θα είναι καταλύτης και για τη βιωσιμότητα του χρέους.

Η Ελλάδα μπορεί να υποαπέδωσε σε macro επίπεδο έναντι της Ευρώπης το 2020 εξαιτίας της κάμψης στον τουρισμό, αλλά την περίοδο 2021-2022 θα μπορούσε να είναι ο μεγάλος κερδισμένος από την άνοδο της τουριστικής κίνησης. Οι αρχικές εκτιμήσεις της Τράπεζας της Ελλάδος κάνουν λόγο για μέση άνοδο του ΑΕΠ κατά 2 ποσοστιαίες μονάδες την περίοδο 2021-2026. Το πιθανό αποτέλεσμα από το Ταμείο Ανάκαμψης, καταλήγει, θα μπορούσε να προωθήσει το ΑΕΠ κατά περίπου 1,2% -3,6% (καθαρό) το 2021-2023 και συνολικά 11% περίπου τα επόμενα 6 χρόνια.

Οι αποτιμήσεις

Σε ό,τι αφορά τις αποτιμήσεις, παραμένουν αρκετά χαμηλές για να έχει νόημα μια έκθεση στην αγορά. Μάλιστα, οι εγχώριες αξίες φαίνεται να πριμοδοτούνται από τη μεταφορά κεφαλαίων από την Τουρκία, η οποία υποβαθμίζεται συνεχώς κυρίως λόγω πληθωρισμού, νομισματικής αστάθειας και ίσως γεωπολιτικής στάσης.

Οι αποτιμήσεις στο Χ.Α. δείχνουν ελκυστικές, με τον δείκτη τιμής προς κέρδη (P/E) χαμηλότερο των αναδυόμενων αγορών, με υψηλότερο ρυθμό αύξησης κερδών, αν και εφόσον οι εκτιμήσεις των αναλυτών επαληθευτούν. Το consensus για τον δείκτη P/E διαμορφώνεται στις 10,5 φορές για το 2021 και στις 8 φορές για το 2022, ενώ η μερισματική απόδοση υπολογίζεται στο 4,4% το 2021.

Η μεγάλη διαφορά καταγράφεται στον τραπεζικό κλάδο, που δέχεται καταιγισμό θετικών εκθέσεων με θετική στάση για τα θεμελιώδη μεγέθη του και τις επιδόσεις του. Από τις τελευταίες εκθέσεις φαίνεται ότι η αποτίμηση αφήνει πολλά περιθώρια για άνοδο αφού οι ελληνικές τράπεζες διαπραγματεύονται λίγο πάνω από τον δείκτη 0,4 φορές τον δείκτη ενσώματης λογιστικής αξίας (P/TBV) για το 2022, εξακολουθώντας να έχουν discount 25% σε σχέση με τους «ομολόγους» της περιφέρειας της Ε.Ε. Λαμβάνοντας υπόψη τις θετικές προοπτικές κερδοφορίας, οι αναλυτές προβλέπουν πλέον περαιτέρω σύγκλιση των δεικτών στο μέλλον και αναμένουν η εστίαση από τα προβληματικά δάνεια να μετατοπιστεί στην κερδοφορία.

Η ταχεία υλοποίηση των στρατηγικών σχεδίων αφενός μετασχηματίζει τους ισολογισμούς και τις λειτουργίες των τραπεζών, αφετέρου δίνει ένα ισχυρό μήνυμα στην αγορά για την αποφασιστικότητά τους να επιστρέψουν στην κανονικότητα το συντομότερο δυνατό.

Σημαντική εξέλιξη είναι οι καλύτερες από τις αναμενόμενες ροές στις οργανικές τάσεις της ποιότητας του ενεργητικού, οι οποίες μετριάζουν τις ανησυχίες για ένα νέο κύμα NPEs που σχετίζονται με την πανδημία. Επιπλέον, οι αναλυτές εκφράζουν την πεποίθησή τους ότι η αύξηση των δανείων θα είναι πολύ ισχυρότερη από το επόμενο έτος, η οποία, σε συνδυασμό με την αναμενόμενη ανάπτυξη των προμηθειών λοιπών εσόδων, θα στηρίξει τις τάσεις της πρώτης γραμμής τους. Οι αναλυτές κοιτούν πλέον μπροστά και εστιάζουν πολύ περισσότερο στις προοπτικές κερδοφορίας για το 2022 και μετά και την επιστροφή στις πληρωμές μερισμάτων, οι οποίες θα αποτελέσουν τον βασικό μοχλό των επιδόσεών τους.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα

Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS

Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών

Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο

Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς

Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς