Με απόδοση της τάξεως του 15%, η μετοχή του ΟΠΑΠ από τις αρχές του έτους ξεπερνά την πλειονότητα των μετοχών της υψηλής κεφαλαιοποίησης, αλλά και της αγοράς. Έχοντας κινηθεί ήδη πάνω από το υψηλό του Ιουνίου 2014, ο τίτλος φαίνεται «έτοιμος» να κινηθεί προς την επόμενη «δύσκολη» τεχνική περιοχή που βρίσκεται στα επίπεδα των 16,5-17 ευρώ.

Η πρόσφατη έκθεση της Eurobank Equities ήρθε να επιβεβαιώσει αυτή την περιοχή και να μεταφέρει τη συζήτηση για τα 17 ευρώ. Η ανάλυση της χρηματιστηριακής φέρνει στο προσκήνιο μια πηγή αξίας που φαίνεται η αγορά να μην προεξοφλεί ακόμη και η οποία δεν είναι άλλη από το option που σχετίζεται με την ανανέωση της άδειας.

H Eurobank Equities υποστηρίζει ότι μόνο 37% της αξίας που σχετίζεται με τις ανανεώσεις/τελικές αξίες των παραχωρήσεων του ΟΠAΠ ενσωματώνεται στην τρέχουσα τιμή της μετοχής, αφήνοντας έως και 3 ευρώ για το option, που αντιστοιχεί σε περίπου 20% άνοδο σε σχέση με τα τρέχοντα επίπεδα.

Τα VLTs είναι ο βασικός παράγοντας μεταβολής της αξίας της μετοχής σε ένα υπόδειγμα αποτίμησης ταμειακών ροών και οι περισσότεροι αναλυτές - συμμετέχοντες στην αγορά αποτιμούν τη συγκεκριμένη άδεια για το υπόλοιπο της περιόδου (μέχρι το 2034) και δεν αποδίδουν αξία στη συνέχεια. Αν και αυτό μπορεί να φαίνεται σωστό, δεδομένου ότι πρόκειται για μια περιορισμένης διάρκειας παραχώρηση, εξηγεί η χρηματιστηριακή, υπονοεί επίσης σιωπηρά:

- Στην περίπτωση ανανέωσης το 2035, το κόστος θα είναι ίσο με τις ταμειακές ροές που θα προκύψουν κατά την επόμενη περίοδο της άδειας, μάλλον συντηρητική υπόθεση.

- Η άδεια δεν θα ανανεωθεί και δεν θα υπάρξει μετάβαση της αγοράς VLT σε επίγεια παιχνίδια όπως το Kino (ουσιαστικά ότι η αγορά VLT απλώς εξαφανίζεται). Η ανάλυση της Eurobank Equities «εντοπίζει» αξία 0,8 ευρώ, που απορρέει από την υπολειμματική αξία της συγκεκριμένης δραστηριότητας.

Η χιονοστιβάδα των μερισμάτων για την εταιρεία συνεχίζει να είναι σε εξέλιξη και από τις ταμειακές ροές των 440 εκατ. ευρώ. Η επιστροφή στους μετόχους για το 2021 ήταν 1,5 ευρώ ανά μετοχή. Με τη μέση εκτίμηση των αναλυτών για καθαρές ταμειακές ροές πάνω από 500 εκατ. ευρώ, οι αποδόσεις για τους μετόχους φαίνεται να υπερβαίνουν το 10%.

Η συνέχιση της μερισματικής πολιτικής υποστηρίζεται όχι μόνο από τα θεμελιώδη μεγέθη αλλά και από τα συμφέροντα του βασικού μετόχου. Ο τελευταίος έχει επιλέξει την επανεπένδυση του μερίσματος ως μέσου για να αυξήσει τη συμμετοχή του στο μετοχικό του κεφάλαιο.

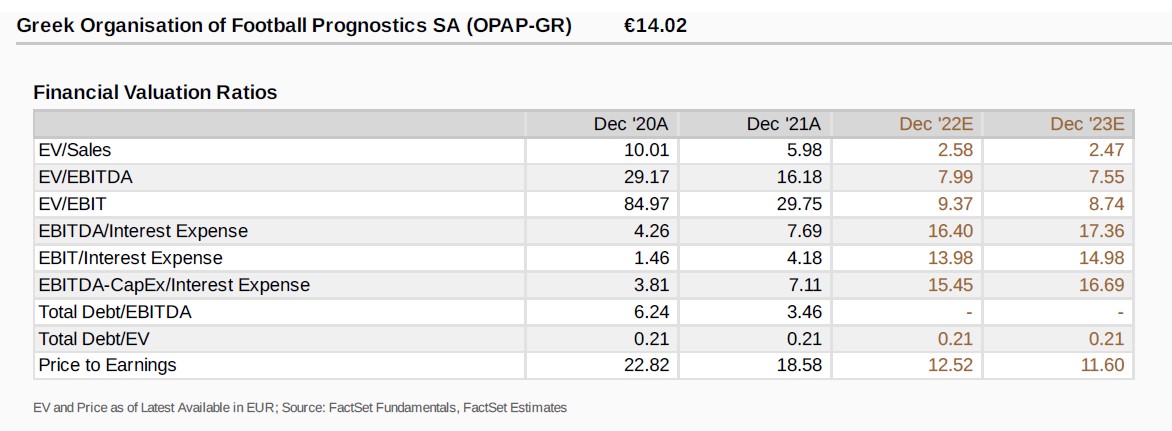

Βάσει των μέσων εκτιμήσεων και προβλέψεων των αναλυτών στη βάση της Factset, η μετοχή της εταιρείας αποτιμάται 12,5 φορές τα κέρδη φέτος και 11,7 φορές τα κέρδη του 2023. Ο δείκτης αξίας επιχείρησης προς κέρδη προ φόρων, τόκων και αποσβέσεων (EV/EBITDA), ο δείκτης που λαμβάνει υπόψη και τον καθαρό δανεισμό, είναι σε ιδιαίτερα χαμηλά επίπεδα τόσο σε σχέση με τις εταιρείες στο ΧΑ όσο και τις ομοειδείς επιχειρήσεις στην Ευρώπη, αφού εκτιμάται σε 8 φορές φέτος και 7,5 φορές το 2023.

Ο δείκτης μερισματικής απόδοσης υπολογίζεται σε 10% φέτος και 11% το 2023.

Ο Γενικός Δείκτης του ΧΑ, για παράδειγμα, αποτιμάται με 7 φορές το 2022 και 6 φορές το 2023, αλλά με αισθητά χαμηλότερες μερισματικές αποδόσεις. Η μέση τιμή-στόχος 8 αναλυτών που περιλαμβάνονται στη βάση δεδομένων της Factset είναι 16,25 ευρώ ανά μετοχή και το περιθώριο ανόδου από τα τρέχοντα επίπεδα είναι 16%.

Εκτός, όμως, από τη θεμελιώδη εικόνα που παραμένει θετική και υποστηρικτική, σε τακτικούς όρους και η τεχνική εικόνα της μετοχής δίνει μια ξεκάθαρη οπτική. Σύμφωνα με τη τεχνική ανάλυση και τον Δημήτρη Τσάντο, μέλος της τεχνικής κοινότητας Elliott Wave Trader και Elliott Wave International της ομάδας του Prechter, η τεχνική εικόνα είναι ανοδική.

Όπως φαίνεται στο μηνιαίο διάγραμμα, η εκτίμηση για την ανοδική κίνηση είναι ως leading diagonal.

Η τεχνική εικόνα έχει ως αντίσταση τη ζώνη που οριοθετούν τα κύματα με ισότητα C=A στα 15,60 ευρώ και 38,2% retrace ενώ με C = 1,236 του Α στα 18 ευρώ, όπου και το 50% retrace είναι η περιοχή κορύφωσης είτε ως abc είτε ως κύμα (3) ενός ευρύτερου leading diagonal.

Η στήριξη είναι το τελευταίο χαμηλό των 11,7 ευρώ. Η εκτίμηση της τεχνικής εικόνας δείχνει πιθανό στόχο τιμής τα 15,6 ευρώ ή τα 18 ευρώ, πολύ κοντά και στη θεμελιώδη τιμή-στόχο των αναλυτών.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία

Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία