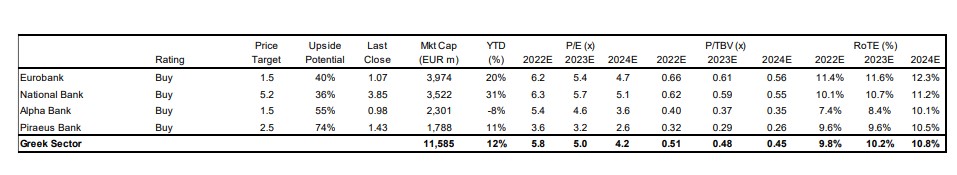

«Παραμένουμε αγοραστές και των τεσσάρων τραπεζών και αναβαθμίζουμε την τιμή-στόχο της Εθνικής Τράπεζας σε 5,20 ευρώ από 4,70 ευρώ, για την Τράπεζα Πειραιώς σε 2,50 ευρώ από 2,20 ευρώ, για τη Eurobank σε 1,50 ευρώ από 1,40 ευρώ και για την Alpha Bank 1,50 ευρώ από 1,40 ευρώ», εξηγεί η Wood & Company, που παραμένει άκρως θετική για τις προοπτικές και τις επιδόσεις των ελληνικών τραπεζών.

Οι τιμές-στόχοι που προτείνει εμφανίζουν περιθώρια ανόδου 35% για την ΕΤΕ, 75% για την Τράπεζα Πειραιώς, 40% για τη Eurobank και 53% για την Αlpha Bank.

Oι καλύτερες επιλογές της Wood & Company είναι η Eurobank, η οποία εμφανίζει παρόμοιο δείκτη αποτίμησης P/E με την ΕΤΕ αλλά υψηλότερη απόδοση ROTE, και η Τράπεζα Πειραιώς, με εξαιρετικά χαμηλή αποτίμηση παρά την προφανή ανάκαμψη και τη χαμηλή πιθανότητα νέας αύξησης κεφαλαίου.

Οι ελληνικές τράπεζες συνεχίζουν να διαπραγματεύονται με έκπτωση σε σχέση με τις αντίστοιχες ευρωπαϊκές τράπεζες της τάξεως του 30%-40% σε σχέση με την Ευρωζώνη και 15%-20% σε σχέση με τη Νοτιοανατολική Ευρώπη σε όρους αποτίμησης P/E και οι μελλοντικές προοπτικές παραμένουν πολύ υποστηρικτικές, υπογραμμίζει.

Αυτό που «θολώνει» ελαφρώς την εικόνα είναι το πολιτικό σκηνικό και η πολιτική αστάθεια, αφού το 2023 η Ελλάδα εισέρχεται σε περίοδο εθνικών εκλογών, σε ένα ιδιαίτερα πολωμένο περιβάλλον. Η φιλική προς την αγορά Νέα Δημοκρατία εξακολουθεί να προηγείται με άνεση στις δημοσκοπήσεις, αλλά η απόλυτη πλειοψηφία δεν θα είναι εύκολη, σύμφωνα με τις προβλεψεις της Wood. Αυτό θα μπορούσε να οδηγήσει σε μεταβλητότητα της αγοράς ενόψει των εκλογών τον Ιούνιο του 2023, αλλά δημοσιεύματα του Τύπου αναφέρουν ως πιθανές νωρίτερες ημερομηνίες.

Παρά το αβέβαιο επόμενο έτος, ΕΤΕ και Eurobank έχουν υπεραποδώσει φέτος λόγω των ταχύτερων ρυθμών εξυγίανσης, με απόδοση κεφαλαίων ROTE άνω του 10% και σημαντικά υψηλότερη κάλυψη των NPEs και υψηλότερους δείκτες κεφαλαίων. Η ίδια αναμένει ότι οι δύο τράπεζες θα συνεχίσουν να υπεραποδίδουν βραχυπρόθεσμα, λόγω των ανησυχιών για πιθανή ύφεση το επόμενο έτος.

Η Αlpha Bank και η Τράπεζα Πειραιώς όμως διαπραγματεύονται με έκπτωση 40%-50% έναντι των άλλων δύο σε όρους ενσώματης λογιστικής αξίας (P/TBV) και είναι υπερβολικά υψηλό discount που μεσοπρόθεσμα έως μακροπρόθεσμα θα πρέπει να κλείσει, εξηγεί η Wood.

Ο κύκλος αναβαθμίσεων των κερδών στις ελληνικές τράπεζες, μετά το πολύ ισχυρό τρίτο τρίμηνο που παρουσίασαν, με επιτάχυνση των χορηγήσεων, ισχυρότερα περιθώρια κέρδους λόγω υψηλότερων επιτοκίων, συγκράτηση των δαπανών και ευνοϊκό περιβάλλον ποιότητας ενεργητικού θα έχει δρόμο και δικαιολογεί πλήρως την υπεραπόδοση των τιμών των εγχώριων τραπεζών με +12% φέτος έναντι -8% για τον ευρωπαϊκό δείκτη SX7E και υπάρχει ακόμη μέλλον, τονίζει ο οίκος.

Στην επικαιροποίηση του Σεπτεμβρίου, η Wood αναβάθμισε την εκτίμησή της για τα βασικά λειτουργικά κέρδη των τεσσάρων τραπεζών κατά 25%-30% για το 2022. Μετά τα σταθερά στοιχεία του 3ου τριμήνου, αύξησε τις εκτιμήσεις περαιτέρω, κατά 15%-20%, με τις τράπεζες να επιτυγχάνουν αποδοτικότητα ROTE της τάξεως του 10%, κατά μέσο όρο, μέχρι το τέλος του 2022. Οι βασικοί θετικοί παράγοντες είναι η επιτάχυνση των δανείων, η ανάπτυξη και τα υψηλότερα επιτόκια.

Για το 2023, αναμένει μια ισχυρή άνοδο του καθαρού εσόδου από τόκους, η αύξηση του Euribor τροφοδοτεί πλήρως τους αριθμούς, υπεραντισταθμίζοντας τους αρνητικούς παράγοντες από την έκδοση MREL, την αποενοποίηση NPE και την απουσία TLTRO. Ο θετικός αντίκτυπος από τα αρνητικά επιτόκια στο +1,5% συνεπάγεται επιπλέον καθαρό έσοδο από τόκους NII ύψους άνω των 200 εκατ. ευρώ ανά τράπεζα και περαιτέρω αυξήσεις θα οδηγήσουν σε υψηλότερες αποδόσεις για τους καταθέτες, αποδυναμώνοντας τον θετικό αντίκτυπο, αλλά εξακολουθεί να είναι αρκετός για να αντισταθμίσει και με το παραπάνω το υψηλότερο κόστος χρηματοδότησης για τις εκδόσεις χρέους υψηλής εξασφάλισης.

Η αβεβαιότητα για το κόστος των προβλέψεων CοR είναι υψηλή, αλλά τα πρώτα σημάδια είναι καθησυχαστικά. O σχηματισμός μη εξυπηρετούμενης έκθεσης (NPE) το τρίτο τρίμηνο παρέμεινε οριακός, αλλά οι ομάδες διαχείρισης διστάζουν να παράσχουν ρητή καθοδήγηση σχετικά με το κόστος του κινδύνου το 2023.

Στο βασικό σενάριο της Wood, το ελληνικό ΑΕΠ θα είναι σε θετικό έδαφος (1-2% ανάπτυξη), ακόμη και με την Ευρωζώνη σε ύφεση. Αυτό συνεπάγεται ότι το CοR δεν θα πρέπει να αποκλίνει σημαντικά από τα τρέχοντα επίπεδα (70-80 μ.β.), υπογραμμίζει.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα

Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS

Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών

Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο

Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς

Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς