Οι ελληνικές τράπεζες συνεχίζουν να επωφελούνται από τους θετικούς ανέμους, με τις πρόσφατες εκλογές να ανοίγουν τον δρόμο προς την αναβάθμιση της χώρας σε επενδυτική βαθμίδα, ενώ η έντονη τουριστική δραστηριότητα στηρίζει την οικονομία, επισημαίνει η Jefferies.

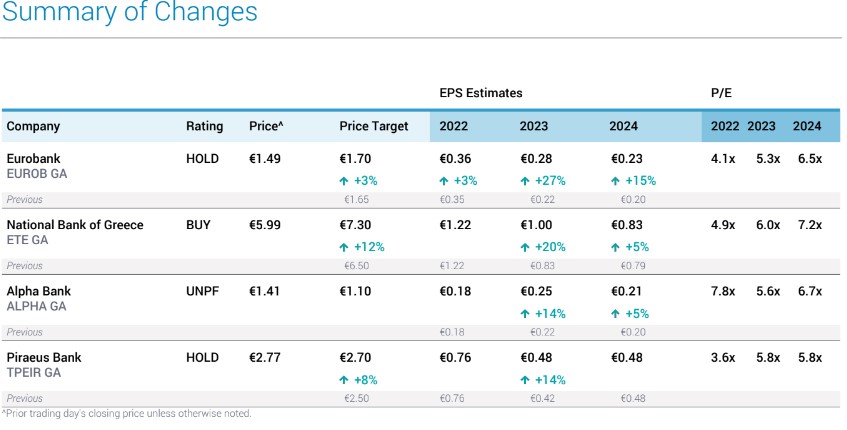

H αμερικανική επενδυτική τράπεζα αναβαθμίζει τις τιμές-στόχους σε ΕΤΕ, Πειραιώς και Eurobank ενώ διατηρεί την τιμή-στόχο για την Alpha Bank.

Η ETE παραμένει κορυφαία επιλογή με σύσταση buy, ενώ αντίθετα συστήνει προσοχή στην Alpha. Το ισχυρό franchise των καταθέσεων λιανικής της ΕΤΕ και η κάλυψη των NPEs δημιουργεί ανοδικό κίνδυνο στις εκτιμήσεις των αναλυτών, με την αποτίμηση να παραμένει ελκυστική, κατά την άποψη της Jefferies, σε 0,7 φορές σε όρους ενσώματων κεφαλαίων (P/TNAV) έναντι αποδοτικότητας ιδίων κεφαλαίων ROTE 9,1% το 2025.

Η Alpha συνεχίζει να διαπραγματεύεται με έκπτωση (0,5 φορές P/TNAV) αλλά ο καθοδικός κίνδυνος για τις εκτιμήσεις των αναλυτών στις προβλέψεις κάνει την αμερικανική τράπεζα πιο επιφυλακτική και συστήνει underperform. Αντίθετα, αξιολογεί τις Eurobank και Πειραιώς με σύσταση διακράτησης.

Για την Εθνική Τράπεζα αυξάνει την τιμή-στόχο στα 7,30 ευρώ από 6,50 ευρώ προηγουμένως, για τη Eurobank στο 1,70 ευρώ από 1,65 προηγουμένως και για την Τράπεζα Πειραιώς στα 2,70 από 2,50 ευρώ, ενώ αφήνει αμετάβλητη στα 1,10 ευρώ την τιμή-στόχο για την Αlpha Bank.

Για τις τράπεζες, το επίκεντρο είναι πιθανό να μετατοπιστεί στην ικανότητα υπεράσπισης των περιθωρίων κέρδους / beta καταθέσεων και να συνεχίσουν την ομαλοποίηση των προβλέψεων σε χαμηλότερα επίπεδα. Η Εθνική Τράπεζα παραμένει σε καλύτερη θέση και στα δύο μέτωπα κατά τη γνώμη της τράπεζας, με την επαναφορά του μερίσματος να είναι το μοναδικό συστατικό που λείπει για το 2023.

«Η πολιτική παίζει μπάλα, αλλά η ρυθμιστική αρχή είναι πιο επιφυλακτική. Οι τάσεις ήταν υποστηρικτικές για τις ελληνικές τράπεζες, με την έντονη τουριστική δραστηριότητα μέχρι σήμερα και ένα ισχυρότερο από το αναμενόμενο αποτέλεσμα για τη Νέα Δημοκρατία στον πρώτο γύρο των γενικών εκλογών (ποσοστό 41%), που θέτει την προοπτική μιας σταθερής κυβέρνησης, εάν το αποτέλεσμα επαναληφθεί στον δεύτερο γύρο (κάτω από σύστημα μπόνους εδρών) που θα διεξαχθεί στις 25 Ιουνίου», συνεχίζει η τράπεζα.

Το γεγονός αυτό αύξησε τις προσδοκίες της αγοράς για την αξιολόγηση του δημόσιου χρέους να αναθεωρηθεί σε επενδυτική βαθμίδα το β’ εξάμηνο φέτος, μια κίνηση που θα έχει περισσότερο όφελος για το κλίμα και το κόστος των ιδίων κεφαλαίων για τις τράπεζες και όχι για μια βαθμιαία αλλαγή στην κερδοφορία και στα θεμελιώδη μεγέθη.

Η μόνη πρόσφατη απογοήτευση είναι η απόφαση της ρυθμιστικής αρχής να μην εγκρίνει το μέρισμα της ΕΤΕ έναντι των κερδών του 2022, αν και το αίτημα της Eurobank για την επαναγορά των μετοχών της εγκρίθηκε. Ως εκ τούτου, τα υπόλοιπα των μη εξυπηρετούμενων δανείων και η σχετική στάθμιση των DTAs στο CET1 είναι πιθανό να παραμείνουν ένα πεδίο συζήτησης για τους επενδυτές, αλλά όλες οι τράπεζες έστειλαν ένα σίγουρο μήνυμα σχετικά με το 2023.

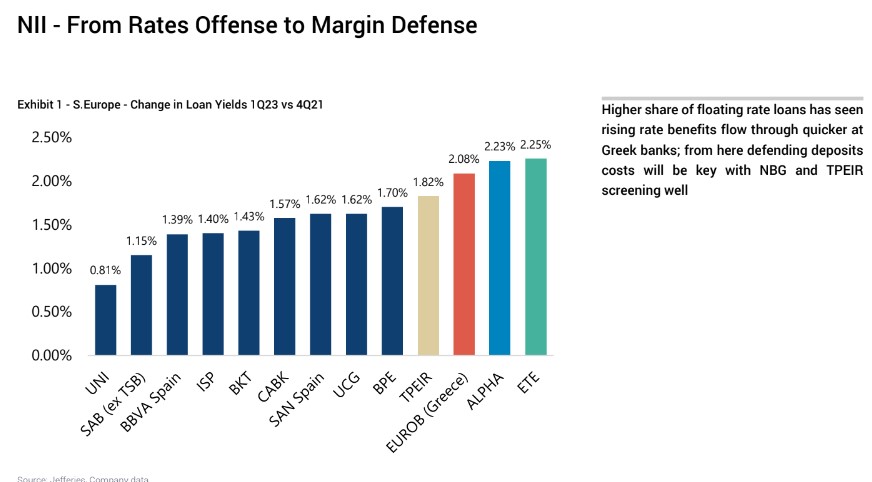

Από την επίθεση των επιτοκίων στην άμυνα των περιθωρίων

Με το μεγαλύτερο μέρος των αυξήσεων των επιτοκίων να έχει ήδη περάσει από την πλευρά του ενεργητικού (χάρη στην υψηλότερη έκθεση σε δάνεια με κυμαινόμενο επιτόκιο), η εστίαση στα καθαρά έσοδα από τόκους (NII) θα μετατοπίζεται ολοένα και περισσότερο στις αντιξοότητες του περιθωρίου τόκων (NIM) για τις ελληνικές τράπεζες.

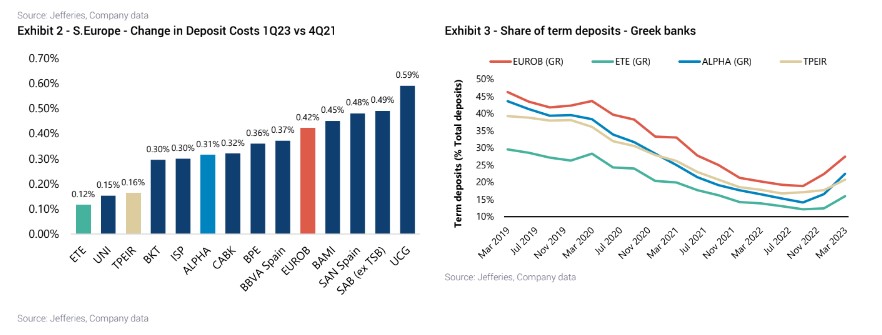

Η ικανότητα διαχείρισης των καταθέσεων θα αποτελέσει βασικό παράγοντα και ΕΤΕ και Πειραιώς σημειώνουν την καλύτερη βαθμολογία στο συνολικό beta καταθέσεων στη Νότια Ευρώπη, με το μείγμα καταθέσεων να μετατοπίζεται προς τις προθεσμιακές καταθέσεις, που ήταν πιο συγκρατημένες από ό,τι στη Eurobank και την Alpha το α’ τρίμηνο. Το υψηλό μερίδιο λιανικής της ΕΤΕ (περίπου 75% των συνολικών καταθέσεων) με χαμηλό μέσο υπόλοιπο την αφήνει καλά τοποθετημένη, κατά την άποψή μας, γεγονός που αντικατοπτρίζεται μέσω μιας ελαφρώς ευνοϊκότερης παραδοχής για το beta των καταθέσεων.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα

Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS

Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών

Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο

Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς

Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς