Η Jumbo και η Fourlis αποτελούν δύο από τα «καταναλωτικά στοιχήματα» της εγχώριας αγοράς μετοχών, με την πρώτη να έχει αλλάξει επίπεδο τα τελευταία χρόνια με κεφαλαιοποίηση της τάξεως των 3,6 δισ. ευρώ, ενώ η Fοurlis έχει χάσει τη θέση της στις μετοχές της υψηλής κεφαλαιοποίησης, με την τρέχουσα αξία να μην ξεπερνά τα 220 εκατ. ευρώ.

Αξίζει να επισημανθεί ότι λίγο πριν μπούμε στην κρίση του 2008, τον Οκτώβριο του 2007, οι δύο μετοχές είχαν παραπλήσιες κεφαλαιοποιήσεις περίπου 1,5 δισ. η Jumbο και 1,3 δισ. για τη Fourlis.

H Jumbο

Για την Jumbο, οι πωλήσεις για πέρυσι αυξήθηκαν κατά 14% περίπου σε σχέση με το 2022, ξεπερνώντας το 1 δισ. ευρώ (1.081 εκατ. ευρώ). Για το 2024, ο στόχος του ομίλου είναι να λειτουργήσουν τρία ακόμα υπερκαταστήματα στη Ρουμανία και ένα υπερκατάστημα στην Κύπρο και επιπλέον, αναμένεται η επαναλειτουργία των δύο καταστημάτων στην Ελλάδα που σήμερα παραμένουν κλειστά.

Η διοίκηση διατηρεί τις εκτιμήσεις της για αύξηση κύκλου εργασιών και κερδών, τη φετινή χρονιά, της τάξης +8% έως +10%. Οι αναλυτές της εταιρείας, σύμφωνα με τη Factset, εκτιμούν τα έσοδα στα 1.180 δισ. ευρώ, με τα EBITDA στα 649 εκατ. ευρώ και τα καθαρά κέρδη στα 313 εκατ. ευρώ.

Οι δείκτες αποτίμησης της μετοχής της Jumbο είναι στις 11,5 φορές τα κέρδη για φέτος και 10,7 φορές το 2025. Οι δείκτες EV/EBITDA στις 7,65 φορές φέτος και 7,2 φορές το 2025. Η μερισματική απόδοση της μετοχής είναι σε υψηλά επίπεδα, με 6% περίπου τη διετία 2024-2025.

Σε τεχνικούς όρους, το διάγραμμα της μετοχής είναι ο ορισμός της bullish αγοράς, σε εβδομαδιαίο και μηνιαίο επίπεδο. Από τον Σεπτέμβριο του 2015, κάθε επαφή με τον μηνιαίο εκθετικό κινητό μέσο των 90 ημερών (ΕΚΜΟ 90 ημερών) συνήθως παρέχει στήριξη και ανοδική συνέχεια, με τελευταία επαφή τον Οκτώβριο του 2022.

Η μέση τιμή-στόχος των αναλυτών είναι τα 32 ευρώ ανά μετοχή και το περιθώριο ανόδου προσεγγίζει το 20%. Η Pantelakis Securities δίνει τιμή-στόχο τα 36 ευρώ και τεχνικά αυτός είναι ο μεσοπρόθεσμος στόχος της μετοχής.

H Fourlis

Για την περίπτωση της Fourlis, η βάση δεδομένων της Factset δίνει ως στόχο για τα φετινά έσοδα στα 575 εκατ. ευρώ, από την εκτίμηση για 527 εκατ. ευρώ για το 2023.

Τα EBITDA εκτιμώνται στα 51 εκατ. ευρώ πέρυσι και στα 56 εκατ. ευρώ φέτος, με τα καθαρά κέρδη στα 15 εκατ. ευρώ και στα 21 εκατ. ευρώ τη φετινή χρονιά.

Οι δείκτες αποτίμησης της μετοχής της Fourlis είναι στις 10,5 φορές τα κέρδη για φέτος και 11,4 φορές το 2025. Οι δείκτες EV/EBITDA στις 9,25 φορές φέτος και 8,6 φορές το 2025. Η μερισματική απόδοση της μετοχής είναι σε ελαφρώς χαμηλότερα επίπεδα από την αγορά με 2,4%-2,7% τη διετία 2024-2025.

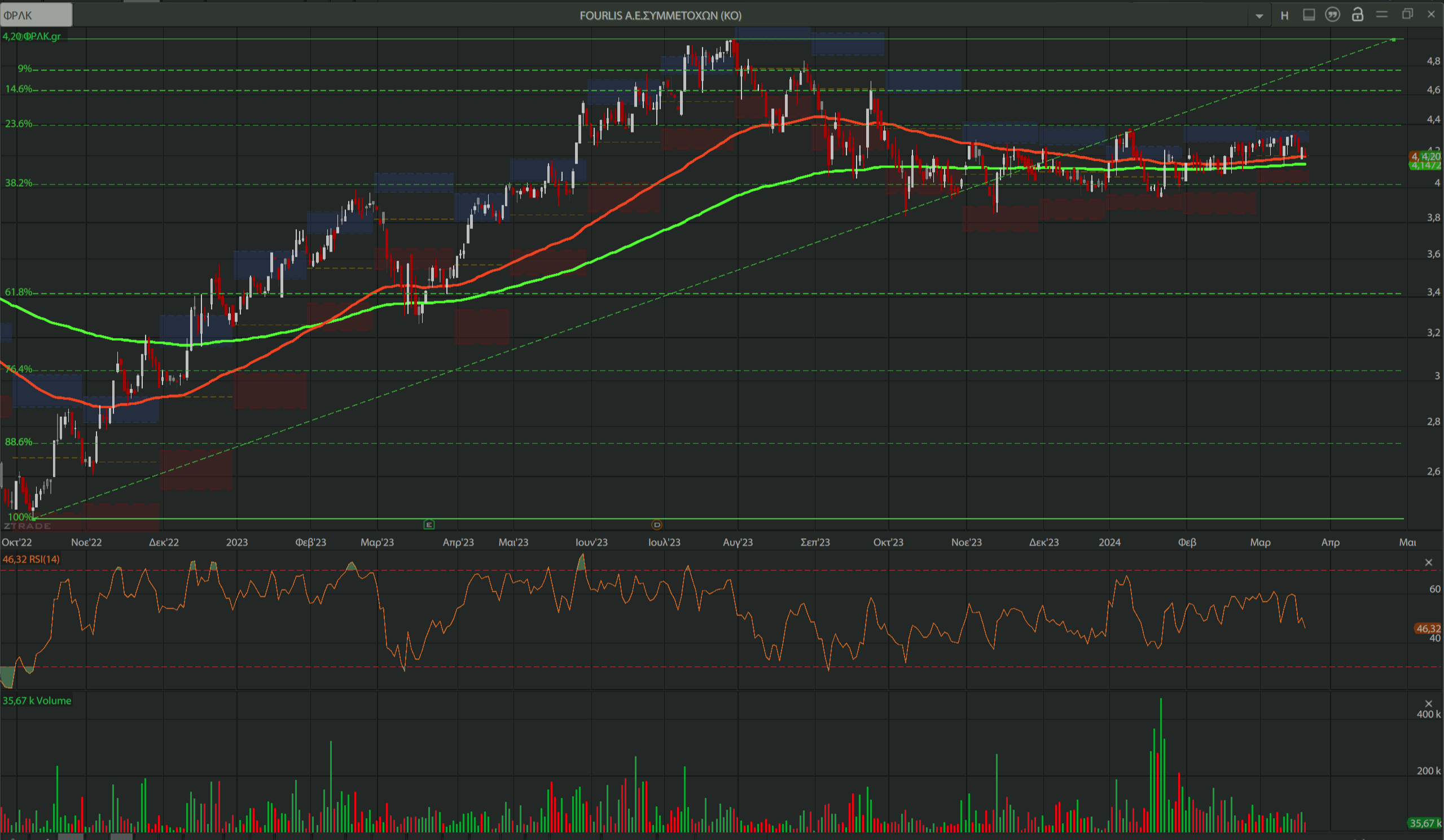

Σε τεχνικούς όρους, το μακροπρόθεσμο διάγραμμα της μετοχής της Fourlis είναι range trading σε μηνιαίο επίπεδο. Από τον Σεπτέμβριο του 2015, η μετοχή βρίσκει πάντα ‘ταβάνι’ στον μηνιαίο εκθετικό κινητό μέσο των 200 ημερών και συνήθως σε αυτό το επίπεδο ολοκληρώνεται η ανοδική κίνηση, όπως έγινε και τον Ιούλιο του 2023, όπου ήταν και η τελευταία προσπάθεια διάσπασης.

Στο εβδομαδιαίο διάγραμμα, οι ΕΚΜΟ 90 και 200 ημερών έχουν συγκλίνει στα 4 ευρώ περίπου. Η ανοδική διάσπαση του ΕΚΜΟ των 90 ημερών επί του ΕΚΜΟ 200 ημερών θα αποτελέσει σημαντική θετική εξέλιξη και μπορεί να αλλάξει το range trading που βρίσκεται η μετοχή.

Η μέση τιμή-στόχος των αναλυτών είναι τα 5,8 ευρώ ανά μετοχή και το περιθώριο ανόδου προσεγγίζει το 40%.

Unilever Hellas: Με εθελούσια έξοδο οι περικοπές, τι δίνει στους εργαζόμενους

Unilever Hellas: Με εθελούσια έξοδο οι περικοπές, τι δίνει στους εργαζόμενους Εφοδος στην παραλία της Κινέτας, βροχή τα πρόστιμα

Εφοδος στην παραλία της Κινέτας, βροχή τα πρόστιμα Intracom: Προχωρά ο μετασχηματισμός, έρχονται νέες εξαγορές

Intracom: Προχωρά ο μετασχηματισμός, έρχονται νέες εξαγορές Εισηγμένες: 6+1 «καμπανάκια» για τα εταιρικά κέρδη

Εισηγμένες: 6+1 «καμπανάκια» για τα εταιρικά κέρδη Πώς είδαν εννέα αναλυτές το εξάμηνο της METLEN

Πώς είδαν εννέα αναλυτές το εξάμηνο της METLEN METLEN: Αγγιξε τα 2,5 δισ. ο τζίρος στο εξάμηνο, νέο υψηλό στα κέρδη

METLEN: Αγγιξε τα 2,5 δισ. ο τζίρος στο εξάμηνο, νέο υψηλό στα κέρδη Φορολογικές δηλώσεις: «Δοκιμάζεται» το Taxisnet από τις μαζικές υποβολές

Φορολογικές δηλώσεις: «Δοκιμάζεται» το Taxisnet από τις μαζικές υποβολές  Αlpha Bank: Από 1 Αυγούστου η έναρξη καταβολής μερίσματος

Αlpha Bank: Από 1 Αυγούστου η έναρξη καταβολής μερίσματος Εντοκα γραμμάτια: Μαγνήτης το επιτόκιο, πώς παρακάμπτεται ο «κόφτης»

Εντοκα γραμμάτια: Μαγνήτης το επιτόκιο, πώς παρακάμπτεται ο «κόφτης»  Ούζο Πλωμαρίου: Προχωράει το νέο εργοστάσιο στον Τύρναβο

Ούζο Πλωμαρίου: Προχωράει το νέο εργοστάσιο στον Τύρναβο