Με έντονο ενδιαφέρον παρακολουθούν οι επενδυτές τη δημοσίευση των τριμηνιαίων οικονομικών αποτελεσμάτων των εισηγμένων εταιρειών του ΧΑ, όχι μόνο για να διαπιστώσουν το πώς ξεκίνησε η φετινή χρονιά, αλλά κυρίως για να εκτιμήσουν καλύτερα το πώς θα μπορούσε να εξελιχθεί η πορεία των υπόλοιπων μηνών του έτους.

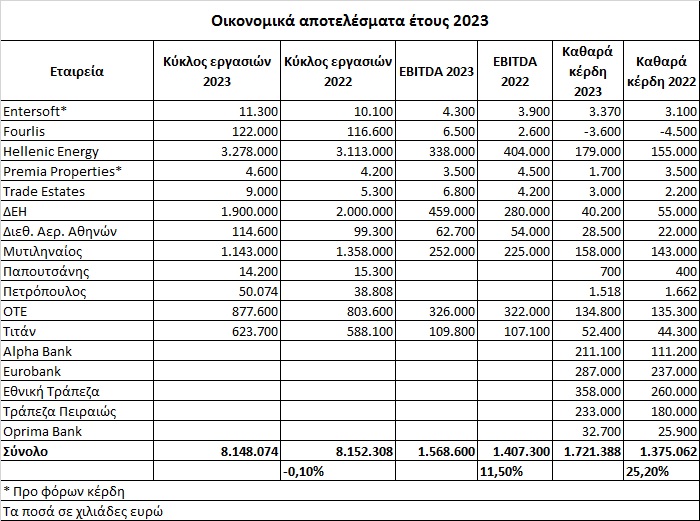

Ένα γενικότερο συμπέρασμα είναι πως οι αρχικές εκτιμήσεις πολλών αναλυτών ότι τα κέρδη του 2024 δεν θα μπορούσαν φέτος να επαναλάβουν σε αθροιστική βάση την εξαιρετική εικόνα του 2023 «ξεθωριάζουν» με βάση τις μέχρι τώρα εκτιμήσεις και προοπτικές.

Στις τράπεζες για παράδειγμα, η πλειονότητα των αναλυτών προέβλεπε στα τέλη του 2023 μια σχετικά περιορισμένη πτώση των φετινών κερδών. Ωστόσο, πέρα από το ότι κατά το πρώτο τρίμηνο η αθροιστική καθαρή κερδοφορία των τεσσάρων συστημικών ομίλων εκτινάχθηκε από τα 788,2 εκατ. στο 1,089 δισ. ευρώ (+38%), υπάρχουν σαφείς ενδείξεις ότι:

- Η ανοδική πορεία συνεχίζεται και κατά το δεύτερο φετινό τρίμηνο.

- Η σχετική καθυστέρηση που παρατηρείται στις μειώσεις επιτοκίων από την Ευρωπαϊκή Κεντρική Τράπεζα θα περιορίσει τις φετινές επιπτώσεις για τις ελληνικές τράπεζες στο δεύτερο εξάμηνο, ενώ παράλληλα οι τράπεζες φαίνεται πως θα αναπληρώσουν σε πολύ σημαντικό βαθμό τις όποιες απώλειες μέσα από τη διόγκωση των εσόδων από προμήθειες (η δραστηριότητα του asset management θα συμβάλει προς αυτή την κατεύθυνση).

Όλα δείχνουν πως η Optima Bank θα συνεχίσει μέσα στο 2024 την ανοδική πορεία του πρώτου φετινού τριμήνου (καθαρά κέρδη από τα 18,4 στα 32,7 εκατ. ευρώ).

Ο Όμιλος Μυτιληναίος καταφέρνει για μια ακόμη χρονιά να ανεβάσει τον πήχη των προσδοκιών των αναλυτών και της επενδυτικής κοινότητας, γενικότερα.

Η τσιμεντοβιομηχανία Τιτάν (οι περισσότεροι αναλυτές περίμεναν αρχικά μια φετινή επίδοση πολύ κοντά στην περυσινή) όχι μόνο εμφάνισε στο πρώτο τρίμηνο αξιοσημείωτη άνοδο κερδών, αλλά προϊδέασε την αγορά ότι η εικόνα των επόμενων μηνών αναμένεται ακόμη καλύτερη.

Η υποχώρηση των κερδών στον κλάδο των διυλιστηρίων κυμαίνεται μέχρι τώρα σε μάλλον χαμηλότερα επίπεδα σε σχέση με τις αρχικές εκτιμήσεις (διατήρηση περιθωρίων διύλισης σε αρκετά ικανοποιητικά επίπεδα, απόδοση επενδύσεων σε ΑΠΕ, κ.λπ.).

Σαφώς θετικά είναι τα μηνύματα που προέρχονται από κλάδους όπως η πληροφορική, ο τουρισμός (π.χ. Διεθνής Αερολιμένας Αθηνών, Αεροπορία Αιγαίου) και οι κατασκευές.

Η ΔΕΗ συνέχισε και κατά το πρώτο φετινό τρίμηνο την ανοδική πορεία στα προ φόρων αποτελέσματά της (μείωση στα μετά από φόρους και δικαιώματα μειοψηφίας κέρδη). Η διοίκηση της εισηγμένης προχώρησε σε αναβάθμιση των προοπτικών για το 2024, με τη νέα εκτίμηση για επαναλαμβανόμενο EBITDA να διαμορφώνεται στο 1,8 δισ. ευρώ, σε σύγκριση με το 1,7 δισ. του παρελθόντος.

Καλύτερα από πέρυσι ξεκίνησε τη χρονιά ο όμιλος Fourlis και όλα δείχνουν πως η τάση αυτή θα συνεχιστεί.

Οι εισηγμένες εταιρείες ακινήτων συνεχίζουν και φέτος να ανεβάζουν τις λειτουργικές τους επιδόσεις, πλην όμως στις περισσότερες περιπτώσεις ο ρυθμός αύξησης των ανατιμήσεων των εύλογων αξιών τους αποκλιμακώνεται.

Ευρεία σειρά εισηγμένων εταιρειών αναμένεται -σύμφωνα με εκτιμήσεις των αναλυτών- τις επόμενες μέρες να ανακοινώσουν βελτιωμένες οικονομικές επιδόσεις, μεταξύ των οποίων η Jumbo, η Ideal Holdings, η ΕΧΑΕ, η Quest Συμμετοχών, η Cenergy, η Lavipharm, κ.α.

Με δεδομένο ότι η τρέχουσα αθροιστική κεφαλαιοποίηση των εισηγμένων εταιρειών στο Χρηματιστήριο της Αθήνας έχει σκαρφαλώσει στα 103,3 δισ. ευρώ και τα καθαρά κέρδη του 2023 διαμορφώθηκαν στα 10,5 δισ. ευρώ, προκύπτει ένας μέσος δείκτης P/E της τάξεως του 10.

Στον βαθμό που τα φετινά καθαρά κέρδη των εταιρειών σημειώσουν νέα άνοδο, τότε ο συγκεκριμένο δείκτης θα καταστεί ελκυστικότερος, με τη σημείωση πάντως πως οποιοσδήποτε μέσος αριθμητικός όρος δεν λέει πάντα «όλη την αλήθεια» και πως κάθε περίπτωση μετοχής θα πρέπει να εξετάζεται ξεχωριστά.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό

Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία