Οι πτωχεύσεις SVB Financial Group και Signature Bank έχουν προκαλέσει σημαντική αστάθεια της παγκόσμιας αγοράς, συμπεριλαμβανομένης της Ευρώπης, επισημαίνει η DBRS. Εκτιμά όμως, ότι ορισμένα από τα προβλήματα της SVB που οδήγησαν στην αποτυχία της δεν υπάρχουν στον ίδιο βαθμό στο τραπεζικό σύστημα της ΕΕ.

Υπάρχουν σημαντικές διαφορές μεταξύ των τραπεζών της ΕΕ και της SVB. Οι πρώτες έχουν χαμηλότερη έκθεση σε τίτλους σταθερού εισοδήματος, πιο σταθερές καταθέσεις, ένα ρυθμιστικό πλαίσιο που περιλαμβάνει αυστηρότερες πολιτικές διαχείρισης επιτοκιακού κινδύνου ακόμη και για τις μικρότερες τράπεζες.

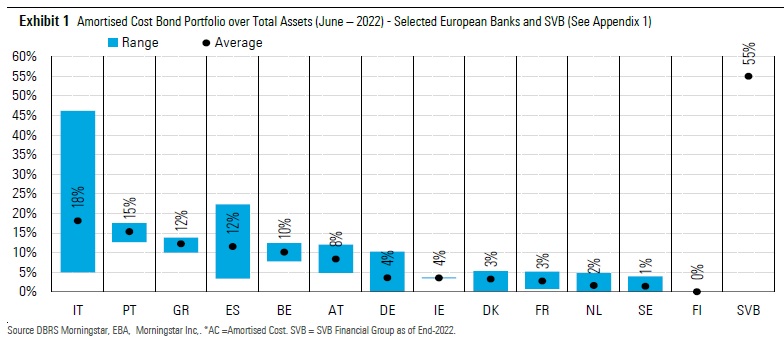

Ωστόσο, επισημαίνει ο οίκος, παρακολουθούμε στενά τη ρευστότητα των τραπεζών της ΕΕ καθώς και την έκθεσή τους σε τίτλους σταθερού εισοδήματος. Για να γίνει αυτό, έκανε ένα θεωρητικό «stress test» με βάση το οποίο οι ευρωπαϊκές τράπεζες αναγκάστηκαν να πουλήσουν το σύνολο του χαρτοφυλακίου σταθερού εισοδήματος που διαθέτουν σε αναπόσβεστο κόστος. Σύμφωνα με αυτήν τη θεωρητική άσκηση, ο αντίκτυπος στα κεφάλαια φαίνεται διαχειρίσιμος για τις τράπεζες της ΕΕ.

Σε αυτό το τεστ υπολόγισε ζημιές προ φόρων 10%, το οποίο θεωρεί ότι είναι ένα αρκετά αυστηρό σενάριο, καθώς οι τράπεζες που παρακολουθεί και έχουν πρόσφατα αποκαλύψει μη πραγματοποιηθείσες ζημίες στο χαρτοφυλάκιό τους αναφέρουν ζημίες της τάξης του 5% έως 10 %. Στη συνέχεια, υπολόγισε τον αντίκτυπο στα κεφάλαια (CET1) για όλες τις τράπεζες του δείγματος και συγκέντρωσε τα αποτελέσματα κάνοντας έναν απλό μέσο όρο ανά χώρα.

Με βάση αυτή την άσκηση η SVB βρέθηκε με δείκτη CET μόλις 3%, ενώ οι ευρωπαϊκές τράπεζες καταγράφουν διψήφιους δείκτες: 11% Ελλάδα, Ισπανία, Πορτογαλία, 12% η Ιταλία και έως 18% στην περίπτωση της Σουηδίας.

Ο οίκος αναγνωρίζει τους περιορισμούς στην άσκηση καθώς i) χρησιμοποιεί στοιχεία για ανοίγματα τέλους Ιουνίου 2022 ενώ τα ομόλογα έχουν υποστεί υποτίμηση στην αγορά ii) η ζημία προ φόρων είναι στην πραγματικότητα διαφορετική μεταξύ των τραπεζών καθώς η διάρκεια και οι πολιτικές αντιστάθμισης των χαρτοφυλακίων είναι διαφορετικά. Ωστόσο πιστεύει ότι είναι χρήσιμη για τον εντοπισμό πιθανών κινδύνων εντός των τραπεζών της ΕΕ. Για αυτήν την άσκηση, υπολόγισε ζημία μετά από φόρους 8,5% σε ολόκληρο το χαρτοφυλάκιο της SVB, η οποία είναι συνεπής με τη ζημία που γνωστοποίησε μετά την πώληση χαρτοφυλακίου 21 δισεκατομμυρίων δολαρίων ΗΠΑ.

«Η DBRS Morningstar θεωρεί ότι οι μη πραγματοποιηθείσες ζημιές των τραπεζών της ΕΕ στα χαρτοφυλάκια ομολόγων τους δεν αποτελούν πηγή συστημικής αστάθειας. Ωστόσο, ο πλήρης αντίκτυπος της τρέχουσας χρηματοπιστωτικής αστάθειας δεν έχει ακόμη φανεί», δήλωσε ο Pablo Manzano, Αντιπρόεδρος της ομάδας DBRS Morningstar Global Financial Group.

«Οι πρόσφατες πτωχεύσεις δείχνουν ότι οι τραπεζικές κρίσεις και οι κρίσεις ρευστότητας μπορούν να εκτυλιχθούν με ταχύτητα που δεν έχουμε δει στο παρελθόν». δήλωσε η Maria Rivas, Ανώτερη Αντιπρόεδρος από την ομάδα του DBRS Morningstar Global Financial Group. «Χρειάζονται περαιτέρω εργαλεία για την αντιμετώπιση κρίσεων ρευστότητας και αυτή η πρόσφατη εμπειρία μπορεί να αποτελέσει πολύτιμη συμβολή για την τρέχουσα αναθεώρηση του πλαισίου διαχείρισης τραπεζικών κρίσεων και ασφάλισης καταθέσεων της ΕΕ».

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία

Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία