Όταν οι Αγορές υποχωρούν σε υπερπουλημένες περιοχές, ακόμα και με την απόλυτη έλλειψη ουσιαστικών ειδήσεων, αρκούν κάποιες δηλώσεις, φήμες, εκτιμήσεις και "παράτολμα πονταρίσματα", προκειμένου να ενεργοποιηθούν ένστικτα αυτοσυντήρησης και να εμφανιστεί ανοδική αντίδραση, η οποία στις περισσότερες περιπτώσεις αποδεικνύεται βραχύβια και καθαρά τεχνικού χαρακτήρα.

Οι περισσότεροι από τους παραπάνω παράγοντες έπαιξαν ουσιαστικότατο ρόλο για την σημερινή, περίπου "πανηγυρική" εικόνα στο Χ.Α., ενώ σημαντικές χορηγίες έδωσε και το θετικό διεθνές, χρηματιστηριακό, κλίμα.

Ξεκινώντας από τους παράγοντες που βοήθησαν στην σημερινή αξιοσημείωτη αντίδραση, σαν κυριότερος δείχνει το γεγονός ότι ο Τραπεζικός κλάδος είχε μπει σε υπερπουλημένες περιοχές, καθώς την αμέσως προηγούμενη εβδομάδα ο Τραπεζικός δείκτης κατέγραψε νέα ιστορικά χαμηλά, ενώ το ίδιο συνέβη και για τις μετοχές των Πειραιώς (+24,64%), Εθνικής (+20,55%) και Eurobank.

Αξίζει μάλιστα να σημειωθεί ότι σταδιακά ο όγκος συναλλαγών για τους Δεικτοβαρείς Τραπεζικούς τίτλους έβαινε συρρικνούμενος, ένδειξη ότι οδεύαμε προς "ανακωχή" πωλήσεων.

Υποστηρικτικά στην ψυχολογία των αγοραστών λειτούργησαν οι δηλώσεις Watsa, έστω και αν δεν τις άκουγε για πρώτη φορά η Αγορά, οι φήμες και τα δημοσιεύματα για ισχυρό ενδιαφέρον, όσον αφορά την πιθανολογούμενη πώληση της Finansbank (η μετοχή στην Τουρκία ανέβηκε σήμερα 20%) κάποιες "παράτολμες" εκτιμήσεις για πιθανή "λείανση" των capital controls, όσον αφορά το Χ.Α., τις προσεχείς εβδομάδες, ενώ δεν έλειψαν και τα βραχυπρόθεσμα "πονταρίσματα" από τους αισιόδοξους που εκτιμούν ότι η Κυβέρνηση θα "τρέξει" τις απαιτούμενες μεταρρυθμίσεις, βοηθώντας τις Τραπεζικές ΑΜΚ να γίνουν εντός χρονικών ορίων και να έχουν ολοκληρωθεί πριν το "επικίνδυνο" 2016, για να αποφευχθεί το "bail in".

Εννοείται ότι και η παραμικρή κωλυσιεργία στο μέτωπο των προαπαιτούμενων μεταρρυθμίσεων, θα επαναφέρει δριμύτερα και τα πλέον αρνητικά σενάρια, λόγω και της χρονικής στενότητας και η Αγορά θα επιστρέψει εντόκως τα όποια κέρδη έχει "μαζέψει" από τα πρόσφατα χαμηλά.

Δεν είναι, άλλωστε, τυχαίο, ότι το σύνολο των "παράτολμων" παικτών που τοποθετήθηκε στα χαμηλά της προηγούμενης εβδομάδας και κυρίως στην συνεδρίαση της Παρασκευής, όπου "έσβησαν" αισθητά οι συναλλαγές, σήμερα εθεάθη στην πλευρά των πωλητών, κατοχυρώνοντας τα αξιοπρόσεκτα βραχυπρόθεσμα κέρδη.

Τεχνικά, αλλά και ψυχολογικά, ρόλο έπαιξε και η αλλαγή εφαρμογής του "ΑΜΕΜ" (Αυτόματος Μηχανισμός Ελέγχου Μεταβλητότητας), καθώς μετά από απόφαση του Χ.Α. (την περασμένη Πέμπτη), απενεργοποιείται το "ΑΜΕΜ" για μετοχές της Κύριας Αγοράς που κατέρχονται κάτω από το όριο των 0,05 ευρώ και μετά από "φίλτρο" τριών ημερών, κάτι που έπαιξε καταλυτικό ρόλο στην σημερινή διαπραγμάτευση του τίτλου της Eurobank (+25%).

Αξίζει να σημειωθεί ότι, κατά την σημερινή συνεδρίαση, η Αγορά "έδειξε τις διαθέσεις" της από την αρχή, καθώς τόσο ο Γενικός Δείκτης, όσο και ο κλαδικός δείκτης των Τραπεζών κινήθηκαν μόνιμα με θετικό πρόσημο, ολοκληρώνοντας την συνεδρίαση αρκετά κοντά στα υψηλά ημέρας, με "ΑΜΕΜ" ξεκίνησαν την συνεδρίαση οι ΑΛΦΑ (+25%), ΕΤΕ, ΠΕΙΡ, ΑΡΑΙΓ, ΓΕΚΤΕΡΝΑ, ενώ σημαντικές βοήθειες για το πρόσημο των βασικών δεικτών του Χ.Α. έδωσε και ο μη Τραπεζικός 25αρης (μόνο ΕΥΔΑΠ και Motor Oil έκλεισαν με οριακές απώλειες).

Αξιοπρόσεκτη αύξηση των συναλλαγών στην Αγορά Παραγώγων, ενώ σε αντίθεση με την "ευφορία" που επικράτησε στην Αγορά μετοχών, η Αγορά ομολόγων κράτησε πιο επιφυλακτική στάση και οι ελάχιστοι πωλητές έγιναν αφορμή για μικρή αύξηση των αποδόσεων στους Ελληνικούς Κρατικούς τίτλους (3ετες 9,2%, 5ετες 8,64% και 10ετες 7,87%).

Άλλα σημαντικά στατιστικά από την σημερινή συνεδρίαση, το γεγονός ότι ο τζίρος ήταν ο υψηλότερος των τελευταίων 9 συνεδριάσεων, ενώ το +4,07% του Γενικού Δείκτη και το +22,15% του κλαδικού δείκτη των Τραπεζών, είναι η μεγαλύτερη άνοδος των τελευταίων 29 συνεδριάσεων, με την αμέσως μεγαλύτερη να έχει σημειωθεί στις 25/8, όταν ο Γενικός Δείκτης είχε κερδίσει 9,38% και ο Τραπεζικός 26,93%.

Το ημερήσιο διάγραμμα του Τραπεζικού Δείκτη

Τεχνικά, η σημερινή ανοδική αντίδραση δεν άλλαξε τα δεδομένα, όμως η σημαντική στήριξη των 641 μονάδων, για τον Γενικό Δείκτη, ισχυροποιήθηκε "αγοράζοντας χρόνο", με την αμέσως επόμενη να εντοπίζεται στις 615 μονάδες.

Ο δείκτης υψηλής κεφαλαιοποίησης χρειάζεται κλεισίματα υψηλότερα των 207 μονάδων για να επαναφέρει τα πρώτα αγοραστικά σήματα.

Υπενθυμίζεται πως η μεσοπρόθεσμη πτωτική τάση, τίθεται εν αμφιβόλω μόνο με κλεισίματα του Γενικού Δείκτη υψηλότερα των 735 μονάδων.

Τι σχολιάζουν οι αναλυτές της αγοράς

"Το τρίμηνο που ακολουθεί θα κρίνει αν η Χώρα καταφέρει και πάλι να μπει, υποτυπωδώς, στις ράγες της ανάπτυξης, μιας και οι εκλογικές αναμετρήσεις σε συνεργασία με τα capital controls έχουν ουσιαστικά ισοπεδώσει την Οικονομία", επισημαίνει ο Ηλίας Ζαχαράκης.

Μπροστά μας έχουμε να γράψουμε τα άσχημα macro νούμερα, μιας και ακόμα δεν έχουν φανεί τα πραγματικά μεγέθη, ενώ σε περίπτωση που η Κυβέρνηση συνεχίσει να κωλυσιεργεί, ο Τραπεζικός κλάδος κινδυνεύει με "bail in" την επόμενη χρονιά.

Η Κορυφή της Κυβέρνησης έχει καταλάβει τα δεδομένα και το θέμα είναι αν θα μπορέσει, σε πολύ συγκεκριμένο χρόνο, να εφαρμόσει αυτό που συμφώνησε προεκλογικά και σταδιακά να πάρει την ρευστότητα που τόσο πολύ έχει ανάγκη, για την υποτυπωδώς εύρυθμη λειτουργία του Κράτους.

Οι φόροι του επόμενου διαστήματος σίγουρα θα προβληματίσουν και θα μεγαλώσουν τα ληξιπρόθεσμα, με την Κυβέρνηση να ψάχνει, χωρίς να βρίσκει, ισοδύναμα μέτρα σε διαφόρους νέους, ή παλαιούς φόρους.

Η Αγορά περιμένει τις πρώτες εκείνες ενδείξεις εφαρμογής του μνημονίου, όπως μία Ιδιωτικοποίηση, ή την ανακεφαλαίωση του Τραπεζικού κλάδου, που μπορούν να της δώσουν ορμή για να κάνει προσπάθεια να ανακάμψει.

Τα "CC" δεν έχουν χαλαρώσει στο ελάχιστο, με μερικές διατάξεις να δημιουργούν πραγματικά απορίες. Παράδειγμα το ότι το σύστημα δεν αφήνει το "νέο χρήμα" να είναι ελεύθερο, προκαλεί απορία μιας και δεν υπάρχει περίπτωση κάποιος να φέρει χρήματα μέσα στο Ελληνικό Τραπεζικό Σύστημα, από την στιγμή που ξέρει ότι ελεύθερο είναι ένα πολύ μικρό μέρος του.

Στην Αγορά των ομολόγων η κατάσταση είναι σαφώς καλύτερη, με τις τιμές να έχουν επανέλθει σε μεγάλο βαθμό, ειδικά στα εταιρικά ομόλογα. Η Αγορά ξέρει πως σε περίπτωση που η εφαρμογή προχωρήσει ομαλά, τότε θα έχουμε και συμμετοχή της Χώρας στο "QE", γεγονός που θα βοηθήσει σημαντικά την Οικονομία.

Το επόμενο διάστημα, το πιο δύσκολο και μεγάλο βήμα της Κυβέρνησης θα έχει να κάνει με το Συνταξιοδοτικό, μιας και είναι και το μεγαλύτερο πρόβλημα σε κόστος, ενώ η βιωσιμότητά του δεν υφίσταται με τα σημερινά δεδομένα.

Εν κατακλείδι και σύμφωνα με την άποψη του αντιπροέδρου και διευθύνοντος συμβούλου της Fast Finance ΑΕΠΕΥ, είναι στο χέρι της Κυβέρνησης να δώσει μία λύση μακράς διάρκειας, το επόμενο διάστημα, που θα αλλάξει τα δεδομένα για την Οικονομία, μιας και ο δρόμος είναι μοναδικός και μακρύς τουλάχιστον μέσα στην ζώνη του ευρώ.

Οι διεθνείς οικονομικές εξελίξεις

Απόλυτη επικράτηση του "πράσινου" στο σύνολο των διεθνών Αγορών. Κέρδη για το πετρέλαιο, οριακές απώλειες σημειώνουν χρυσός και ευρώ.

Ξεκινώντας από την Ασία, όπου τα Χρηματιστήρια στην Ηπειρωτική Κίνα θα παραμείνουν κλειστά έως και την Τετάρτη (Εθνική εορτή) τα μεγαλύτερα κέρδη σημείωσαν οι δείκτες Sensex 30 (+2,15%) και ASX 200 (+1,95%).

Εντυπωσιακά κέρδη για την μετοχή της Glencore (ακούμπησαν το 70%) στο Χρηματιστήριο του Χονγκ Κονγκ, μετά από δημοσιεύματα που έφεραν την εταιρεία να βρίσκεται σε διαπραγματεύσεις με πιθανούς αγοραστές, αν και η διοίκηση της εταιρείας δεν θεωρεί πως υπάρχουν αγοραστές πρόθυμοι να πληρώσουν "δίκαιο" τίμημα υπό τις τρέχουσες συνθήκες.

Σε υποβάθμιση των προβλέψεών της για την ανάπτυξη στην Περιοχή της Ανατολικής Ασίας και Ειρηνικού για το 2015 και 2016 προχώρησε η Παγκόσμια Τράπεζα, τονίζοντας πως οι προοπτικές επιβαρύνονται από τον κίνδυνο ισχυρής επιβράδυνσης στην Κίνα και από τις πιθανές επιπτώσεις της αναμενόμενης αύξησης των Αμερικανικών επιτοκίων.Σύμφωνα με τις εκτιμήσεις της Παγκόσμιας Τράπεζας, η Περιοχή Ανατολικής Ασίας και Ειρηνικού, που περιλαμβάνει και την Κίνα, θα εμφανίσει ρυθμό ανάπτυξης 6,5% φέτος και 6,4% το 2016 από 6,8% το 2014, έναντι του 6,7% και 6,7% αντίστοιχα, που ήταν η προηγούμενη πρόβλεψη

Η Κίνα έχει τη δυνατότητα να διαχειριστεί την επιβράδυνση της οικονομίας, εκτιμά το Διεθνές Νομισματικό Ταμείο, προειδοποιώντας παράλληλα ότι το Πεκίνο πρέπει να είναι σε επιφυλακή για ενδεχόμενη μετάδοση σε άλλες Οικονομίες της Ασίας. Το Ταμείο υπολογίζει ότι μια ποσοστιαία μονάδα μείωσης της ανάπτυξης στην Κίνα μεταφράζεται σε πτώση 0,3% στις άλλες Χώρες της Ασίας. Σημειώνει ωστόσο πως ο αντίκτυπος από την Κινεζική επιβράδυνση διογκώθηκε λόγω της βουτιάς στο Χρηματιστήριο της Σαγκάης.

Ερχόμενοι στην Ευρώπη, μεγαλύτερη του αναμενόμενου ήταν η επιβράδυνση της μεταποιητικής δραστηριότητας στην Ευρωζώνη τον Σεπτέμβριο, με τον σύνθετο PMI να υποχωρεί σε χαμηλό τετραμήνου. Σύμφωνα με τα τελικά στοιχεία του Markit, ο σύνθετος δείκτης PMI υποχώρησε στο 53,6 τον Σεπτέμβριο από 54,3 τον προηγούμενο μήνα και έναντι του 53,9 που ήταν η αρχική εκτίμηση. Επίσης, ο δείκτης PMI του τομέα των Υπηρεσιών υποχώρησε στο 53,7 από 54,4 τον Αύγουστο και έναντι του 54 που ήταν η αρχική εκτίμηση.

Περαιτέρω επιδείνωση εμφάνισε η εμπιστοσύνη στην Ευρωζώνη τον Οκτώβριο.

Ο δείκτης της εταιρείας ερευνών Sentix, που παρακολουθεί το κλίμα επενδυτών και αναλυτών στην Ευρωζώνη, υποχώρησε στο 11,7 τον Οκτώβριο από 13,6 τον προηγούμενο μήνα. Πρόκειται για τη χαμηλότερη μέτρηση από τον Ιανουάριο, αν και ο δείκτης είναι ελάχιστα υψηλότερος από την πρόβλεψη αναλυτών που συμμετείχαν σε δημοσκόπηση του Reuters, οι οποίοι ανέμεναν ο δείκτης να διαμορφωθεί στο 11,6.

Ο πρόεδρος της Volkswagen, Hans Dieter Poetsch, προειδοποίησε τους managers πως "το σκάνδαλο των εκπομπών ρύπων μπορεί να δημιουργήσει κρίση που απειλεί την ύπαρξη της εταιρείας".

Μεταφερόμενοι στις ΗΠΑ, η ανάπτυξη του τομέα των Υπηρεσιών επιβραδύνθηκε τον Σεπτέμβριο, μετά από τα υψηλά δέκα ετών που βρέθηκε τον προηγούμενο μήνα. Ειδικότερα, ο δείκτης Υπηρεσιών του ISM υποχώρησε στις 56,9 μονάδες από 59 μονάδες τον Αύγουστο. Οι αναλυτές προέβλεπαν ότι ο δείκτης θα διολισθήσει στις 57,5 μονάδες.

Επιστροφή στο ΧΑ

Παρά το γεγονός ότι η Goldman Sachs στο βασικό της σενάριο τοποθετεί το κόστος της ανακεφαλαιοποίησης στα 13 δισ. ευρώ, εντούτοις το κεφαλαιακό έλλειμμα, αναλόγως των παραδοχών της, κυμαίνεται από ένα ελάχιστο επίπεδο της τάξεως των 7 δισ. ευρώ έως το μέγιστο των 20 δισ. ευρώ για τις τέσσερις Ελληνικές Τράπεζες.

Από εκεί και πέρα και όσον αφορά την σημερινή συνεδρίαση, όπως προαναφέρθηκε, ο Γενικός Δείκτης κινήθηκε μόνιμα με θετικό πρόσημο. Αναρριχήθηκε μέχρι τις 667,85 (17.00, +4,19%) και μέσω των τελικών δημοπρασιών έκλεισε στις 667,09 μονάδες με κέρδη 4,07%.

Ο τζίρος, σχετικά "τσιμπημένος" έφθασε τα 32,4 εκατ. από τα οποία τα 3,5 εκατ. αφορούσαν προσυμφωνημένες συναλλαγές (ΟΠΑΠ, ΟΤΕ, ΦΦΓΚΡΠ).

Άλλαξαν χέρια 148623523 τίτλοι, από τους οποίους οι 414296285 από μετοχές του 25αρη.

Μένοντας στο ταμπλώ του FTSE25, δεν ήλθαν σε επαφή με το αρνητικό πρόσημο οι ΑΛΦΑ, ΕΤΕ, ΕΥΡΩΒ, ΠΕΙΡ, ΑΡΑΙΓ, ΔΕΗ, ΕΕΕ, ΕΧΑΕ, ΛΑΜΔΑ, ΜΠΕΛΑ, ΟΛΠ, ΤΙΤΚ.

Μέσω των τελικών δημοπρασιών, στο υψηλό ημέρας έκλεισαν οι Alpha Bank, Viohalco, Jumbo, Πειραιώς, ΓΕΚΤΕΡΝΑ, Μέτκα, ΟΤΕ και Τέρνα Ενεργειακή.

Εκτός από τους Τραπεζικούς τίτλους, ξεχώρισε το +8,48% για την ΓΕΚΤΕΡΝΑ, το +7,46% για την ΕΧΑΕ, ενώ με κέρδη μεγαλύτερα του 6% ολοκλήρωσαν την συνεδρίαση Μυτιληναίος και ΟΤΕ και μεγαλύτερα του 5% οι ΔΕΗ, Ελλάκτωρ, ΟΛΠ και Τέρνα Ενεργειακή.

Ικανοποιητική η τελική εικόνα με 62 ανοδικές μετοχές, έναντι 32 πτωτικών, ενώ 9 τίτλοι έκλεισαν με διψήφιο ποσοστό κερδών.

---ΧΠΑ

Με σημαντική άνοδο ξεκίνησε η εβδομάδα και στην Αγορά Παραγώγων, ενώ αυξητικές τάσεις παρουσίασαν οι συναλλαγές στα συμβόλαια του δείκτη.

Αντίθετα, καθίζηση παρουσίασε ο όγκος στα Σ.Μ.Ε. επί μετοχών (46.610 συμβόλαια).

Στα 8.877 συμβόλαια του δείκτη, μειώθηκαν οι ανοιχτές θέσεις για τον πρώτο μήνα (Οκτώβριος).

Το συμβόλαιο του δείκτη υψηλής κεφαλαιοποίησης (συνολικά 3.685, 2.554 για τον Οκτώβριο, 1.131 για τον Νοέμβριο και 0 για τον Δεκέμβριο - τιμή εκκαθάρισης για τον πρώτο μήνα, 196,75) κινήθηκε μεταξύ 187 και 197,25 μονάδων και μείωσε την υπερτίμηση στο 0,40%, σύμφωνα με την τιμή εκκαθάρισης.

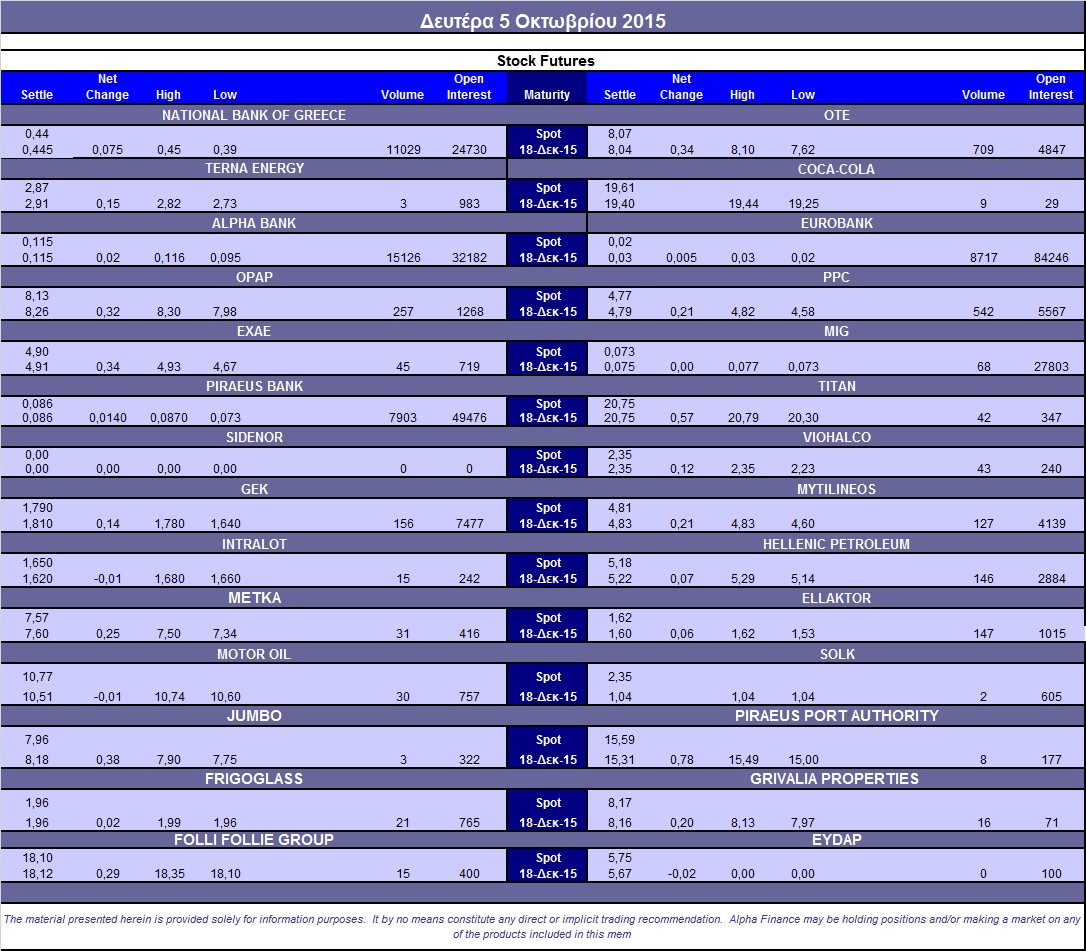

Σημαντικά αυξημένος ο αξιοσημείωτος δανεισμός τίτλων (5.000 Motor Oil, 16.300 ΟΠΑΠ, 169.880 Πειραιώς, 177.203 Εθνική, 1.264.455 Eurobank, 5.000.000 Alpha Bank), ενώ συνεχίστηκαν οι συναλλαγές στα Σ.Μ.Ε. επί μετοχών με κυριότερες σε Alpha Bank (16.476), Εθνική (11.079), Πειραιώς (7.903), Eurobank (8.717), ΟΠΑΠ (257), ΔΕΗ (542), ΟΤΕ (709), Ελλάκτωρα (147), ΓΕΚ (156), Ελ. Πετρέλαια (146), Μυτιληναίο (127).

Να σημειωθεί ότι τα αναγραφόμενα Σ.Μ.Ε. επί μετοχών αφορούν όλους τους μήνες, ενώ ο πίνακας στο τέλος του σχολίου αναφέρεται μόνο στα συμβόλαια επί μετοχών του πρώτου μήνα.

Σύμφωνα με την Alpha Finance, η τεκμαρτή μεταβλητότητα ενός μηνός στα at-the-money δικαιώματα του δείκτη FTSE/ASE Large Cap μειώθηκε στο 49%, ενώ ο όγκος συναλλαγών ήταν στα 517 δικαιώματα (479 αγοράς και 38 πώλησης).

Οι περισσότερο δανεισμένοι τίτλοι, μόνο από OTC καθώς το Χ.Α., πλέον, στην συγκεντρωτική κατάσταση του ΗΔΤ δεν δημοσιεύει τους δανεισμούς από την ΕΧΑΕ, είναι: Alpha Bank (35.532.193 τεμ.), Eurobank (7.162.054 τεμ.), Πειραιώς (15.168.200 τεμ.), Εθνική (1.003.403 τεμ.).

Πηγή: Alpha Finance