Ολοκληρώθηκε και η τελευταία συνεδρίαση της εβδομάδας, η οποία αποδείχθηκε θετική τόσο για τον Γενικό Δείκτη, όσο και για τον κλαδικό δείκτη των Τραπεζών.

Έτσι, σε εβδομαδιαία βάση ο Γενικός Δείκτης ενισχύθηκε κατά 5,61% και ο Τραπεζικός δείκτης κατά 30,97%, επιβεβαιώνοντας την μεταφορά του ενδιαφέροντος, αλλά και τα βραχυπρόθεσμα "στοιχήματα" στο Τραπεζικό ταμπλώ.

Αξίζει να σημειωθεί ότι μόλις μία εβδομάδα πριν, Εθνική, Πειραιώς και Eurobank έκλειναν σε νέα ιστορικά χαμηλά!

Τελειώνοντας με τα στατιστικά στοιχεία αξίζει να σημειωθεί ότι σε εβδομαδιαία βάση η συνολική κεφαλαιοποίηση του Χ.Α. ενισχύθηκε κατά 2,5 δισ ευρώ, ενώ η μέση ημερήσια μικτή αξία συναλλαγών ενισχύθηκε κατά 72% και ακούμπησε τα 40 εκατ. ευρώ.

Από την αρχή του χρόνου, ο Γενικός Δείκτης σημειώνει απώλειες 18,7% και ο Τραπεζικός απώλειες 78,21%.

Από εκεί και πέρα, η απόφαση του Χ.Α. να "κλείσει εκτός χρόνου" τα Τραπεζικά Παράγωγα, ασφαλώς και έδωσε "τροφή" στα σενάρια που υποστηρίζουν ότι οι ανακοινώσεις για τις Τραπεζικές ΑΜΚ είναι πολύ κοντά και ο Τραπεζικός δείκτης μπορεί να κάνει κίνηση για να πείσει την συμμετοχή των όποιων Ιδιωτών.

Άλλωστε η όλη απόφαση για τα Τραπεζικά Παράγωγα Προϊόντα, ουσιαστικά θέτει "εκτός πεδιάς" τους "short", με ότι αυτό μπορεί να συνεπάγεται.

Υπενθυμίζεται ότι από σήμερα το πρωί υπάρχει αναστολή διαπραγμάτευσης των σειρών Δικαιωμάτων Προαίρεσης (ΔΠ) και Συμβολαίων Μελλοντικής Εκπλήρωσης (ΣΜΕ) επί των Δεικτοβαρών Τραπεζικών μετοχών, για τις οποίες χθες και μετά την λήξη της συνεδρίασης δεν υπήρχαν ανοιχτές θέσεις, εξαιρουμένης της λήξης του Οκτωβρίου 2015.

Επίσης, από την επόμενη Παρασκευή 16/10, όπου είναι και ημέρα λήξης των συμβολαίων Οκτωβρίου, οι σειρές Δικαιωμάτων Προαίρεσης Οκτωβρίου, θα λήξουν κανονικά με τελική τιμή εκκαθάρισης, την τιμή της ενδιάμεσης δημοπρασίας που θα λάβει χώρα την ίδια ημέρα στην "spot" Αγορά.

Για τις υπόλοιπες σειρές σε ΣΜΕ και ΔΠ, με βάση το άρθρο 2.6.12 του Κανονισμού παρ. 7 & 8, θα πραγματοποιηθεί τη Δευτέρα 19/10/2015 χρηματικός διακανονισμός, με βάση την τιμή κλεισίματος του υποκείμενου τίτλου την ημέρα της διαγραφής (16/10/2015).

Από εκεί και πέρα, δεν μπορεί να περάσει απαρατήρητο, ότι ο Τραπεζικός δείκτης, κινούμενος με διαφορετική ταχύτητα από τον Γενικό Δείκτη και αυτό είναι μία ένδειξη "κόπωσης" των μη Τραπεζικών blue chips, συμπλήρωσε έξι συνεχόμενες ανοδικές συνεδριάσεις, με αθροιστικά κέρδη 31,96%, κυρίως λόγω της κίνησης της Εθνικής η οποία στο ίδιο διάστημα σημείωσε κέρδη 54,29%.

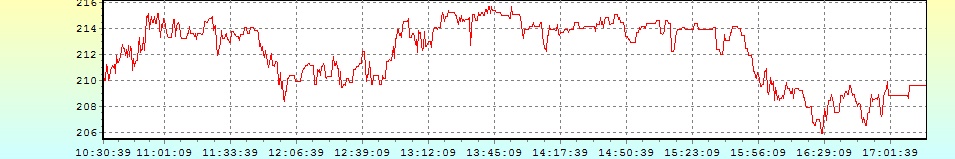

Το ημερήσιο διάγραμμα του Τραπεζικού Δείκτη

Για όσους αναρωτιούνται για την διαφορετική εικόνα μεταξύ ΓΔ και ΔΤΡ, η εξήγηση είναι πως οι Τραπεζικές μετοχές έχουν εξαιρετικά διαφοροποιημένο (σε σχέση με το παρελθόν) και αρκετά μικρότερο "ειδικό βάρος", στην διαμόρφωση της ημερήσιας κίνησης στον Γενικό Δείκτη του Ελληνικού Χρηματιστηρίου.

Σύμφωνα με την χθεσινή, επίσημη, κατάσταση του Χ.Α., οι μετοχές με το μεγαλύτερο "ειδικό βάρος" είναι οι ΕΕΕ (11,8%), ΟΤΕ (6,42%), ΟΠΑΠ (5,96%), Τιτάν (5,61%), Jumbo (5,59%), Motor Oil (5,56%) και Τρ. Κύπρου (5,56%).

Πολύ χαμηλότερα βρίσκεται η συμμετοχή στον Δείκτη των Εθνικής (2,68%), Alpha Bank (2,08%), Eurobank (1,01%) και Πειραιώς (0,98%).

Ιδιαίτερα χαμηλές οι συναλλαγές στην Αγορά Παραγώγων, παρά το γεγονός ότι σε μία εβδομάδα είναι η λήξη του Οκτωβρίου, ενώ η επιστροφή των πωλητών συνεχίστηκε και σήμερα στην Αγορά των ομολόγων, με αποτέλεσμα την περαιτέρω άνοδο των αποδόσεων για τους Ελληνικούς Κρατικούς τίτλους (3ετες 8,81%, 5ετες 8% και 10ετες 7,54%).

Από εκεί και πέρα και όσον αφορά την σημερινή συνεδρίαση, αξίζει να σημειωθεί ότι σε αντίθεση με τον Γενικό Δείκτη που αναλώθηκε σε συνεχείς εναλλαγές προσήμων, ο Τραπεζικός δείκτης κινήθηκε μόνιμα με θετικό πρόσημο, όμως υποχώρησε σημαντικότατα από τα υψηλά ημέρας των 215,65 μονάδων (+4,89%).

Η ίδια υποχώρηση για τους επιμέρους Δεικτοβαρείς Τραπεζικούς τίτλους. Η ΑΛΦΑ (+2,8%) υποχώρησε από το υψηλό των 0,1160 ευρώ (+8,41%), η ΕΤΕ (+0,93%) από το υψηλό των 0,5590 ευρώ (+4,49%), η ΠΕΙΡ (+2,74%) από το ενδοσυνεδριακό υψηλό των 0,0800 ευρώ (+9,59%), ενώ σχετικά σταθερότερη συμπεριφορά επέδειξε η ΕΥΡΩΒ (+4,35%).

Στην περίπτωση της Εθνικής, που ήταν και ο θετικός πρωταγωνιστής όλων των προηγούμενων συνεδριάσεων, αλλά σήμερα "δοκίμασε" και το αρνητικό πρόσημο, για να επανακάμψει προς το τέλος, η πρώτη στήριξη εντοπίζεται στα 0,50 ευρώ και το "stop" στο "intraday long" στα 0,47 ευρώ.

Η "Qatar National Bank" και οι Τουρκικές "Garanti Bank" και "Fibabanka" έχουν καταθέσει προσφορές για την αναμενόμενη πώληση από την ΕΤΕ, μεριδίου στην Τουρκική θυγατρική της Finansbank. Σύμφωνα με πηγές που επικαλείται το Reuters, ενδιαφέρον έχει εκδηλώσει και ένας Κινεζικός όμιλος. Σύμβουλοι για τη διαδικασία έχουν αναλάβει η Goldman Sachs και η Morgan Stanley, ενώ μία ακόμη πηγή του πρακτορείου ανέφερε ότι είναι έτοιμη να ξεκινήσει η διαδικασία του data room.

Με τις τελευταίες εξελίξεις στην Αγορά Παραγώγων και μετά την χθεσινή απόφαση του Χ.Α., αρκετοί από τους παράγοντες της Αγοράς δηλώνουν εξαιρετικά επιφυλακτικοί, περιμένοντας τα "νέα" από τις επικείμενες Τραπεζικές ΑΜΚ και αυτό φάνηκε από την σημερινή, σημαντική, συρρίκνωση της μικτής αξίας συναλλαγών (η χαμηλότερη των τελευταίων πέντε συνεδριάσεων).

Ακόμα μία δύσκολη συνεδρίαση για τα Τραπεζικά warrants παρά το γεγονός ότι ο παραστατικός τίτλος της Πειραιώς (+25%), μετά την καταγραφή συνεχόμενων ιστορικών χαμηλών, σήμερα έδωσε μία αντίδραση.

Νέες πιέσεις για τα warrants των Alpha Bank (-20%) και Εθνικής (-48,39%). Και οι δύο τίτλοι έκλεισαν σε νέα ιστορικά χαμηλά!

Τεχνικά, η σημερινή συνεδρίαση δεν άλλαξε τα δεδομένα, καθώς τόσο ο Γενικός Δείκτης, όσο και ο δείκτης της υψηλής κεφαλαιοποίησης, κράτησαν (έστω και οριακά) τα πρόσφατα κεκτημένα των 675 και 200 μονάδων, αντίστοιχα, όμως προβλημάτισε σημαντικά η "αδυναμία" που επέδειξαν οι υπόλοιπες μετοχές του FTSE25.

Σε κάθε περίπτωση και όσον αφορά τον Γενικό Δείκτη, παραμένει ζητούμενο η ανοδική διαφυγή υψηλότερα των 700 - 703 μονάδων, ενώ με βάση τα ημερήσια διαγράμματα οι πρώτη στήριξη εντοπίζεται στις 658 μονάδες και το "stop" στο "long" στις 641 μονάδες.

Για τον δείκτη υψηλής κεφαλαιοποίησης, το "stop" στο "long" έχει ανέβει στις 198 μονάδες, το 203 είναι κοντινή αντίσταση και κύρια η ζώνη 205 - 207 μονάδες.

Τι σχολιάζουν οι αναλυτές της αγοράς

"Με ένα σερί έξι συνεχόμενων ανοδικών κλεισιμάτων η Εθνική Τράπεζα οδήγησε, αυτή την εβδομάδα, την εγχώρια Αγορά σε υψηλότερα επίπεδα τιμών" αναφέρει ο Μάνος Χατζηδάκης.

Οι αποδόσεις μάλιστα του τίτλου της μετοχής της Εθνικής εμφάνισαν μεγάλες αποκλίσεις από τις αποδόσεις των άλλων συστημικών Τραπεζών, υποδηλώνοντας με αυτή την διαφοροποίηση ότι βρισκόμαστε πολύ κοντά σε κάποια ανακοίνωση πολύ σημαντικού "ειδικού βάρους" για την Τράπεζα. Η φημολογία γύρω από το εύρος των κεφαλαιακών αναγκών, ενόψει της επικείμενης ανακεφαλαιοποίησης, παρέμεινε στο προσκήνιο οδηγώντας ψυχολογία και τιμές στις άλλες τρεις Τράπεζες.

Κατά τα λοιπά η εβδομάδα πέρασε χωρίς άλλες εγχώριες "εκπλήξεις" από το μέτωπο των προγραμματικών δηλώσεων, ή της συζήτησης για το χρέος, δίνοντας ένα λόγο στους επενδυτές να παρακολουθήσουν πιο στενά την θετική τάση των ξένων Αγορών και να αναπροσαρμόσουν ανάλογα την τακτική τους.

Τεχνικά, η αντίδραση της Αγοράς ξεκίνησε πολύ πριν προσεγγισθεί η βάση τιμών των 625 μονάδων και είχε μερικές πολύ ενθαρρυντικές αναγνώσεις. Αφενός πραγματοποιήθηκε με αυξανόμενους συναλλακτικούς όγκους, αφ΄ ετέρου απορρόφησε ενδοσυνεδριακά την προσφορά που βγήκε κυρίως λόγω των συσσωρευμένων βραχυπρόθεσμων κερδών στο πρώτο τριήμερο της ανόδου.

Οι πωλητές δεν κατάφεραν να προκαλέσουν κάποιο ουσιαστικό "ρήγμα" ακόμα και στην μέρα της αναμενόμενης διόρθωσης και έτσι η περιοχή πλησίον των 680 μονάδων κρατήθηκε έως το τέλος της εβδομάδας, δίνοντας ένα θετικό στίγμα για το ξεκίνημα της ερχόμενης εβδομάδας.

Η επόμενη αντίσταση που καλείται να τεστάρει ο Γενικός Δείκτης είναι το γνωστό πλέον επίπεδο των 700 μονάδων. Δύο φορές έχει αποτύχει την διάσπαση η Αγορά κατά το τελευταίο δίμηνο (13/08 και 21/09), αυτή την φορά ωστόσο τα δεδομένα φαίνονται πολύ πιο ευνοϊκά έχοντας "φρέσκα" σήματα αγορών από MACD και από τους κινητούς μέσους των 30 και 50 ημερών και πιο συμπαγή δομή.

Σε αντίθεση με την προηγούμενη αποτυχημένη απόπειρα, ο Γενικός Δείκτης φαίνεται να έχει σχηματίσει ένα "πλατύσκαλο" στο εύρος 640 – 650 μονάδων στο οποίο οι όγκοι στέγνωσαν και η αντίδραση που ακολούθησε έχτισε δυναμική από συνεδρίαση σε συνεδρίαση.

Προς το παρόν είναι νωρίς να γίνει αναφορά σε κάτι πιο "μεγαλεπήβολο" από τις 700 μονάδες. Οι πιθανότητες ωστόσο είναι πλέον με την πλευρά της διάσπασης και διαφυγής από την δίμηνη συσσώρευση. Αν συνεκτιμηθεί ότι ο χρόνος κυλάει προς την υλοποίηση των Τραπεζικών ανακεφαλαιοποιήσεων, τότε η πρόσφατη εμπειρία στις ανακεφαλαιοποίησεις του 2013 και 2014 δείχνει ότι η Ελληνική Αγορά βρίσκεται πριν από ένα δυνατό ξέσπασμα συναλλαγών και βελτίωσης των αποτιμήσεων.

Το θέμα που κυριαρχεί στην ατζέντα της επόμενης εβδομάδας είναι η οριστικοποίηση των όρων των ΑΜΚ των Τραπεζών, καθώς ο αρχικός προγραμματισμός ήταν να ανακοινωθούν έως τις 15 Οκτωβρίου.

"Στην Αμερική συνεχίζονται οι ανακοινώσεις αποτελεσμάτων του γ' τριμήνου με έμφαση στον Τραπεζικό κλάδο. Στις πιο σημαντικές δημοσιεύσεις αποτελεσμάτων της επόμενης εβδομάδας επισημαίνουμε τις Intel, JP Morgan, Johnson & Johnson (13/10), Bank of America (14/10), Goldman Sachs, Citigroup (15/10) και η εβδομάδα κλείνει με την General Electric (16/10)" υπενθυμίζει ο υπεύθυνος του τμήματος ανάλυσης της Beta Sec.

Οι διεθνείς οικονομικές εξελίξεις

Απόλυτη ήταν η επικράτηση του "πράσινου" στις μεγάλες Ασιατικές Αγορές, μετά την χθεσινοβραδινή εικόνα στην Wall Street και την δημοσιοποίηση των πρακτικών της Fed από την συνεδρίαση του Σεπτεμβρίου, σύμφωνα με τα οποία οι Αξιωματούχοι της Fed ανέβαλαν την αύξηση των επιτοκίων εξ αιτίας των ανησυχιών ότι οι εξελίξεις στην Παγκόσμια Οικονομία και ειδικά στην Κίνα μπορεί να επιδεινώσουν τις προοπτικές για την Αμερικανική Οικονομία και τον πληθωρισμό.

Μικτά πρόσημα στην Ευρώπη, ενώ επιφυλακτικά ξεκίνησε και η συνεδρίαση στο NYSE.

Σημαντικά κέρδη για τον χρυσό, μικρότερα για πετρέλαιο και ευρώ.

Μένοντας στις διεθνείς Αγορές και στην προσπάθεια να αντέξει τις αδύναμες τιμές στα Εμπορεύματα, η Glencore ανακοίνωσε πως θα κόψει 500.000 τόνους από την παραγωγή ψευδαργύρου, ποσότητα που αντιστοιχεί στο 4% της Παγκόσμιας παραγωγής, σύμφωνα με το Reuters.

Μεταφερόμενοι στις ΗΠΑ, οι τιμές στα προϊόντα και στις υπηρεσίες που εισήγαγαν οι ΗΠΑ κατέγραψαν πτώση 0,1% τον Σεπτέμβριο, αρκετά μικρότερη από την υποχώρηση 1,6% τον Αύγουστο. Σημειώνεται ότι οι μέσες εκτιμήσεις των αναλυτών σε δημοσκόπηση της "Wall Street Journal" έκαναν λόγο για πτώση 0,5%.

Εν τω μεταξύ, οι τιμές των αγαθών που εξήγαγαν οι ΗΠΑ στο εξωτερικό μειώθηκε τον ίδιο μήνα κατά 0,7%.

Τους τελευταίους δώδεκα μήνες οι τιμές εισαγωγών έχουν υποχωρήσει περίπου 10,7%, κυρίως λόγο της πτώσης στις τιμές του πετρελαίου και του ισχυρότερου δολαρίου.

Αύξηση 0,1% σημείωσαν τον Αύγουστο τα αποθέματα χονδρικής στις ΗΠΑ, σύμφωνα με τα στοιχεία που έδωσε στη δημοσιότητα το Αμερικανικό Υπουργείο Εμπορίου. Τα στοιχεία επιβεβαίωσαν τις εκτιμήσεις των αναλυτών.

Επιστροφή στο ΧΑ

Την Τετάρτη 14 Οκτωβρίου 2015 θα διενεργηθεί Δημοπρασία Εντόκων Γραμματίων διάρκειας 13 εβδομάδων του ελληνικού Δημοσίου, σε άϋλη μορφή, ποσού 625 εκατομμυρίων ευρώ, λήξεως 15 Ιανουαρίου 2016.

"Η Ελλάδα είναι τώρα πολιτικά σταθερή και το πρόγραμμα ξανά σε τροχιά", δήλωσε στο Bloomberg ο επικεφαλής του Eurogroup, προσθέτοντας ότι είναι αισιόδοξος. "Το ΔΝΤ έχει ξεκαθαρίσει ότι χρειάζονται ένα δύο επιπλέον μέτρα και εξασφαλίσεις, για να μπει και αυτό στο νέο πρόγραμμα. Είναι το Ασφαλιστικό, κάποιες δημοσιονομικές διασφαλίσεις και φυσικά το θέμα του χρέους. Σε αυτό το τελευταίο θα επανέλθουμε τον Νοέμβριο".

Επίσης ο Γερούν Ντάισελμπλουμ σε συνέντευξή του στο Reuters δήλωσε πως "οι Κυβερνήσεις της Ευρωζώνης, που είναι οι μεγαλύτεροι Πιστωτές της Ελλάδας, συμφωνούν πως η ελάφρυνση χρέους για την Αθήνα θα πρέπει να γίνει μέσω περιορισμού της εξυπηρέτησης του χρέους της Χώρας στο 15% του ΑΕΠ ετησίως. Ωστόσο, οι συζητήσεις για το αν η ελάφρυνση αυτή θα πρέπει να είναι εμπροσθοβαρής, αν θα πρέπει να γίνει σταδιακά με την τήρηση ορισμένων όρων, ή αν θα πρέπει να εφαρμοστεί με συνδυασμό των δύο αυτών επιλογών, θα ξεκινήσουν αργότερα φέτος, αφού περάσει επιτυχώς η Ελλάδα την πρώτη αξιολόγηση".

Ο Ντάισελμπλουμ σημείωσε πως μια εξ ολοκλήρου εμπροσθοβαρής συμφωνία ελάφρυνσης χρέους ίσως να μην είναι η καλύτερη λύση.

"Το Ελληνικό χρέος δεν είναι βιώσιμο και η Χώρα δεν μπορεί να το αντιμετωπίσει μόνη της" ξεκαθάρισε ο επικεφαλής του Ευρωπαϊκού τμήματος του ΔΝΤ κ. Τόμσεν σε συνέντευξή τύπου στο πλαίσιο της συνόδου του Ταμείου στο Περού.

Από την άλλη, στην τελευταία περιοδική έκθεση για ομόλογα το Wealth Management της Eurocorp ΑΕΠΕΥ επικεντρώθηκε σε τέσσερις συντηρητικές Ελληνικές επιλογές, βραχυπρόθεσμου χαρακτήρα.

Τις κορυφαίες επιλογές της από το Χρηματιστήριο παρουσίασε η Χρυσοχοΐδης ΑΧΕΠΕΥ. Στα "top picks" της χρηματιστηριακής συγκαταλέγονται οι μετοχές των Coca Cola, OTE, Αegean, Μυτιληναίος, ΜΕΤΚΑ, ΟΠΑΠ, ΕΧΑΕ. Παράλληλα η χρηματιστηριακή διατηρεί θετική άποψη για τις Motor Oil, Πλαστικά Θράκης, Κρι Κρι και Τέρνα Ενεργειακή.

H Fitch αναβάθμισε την αξιολόγηση των καλυμμένων στεγαστικών ομολόγων (mortgage covered bonds ) της Τρ. Κύπρου, σύμφωνα με σχετική ανακοίνωση. Η νέα αξιολόγηση είναι "Β" έναντι "Β-" προηγουμένως, ενώ το outlook της αξιολόγησης είναι σταθερό.

Σύμφωνα με το διεθνή οίκο η νέα αξιολόγηση αντανακλά, μεταξύ άλλων, το μακροπρόθεσμο rating (CCC) της Τρ. Κύπρου.

Επιστρέφοντας στα της σημερινής συνεδρίασης, ο Γενικός Δείκτης κινήθηκε μεταξύ 681,6 (+0,52%) και 674,23 μονάδων (-0,56%). Στις 17.00 βρέθηκε στις 676,35 (-0,25%) και μέσω των τελικών δημοπρασιών έκλεισε στις 676,93 μονάδες με απώλειες 0,17%.

Ο τζίρος περιορίστηκε στα 26,8 εκατ. από τα οποία τα 2,2 εκατ. αφορούσαν προσυμφωνημένες συναλλαγές (ΟΤΕ, ΚΥΠΡ).

Διακινήθηκαν, συνολικά, 112351484 τίτλοι, από τους οποίους οι 88216908 αφορούσαν τίτλους του FTSE25.

Μένοντας στο ταμπλώ του 25αρη, Lamda Development, Motor Oil, Jumbo, δεν ήλθαν σε επαφή με το "πράσινο".

Αντίθετα, δεν ακούμπησαν το αρνητικό πρόσημο οι Alpha Bank, Eurobank, Πειραιώς, Ελ. Πετρέλαια, Μέτκα και ΟΠΑΠ. Μέσω των τελικών δημοπρασιών, στο υψηλό ημέρας έκλεισαν οι Eurobank, Lamda Development, Μέτκα και στο χαμηλό ο τίτλος της ΕΧΑΕ.

Αλλαγές, όσον αφορά την τέταρτη θέση, στην πρώτη 4αδα των κεφαλαιοποιήσεων του Χ.Α., που διαμορφώθηκε ως εξής: ΕΕΕ (7,316 δισ), ΟΤΕ (4,239 δισ), ΟΠΑΠ (2,695 δισ) και Εθνική (1,907 δισ ευρώ).

---ΧΠΑ

Μάλλον σταθεροποιητικού χαρακτήρα η συνεδρίαση στην Αγορά Παραγώγων, ενώ παρά τις πρώτες μετακυλίσεις θέσεων παρατηρήθηκε αξιοπρόσεκτη μείωση των συναλλαγών τόσο στα συμβόλαια του δείκτη, όσο και στα Σ.Μ.Ε. επί μετοχών (51.021 συμβόλαια).

Στα 7.785 συμβόλαια του δείκτη, μειώθηκαν οι ανοιχτές θέσεις για τον πρώτο μήνα (Οκτώβριος).

Το συμβόλαιο του δείκτη υψηλής κεφαλαιοποίησης (συνολικά 1.832, 1.003 για τον Οκτώβριο, 829 για τον Νοέμβριο και 0 για τον Δεκέμβριο - τιμή εκκαθάρισης για τον πρώτο μήνα, 200,5) κινήθηκε μεταξύ 198 και 202,5 μονάδων μειώνοντας την υποτίμηση στο 0,15%, σύμφωνα με την τιμή εκκαθάρισης.

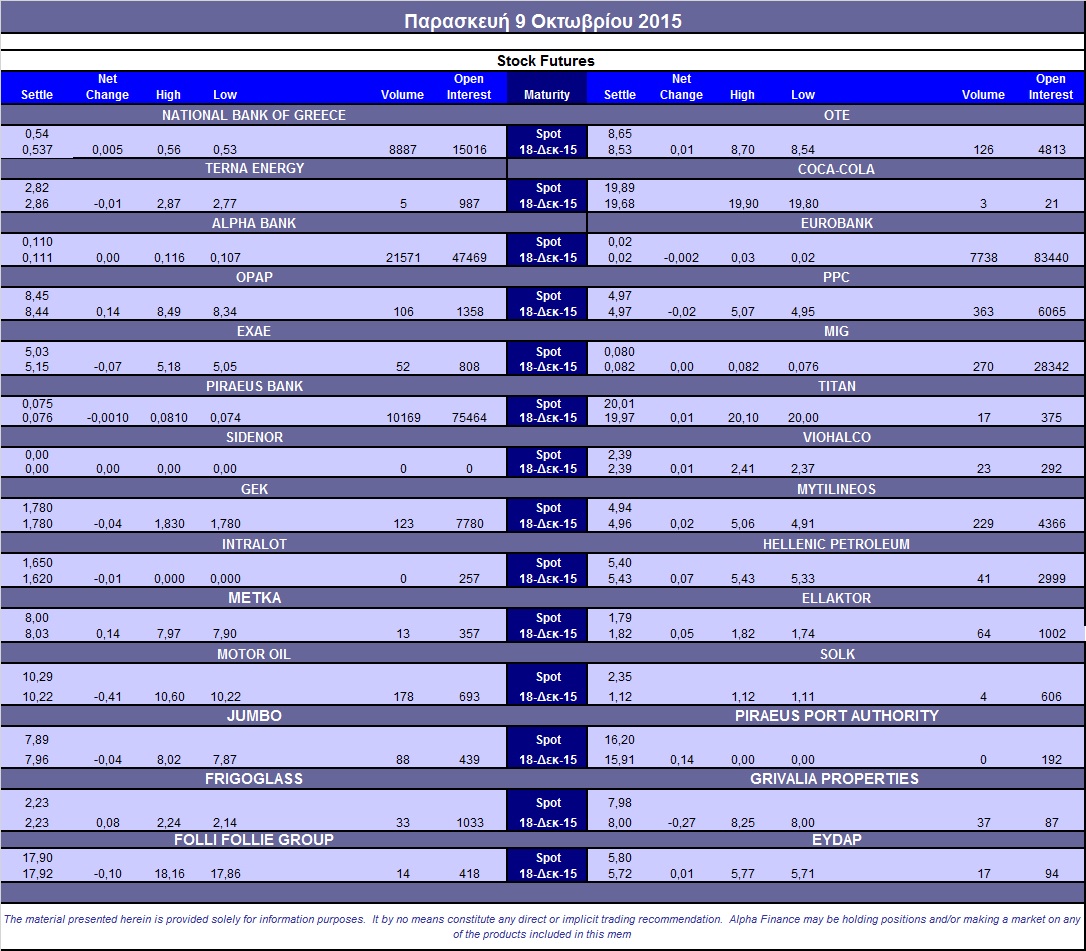

Αυξημένος ο αξιοσημείωτος δανεισμός τίτλων (27.759 Εθνική, 21.093 Πειραιώς, 281.951 Eurobank, 1.068.462 Alpha Bank), ενώ συνεχίστηκαν οι συναλλαγές στα Σ.Μ.Ε. επί μετοχών με κυριότερες σε Alpha Bank (22.271), Εθνική (8.887), Πειραιώς (10.169), Eurobank (7.738), ΟΠΑΠ (106), ΔΕΗ (363), ΟΤΕ (126), Μυτιληναίος (229), ΓΕΚ (123), MIG (270), Motor Oil (178).

Να σημειωθεί ότι τα αναγραφόμενα Σ.Μ.Ε. επί μετοχών αφορούν όλους τους μήνες, ενώ ο πίνακας στο τέλος του σχολίου αναφέρεται μόνο στα συμβόλαια επί μετοχών του πρώτου μήνα.

Σύμφωνα με την Alpha Finance, στην Αγορά δικαιωμάτων υψηλής κεφαλαιοποίησης η τεκμαρτή μεταβλητότητα ενός μηνός στα at-the-money δικαιώματα υποχώρησε στα επίπεδα του 46%, ενώ ο τζίρος κινήθηκε σε πολύ χαμηλά επίπεδα με συνολικά 184 δικαιώματα (157 calls και 27 puts).

Οι περισσότερο δανεισμένοι τίτλοι, μόνο από OTC καθώς το Χ.Α., πλέον, στην συγκεντρωτική κατάσταση του ΗΔΤ δεν δημοσιεύει τους δανεισμούς από την ΕΧΑΕ, είναι: Alpha Bank (35.532.193 τεμ.), Eurobank (7.162.054 τεμ.), Πειραιώς (15.168.251 τεμ.), Εθνική (1.003.403 τεμ.).

Πηγή: Alpha Finance