Με πτώση 38,5% στις τράπεζες την εβδομάδα των book buildings, ολοκληρώθηκε ίσως ο πιο "τραυματικός" κύκλος πέντε συνεδριάσεων της μεταπολίτευσης για τον κλάδο - "πυλώνα" της χώρας, της οικονομίας.

Στο σοκ και δέος, που προκαλούν οι τιμές όπου τελικά έκλεισαν τα "βιβλία προσφορών" των τεσσάρων συστημικών τραπεζών στη ασύλληπτη ζημιά που δεν περιορίζεται μόνο στους μετόχους και στο ΤΧΣ ο ίδιος ο πρωθυπουργός εκφράζει την ικανοποίηση του πως η ανακεφαλαιοποίηση ολοκληρώνεται με επιτυχία.

Στα 0,01 η αμκ της Eurobank, στα 0,02 της Εθνικής, στα 0,003 της Πειραιώς και στα 0,04 της Alpha Bank το "πινάκιο της φακής"-λογαριασμός κάτι λιγότερο από 1,9 δισ. ευρώ συνολικά για τις 4 συστημικές τράπεζες.

Και όπως σημειώνει ο Μάνος Χατζηδάκης (ΒΕΤΑ ΧΑΕΠΕΥ) "...ο ιστορικός του μέλλοντος θα κληθεί να δώσει απαντήσεις στις αιτίες και τα γεγονότα που έφεραν την κεφαλαιοποίηση των πλήρως ανακεφαλαιοποιημένων τραπεζών από τα 34 δισ. ευρώ πέρυσι τον Ιούνιο στα σημερινά επίπεδα".

Και όμως η ζωή συνεχίζεται θα αντιτείνουν οι ρεαλιστές και ψυχραιμότεροι εστιάζοντας στην εκταμίευση των 10+2 δισ. ευρώ από Δευτέρα, στον προϋπολογισμό που προβλέπει μικρότερη ύφεση (αλλά πολλά μέτρα), στο επερχόμενο ασφαλιστικό, στις δραματικές εξελίξεις που όλο και "πυκνώνουν" στην ευρύτερη γειτονιά μας.

Και από Δευτέρα ο επόμενος γύρος για το δεύτερο πακέτο προαπαιτούμενων και στο ΧΑ η υποχρεωτική προσαρμογή στα νέα δεδομένα που διαμορφώνονται με τις αμκ των τραπεζών.

Από την τραυματική εβδομάδα που πέρασε, κρατάμε την προσοχή πολλών επενδυτών στα 9μηνα των επιχειρήσεων, τις προσπάθειες διαφοροποίησης βασικών μετόχων, χρηματιστών, επενδυτικών κύκλων και όσων (υπό)στήριξαν την δημιουργία αυτής της λεγόμενης "δεύτερης ταχύτητας" του χρηματιστηρίου που ευτυχώς κρατά στον δρόμο πάνω από τις 640 μονάδες τον Γενικό Δείκτη.

Αρκετές εταιρείες δείχνουν ανθεκτικότητα παρά την επιβολή των capital controls, αρκετές εμφανίζουν περαιτέρω βελτίωση αφήνοντας υποσχέσεις για τα επόμενα τρίμηνα. Υφεση το πρώτο 6μηνο του 2016 βλέπει η Alpha Bank (στο εβδομαδιαίο δελτίο της) και το ζητούμενο για το επιχειρείν, το χρηματιστήριο είναι να ανταπεξέλθει ένα μέρος της αγοράς στην ομολογουμένως πολύ δύσκολη συνέχεια, που ακολουθεί.

Απομένουν η επόμενη εβδομάδα και η συνεδρίαση της Δευτέρας 30 Νοεμβρίου για να ολοκληρωθεί ένας μήνας, που με βάση το μέχρι και την Παρασκευή "κλείσιμο" τιμών είναι ο χειρότερος για τον τραπεζικό κλάδο τα τελευταία 30 + χρόνια.

Το ευτύχημα για την αγορά είναι, πως η "αραίωση" των τραπεζών έχει μεταβάλλει θεαματικά τις ισορροπίες στην στάθμιση/βαρύτητα των χαρτοφυλακίων, των δεικτών της σύνθεσης του ίδιου του χρηματιστηρίου. Εξ ου οι απώλειες 3,95% για τον Γενικό Δείκτη σε διάστημα μηνός έναντι 59,50% που υπέστη ο Δείκτης Τραπεζών. Το ενθαρρυντικό για την αγορά είναι, πως σε αυτές τις τρεις εβδομάδες του Νοεμβρίου ξεχώρισαν κι άλλοι παίκτες/επιλογές όχι μόνο από τον FT25 αλλά κι από αρκετούς άλλους κλάδους/χαμηλότερες κατηγορίες.

Με όσα ακολουθούν μέχρι τις αρχές Δεκεμβρίου ο τραπεζικός κλάδος θα παραμείνει, με τον ένα ή τον άλλο τρόπο, εκτός παιδιάς με αρκετές μετοχές/εισηγμένες και blue chips να συνεχίζουν την πορεία τους.

Στον τραπεζικό κλάδο η διαφοροποίηση της Alpha Bank και δευτερευόντως της Eurobank κάτι έδειξαν, αν και ακολουθούν τα reverse split και η προσωρινή αναστολή διαπραγμάτευσης. Ειδικότερα η Eurobank έχει ορίσει σαν αρχική ημερομηνία παύσης της διαπραγμάτευσης την Πέμπτη 26 Νοεμβρίου. Η Πειραιώς έκλεισε το "βιβλίο προσφορών" την Παρασκευή αργά το απόγευμα, υπολείπεται η Εθνική που θα απευθυνθεί και στο ελληνικό κοινό μέχρι τα τέλη του μήνα.

Συνεπώς η συνέχεια, οι έξι συνεδριάσεις που απομένουν για να κλείσει ο Νοέμβριος θα μπορούσαν- υπό προϋποθέσεις- να είναι καλύτερες καθώς θα ανήκουν ακόμη περισσότερο στα δεικτοβαρή blue chips.

Πρακτικά η συσχέτιση της στάθμισης των ΓΔ, FT25 με τον ΔΤΡ είναι πλέον περιορισμένη με ότι αυτό συνεπάγεται.

Στις 658,84 μονάδες ο ΓΔ, στις 196,62 ο FT25 και στις 95,40 μονάδες ο ΔΤΡ που σημαίνει ότι ακόμη κι αν ο τραπεζικός υποχωρήσει υπό το βάρος της πτώσης της ΕΤΕ προς τα επίπεδα της τιμής διάθεσης των νέων μετοχών, οι άλλοι δύο θα επηρεαστούν πολύ λιγότερο.

Δεδομένου, ότι ο ΓΔ έκλεισε τελικά πάνω από την περιοχή των 640 μονάδων δικαιολογείται η συγκρατημένη αισιοδοξία όσων προσβλέπουν σε ένα καλύτερο τελείωμα του μήνα.

Για το βράδυ της Τρίτης 24/11 ο MSCI προγραμματίζει να ανακοινώσει εάν θα διατηρήσει τελικά Eurobank και Πειραιώς στον Global Index, όμως σε κάθε περίπτωση μικρή θα είναι η ζημιά στην στάθμιση των ΓΔ και FT25.

Την επόμενη εβδομάδα περισσότερη σημασία θα έχουν η ανακοίνωση των αποτελεσμάτων πολλών εισηγμένων, η προσπάθεια διαχειριστών να διαμορφώσουν ακόμη καλύτερες τιμές σε θέσεις που έχουν "χτίσει" σε μετοχές-σηματωρούς και blue chips αντισταθμίζοντας έτσι (ή και υπερκαλύπτοντας ) τις υποαξίες που είχαν το 2015 από τις τράπεζες.

Ενδεικτικά στο 71,54% η απόδοση για τη μετοχή της ΜΟΗ (από την αρχή του έτους), στο 47,70% από την Coca Cola HBC, στο 26,86% από τα ΕΧΑΕ, στο 24,11% από την Lamda Development, στο 52,87% από τη ΤΕΝΕΡΓ, στο 25,26% από τα Ελληνικά Πετρέλαια. Αλλά και στο 40,55% από τα Σωληνουργεία Κορίνθου, στο 51,11% από τα Πλαστικά Θράκης, στο 24,89% από την Autohellas, στο 40,76% από την Kleemann, στο 30,28% από την Intralot, στο 22,61% από την ΕΥΑΘ για να μην ξεχνάμε και τη "μεσαία" κατηγορία. Αλλά και ακόμη αρκετές μετοχές/εισηγμένες από τις χαμηλότερες.

Εστιάζοντας στα αποτελέσματα 9μηνου από Δευτέρα ανακοινώνουν ΕΧΑΕ, Jumbo και Τράπεζα Κύπρου (την Δευτέρα), Fourlis, ΟΠΑΠ (Τρίτη) ενώ ακολουθούν Μυτιληναίος-ΜΕΤΚΑ, Σωληνουργεία αλλά και ΔΕΗ (πρωί Πέμπτης) Aegean, ΕΛΒΑΛ, FF Group (το απόγευμα της ίδιας ημέρας) και ΕΥΔΑΠ την Παρασκευή.

Πρακτικά για τον FT25 και τον ΓΔ υπάρχουν και δυνάμεις και εφεδρείες ώστε αψηφώντας τις τράπεζες να επιχειρηθεί να απομακρυνθούν περισσότερο από τις 640 (ο ΓΔ) και τις 188/190 (ο FT25). Μάλιστα η καλή εικόνα των δεικτοβαρών Coca Cola, OTE, ΔΕΗ κ.α. μπορεί να συμβάλλει για ένα πλασάρισμα του ΓΔ πάνω από τις 715 μονάδες σε "κλείσιμο μήνα". Αυτό γιατί στις 715 αλλάζει η βραχυ-μεσοπρόθεσμη τάση για τον ΓΔ, που εάν επιτευχθεί με τα blue chips θα συνιστά επιτυχία.

Η τεχνική εικόνα του Γενικού Δείκτη

Δεδομένου ότι ο τραπεζικός κλάδος θα χρειαστεί χρόνο για να επανέλθει (θα απαιτηθεί τουλάχιστον η διαδικασία των reverse split, η είσοδος των νέων μετοχών, η ανταλλαγή με τις ομολογίες και βλέπουμε...) θα διακινδυνεύαμε την εκτίμηση πως η ασφαλέστερη προϋπόθεση για να "κλείσουν" με κέρδη τα "βιβλία" των διαχειριστών είναι ένας τελευταίος ανοδικός γύρος των blue chips. Εάν μάλιστα επιβεβαιωθούν όσοι βλέπουν year end rally στις ξένες αγορές τότε το "στοίχημα" θα έχει ακόμη περισσότερες πιθανότητες ευόδωσης.

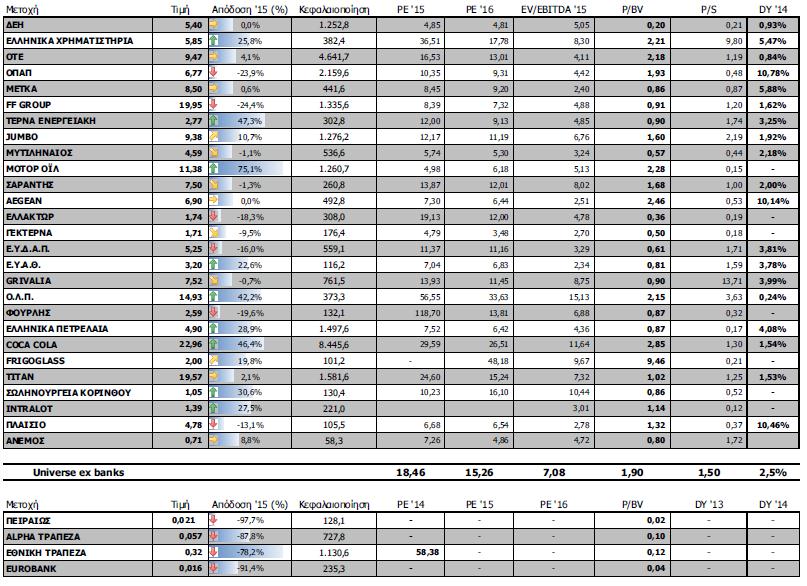

Οι αποτιμήσεις των blue chips

Τα στατιστικά της εβδομάδας

Στην εβδομάδα, ο Γενικός Δείκτης έκλεισε στις 658,84 μονάδες με άνοδο 0,95%. Συγκεκριμένα, ο FT 25 ενισχύθηκε 1,71% ενώ ο δείκτης μεσαίας και μικρής κεφαλαιοποίησης κινήθηκε χαμηλότερα 5,13%.

Εβδομαδιαία άνοδο σημείωσαν οι κλάδοι: Χρηματοοικονομικές Υπηρεσίες (+11,95%), Τηλεπικοινωνίες (+9,94%), Τρόφιμα- Ποτά (+8,72%), Ασφάλειες (+5,56%) και Πετρέλαιο- Αέριο (+5,01%).

Στον αντίποδα, εβδομαδιαία πτώση σημείωσαν μεταξύ άλλων οι κλάδοι: Τράπεζες (-38,47%), Τεχνολογία (-3,78%) και Ταξίδια- Αναψυχή (-3,33%).

Οι 10 μετοχές με τα υψηλότερα εβδομαδιαία κέρδη είναι: Κλ. Ναυπάκτου (26,43%), Inform Λύκος (20,20%), Lavipharm (19,33%), Ελληνικά Χρηματιστήρια (16,16%), Altec (15,38%), Ακρίτας (12,36%), ΟΤΕ (9,94%), Motor Oil (9,53%), J&P Άβαξ (9,47%) και Coca Cola HBC (8,73%).

Οι 10 μετοχές με τις υψηλότερες εβδομαδιαίες απώλειες είναι: Τράπεζα Πειραιώς (-65,12%), Εθνική Τράπεζα (-44,55%), Attica Bank (-44,44%), Βαρβαρέσος (-35%), Eurobank (-34,62%), ΑΕΓΕΚ (-25%), ΓΕ Δημητρίου (-22,22%), Ιονική Ξενοδοχειακή (-20%), Κρέκα (-20%) και Φιερατέξ (-20%).