Από το χθεσινό μετασυνεδριακό σχόλιο, η στήλη εντοπίζοντας τα "παράξενα" της χθεσινής συνεδρίασης αναφερόταν, μεταξύ άλλων και στη διάθεση για κλείσιμο με θετικό πρόσημο των Εθνικής και Πειραιώς, τονίζοντας ότι η ανοδική αντίδραση θα αποδειχθεί απολύτως βραχύβια για την πρώτη, ενώ στην περίπτωση της δεύτερης θα ίσχυε στον απόλυτο βαθμό το "ες αύριον τα σπουδαία".

Σήμερα ο τίτλος της Εθνικής ολοκλήρωσε την συνεδρίαση με απώλειες 19,67%, ενώ ενδοσυνεδριακά βρέθηκε να υποχωρεί έως και 22,67%, ενώ η μετοχή της Πειραιώς ξεκίνησε και τερμάτισε την συνεδρίαση στο -29,89%, με ανεκτέλεστο υπόλοιπο προς πώληση 56735431 τεμαχίων.

Οι μετοχές των Εθνικής, Πειραιώς, αλλά και ο τίτλος της Alpha Bank (-1,84%) έκλεισαν σε νέα ιστορικά χαμηλά.

Από την άλλη, αξίζει να σημειωθεί ότι ο τίτλος της Αlpha Bank, "εκμεταλλευόμενος" την επικείμενη αύξηση συμμετοχής του στους βασικούς δείκτες του Χ.Α., αλλά και την ευνοϊκή έκθεση της Goldman Sachs, το "πάλεψε" αρκετά και στο πρώτο κομμάτι της συνεδρίασης αναρριχήθηκε μέχρι τα 1,93 ευρώ (+3,76%), για να υποκύψει στην συνέχεια, στο γενικότερα αρνητικό κλίμα.

Σχετικά καλύτερη συμπεριφορά από την μετοχή της Eurobank, η οποία κινήθηκε κατά το μεγαλύτερο κομμάτι της συνεδρίασης με θετικό πρόσημο, όμως το "κουδούνι" της λήξης την βρήκε στα 0,905 ευρώ (+0,56%) και σημαντικά χαμηλότερα από τα υψηλά ημέρας (0,937 ευρώ, +4,11%).

Alpha Bank και Eurobank, μπορεί σήμερα να επέδειξαν καλύτερη συμπεριφορά, όμως ακόμα δεν έχει έλθει το τελικό σημείο ισορροπίας, λόγω συνεχιζόμενης αναδιάρθρωσης δεικτών, άρα και χαρτοφυλακίων και μη ολοκλήρωσης ρευστοποιήσεων από πρώην ομολογιούχους.

Από εκεί και πέρα αν και ήταν απόλυτα αναμενόμενη η σημερινή συμπεριφορά των μετοχών των Εθνικής και Πειραιώς, τρεις ήταν οι βασικοί λόγοι για το "sell off" στον υπόλοιπο, μη Τραπεζικό, 25αρη.

Ο πρώτος λόγος ήταν οι αλλαγές των ποσοστών συμμετοχής στους βασικούς δείκτες του Χ.Α. που φέρνει και θα συνεχίσει να φέρνει, η είσοδος των νέων Τραπεζικών "χαρτιών" που προέκυψαν από τις πρόσφατες Α.Μ.Κ.

Σύμφωνα με ανακοίνωση του Χ.Α., υπάρχουν οι πρώτες αλλαγές στους συντελεστές στάθμισης των μετοχών των: Eurobank σε 81% στη σύνθεση όλων των δεικτών της Αγοράς στους οποίους η εταιρεία συμμετέχει και Alpha Bank σε 89% στη σύνθεση όλων των δεικτών της Αγοράς στους οποίους η εταιρεία συμμετέχει. Οι νέοι συντελεστές στάθμισης θα ισχύσουν από την συνεδρίαση της Πέμπτης 10 Δεκεμβρίου 2015. Υπενθυμίζεται ότι η αρχική ανακοίνωση του Χ.Α. ανέφερε ότι οι αλλαγές θα γίνουν στο "Τ+5", αλλά τελικά πάμε στο "Τ+7".

Αυτή η ανακοίνωση έφερε το πρώτο "rebalancing" από τους διαχειριστές οι οποίοι αναπροσαρμόζουν την σύνθεση του χαρτοφυλακίου τους ανάλογα με την "βαρύτητα" έκαστης μετοχής και οι "υποχρεωτικές" ρευστοποιήσεις, σε συνδυασμό με την απόλυτη έλλειψη πρόθυμων αγοραστών, έφερε τις ακραίες ημερήσιες μεταβολές.

Το "πτωτικό σπιράλ" πιθανόν να έχει και συνέχεια, με την είσοδο των νέων μετοχών των Πειραιώς και Εθνικής, οι οποίες θα συνεχίσουν να μειώνουν την συμμετοχή των μη Τραπεζικών μετοχών στους βασικούς δείκτες, αλλά αξίζει να σημειωθεί ότι η είσοδος των μετοχών της Πειραιώς θα μειώσει την αναγγελθείσα "βαρύτητα" των Alpha Bank και Eurobank και η μετέπειτα είσοδος των νέων μετοχών της Εθνικής, θα μειώσει την υφιστάμενη "βαρύτητα" των μη Τραπεζικών μετοχών, αλλά και των τίτλων των Alpha Bank, Eurobank και Πειραιώς.

Οι διαχειριστές, στα "πρόθυρα νευρικής κρίσης" καταλαβαίνουν ότι θα είναι υποχρεωμένοι σε συνεχόμενα rebalancing", μέχρι να αποκτήσουν οριστική στάθμιση και οι τελευταίες από τις νέες Τραπεζικές μετοχές.

Στο παραπάνω σενάριο θα πρέπει να προστεθούν οι πληροφορίες, από Ιδιωτικές ΑΧΕ, σύμφωνα με τις οποίες δεν έχουν ακόμα πιστωθεί, σε αρκετούς από τους παλαιούς ομολογιούχους, οι από μετατροπή Τραπεζικοί τίτλοι, ενώ αν συνεχιστεί η "νότια" κίνηση ιδιαίτερη προσοχή χρειάζονται και τα "margin calls", τα οποία, μετά από καιρό, σήμερα έκαναν την επανεμφάνισή τους και αναμένεται να πολλαπλασιαστούν στις αμέσως επόμενες συνεδριάσεις.

Ο δεύτερος σημαντικός λόγος επιθετικών ρευστοποιήσεων ήλθε από την ρηχή, αλλά απόλυτα "διορατική" και επαγγελματική Αγορά ομολόγων, στην οποία, το πρωί, οι αποδόσεις των Ελληνικών Κρατικών τίτλων παρουσίασαν νέα σημαντικότατη ενίσχυση (3ετες 9,80%, 5ετες 9,20% και 10ετες 8,65%). Παρά το γεγονός ότι στην συνέχεια οι αποδόσεις παρουσίασαν σχετική αποκλιμάκωση, η στήλη επικοινώνησε με τμήματα ομολόγων σε Ιδιωτικές ΑΧΕ και οι συγκλίνουσες εκτιμήσεις είναι ότι οι εκεί εμπλεκόμενοι βλέπουν επιστροφή του εγχώριου πολιτικού κινδύνου, με ότι αυτό μπορεί να συνεπάγεται για την συνέχεια.

Ο τρίτος λόγος της σημερινής, mini, εκποίησης, ήταν καθαρά τεχνικού χαρακτήρα και ήλθε από τα χαρτοφυλάκια που κινούνται με βασικό γνώμονα τις τεχνικές ενδείξεις. Έτσι η καθοδική διάσπαση της θεωρούμενης ισχυρής ζώνης 603 - 595, για τον Γενικό Δείκτη, έφερε κινήσεις "stop loss" από όσους κινούνται ταχύτατα, χωρίς να περιμένουν την επόμενη μέρα.

Στα παραπάνω δεδομένα, αξίζει να προστεθεί και η άποψη από την "υποψιασμένη" σχολή σκέψης, σύμφωνα με την οποία το κλίμα επιβαρύνθηκε και από επιθετικές ρευστοποιήσεις που έφεραν οι έλεγχοι, στις νέες, "εισαγόμενες" λίστες φοροδιαφυγής.

Με όλα αυτά και με εμφανή την απόλυτη έλλειψη αγοραστών, μάλλον φυσιολογικά ο Γενικός Δείκτης έδωσε το δεύτερο χαμηλότερο κλείσιμο μετά τα "capital controls" (το χαμηλότερο στις 21/8, 568,38 μονάδες), ενώ μόνο η σημερινή συνεδρίαση, αφαίρεσε από την συνολική κεφαλαιοποίηση του Χ.Α., 3,1 δισ ευρώ.

ΓΔ: Το δεύτερο χαμηλότερο κλείσιμο μετά τα "capital controls"

Φεύγοντας από το Τραπεζικό ταμπλώ και μεταφερόμενοι στον υπόλοιπο, μη Τραπεζικό, 25αρη, όπου δεν υπήρξε τίτλος που να διασώθηκε με θετικό πρόσημο, ασφαλώς και σήμερα υπήρξαν μετοχές που δημιούργησαν από έντονους προβληματισμούς, έως και κινήσεις πανικού και "stop loss", σε όσους είχαν προσχωρήσει στην λογική διακράτησης.

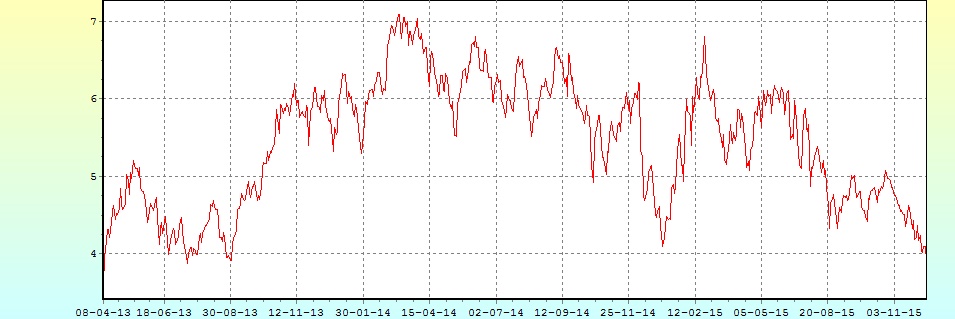

Στην παραπάνω λίστα, "γκανιάν" ο τίτλος της Viohalco (-11,13%), ο οποίος έκλεισε σε νέα ιστορικά χαμηλά (βλ. διάγραμμα) από την εποχή που επέστρεψε στο ταμπλώ του Χ.Α., ενώ οι ισχυρότατες απώλειες τράβηξαν χαμηλότερα και την θυγατρική ΕΛΒΑΛ (-9,49%), μετά την ανακοινωθείσα σχέση ανταλλαγής. Στην περίπτωση του τίτλου της Viohalco, δεν υφίστανται ουσιαστικές, ή έστω και θεωρητικές, τεχνικές στηρίξεις.

Σε ιστορικό χαμηλό η Viohalco

Επόμενη αποκαρδιωτική εμφάνιση από τον τίτλο των Ελ. Πετρελαίων (-6,53%), καθώς η ανάκαμψη που επιχειρήθηκε από την πρόσφατη έξοδο της μετοχής από τον MSCI Small Cap αποδείχθηκε εξαιρετικά βραχύβια και ο τίτλος δείχνει να επιστρέφει σε ακόμα χαμηλότερα επίπεδα (βλ. διάγραμμα).

Πορεία ΕΛΠΕ μετά τα capital controls

Τα χαμηλά 32 μηνών δείχνει να απειλεί ο τίτλος της Μυτιληναίος (-4,65%), με την επόμενη σημαντικότατη στήριξη να εντοπίζεται πολύ χαμηλότερα και πιο συγκεκριμένα στα 3,16 ευρώ.

Σε χαμηλό 32 μηνών ο Μυτιληναίος

Σε χαμηλά 29 μηνών επιμένει ο τίτλος του Οργανισμού Προγνωστικών (-6,51%), με τις επόμενες τεχνικές στηρίξεις να εντοπίζονται στα 5,84 και 5,65 ευρώ.

Χαμηλά 27 μηνών για τον Τιτάνα (-7,21%), που έχασε εντυπωσιακά εύκολα το ψυχολογικό και τεχνικό όριο των 17,00 ευρώ. Επόμενες στηρίξεις στην ζώνη 16,00 - 15,90 και 15,65 ευρώ.

Σε χαμηλό 27 μηνών ο Τιτάνας

Μένοντας στον μη Τραπεζικό FTSE25, αξίζει να σημειωθεί ότι με απώλειες μεγαλύτερες του 11% ολοκλήρωσαν την συνεδρίαση οι Viohalco και Ελλάκτωρ, του 8% οι ΟΛΠ, Τέρνα Ενεργειακή και Folli Folli Group, του 7% ο Τιτάν και με απώλειες μεγαλύτερες των έξι ποσοστιαίων μονάδων οι ΟΠΑΠ, ΔΕΗ, ΕΥΔΑΠ και Ελ. Πετρέλαια.

Από εκεί και πέρα, "μετά την επιτυχή ολοκλήρωση του πρώτου σετ προαπαιτουμένων εξετάσαμε το δεύτερο σετ που συνδέεται με το 1 δισ. ευρώ. Ο σχεδιασμός έχει γίνει και καλέσαμε την Αθήνα να ολοκληρώσει όσο πιο γρήγορα", τόνισε ο επικεφαλής του Eurogroup Γερούν Ντάιζεμπλουμ μετά το πέρας της συνεδρίασης. Όπως είπε, συμφωνήθηκε αυτό να γίνει μέχρι τα μέσα Δεκεμβρίου ώστε να υπάρξει στροφή στα μεγάλα δημοσιονομικά θέματα που σχετίζονται με την πρώτη αξιολόγηση.

Δημοσιεύθηκε στην Εφημερίδα της Κυβερνήσεως η Υπουργική απόφαση περί "άρσης περιορισμών της Πράξης Νομοθετικού Περιεχομένου της 18.7.2015 για τη διενέργεια συναλλαγών στις Ελληνικές Οργανωμένες Αγορές επί Χρηματοπιστωτικών μέσων".

"Too late", ήταν η συγκρατημένη αντίδραση από αρκετούς εγχώριους επαγγελματίες, που υποστηρίζουν ότι στην παρούσα φάση αυτό θα έχει μικρή επίπτωση, καθώς οι περισσότεροι από τους εγχώριους επενδυτές, μετά και την πανωλεθρία όσων διακράτησαν Τραπεζικές μετοχές, έχουν επιλέξει την στάση της επιδεικτικής αποχής (!)

Από την άλλη, την συνέχιση της απαγόρευσης των "ανοιχτών" πωλήσεων επί των μετοχών των Τραπεζών αποφάσισε η Επιτροπή Κεφαλαιαγοράς. Η απόφαση τέθηκε σε ισχύ από την 8η Δεκεμβρίου και ώρα 00:01 και ισχύει έως και 21η Δεκεμβρίου και ώρα 24:00.

Απόλυτα επιφυλακτικοί, έως και συγκρατημένα απαισιόδοξοι συνεχίζουν να δηλώνουν οι συντριπτικά περισσότεροι από τους εγχώριους αναλυτές, επισημαίνοντας ότι η ταλαιπωρία θα συνεχιστεί, τουλάχιστον μέχρι την είσοδο και των τελευταίων, από τις νέες Τραπεζικές μετοχές και την ολοκλήρωση των συνεχόμενων rebalancing, ενώ οι τοποθετήσεις από εγχώριους επενδυτές θα έλθουν μόνο σε σταθερό, εγχώριο, πολιτικό σκηνικό και η παρούσα ρευστή κατάσταση συνεχίζει να δρα αποτρεπτικά.

Δεν υπάρχει αμφιβολία ότι η σημερινή συνεδρίαση, η οποία συνοδεύτηκε με εκτίναξη του τζίρου (ο μεγαλύτερος των τελευταίων τεσσάρων συνεδριάσεων) επιβάρυνε εντυπωσιακότατα τις τεχνικές ενδείξεις και το ενδιαφέρον, πλέον, εντοπίζεται στο όριο των 580 μονάδων.

Σύμφωνα με τα βραχυπρόθεσμα διαγράμματα και όπως ανέφερε και ο Απόστολος Μάνθος (Δυναμική ΑΧΕΠΕΥ) στο μετασυνεδριακό σχόλιο της Παρασκευής, "πιθανή καθοδική διάσπαση των 580 μονάδων θα 'στριμώξει' άσχημα τους 'Bulls' στη γωνία, αναγκάζοντάς τους σε άμεσες ρευστοποιήσεις στοιχείο, όπου θα ωθήσει το Γενικό Δείκτη προς το τελευταίο προπύργιο στήριξης των 560 με 550 μονάδων. Επηρεασμένος και ο δείκτης της υψηλής κεφαλαιοποίησης 'παραδίνεται στις ορέξεις' των 'Bears' δίνοντας έτσι περιθώριο πτώσης έως τη σημαντική μεσοπρόθεσμη ζώνη στήριξης των 170 με 160 μονάδων. Ουσιαστική αλλαγή στο υπάρχον καθοδικό πλάνο, θα προκληθεί μόνο με την επιβεβαιωμένη ανοδική τμήση των 640 μονάδων για το Γενικό Δείκτη και του επιπέδου των 192 με 195 μονάδων για τον FTSE 25".

Τι σχολιάζουν οι αναλυτές της αγοράς

"Η άρση των 'capital controls', για τις χρηματιστηριακές συναλλαγές, είναι αναμφισβήτητα ενέργεια στη σωστή κατεύθυνση, με το σύνολο της Αγοράς να την επικροτεί, καθώς διαμορφώνει προϋποθέσεις για βελτίωση των συνθηκών του πολύπαθου Ελληνικού Χρηματιστηρίου" αναφέρει ο Δημήτρης Τζάνας.

Όμως, η χρονική στιγμή της εξαγγελίας της, το "timing" όπως λένε οι Αγγλοσάξωνες, συνέπεσε με σειρά δεδομένων που έχουν επιβαρύνει ιδιαίτερα το περιβάλλον.

Έτσι, σωρευτικά συμβαίνουν τα παρακάτω:

Αναζωπύρωση του πολιτικού κινδύνου όπως αποτυπώνεται στις αποδόσεις των Ελληνικών ομολόγων τις τελευταίες ημέρες, καθώς στο επόμενο 10ημερο πρέπει να κλείσει η διαπραγμάτευση και η ψήφιση των 13 προαπαιτούμενων ώστε να συνομολογήσουν οι Δανειστές στην εκταμίευση της υποδόσης. Ανάμεσά τους τα των "κόκκινων" δανείων, τα του ΑΔΜΗΕ και τα του Ταμείου Αποκρατικοποιήσεων.

Αναδιαμόρφωση των χαρτοφυλακίων των Θεσμικών Επενδυτών (rebalancing) καθώς η ολοκλήρωση των ανακεφαλαιοποιήσεων οδηγεί σε μεταβολές των συντελεστών στάθμισης. Ευλόγως συντελείται κύμα επιθετικών ρευστοποιήσεων και νέων τοποθετήσεων, διαδικασία που θα παραμείνει σε εξέλιξη και μετά την ολοκλήρωση της εισαγωγής του συνόλου των Τραπεζικών μετοχών (απομένει η Εθνική), σε συνδυασμό με τις κινήσεις Θεσμικών λόγω των περιορισμών των καταστατικών τους, ή για άλλους λόγους (π.χ. διαγραφή Ελληνικών μετοχών από Ευρωπαϊκούς δείκτες). "Κραδασμών" συνέχεια, επομένως.

Αν σε αυτά προστεθεί η αιφνίδια κίνηση του ομίλου Viohalco που αφορά την ΕΛΒΑΛ (εταιρεία με ηγετικά χαρακτηριστικά στον κλάδο του Αλουμινίου και διακρινόμενη για την εξωστρέφειά της) και που οδηγεί σε ένα ακόμη επώδυνο για την Αγορά delisting, συμπληρώνονται αρκετοί λόγοι που εξηγούν την πλαγιοκαθοδική πορεία των τελευταίων ημερών.

Μάλιστα, η διάσπαση των 600 μονάδων, επιβαρύνει ακόμη περισσότερο την τεχνική εικόνα της Αγοράς και διαμορφώνει προϋποθέσεις να καταγραφεί νέα χαμηλή επίδοση εντός του Δεκεμβρίου, υποχωρώντας δηλαδή ακόμη χαμηλότερα από τις 568 μονάδες που σημειώθηκαν τον Αύγουστο.

Παράλληλα, το εξωτερικό περιβάλλον συνεχίζει να τροφοδοτεί με αβεβαιότητα τα δρώμενα, ιδιαίτερα όσα αφορούν την Ευρωπαϊκή Οικονομία. Έτσι, οι εξαγγελίες του Μάριο Ντράγκι για παράταση του προγράμματος ποσοτικής χαλάρωσης με περαιτέρω μείωση των ήδη αρνητικών επιτοκίων, αλλά χωρίς αύξηση της αξίας των αγοραζόμενων τίτλων, απογοήτευσαν τις Αγορές που προεξοφλούν ότι δεν θα ανατρέψουν τις συνθήκες αποπληθωρισμού της πραγματικής Οικονομίας.

"Σε αντίθεση με την Αμερικανική Οικονομία που συνεχίζει τις θετικές επιδόσεις της στην Αγορά Εργασίας το Νοέμβριο, δίνοντας περαιτέρω ώθηση στη Wall Street", όπως επισημαίνει ο σύμβουλος επενδύσεων της TecGroup.

Οι διεθνείς οικονομικές αναλύσεις

Απόλυτη επικράτηση των πωλητών και κλεισίματα κοντά στα χαμηλά ημέρας, είχε σήμερα το "μενού" για τις μεγάλες Ασιατικές Αγορές, με τις μεγαλύτερες απώλειες για Shanghai (-1,89%) και Hang Seng (-1,34%).

Η ίδια αρνητική εικόνα και στην Ευρώπη, αλλά και στο ξεκίνημα της συνεδρίασης στην Wall Street.

Προσπαθούν να αντιδράσουν ανοδικά, πετρέλαιο, χρυσός και ευρώ.

Ξεκινώντας από την Ασία και την Κίνα, το Εμπόριο παρέμεινε αδύναμο και τον Νοέμβριο. Οι εξαγωγές έπεσαν περισσότερο από το αναμενόμενο, κατά 6,8% σε σχέση με τον ίδιο μήνα πέρυσι. Πρόκειται για τον πέμπτο συνεχόμενο μήνα που εμφανίζουν πτώση. Ταυτόχρονα, οι εισαγωγές κατέγραψαν μείωση 8,7% (λιγότερη από όσο ανέμεναν οι αναλυτές), την 13η στη σειρά.

Το εμπορικό πλεόνασμα της Χώρας συρρικνώθηκε το Νοέμβριο στα $54,1 δισ από τα $61,6 δισ τον Οκτώβριο, έναντι εκτιμήσεων των οικονομολόγων για πλεόνασμα $62,8 δισ.

Tο Κινεζικό γουάν έκλεισε στο χαμηλότερο επίπεδο από τον Αύγουστο του 2011 μετά τη μείωση του επιτοκίου από την Κεντρική Τράπεζα (η Λαϊκή Τράπεζα της Κίνας μείωσε το επιτόκιο αναφοράς κατά 0,15% στο 6,4078%, το χαμηλότερο επίπεδο από τις 27 Αυγούστου) και την υποχώρηση των εξαγωγών και των συναλλαγματικών αποθεμάτων σε χαμηλότερο επίπεδο από ότι είχε αρχικά εκτιμηθεί.

Η Ιαπωνική Οικονομία γλίτωσε την ύφεση το τρίτο τρίμηνο, με την αρχική εκτίμηση για συρρίκνωση να αναθεωρείται σε μια ετήσια ανάπτυξη της τάξης του 1%. Σύμφωνα με το Reuters, οι κεφαλαιουχικές δαπάνες ήταν βασικός παράγοντας για την αναθεώρηση.

Ερχόμενοι στην Ευρώπη, η Γαλλική Οικονομία θα εμφανίσει ρυθμό ανάπτυξης 0,3% το δ' τρίμηνο, σύμφωνα με τις νέες εκτιμήσεις της Τράπεζας της Γαλλίας, η οποία υποβάθμισε την προηγούμενη πρόβλεψή της. Η Τράπεζα ανέφερε πως η δραστηριότητα στον Ξενοδοχειακό Τομέα και στον Τομέα της Εστίασης δέχθηκε πλήγμα από τις τρομοκρατικές επιθέσεις της 13ης Νοεμβρίου. Επίσης, ο δείκτης κλίματος στον Βιομηχανικό Τομέα μειώθηκε στο 98 τον Νοέμβριο, από 99 τον προηγούμενο μήνα.

Συνεχίστηκε το γ' τρίμηνο η επιβράδυνση του ρυθμού ανάπτυξης της Οικονομίας της Ευρωζώνης, σε τριμηνιαία βάση, αν και σε ετήσια βάση τα στοιχεία παρέμειναν αμετάβλητα. Σύμφωνα με την Eurostat, ο ρυθμός ανάπτυξης του ΑΕΠ υποχώρησε στο 0,3% το γ' τρίμηνο από 0,4% το β' τρίμηνο και 0,5% το α' τρίμηνο, ενώ σε ετήσια βάση παραμένει στο 1,6%. Στην ΕΕ των "28", σε τριμηνιαία βάση το ΑΕΠ υποχώρησε στο 0,4% από 0,5% το προηγούμενο τρίμηνο, ενώ σε ετήσια βάση παρέμεινε στο 1,9%.

Η Moody’s αναβάθμισε το outlook για το Κυπριακό Τραπεζικό Σύστημα σε σταθερό από αρνητικό. Ο οίκος αξιολόγησης προβλέπει ότι η Κυπριακή Οικονομία θα αναπτυχθεί με 1,2% το 2015 και 1,4% το 2016, βελτιώνοντας τις συνθήκες αναδιάρθρωσης για τις Τράπεζες της Κύπρου. Σύμφωνα με την Moody’s, οι χρηματοδοτικές συνθήκες για τις Κυπριακές Τράπεζες θα βελτιωθούν σταδιακά, αυξάνοντας την εμπιστοσύνη των καταθετών. Επιπρόσθετα, οι Κυπριακές Τράπεζες θα επιστρέψουν σε κερδοφορία το 2016, μετά από πέντε χρόνια ζημιών.

Επιστροφή στο ΧΑ

Επιστρέφοντας στα δικά μας και στις εταιρικές πράξεις ημέρας, από σήμερα εισήχθησαν προς διαπραγμάτευση στο Χ.Α. οι 8.672.163.482 νέες μετοχές της Τρ. Πειραιώς, που προέκυψαν από την πρόσφατη Α.Μ.Κ. Από την ίδια ημερομηνία, το νέο σύνολο εισηγμένων μετοχών της Τράπεζας στο Χ.Α. ανέρχεται σε 8.733.183.280.

Από σήμερα έπαυσε η διαπραγμάτευση του δικαιώματος της Τρ. Αττικής, συμμετοχής στην πρόσφατη ΑΜΚ με καταβολή μετρητών. Ημερομηνία λήξης άσκησης του δικαιώματος προτίμησης ορίζεται η 10/12/2015.

Την εισαγωγή προς διαπραγμάτευση των "Συμβολαίων Μελλοντικής Εκπλήρωσης" και "Δικαιωμάτων Προαίρεσης" επί των μετοχών της Τρ. Πειραιώς, ενέκρινε η Διοικούσα Επιτροπή Χρηματιστηριακών Αγορών κατά τη σημερινή της συνεδρίαση και καθόρισε ως ημερομηνία έναρξης της διαπραγμάτευσής τους την Τετάρτη 09 Δεκεμβρίου 2015.

Σε "neutral" από "outperform" υποβαθμίζει τη σύσταση για τη μετοχή των Folli Follie η Credit Suisse σε έκθεσή της. Ο οίκος μειώνει και την τιμή-στόχο για τη μετοχή, στα 19,7 ευρώ.

Στις ελκυστικές αποτιμήσεις των Ελληνικών Τραπεζών μετά και την ολοκλήρωση της ανακεφαλαιοποίησης επικεντρώνεται η Goldman Sachs σε έκθεσή της για τον κλάδο στην οποία αναβαθμίζει τη σύσταση για τη μετοχή της Alpha Bank σε "buy".

Ο οίκος θέτει τιμή-στόχο για την Alpha στα 3,3 ευρώ, στόχο στα 0,45 ευρώ για την Πειραιώς (neutral) και στα 1,45 ευρώ για τη Eurobank (neutral). Η Goldman Sachs εκτιμά ότι οι Ελληνικές Τράπεζες θα καταγράψουν οριακά κέρδη το 2017. Ωστόσο, μεσοπρόθεσμα, εκτιμά ότι ο κλάδος θα είναι σε θέση να προσφέρει πιο ελκυστικές αποδόσεις.

Επιστρέφοντας στα "υπόλοιπα" της σημερινής συνεδρίασης, ο Γενικός Δείκτης ξεκίνησε οριακά ανοδικά, αναρριχόμενος μέχρι τις 609,39 μονάδες (+0,09%). Όμως μετά τις 10.34 κινήθηκε μόνιμα με αρνητικό πρόσημο υποχωρώντας μέχρι τις 580,46 (-4,66%). Στις 17.00 βρέθηκε στις 581,55 (-4,48%) και μέσω των τελικών δημοπρασιών, έκλεισε στις 581,9 μονάδες με απώλειες 4,43%.

Ο τζίρος αναρριχήθηκε στα 92,3 εκατ. από τα οποία τα 0,7 εκατ. αφορούσαν προσυμφωνημένες συναλλαγές (ΑΛΦΑ, ΕΤΕ), ενώ Alpha Bank, Eurobank, ΟΤΕ και ΟΠΑΠ, απέσπασαν το 63,5% της συνολικής μικτής αξίας συναλλαγών.

Από τις μετοχές του FTSE25, δεν ήλθαν σε επαφή με το θετικό πρόσημο οι ΕΥΔΑΠ, ΕΧΑΕ, Μέτκα, ΟΛΠ, ΟΠΑΠ, Τέρνα Ενεργειακή, Τιτάν, Πειραιώς, Αεροπορία Αιγαίου, ΔΕΗ, Ελλάκτωρ, Ελ. Πετρέλαια, Lamda Development, Viohalco. Μέσω των τελικών δημοπρασιών, στο χαμηλό ημέρας έκλεισαν οι Πειραιώς, Ελλάκτωρ, Μυτιληναίος, ΟΠΑΠ και Viohalco.

Χαμηλότερα του 25αρη, με ανοδική "ουρά" ξεκίνησε η Αττικής φθάνοντας μέχρι τα 0,2930 ευρώ (+12,26%), όμως η συνέχεια δεν ήταν ανάλογη και το "κουδούνι" της λήξης βρήκε τον τίτλο με αρνητικό πρόσημο, στα 0,2500 ευρώ και με ημερήσιες απώλειες 4,21%.

----ΧΠΑ

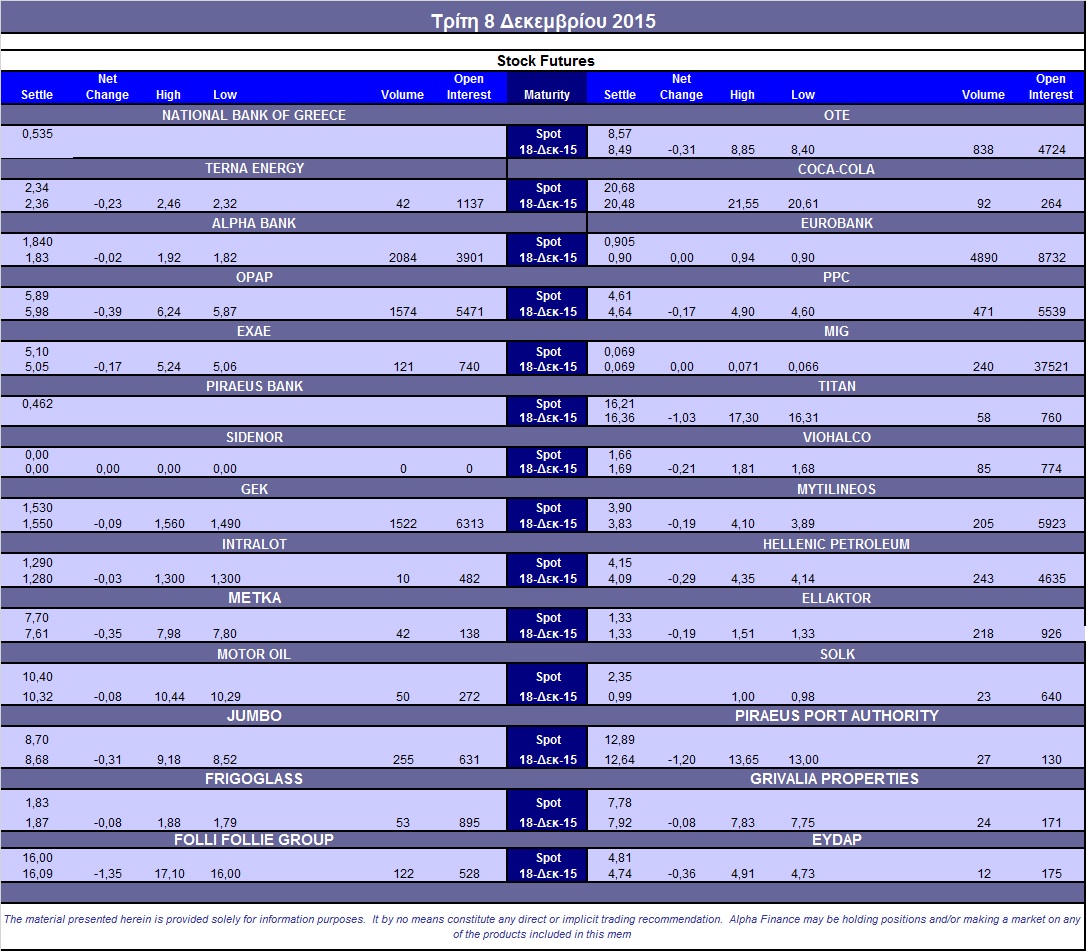

Συνεδρίαση συντριπτικών απωλειών και στην Αγορά Παραγώγων, η οποία συνδυάστηκε με αξιοπρόσεκτη άνοδο των συναλλαγών, τόσο στα συμβόλαια του δείκτη, όσο και στα Σ.Μ.Ε. επί μετοχών (16.053 συμβόλαια).

Στα 13.840 συμβόλαια του δείκτη, αυξήθηκαν οι ανοιχτές θέσεις για τον πρώτο μήνα (Δεκέμβριος).

Το συμβόλαιο του δείκτη υψηλής κεφαλαιοποίησης (συνολικά 3.624, 2.162 για τον Δεκέμβριο και 1.462 για τον Ιανουάριο - τιμή εκκαθάρισης για τον πρώτο μήνα, 169,5) κινήθηκε μεταξύ 167,75 και 179,5 μονάδων, αυξάνοντας την υποτίμηση στο 1,3%, σύμφωνα με την τιμή εκκαθάρισης.

Δεν υπήρξε αξιοσημείωτος δανεισμός τίτλων, ενώ συνεχίστηκαν οι συναλλαγές στα Σ.Μ.Ε. επί μετοχών με κυριότερες σε ΟΠΑΠ (1.945), ΔΕΗ (509), ΟΤΕ (847), MIG (240), Alpha Bank (2.542), Eurobank (5.531), ΓΕΚ (2.524), Ελ. Πετρέλαια (299), Μυτιληναίο (254), ΕΕΕ (102), Ελλάκτωρα (277), ΕΧΑΕ (145), Folli Follie Group (136).

Να σημειωθεί ότι τα αναγραφόμενα Σ.Μ.Ε. επί μετοχών αφορούν όλους τους μήνες, ενώ ο πίνακας στο τέλος του σχολίου αναφέρεται μόνο στα συμβόλαια επί μετοχών του πρώτου μήνα.

Σύμφωνα με την Alpha Finance, το επενδυτικό ενδιαφέρον για τα δικαιώματα υψηλής κεφαλαιοποίησης παρέμεινε σε ιδιαίτερα χαμηλά επίπεδα, με μόλις 46 τεμάχια να καταγράφονται (31 calls / 15 puts), ενώ η τεκμαρτή μεταβλητότητα ενός μηνός στα at-the-money δικαιώματα διαμορφώθηκε στο 41%.

Οι περισσότερο δανεισμένοι τίτλοι, μόνο από OTC καθώς το Χ.Α., πλέον, στην συγκεντρωτική κατάσταση του ΗΔΤ δεν δημοσιεύει τους δανεισμούς από την ΕΧΑΕ, είναι: MIG (744.474 τεμ.), ΔΕΗ (1.166.293 τεμ.) και Folli Follie Group (462.380 τεμ.).

ΥΓ: Λόγω πλημμελούς ενημέρωσης, το Η.Δ.Τ. του Χ.Α. συνεχίζει να μην αναγράφει, ούτε τα Σ.Μ.Ε. επί μετοχών για Τραπεζικούς τίτλους (έχουν ξεκινήσει οι συναλλαγές σε Alpha Bank, Eurobank και αύριο ξεκινούν και για Πειραιώς), ούτε τους δανεισμούς σε Τραπεζικούς τίτλους.

Πηγή: Alpha Finance