«Η μακρά, μακρά bull market από το 2009 έχει επιτέλους ωριμάσει και έχει μετατραπεί σε μια πλήρη, επική φούσκα. Με χαρακτηριστικά την ακραία υπερτίμηση, τις εκρηκτικές αυξήσεις τιμών, τις εκδόσεις με φρενήρεις ρυθμούς, και την υστερική κερδοσκοπική επενδυτική συμπεριφορά, πιστεύω πως αυτό το γεγονός θα καταγραφεί ως μια από τις μεγάλες φούσκες της χρηματοοικονομικής ιστορίας, πλάι στη φούσκα της Νότιας Θάλασσας, στο 1929 και στο 2000».

Με αυτά τα λόγια υποδέχθηκε το νέο έτος ο θρυλικός επενδυτής και συνιδρυτής της GMO asset management, Jeremy Grantham. Έχει δίκιο; Και πόση σημασία θα είχε για τον κόσμο αν πράγματι έχει δίκιο;

Μπορούμε πράγματι, όπως είπε ο Grantham στους FT, να παρατηρήσουμε τα κλασικά συμπτώματα της μανίας: την άνοδο των ερασιτεχνών traders, το φρενήρες ενδιαφέρον για ασήμαντες κάποτε εταιρείες, την εκτίναξη των τιμών κερδοσκοπικών assets όπως το bitcoin και «καυτές» επιχειρήσεις όπως η Tesla, και την ανάδυση εταιρειών ειδικού σκοπού για εξαγορές (special purpose acquisition companies ή Spacs). Αυτές οι εταιρείες είναι οχήματα για την αγορά μη εισηγμένων εταιρειών και συνεπώς αποτελούν τρόπο παράκαμψης των κανόνων για τις αρχικές δημόσιες προσφορές.

Πρόκειται για σύγχρονες εκδοχές πολύ μεγαλύτερης κλίμακας της εταιρείας που φέρεται να δημιουργήθηκε στις αρχές του 18ου αιώνα κατά τη φούσκα της Νότιας Θάλασσας «για να προωθήσει την αξιοποίηση ενός μεγάλου πλεονεκτήματος, αλλά χωρίς να γνωρίζει κανένας τι είναι». Εκείνη η φούσκα δεν είχε καλό τέλος. Θα είναι διαφορετικά τα πράγματα αυτή τη φορά;

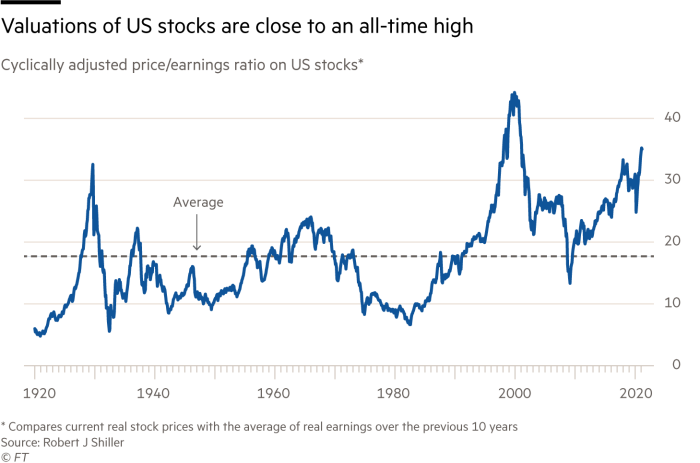

Η σημερινή υπερβολή μπορεί να αποτυπωθεί από τον λόγο κυκλικά προσαρμοσμένης τιμής/κερδών, που εφηύρε ο νομπελίστας Robert Shiller. Αυτός ο δείκτης βρίσκεται τώρα σε κορυφές που είδαμε για τελευταία φορά μόνο στα τέλη της δεκαετίας του 1920 και στα τέλη της δεκαετίας του 1990. Ωστόσο, όπως σημείωνα τον Δεκέμβριο του 2020 και όπως σημείωνε προηγουμένως ο Shiller, αυτό μπορεί να δικαιολογηθεί λόγω των υπερβολικά χαμηλών ονομαστικών και πραγματικών επιτοκίων.

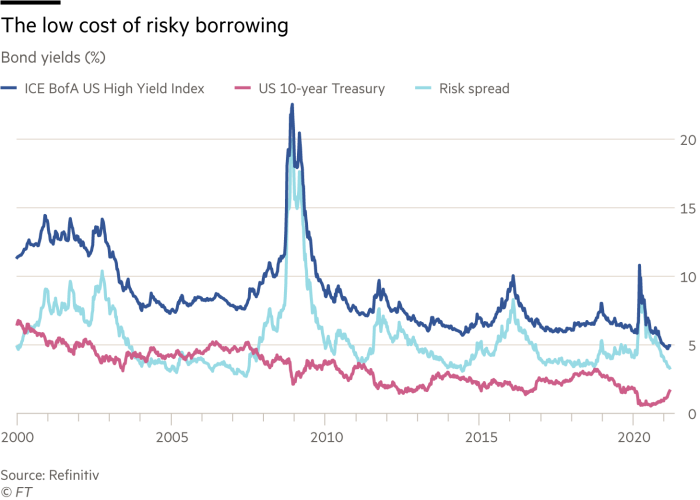

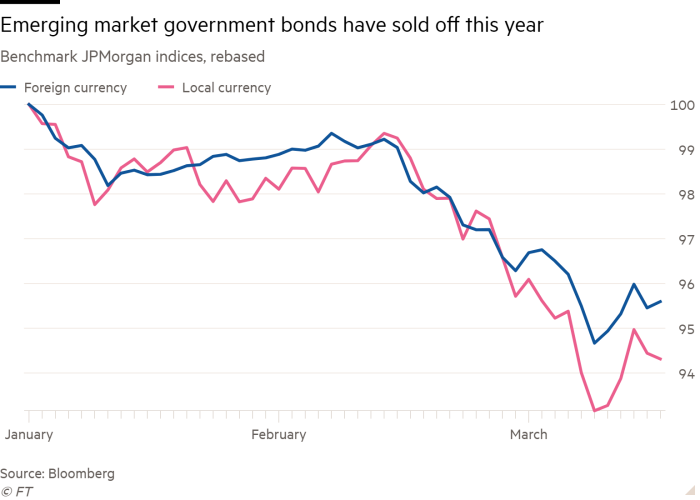

Άρα η αγορά θα πρέπει να είναι ευάλωτη σε μια απότομη άνοδο των επιτοκίων. Είναι όμως ευλογοφανής μια τέτοια άνοδος; Ναι: η πρόσφατη μικρή αύξηση των επιτοκίων στα μακροπρόθεσμα κρατικά ομόλογα θα μπορούσε να πάει παραπέρα. Όπως αναφέρει ο ΟΟΣΑ στην Ενδιάμεση Οικονομική έκθεση του, «οι παγκόσμιες οικονομικές προοπτικές έχουν βελτιωθεί σημαντικά τους τελευταίους μήνες, με βοήθεια από τη σταδιακή ανάπτυξη αποτελεσμάτων εμβολίων, τις ανακοινώσεις επιπλέον δημοσιονομικής στήριξης σε ορισμένες χώρες, και τις ενδείξεις πως οι οικονομίες διαχειρίζονται καλύτερα τα μέτρα για καταστολή του ιού». Αυτά είναι καλά νέα. Αλλά αν ως αποτέλεσμα αυτού η νομισματική πολιτική συσφιχθεί ταχύτερα και οι αποδόσεις αυξηθούν περισσότερο απ’ όσο αναμένεται γενικότερα, αυτά τα καλά νέα μπορεί να είναι κακά νέα για τις αγορές.

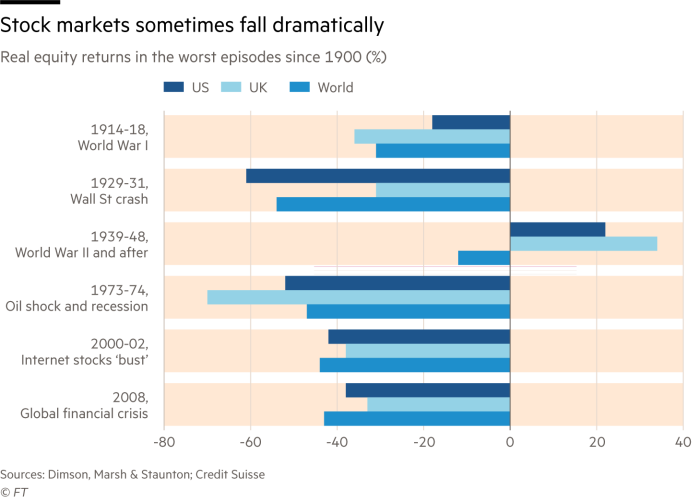

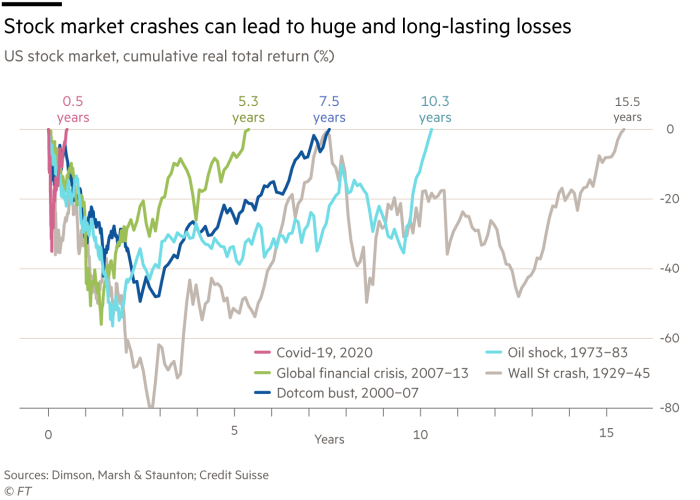

Ωστόσο, ακόμα και αν μια διόρθωση της αγοράς βλάψει τους επενδυτές, θα είχε τόση σημασία για την οικονομία συνολικά; Ο μακαρίτης Paul Samuelson είχε πει πως «το χρηματιστήριο μετοχών έχει προβλέψει τις εννέα από τις τελευταίες πέντε υφέσεις». Οι διορθώσεις της αγοράς υποδηλώνουν ακόμα λιγότερο τις οικονομικές υφέσεις. Ένα κραχ στο χρηματιστήριο θα κατέστρεφε την οικονομία μόνο εάν το επέτρεπαν οι υπεύθυνοι χάραξης πολιτικής –όπως συνέβη με το κραχ του 1929. Τα αποτελέσματα τότε ήταν τόσο σοβαρά, μόνο επειδή η αντίδραση των υπεύθυνων χάραξης πολιτικής ήταν τόσο ανόητη.

Υπάρχουν δυο τρόποι με τους οποίους μια μεγάλη διόρθωση στο χρηματιστήριο, όπως αυτή που αναμένει ο Grantham, μπορεί να συνδεθούν με μια σημαντική οικονομική κρίση.

Ο πρώτος είναι αν η διόρθωση αυτή αποτελέσει τόσο μεγάλο σοκ που θα προκαλέσει από μόνο του οικονομική κατάρρευση. Αυτό είναι πολύ απίθανο: οι επιπτώσεις που έχει η χρηματιστηριακή πτώση στις δαπάνες είναι πραγματικές, αλλά μέτριες.

Ο δεύτερος θα ήταν αν το κραχ αποτελούσε μέρος μια πληθωριστικής ανόδου όπως αυτή που βιώσαμε τη δεκαετία του 1970, ή μιας χρηματοπιστωτικής κρίσης που θα προκαλούνταν από κύματα χρεοκοπιών και από την κατάρρευση χρηματοπιστωτικών ιδρυμάτων, όπως συνέβη την δεκαετία του 1930 και απείλησε να επαναληφθεί το 2008. Κανένα δεν μπορεί να αποκλειστεί τελείως.

Η οικονομική ανάκαμψη από την Covid-19 μπορεί να αποδειχθεί πολύ ισχυρότερη και οι συνέπειες για τον πληθωρισμό τιμών και μισθών πιο ισχυρές απ’ ότι αναμένει η επικρατούσα άποψη. Αυτός είναι μεγαλύτερος κίνδυνος τώρα απ’ ότι ήταν στον απόηχο της χρηματοπιστωτικής κρίσης του 2008. Ωστόσο, παραμένει ένας μέτριος κίνδυνος.

Τα stress tests των κεντρικών τραπεζών και του ΔΝΤ σε βασικά χρηματοπιστωτικά ιδρύματα δείχνουν πως είναι εύρωστα. Αλλά υπάρχουν άλλα πιθανά κανάλια για να προκληθεί χρηματοπιστωτική αναστάτωση. Το ένα είναι τα υψηλά επίπεδα χρέους του μη χρηματοπιστωτικού εταιρικού τομέα χωρών υψηλού εισοδήματος. Ένα άλλο είναι η έκθεση των δανειoληπτών εκτός ΗΠΑ σε σοκ στη χρηματοδότηση σε δολάριο. Ο συνδυασμός μιας τεράστιας δημοσιονομικής χαλάρωσης στις ΗΠΑ με μια εντονότερη του αναμενόμενου νομισματική σύσφιξη μπορεί να αποσταθεροποιήσει τις αναδυόμενες οικονομίες. Αυτό έχει ξαναγίνει, ιδιαίτερα στην κρίση χρέους της δεκαετίας του 1980.

Εν ολίγοις, μια διόρθωση στα χρηματιστήρια αγορών είναι πιθανή καθώς θα τίθεται υπό έλεγχο η Covid-19, οι οικονομίες θα ομαλοποιούνται και τα επιτόκια θα αυξάνονται. Αλλά από μόνο του αυτό δεν είναι κάτι που θα πρέπει να μας ανησυχεί πολύ, ιδιαίτερα καθώς οι επιπτώσεις μιας ισχυρότερης του αναμενόμενου οικονομίας έναντι των υψηλότερων του αναμενόμενου επιτοκίων, λογικά θα λειτουργήσουν αντισταθμιστικά.

Πολύ σοβαρότερη θα είναι μια κρίση χρέους που θα έβλαπτε βασικά χρηματοοικονομικά ιδρύματα, θα «πάγωνε» τις αγορές και θα δημιουργούσε μαζικές χρεοκοπίες. Ευτυχώς αυτό φαίνεται ελεγχόμενο, δεδομένων των εργαλείων που διαθέτουν οι υπεύθυνοι χάραξης πολιτικής. Και πάλι όμως, ένας απρόσμενα υψηλός πληθωρισμός και απρόσμενα υψηλά επιτόκια θα μπορούσαν να αποσταθεροποιήσουν σημαντικά την παγκόσμια οικονομία για κάποιο διάστημα.

Πιο μακροπρόθεσμα, η παγκόσμια οικονομία θα ήταν λιγότερο εύθραυστη αν οι δαπάνες εξαρτώταν λιγότερο από επιθετικές νομισματικές πολιτικές και τεράστια συσσώρευση ιδιωτικού χρέους. Υπάρχουν τρεις προφανείς τρόποι για να επιτευχθεί μια τέτοια μείωση της ευθραυστότητας: τα βελτιωμένα κίνητρα για ιδιωτικές επενδύσεις, τα υψηλά και διατηρήσιμα επίπεδα παραγωγικών δημόσιων επενδύσεων και η μεγαλύτερη αναδιανομή εισοδήματος από τους αποταμιευτές υψηλού εισοδήματος προς αυτούς που δαπανούν και είναι χαμηλότερου εισοδήματος.

Αυτό που θα πρέπει να θέλουμε είναι μια παγκόσμια οικονομία στην οποία ο Grantham μπορεί να έχει δίκιο αναφορικά με τις προοπτικές μιας κατάρρευσης του χρηματιστηρίου, αλλά να μην έχει ιδιαίτερη σημασία. Θα πρέπει επίσης να θέλουμε μια παγκόσμια οικονομία όπου τα ονομαστικά και τα πραγματικά επιτόκια μπορούν να αυξηθούν έντονα, καθώς οι οικονομίες δυναμώνουν και ο πληθωρισμός αυξάνεται, ωστόσο όλα αυτά θα έχουν καλό αποτέλεσμα.

Αυτός μπορεί να είναι ο κόσμος στον οποίον ζούμε. Τα επόμενα χρόνια θα μας το δείξουν.

© The Financial Times Limited 2021. All rights reserved.

FT and Financial Times are trademarks of the Financial Times Ltd.

Not to be redistributed, copied or modified in any way.

Euro2day.gr is solely responsible for providing this translation and the Financial Times Limited does not accept any liability for the accuracy or quality of the translation

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία

Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία