Πόσο σοβαρή απειλή μπορεί να γίνουν για την κινεζική οικονομία οι δυσκολίες της Evergrande, της πιο χρεωμένης εταιρείας ακινήτων του κόσμου, και τώρα και της Fantasia; Η απάντηση δεν είναι πως η Κίνα θα βιώσει μια καταστροφική χρηματοπιστωτική κρίση. Είναι μάλλον ότι η εξάρτηση της οικονομίας ως προς τη ζήτηση από τις επενδύσεις στο real estate θα πρέπει να τελειώσει. Αυτό θα επιφέρει μια τεράστια προσαρμογή και θα δημιουργήσει μεγάλο πονοκέφαλο στις αρχές: τι μπορεί να αντικαταστήσει τις επενδύσεις ακινήτων στη δημιουργία ζήτησης;

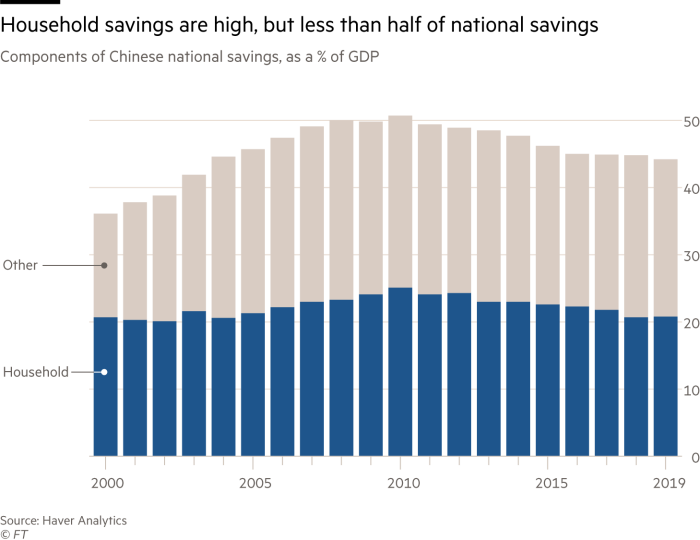

Από μακροοικονομικής απόψεως, το σημαντικότερο δεδομένο αναφορικά με την κινεζική οικονομία είναι οι εξαιρετικές της αποταμιεύσεις. Το 2010, οι μικτές εθνικές αποταμιεύσεις άγγιξαν το 50% του ΑΕΠ. Έκτοτε έχουν μειωθεί λίγο. Αλλά και πάλι ήταν 44% του ΑΕΠ το 2019. Αν και οι αποταμιεύσεις των νοικοκυριών είναι εξαιρετικά υψηλές, κατά μέσο όρο 38% του διαθέσιμου εισοδήματος μεταξύ του 2010 και του 2019, αντιπροσωπεύουν κάτι λιγότερο από το ήμισυ όλων αυτών των αποταμιεύσεων. Οι υπόλοιπες απαρτίζονται κυρίως από εταιρικά κέρδη που έχουν παρακρατηθεί.

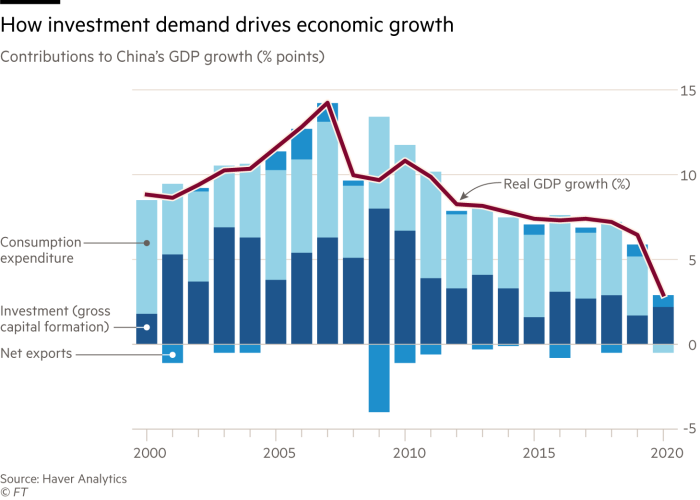

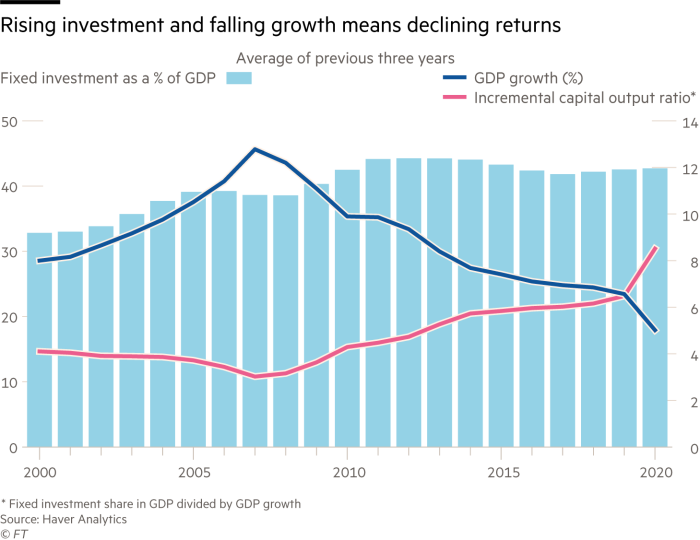

Οι επενδύσεις συν οι καθαρές εξαγωγές πρέπει να συνάδουν με τις αποταμιεύσεις όταν η οικονομία λειτουργεί κοντά στη δυνητική παραγωγή, προκειμένου να μη διολισθήσει σε ύφεση. Από την παγκόσμια χρηματοπιστωτική κρίση, οι καθαρές εξαγωγές αποτελούσαν μικρό μερίδιο του ΑΕΠ και ο κόσμος δεν θα το αποδεχόταν άλλο αυτό. Οι συνολικές σταθερές επενδύσεις, αναλόγως, διαμορφώθηκαν στο 43% του ΑΕΠ κατά μέσο όρο από το 2010 έως το 2019. Περιέργως, αυτό ήταν 5 ποσοστιαίες μονάδες υψηλότερα απ’ ό,τι μεταξύ του 2000 και του 2010. Εν τω μεταξύ, η ανάπτυξη μειώθηκε σημαντικά. Αυτός ο συνδυασμός υψηλότερων επενδύσεων με χαμηλότερη ανάπτυξη δείχνει μια μεγάλη πτώση στις αποδόσεις των επενδύσεων (που φαίνεται άμεσα στην ανοδική πορεία του «αυξητικού λόγου κεφαλαίου-παραγωγής» - ICOR).

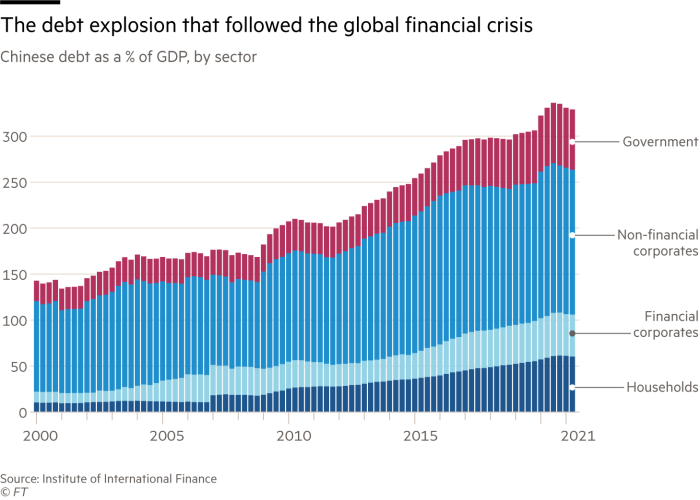

Εντούτοις υπάρχουν ακόμα μεγαλύτερα προβλήματα απ’ όσα υποδηλώνουν τα παραπάνω στοιχεία. Ένα πρόβλημα είναι πως οι υψηλές επενδύσεις σχετίζονται με τεράστιες αυξήσεις στο χρέος, ιδιαίτερα των νοικοκυριών και του μη χρηματοπιστωτικού εταιρικού κλάδου: στα πρώτα, έκανε άλμα από το 26% στο 61% του ΑΕΠ μεταξύ των πρώτων τριμήνων του 2010 και του 2021 και στα δεύτερα, από το 118% στο 159%. Ένα άλλο είναι πως σημαντικό κομμάτι των επενδύσεων αυτών πήγε χαμένο. Ο ίδιος ο Xi Jinping έχει μιλήσει για την ανάγκη στροφής «στην επιδίωξη γνήσιας αντί για ‘φουσκωμένης’ ανάπτυξης του ΑΕΠ». Αυτό πρέπει να είναι ένα μεγάλο μέρος αυτού που εννοούσε.

Αυτός ο συνδυασμός υψηλών και μη παραγωγικών επενδύσεων με εκτόξευση του χρέους συνδέεται στενά με το μέγεθος και την ταχεία ανάπτυξη του κλάδου των ακινήτων. Εργασία των Kenneth Rogoff και Yuanchen Yang του 2020 υποστηρίζει πως ο κλάδος ακινήτων της Κίνας συνεισέφερε το 29% του ΑΕΠ το 2016. Μεταξύ των οικονομιών υψηλού εισοδήματος, αντίστοιχο επίπεδο εμφάνιζε μόνο η Ισπανία προ του 2009. Επιπλέον, σχεδόν το 80% αυτής της επίπτωσης ήρθε από επενδύσεις, ενώ περίπου το ένα τρίτο των εξαιρετικά υψηλών επενδύσεων της Κίνας ήταν σε ακίνητα.

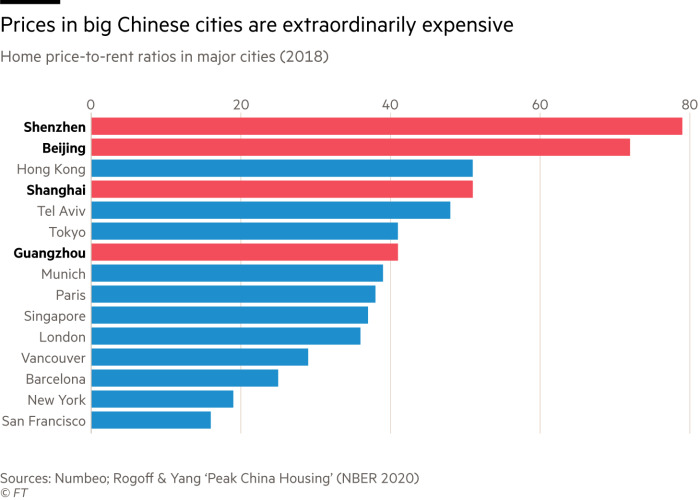

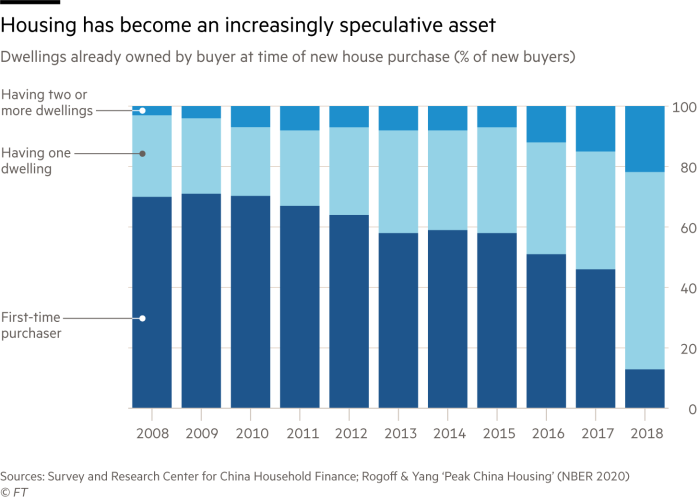

Υπάρχουν αρκετοί ισχυροί δείκτες που δείχνουν πως αυτή η επένδυση καθοδηγείται από μη βιώσιμες τιμές και ακριβή μόχλευση και πως επίσης δημιουργεί τεράστια πλεονάζουσα παραγωγική δυνατότητα: ο λόγος της τιμής προς τα εισοδήματα στο Πεκίνο, στη Σαγκάη και στη Σενζέν είναι πολύ υψηλότερος απ’ ό,τι σε άλλες μεγάλες πόλεις ανά τον κόσμο· η ακίνητη περιουσία αντιστοιχούσε στο 78% όλων των κινεζικών περιουσιακών στοιχείων το 2017, έναντι του 35% που ήταν αντίστοιχα στις ΗΠΑ· το επίπεδο του χρέους των νοικοκυριών είναι συγκρίσιμο με αυτό στις χώρες υψηλού εισοδήματος· τα κενά ακίνητα και άλλα στοιχεία που δείχνουν το πλεόνασμα των ακινήτων βρίσκονται σε υψηλό επίπεδο· και τα ποσοστά ιδιοκτησίας σπιτιών είχε φτάσει το 93% το 2017. Επιπλέον, ο σχηματισμός οικογενειών επιβραδύνεται, ο πληθυσμός της Κίνας γηράσκει και το 60% αυτού έχει ήδη αστικοποιηθεί. Όλα αυτά στέλνουν σήμα πως η «έκρηξη» στον τομέα των ακινήτων πρέπει να τελειώσει.

Αφού η κυβέρνηση ελέγχει το κινεζικό χρηματοπιστωτικό σύστημα, μπορεί να αποτρέψει μια χρηματοπιστωτική κρίση. Μια μεγάλη πτώση στις τιμές των κατοικιών και μια μεγάλη αρνητική επίπτωση στην ακίνητη περιουσία και στις δαπάνες είναι πιθανό να υπάρξουν, αλλά πρέπει να αποφευχθούν. Η πιθανότερη απειλή είναι πως οι επενδύσεις στα ακίνητα θα καταρρεύσουν. Αυτό θα είχε μεγάλη αρνητική επίπτωση στα οικονομικά των τοπικών κυβερνήσεων. Αλλά, πάνω απ’ όλα, θα άφηνε μια τεράστια τρύπα στη ζήτηση. Οι Rogoff και Yang υποστηρίζουν πως «μια πτώση 20% στη δραστηριότητα real estate θα μπορούσε να οδηγήσει σε μια πτώση 5-10% του ΑΕΠ, ακόμα και χωρίς να ενταθεί αυτό από μια τραπεζική κρίση ή να συνυπολογιστεί η σημασία του real estate ως εγγύησης». Θα μπορούσε να είναι και χειρότερα.

Μεταξύ του 2012 και του 2019, οι επενδύσεις συνεισέφεραν 40% στην ανάπτυξη της ζήτησης στην Κίνα. Αν οι επενδύσεις στα ακίνητα μειώνονταν απότομα, αυτό θα άφηνε ένα τεράστιο έλλειμμα. Ωστόσο, η ανοχή αυτής της επώδυνης προσαρμογής τελικά θα ήταν επιθυμητή. Θα βελτίωνε την πρόνοια του πληθυσμού -άλλωστε το χτίσιμο αχρείαστων ακινήτων είναι σπατάλη πόρων. Η επιβράδυνση του πρόσφατου ρυθμού επενδύσεων στα ακίνητα θα ήταν επίσης μια φυσική συνέπεια των «τριών κόκκινων γραμμών» για τους developers ακινήτων που επέβαλε πέρυσι το κράτος: των σκληρών ορίων στον λόγο του χρέους προς τα περιουσιακά στοιχεία μιας εταιρείας, στον λόγο του χρέους προς τις μετοχές και στον λόγο των μετρητών προς το βραχυπρόθεσμο χρέος.

Η βασική πολιτική τώρα θα πρέπει να είναι η στροφή των δαπανών προς την κατανάλωση και απομάκρυνσή τους από τις πιο σπάταλες επενδύσεις. Αυτό θα απαιτούσε αναδιανομή εισοδήματος προς τα νοικοκυριά, ιδιαίτερα τα φτωχότερα νοικοκυριά, καθώς και αύξηση της δημόσιας κατανάλωσης. Μια τέτοια στροφή θα ταίριαζε επίσης στην πρόσφατη επίθεση στα προνόμια του μεγάλου πλούτου. Θα απαιτούσε επίσης μεγάλες μεταρρυθμίσεις, κυρίως στη φορολογία και τη δομή των δημόσιων δαπανών. Επιπλέον, οι επενδύσεις θα πρέπει να απομακρυνθούν από τα ακίνητα και να στραφούν προς την απομάκρυνση από τις υψηλές εκπομπές διοξειδίου του άνθρακα. Και αυτό θα απαιτούσε μεγάλες αλλαγές πολιτικής.

Οι κρίσεις είναι και ευκαιρίες. Η κινεζική κυβέρνηση γνωρίζει πολύ καλά πως η μεγάλη επενδυτική «έκρηξη» στα ακίνητα έχει περάσει κατά πολύ τα λογικά όρια. Η οικονομία χρειάζεται διαφορετικούς «οδηγούς» για τη ζήτηση. Αφού η χώρα παραμένει σχετικά φτωχή, μια παρατεταμένη οικονομική επιβράδυνση, όπως της Ιαπωνίας, δεν είναι απαραίτητη, ιδιαίτερα αν αναλογιστεί κανείς το περιθώριο για βελτιωμένη ποιότητα ανάπτυξης. Αλλά το μοντέλο που βασίζεται στις σπάταλες επενδύσεις έχει φτάσει στο τέλος του.

Πρέπει να αντικατασταθεί.

© The Financial Times Limited 2021. All rights reserved.

FT and Financial Times are trademarks of the Financial Times Ltd.

Not to be redistributed, copied or modified in any way.

Euro2day.gr is solely responsible for providing this translation and the Financial Times Limited does not accept any liability for the accuracy or quality of the translation

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα

Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα