Η φρενήρης ανάπτυξη στις ιδιωτικές αγορές είναι μια από τις κυρίαρχες τάσεις στην παγκόσμια βιομηχανία διαχείρισης χρήματος. Θα φέρει, όμως, μεγάλη απογοήτευση σε πολλούς επενδυτές και μπορεί τελικά να προκαλέσει ευρύτερα, μακροπρόθεσμα οικονομικά προβλήματα.

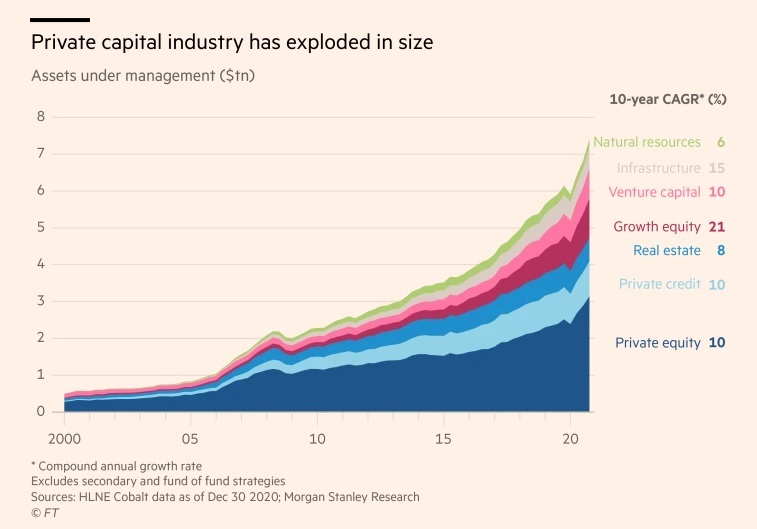

Το πάρτι σε αυτήν τη σκοτεινή γωνία του χρηματοοικονομικού συστήματος – η οποία περιλαμβάνει μη εισηγμένα και μη διαπραγματεύσιμα στοιχεία ενεργητικού όπως τα venture capital, το real estate, τα ιδιωτικά επενδυτικά κεφάλαια (private equity), οι υποδομές και ο απευθείας δανεισμός – έχει φουντώσει για τα καλά.

Όπως δήλωσε περιχαρής ο Μαρκ Ρόουαν της Apollo στην ημέρα επενδυτών της εταιρείας την περασμένη εβδομάδα: «Είναι μια φανταστική εποχή για την επιχείρησή μας». Προς επίρρωση του ισχυρισμού αυτού, η Blackstone φέρεται να αναζητά την άντληση ως και $30 δισ. για το νέο μεγάλο fund εξαγορών της.

Υπάρχει κάτι που μπορεί να ηρεμήσει τα πράγματα; Από ό,τι φαίνεται όχι. Σε πρόσφατη έκθεση που εξετάζει για πόσο διάστημα μπορεί να διαρκέσει η «χρυσή εποχή των ιδιωτικών αγορών», αναλυτές της Morgan Stanley υποστήριξαν ότι οι ανησυχίες πως οι λιγότερο διευκολυντικές νομισματικές πολιτικές μπορεί να κάμψουν το πάρτι των ιδιωτικών κεφαλαίων την επόμενη χρονιά είναι «υπερβολικές». Προβλέπουν ότι η βιομηχανία των $8 δισ. θα καταγράψει διψήφιο ρυθμό ανάπτυξης τουλάχιστον τα επόμενα πέντε χρόνια.

Είναι δύσκολο να διαφωνήσει κανείς. Ακόμα και αν οι μεγάλες κεντρικές τράπεζες αρχίσουν να επιβραδύνουν τις αγορές ομολόγων και κάποιες σκέφτονται ήδη την αύξηση των επιτοκίων το 2022, είναι δύσκολο να δει κανείς πως αυτό μπορεί να κάνει κάτι άλλο παρά να κάμψει προσωρινά τη δυναμική των ιδιωτικών κεφαλαίων.

Σε έναν κόσμο με υψηλές αποτιμήσεις μετοχών και τις αποδόσεις των ομολόγων κολλημένες κοντά στο μηδέν για το ορατό μέλλον, οι ιδιωτικές αγορές προσφέρουν στους αγοραστές τουλάχιστον την ελπίδα ότι μπορεί να είναι σε θέση να επιτύχουν τις αποδόσεις που επιδιώκουν. Δυστυχώς, οι επιθυμίες αυτές πιθανότατα θα διαψευστούν.

Οι στρατηγικές των ιδιωτικών κεφαλαίων έχουν τις δύο τελευταίες δεκαετίες αποφέρει υψηλότερες αποδόσεις έναντι των χρηματιστηριακών αγορών, αλλά ένα μέρος αυτής της υπεραπόδοσης οφείλεται εν μέρει στην ενσωματωμένη μόχλευση. Δεν μπορούν να αποκλίνουν για πάντα από τις αποδόσεις των χρηματιστηριακών αγορών.

Επίσης, οι μέσες αποδόσεις των ιδιωτικών κεφαλαίων επηρεάζονται περισσότερο από τις επιδόσεις των κορυφαίων funds σε σχέση με παραδοσιακά επενδυτικά οχήματα. Στη χρηματοοιικονομική αργκό, η «διασπορά» είναι μεγαλύτερη. Αυτό κάνει τη μέση απόδοση να φαίνεται ελκυστική σε πολλά απελπισμένα συνταξιοδοτικά προγράμματα, τα οποία μπορεί στο τέλος να καταλήξουν να πληρώνουν τεράστιες προμήθειες για κάτι που στην πράξη δεν είναι τόσο σπουδαίο.

Είναι αλήθεια ότι μελέτες έχουν δείξει ότι η «ανθεκτικότητα» των αποδόσεων είναι μεγαλύτερη στα ιδιωτικά κεφάλαια. Με άλλα λόγια, τα κορυφαία funds παραμένουν κορυφαία πιο συχνά από ότι σε άλλα μέρη του επενδυτικού σύμπαντος. Αλλά οι επενδυτές δεν μπορούν απλώς να επιλέξουν τα fund στο κορυφαίο 25% και να αναμένουν ότι θα συνεχίσουν να τα πηγαίνουν καλά.

Πρώτον, οι εταιρείες ιδιωτικών επενδυτικών κεφαλαίων τείνουν να είναι επιφυλακτικές στο να περιορίσουν το μέγεθος των funds τους, κάτι που σημαίνει ότι δεν μπορούν να απορροφήσουν όλα τα κεφάλαια για τα οποία μιλάνε τώρα με ενθουσιασμό. Αυτό αναγκάζει πιθανότατα επενδυτές να κατανείμουν περισσότερα χρήματα σε πιο μέτριους παίκτες με περισσότερο ρίσκο και λιγότερη αποδεδειγμένη επιτυχία.

Δεύτερον, μελέτη την οποία δημοσίευσε το Εθνικό Γραφείο Οικονομικών Ερευνών πέρυσι βρήκε ότι η φαινομενική ανθεκτικότητα των επιδόσεων των ιδιωτικών κεφαλαίων δεν είναι τόσο προφανής όσο πιστεύεται συνήθως (ωστόσο, τα στοιχεία ότι οι ελίτ εταιρείες ιδιωτικών επενδυτικών κεφαλαίων καταγράφουν υψηλότερες αποδόσεις παραμένουν ισχυρά).

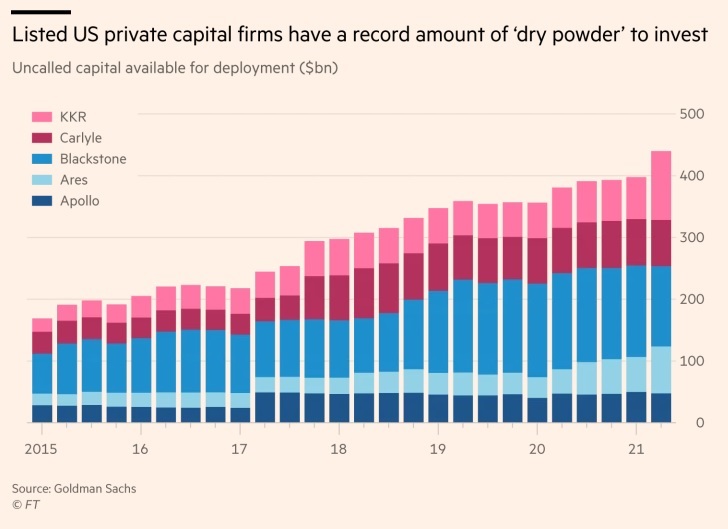

Τρίτον, υπάρχουν τόσα πολλά χρήματα στις ιδιωτικές αγορές που φαίνεται εξαιρετικά πιθανό οι αποδόσεις να υποχωρήσουν τα επόμενα χρόνια, ακόμα και για τα «αστέρια» της βιομηχανίας».

To αποτέλεσμα είναι ότι πολλοί επενδυτές που προσεύχονται ότι οι τοποθετήσεις μαμούθ στα ιδιωτικά κεφάλαια θα σώσουν τις αποδόσεις τους την ερχόμενη δεκαετία είναι πιθανό να απογοητευτούν και να μετανιώσουν την απόφασή τους.

Αλλά αυτό δεν είναι το μόνο ανησυχητικό ζήτημα που ανακύπτει από την εκρηκτική ανάπτυξη. Η επίτροπος της SEC, Άλισον Χέρεν Λι, έθιξε ένα άλλο, ευρύτερο πρόβλημα σε μια ενδιαφέρουσα ομιλία νωρίτερα αυτόν τον μήνα. Επισήμανε ότι η ανάπτυξη των ιδιωτικών κεφαλαίων σήμαινε ότι μεγάλα τμήματα της αμερικανικής οικονομίας «βυθίζονται στο σκοτάδι» και γίνονται ολοένα πιο αδιόρατα όχι μόνο στους επενδυτές, αλλά και στις ρυθμιστικές αρχές και τους φορείς άσκησης πολιτικής. Αυτό είναι ανησυχητικό, καθώς η αδιαφάνεια μπορεί να οδηγήσει σε εσφαλμένη κατανομή κεφαλαίων, εκτεταμένη διαφθορά και δημιουργία εστιών συστημικού ρίσκου.

Αυτό είναι που συνέβη τη δεκαετία του 1920. Στο τέλος οδήγησε στον Νόμο περί Χρεογράφων του 1933 και του 1934, ο οποίος κατοχύρωνε το καθήκον δημοσίευσης τακτικών εκθέσεων για τις εταιρείες που ήθελαν να χρηματοδοτηθούν από το κοινό. Η Χέρεν Λι επιχειρηματολόγησε πειστικά ότι είναι ώρα η SEC να δράσει και πάλι αποφασιστικά, και να συμβάλλει στον περιορισμό της αδιαφάνειας.

Άλλωστε, όπως επισήμανε: «Αυτό που συμβαίνει στις αγορές κεφαλαίων, δεν μένει στις αγορές κεφαλαίων, μπορούν να εμφανιστούν ρωγμές στη Wall Street και να εξαπλωθούν σε ολόκληρη τη χώρα αναστατώνοντας τις ζωές όλων των Αμερικανών».

© The Financial Times Limited 2021. All rights reserved.

FT and Financial Times are trademarks of the Financial Times Ltd.

Not to be redistributed, copied or modified in any way.

Euro2day.gr is solely responsible for providing this translation and the Financial Times Limited does not accept any liability for the accuracy or quality of the translation

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα

Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα