Ενημερωθείτε για τον νέο κύκλο σεμιναρίων που οργανώνει το euro2day.gr, με τίτλο «Επενδύσεις και trading στα κρυπτονομίσματα».

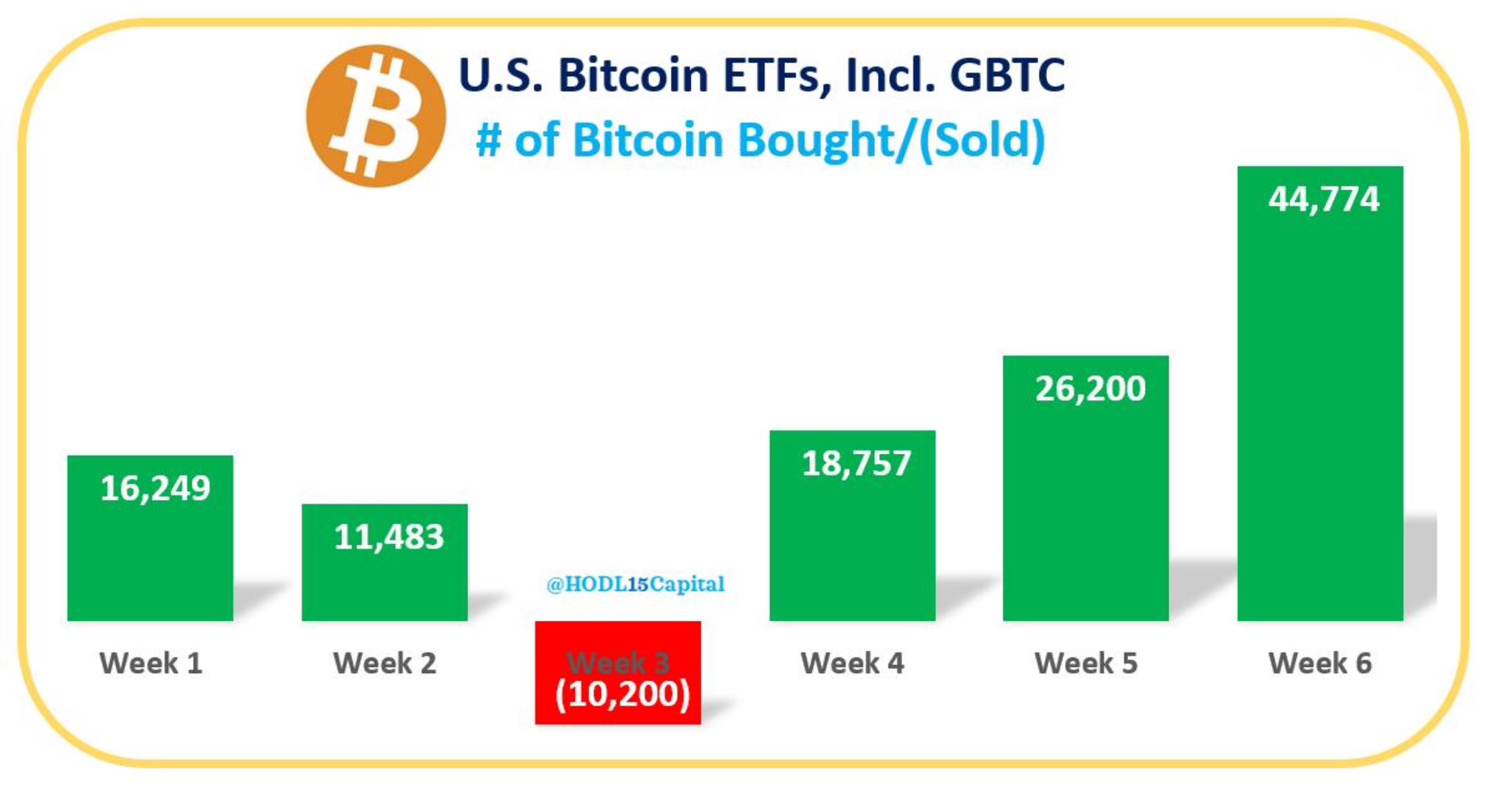

Δεν υπάρχει αμφιβολία πως μια από τις πιο κρίσιμες μεταβλητές από την οποία εξαρτάται η ζήτηση για Bitcoin είναι το ενδιαφέρον για τα ETFs. Εκεί τα πράγματα δείχνουν ευνοϊκά. Όπως φανερώνει το παρακάτω διάγραμμα, την εβδομάδα που πέρασε σημειώθηκαν οι περισσότερες καθαρές εισροές, με την τάση να είναι αναμφισβήτητα θετική.

Ωστόσο αν εστιάσουμε το βλέμμα μας στη μεγάλη εικόνα, η κορυφαία σε σημασία μεταβλητή από την οποία εξαρτάται η ζήτηση για Bitcoin είναι η παγκόσμια προσφορά χρήματος. Κυρίως βέβαια σε δολάρια. Και εκεί οι συνθήκες παρουσιάζονται ευνοϊκές.

Τα επιτόκια τους επόμενους μήνες θα μειωθούν, επειδή ο λόγος που ανέβηκαν τείνει να εκλείψει. Τα οικονομικά στατιστικά στοιχεία της αμερικανικής οικονομίας δείχνουν υγιή. Ο δείκτης τιμών καταναλωτή πέφτει με ταχύ ρυθμό. Επίσης, το ΑΕΠ ενισχύεται σε ικανοποιητικό βαθμό και η αγορά εργασίας δείχνει να μην έχει προβλήματα.

Ο Powell, επικεφαλής της Fed, ισχυρίζεται πως υπάρχει πρόοδος, αλλά ακόμα είναι επιφυλακτικός. Ισχυρίζεται πως «έχουμε φτάσει στο σημείο όπου θα αρχίσουμε να αναρωτιόμαστε πότε θα μειωθούν, προσεκτικά, τα επιτόκια». Δεν υπάρχει λόγος να βιαστούν, από τη στιγμή που η οικονομία δείχνει δυνατή.

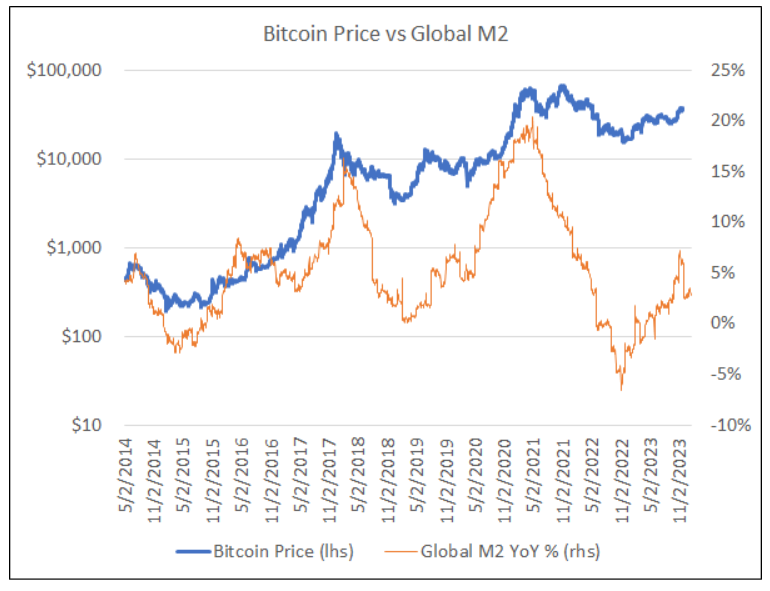

Ωστόσο οι επενδυτές έχουν λάβει το μήνυμα. Για αυτό οι μετοχές βρίσκονται σε νέα ιστορικά υψηλά. Έχουν προεξοφλήσει το γεγονός, αν και το Bitcoin είναι καλύτερος δείκτης ρευστότητας. Στο παρακάτω διάγραμμα απεικονίζεται η ποσοστιαία μεταβολή του παγκόσμιου δείκτη Μ2 δίπλα με την ποσοστιαία μεταβολή της τιμής του Bitcoin. Η ομοιότητα από το 2017 και μετά είναι εμφανής.

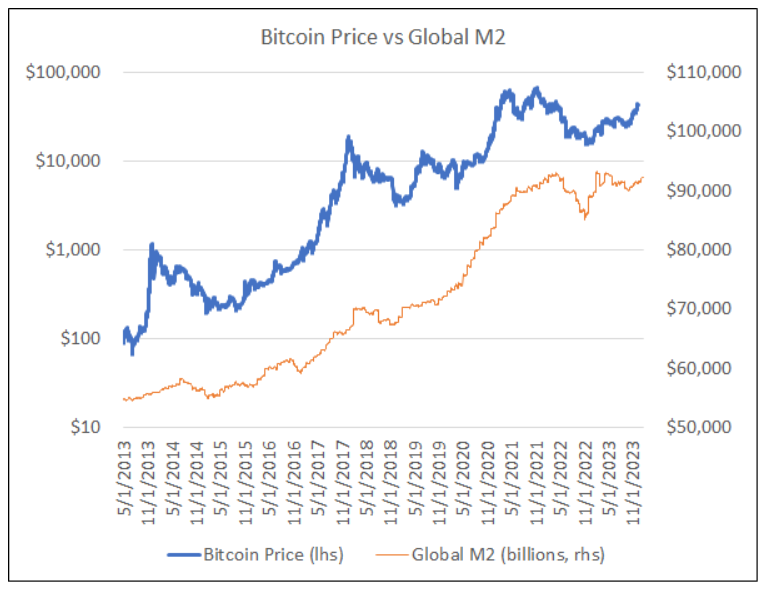

Και για όποιον διατηρεί ακόμα αμφιβολίες, το επόμενο διάγραμμα αρκεί για να τις εξαλείψει. Δείχνει την πορεία της τιμής του Bitcoin (μπλε) και την πορεία των δισεκατομμυρίων δολαρίων που βρίσκονται στο σύστημα, σε απόλυτα νούμερα.

Ουσιαστικά, συγκρίνουμε τη συναλλαγματική ισοτιμία μεταξύ δύο διαφορετικών νομισμάτων. Το δολάριο είναι πολύ μεγαλύτερο σε όγκο και αξία. Η διαφορά τους όμως δεν είναι μόνο ποσοτική αλλά και ποιοτική. Το αμερικανικό νόμισμα, όπως όλα τα υπόλοιπα παραστατικά νομίσματα, περνάει από περιόδους διόγκωσης και συρρίκνωσης της ποσότητας.

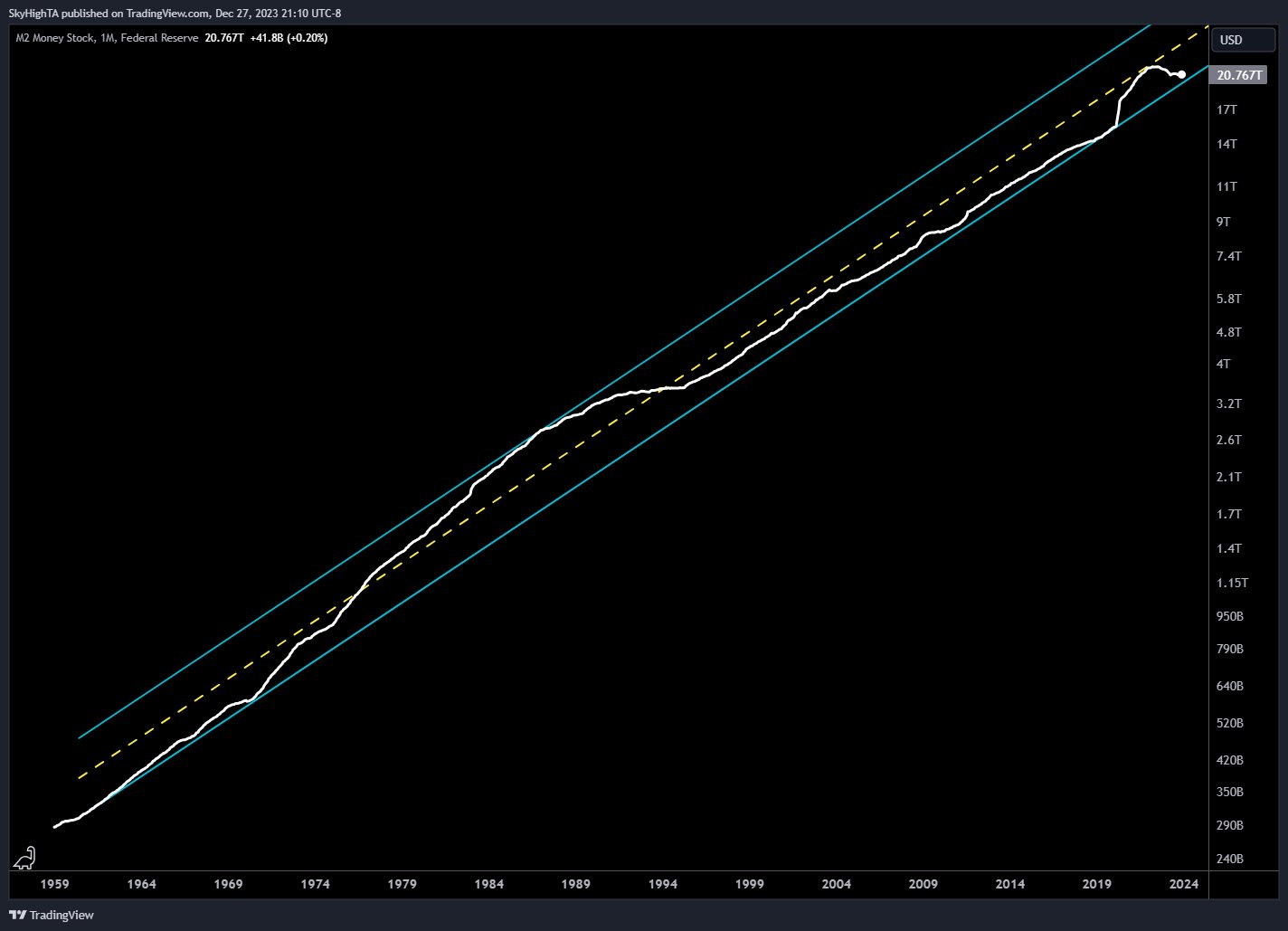

Κατά κύριο λόγο, όμως, η νομισματική πολιτική είναι «χαλαρή». Αυξάνεται διαρκώς η ποσότητα των δολαρίων, με πιο σύντομες περιόδους κυκλικής σκλήρυνσης. Για αυτό έχει και την πορεία που βλέπουμε στο παρακάτω διάγραμμα.

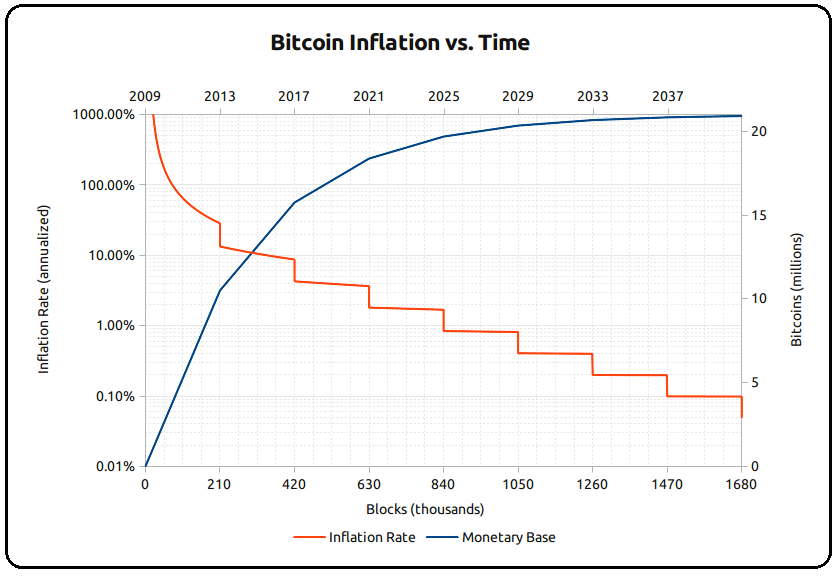

Αντίθετα, το Bitcoin γίνεται πιο «σκληρό» με την πάροδο του χρόνου, ανεξαρτήτως οικονομικών ή άλλων εξωτερικών συνθηκών, χάρη στη συνεχιζόμενη μείωση του ρυθμού προσφοράς εξαιτίας του halving και του πεπερασμένου ορίου νομισμάτων που πρόκειται ποτέ να υπάρξουν (21 εκατομμύρια).

Συνεπώς, είναι λογικό να αναμένουμε σε βάθος χρόνου να αποκτά μεγαλύτερη αξία το πιο σπάνιο από τα δύο νομίσματα. Αν τυχόν δεν συμβεί, εάν δηλαδή σε περιόδους παρατεταμένα αυξανόμενης παγκόσμιας ρευστότητας η τιμή του Bitcoin παραμείνει στάσιμη (πόσο μάλλον πτωτική) ή εάν το Βitcoin δεν καταφέρει να συνεχίσει να κάνει υψηλότερα υψηλά και υψηλότερα χαμηλά σε ένα πολυετές χρονικό πλαίσιο, τότε θα πρέπει να προβληματιστούμε σχετικά με το γιατί το δίκτυο Bitcoin αποτυγχάνει να καταλάβει μερίδιο αγοράς.

Το hedge fund του διάσημου διαχειριστή Stanley Druckenmiller δεν σημείωσε ποτέ πτώση σε 30 χρόνια λειτουργίας του. Μάλιστα είχε επιτύχει μέση ετήσια απόδοση 30%. Ποιο ήταν το μυστικό για την κατανόηση των αγορών, σύμφωνα με τον ίδιο;

«Τα κέρδη δεν κινούν τη συνολική αγορά. Η ρευστότητα είναι που κινεί τις αγορές. Αυτό που δίνει την κατεύθυνση είναι το Συμβούλιο της Ομοσπονδιακής Τράπεζας. Επικεντρωθείτε στις κεντρικές τράπεζες και στην κίνηση της ρευστότητας», συμβουλεύει.

Οι νέοι κίνδυνοι

Σε μία έρευνα που πραγματοποίησε η Bank of America μεταξύ διαχειριστών κεφαλαίων, αποκαλύπτεται πως ο μεγαλύτερος συστημικός κίνδυνος προέρχεται από τα εμπορικά ακίνητα. Το 40% των διαχειριστών φοβούνται την αμερικανική αγορά εμπορικών ακινήτων, ενώ το 22% την αντίστοιχη κατηγορία στην κινεζική αγορά. Οι υπόλοιποι εστιάζουν κυρίως στον κίνδυνο από τον πληθωρισμό και τις γεωπολιτικές εντάσεις.

Ο λόγος που εντάθηκαν οι ανησυχίες για την αγορά εμπορικών ακινήτων είναι το χρέος που έχει αυξηθεί κατά 40% τους τελευταίους μήνες. Το πρόβλημα μπορεί να μετατραπεί σε συστημικό, καθώς οι αξίες έχουν υποχωρήσει έως και 50%. Τυχόν μαζικές αθετήσεις χρέους θα παρασύρουν στις άβυσσο πολλές περιφερειακές τράπεζες που έχουν σημαντική έκθεση σε εμπορικά ακίνητα. Έκθεση σε ανησυχητικό βαθμό έχουν και πολλές ευρωπαϊκές τράπεζες σε εμπορικά ακίνητα.

Το πρόβλημα δηλαδή είναι παγκόσμιο. Και πώς αντιδρούν οι αρχές όποτε εμφανίζονται παρόμοια ζητήματα στο παρελθόν; Οι κεντρικές τράπεζες βάζουν μπροστά τον «εκτυπωτή», αυξάνοντας την ποσότητα χρήματος.

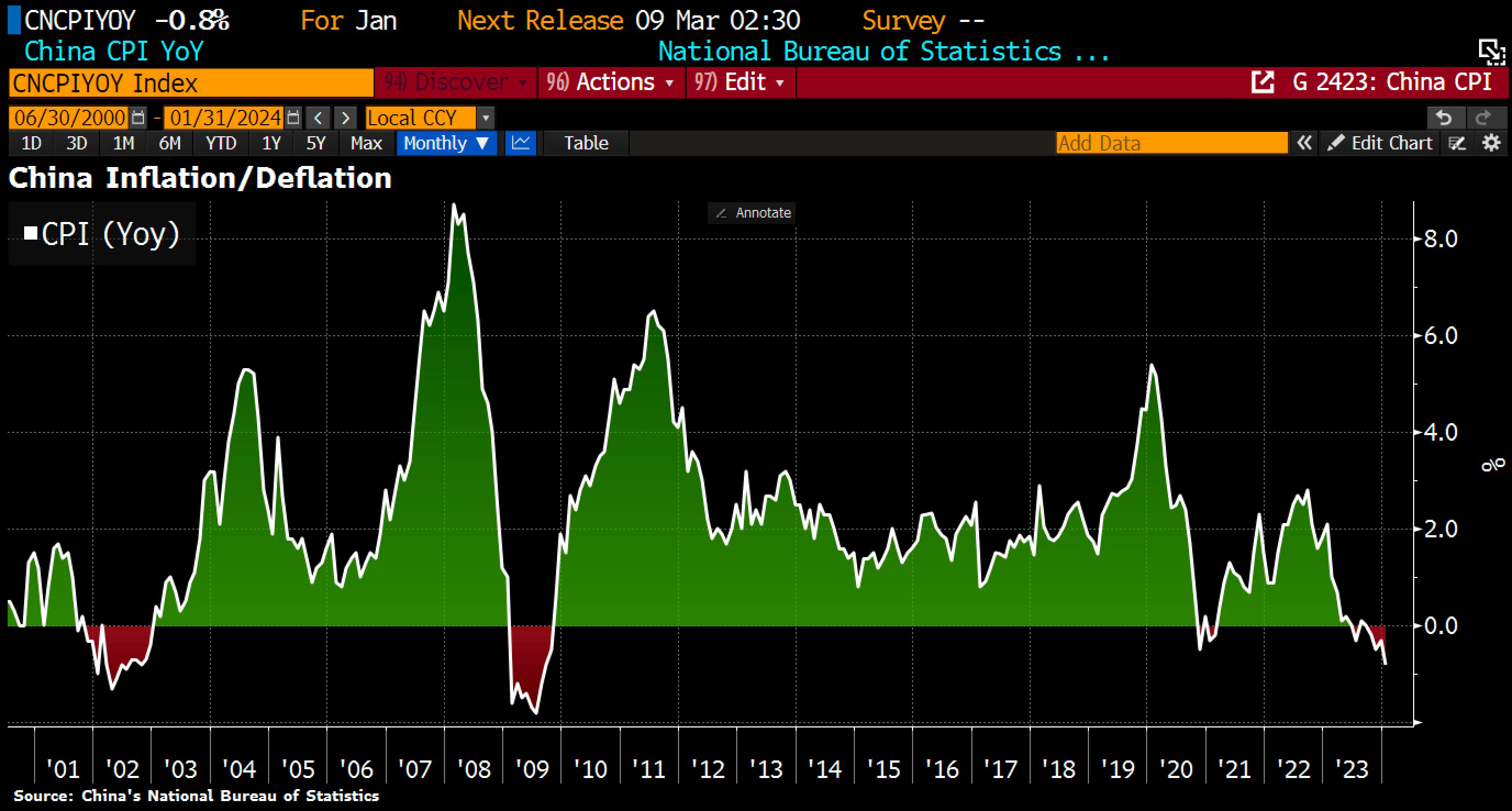

Εν τω μεταξύ, η Κίνα έχει διολισθήσει βαθύτερα σε αποπληθωριστικό περιβάλλον. Οι τιμές καταναλωτή μειώθηκαν κατά 0,8% σε ετήσια βάση τον περασμένο μήνα, με ταχύτερο ρυθμό από το ΑΕΠ.

Ποια είναι η απάντηση των κεντρικών τραπεζών -είτε δυτικές είτε ασιατικές- στον αποπληθωρισμό; Τύπωμα. Ατελείωτο τύπωμα, μέχρι ο δείκτης τιμών καταναλωτή να… συμμορφωθεί. Να αρχίσουν να ανεβαίνουν οι τιμές των προϊόντων και των υπηρεσιών. Πράγματι, οι εισηγήσεις των ειδικών στην Κίνα κλίνουν προς την υιοθέτηση μιας πιο χαλαρής νομισματικής πολιτικής, η οποία θα οδηγήσει σε αυξημένες τιμές των περιουσιακών στοιχείων.

Αν κάποιος έχει τη δυνατότητα να τυπώσει χρήματα για να βγει από μια κρίση, τότε θα το κάνει. Νομοτελειακά συμβαίνει παντού και πάντα, σε όλη τη διάρκεια της ανθρώπινης ιστορίας. Αυτό όμως έχει μια δυσάρεστη επίπτωση στους κατόχους του νομίσματος. Μειώνεται η αγοραστική δύναμη των νομισμάτων τους.

Με άλλα λόγια, πέφτουν θύματα ληστείας. Κλέβουν την αγοραστική τους δύναμη. Νόμιμα. Αυτό είναι το πρόβλημα, όταν το νόμισμα είναι στον έλεγχο κάποιας οντότητας. Είτε κράτους είτε κεντρικής τράπεζας. Ωστόσο κανείς δεν μπορεί να σας κλέψει εκτυπώνοντας περισσότερα Bitcoin. Όσο πιο πολλοί και πιο γρήγορα αντιληφθούν αυτή την πραγματικότητα, τόσο θα ανεβαίνει το ενδιαφέρον και η ζήτηση για Bitcoin.

Βιβλίο για τα κρυπτονομίσματα

Το βιβλίο «Το επενδυτικό εγχειρίδιο του Bitcoin» μπορείτε να το προμηθευτείτε από τα βιβλιοπωλεία ή το https://shop.media2day.gr/books/2/prodcategory

* Το άρθρο δεν αποτελεί προτροπή για αγορά ή πώληση των αναφερόμενων τίτλων. Παρέχεται για πληροφοριακούς σκοπούς και μόνο.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία

Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία