Τρεις από τους πέντε διεθνείς επενδυτικούς ομίλους που άντλησαν πέρυσι τα περισσότερα κεφάλαια για νέα funds στον τομέα των υποδομών, καθώς και άλλοι επτά ισχυροί παγκόσμιοι «παίκτες» περνούν στον τελικό του διαγωνισμού για το 30% της Διεθνής Αερολιμένας Αθηνών (ΔΑΑ), όπως θα ανακοινώσει εντός των ημερών το ΤΑΙΠΕΔ.

Και οι δέκα όμιλοι που εκδήλωσαν ενδιαφέρον στον σχετικό διαγωνισμό για το 30% της εταιρείας διαχείρισης του αεροδρομίου «Ελευθέριος Βενιζέλος» προκρίνονται, όπως φαίνεται, στο τελικό στάδιο και θα κληθούν από το ΤΑΙΠΕΔ να υποβάλουν δεσμευτικές προσφορές.

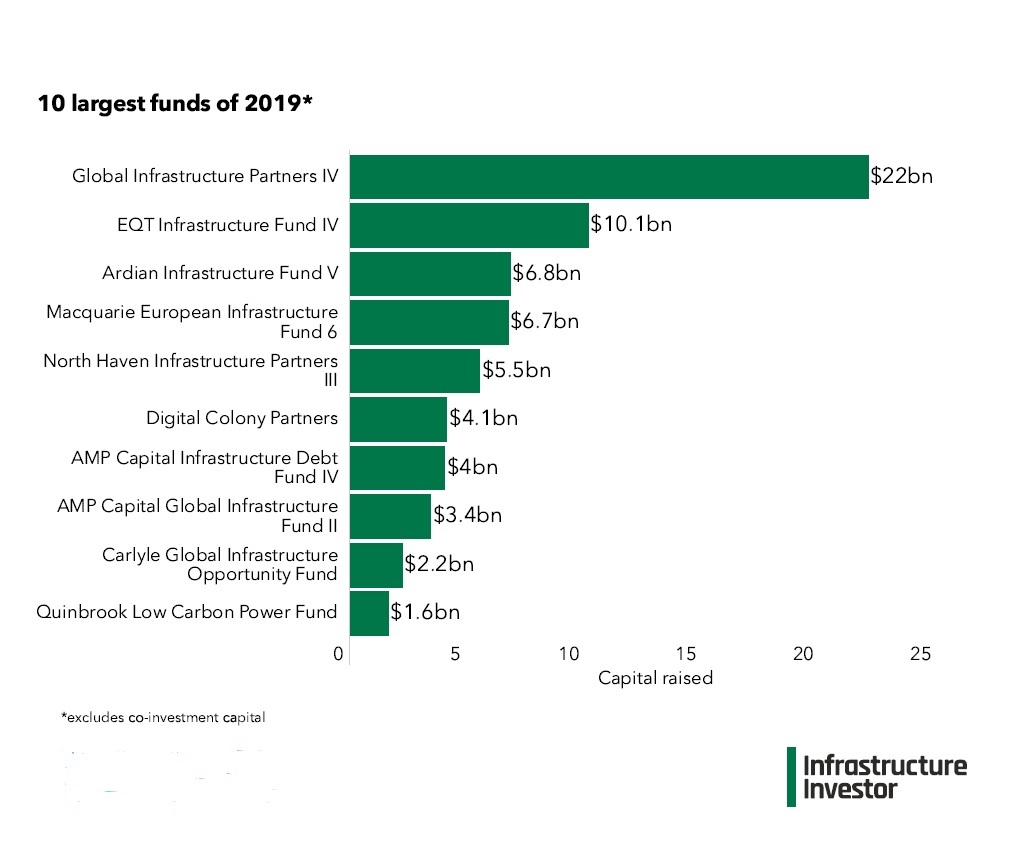

Οπως δείχνουν και τα στοιχεία της εξειδικευμένης έκδοσης Infrastructure Investor, στη δεκάδα για τον ΔΑΑ βρίσκονται τα ισχυρότερα funds από τον χώρο των υποδομών, τρία από τα οποία άντλησαν τη χρονιά που πέρασε τεράστια κεφάλαια για νέες επενδύσεις.

Στην πρώτη θέση από πλευράς άντλησης νέων κεφαλαίων για επενδύσεις σε υποδομές βρέθηκε πέρυσι η Global Infrastructure Partners (αρχικοί μέτοχοι, το 2006, ήταν η Credit Suisse και η General Electric), η οποία άντλησε 22 δισ. δολάρια για το νέο fund «Global Infrastructure Partners IV». Πρόκειται για το μεγαλύτερο εξειδικευμένο fund στον τομέα των υποδομών στην ιστορία. H εταιρεία διαθέτει σήμερα τεράστιο χαρτοφυλάκιο, από αεροδρόμια μέχρι αγωγούς, και είναι ένας από τους διεκδικητές του 30% της ΔΑΑ.

Στους διεκδικητές της ΔΑΑ περιλαμβάνεται και η γαλλική Ardian (η πρώην AXA Private Equity), η οποία βρέθηκε πέρυσι στην τρίτη θέση με βάση τα νέα κεφάλαια που άντλησε για επενδύσεις σε υποδομές. Μέσω του «Ardian Infrastructure Fund V» ο γαλλικός όμιλος άντλησε 6,83 δισ. δολάρια.

Λίγο πιο πίσω, στην τέταρτη θέση, βρέθηκε ο αυστραλιανός όμιλος Macquarie, ο οποίος «σήκωσε» πέρυσι 6,72 δισ. δολάρια μέσω του «Macquarie European Infrastructure Fund 6». Η Macquarie περιλαμβανόταν και στους ενδιαφερόμενους για τη σύμβαση της Εγνατίας Οδού.

Εκτός από τους τρεις ομίλους που προαναφέρθηκαν, στη δεκάδα για το 30% του ΔΑΑ περιλαμβάνονται και επενδυτικοί όμιλοι όπως η αυστραλιανή First State, που ελέγχεται από τη Mitsubishi UFJ Financial, ο επενδυτικός όμιλος KKR σε συνεργασία με τον γαλλικό όμιλο EGIS, ο ισπανικός κατασκευαστικός όμιλος Ferrovial, ο διαχειριστής συνταξιοδοτικών κεφαλαίων APG, η γαλλική Groupe ADP, η επίσης γαλλική Vinci καθώς και η Avi Alliance (ανήκει στην καναδική PSP, που ελέγχει ήδη το 40% της ΔΑΑ).

Με βάση τα στοιχεία του Infrastructure Investor, πέρυσι αντλήθηκαν από επενδυτικούς ομίλους που εξειδικεύονται στις υποδομές νέα κεφάλαια 97,29 δισ. δολαρίων, λίγο χαμηλότερα από τα 103,84 δισ. δολάρια που είχαν αντληθεί το 2018.

Τα «γερά πορτοφόλια» που διαγκωνίζονται για το 30% της ΔΑΑ, σε συνδυασμό με τις ισχυρές επιδόσεις του αεροδρομίου, οδηγούν σε αισιόδοξες προβλέψεις για το τίμημα που θα μπορούσε να συγκεντρώσει το ΤΑΙΠΕΔ. Κάποιοι, με βάση και τις προβλέψεις για τα έσοδα από μερίσματα για την περίοδο μέχρι το 2046, οπότε και λήγει η σύμβαση παραχώρησης, εκτιμούν πως μπορεί να κινηθεί κοντά στο 1,5 δισ. ευρώ.

Η ΔΑΑ παρουσίασε φέτος ιστορικό ρεκόρ επιβατικής κίνησης καθώς διακινήθηκαν 25,57 εκατ. επιβάτες, με αύξηση 6% σε σύγκριση με το 2018. Την τελευταία επταετία, από το 2012 μέχρι σήμερα, η επιβατική κίνηση στο «Ελευθέριος Βενιζέλος» διπλασιάστηκε, με τη διοίκηση της ΔΑΑ να προωθεί νέες επενδύσεις επέκτασης του αεροδρομίου.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία

Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία